Gli addebiti bancari, come l'ACH Direct Debit, l'addebito diretto Bacs, l'addebito diretto BECS, gli addebiti preautorizzati in Canada e l'addebito diretto SEPA possono abbassare i costi delle transazioni, ridurre i pagamenti non andati a buon fine e diminuire il rischio di frodi e storni. Gli addebiti diretti variano a seconda del paese, ma la maggior parte di essi è utilizzata da aziende che riscuotono pagamenti ricorrenti e da aziende di vendita al dettaglio e di servizi che desiderano un'alternativa a basso costo alle carte per i pagamenti di importo elevato, come l'affitto o le rette scolastiche.

A differenza dei bonifici bancari che richiedono ai clienti di avviare il pagamento dal proprio conto bancario, con gli addebiti bancari l'azienda può prelevare direttamente i fondi dal conto del cliente (con il suo consenso). Ad esempio, un'azienda di software B2B potrebbe riscuotere automaticamente la quota mensile di abbonamento di 3.000 $ da un cliente. L'azienda otterrebbe il permesso del cliente di addebitare il suo conto, consentendogli di prelevare i fondi per i pagamenti futuri senza richiedergli di autorizzare ogni pagamento successivo.

Questa guida illustra le informazioni di base sugli addebiti bancari. Scoprirai come funzionano, come scegliere un fornitore e i vantaggi di Stripe.

Come funzionano gli addebiti bancari

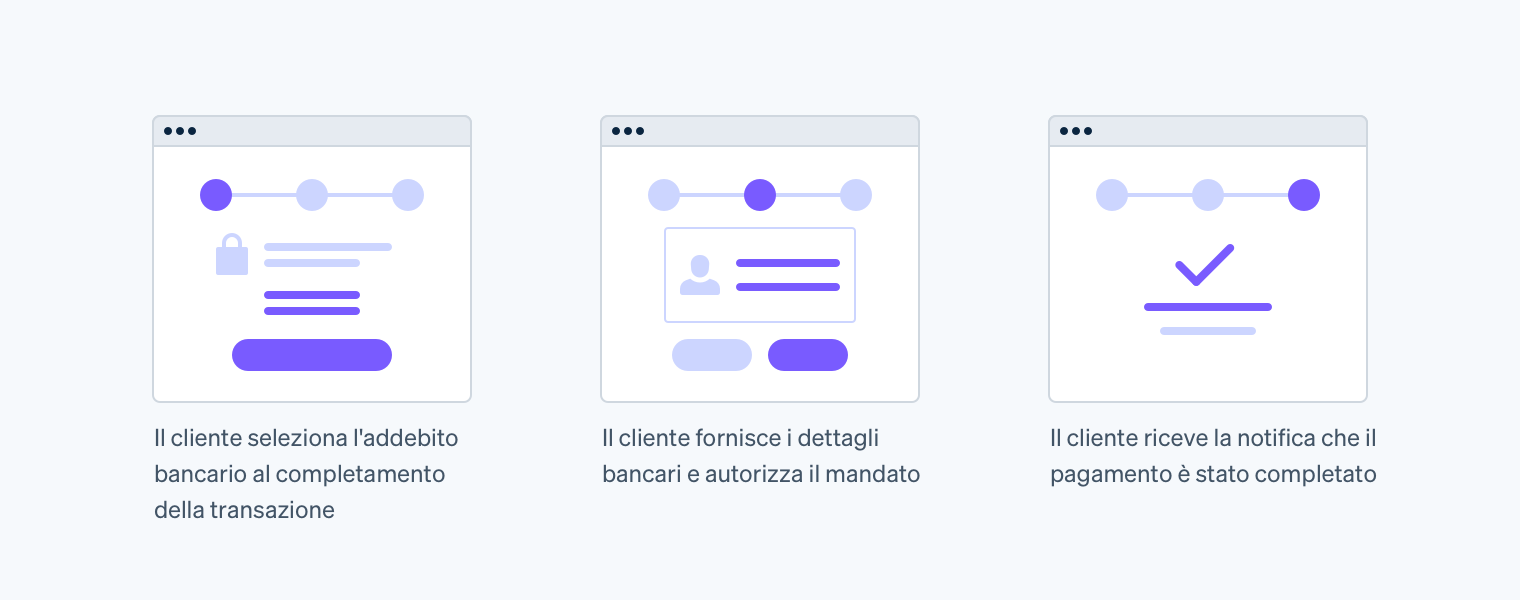

Solitamente, gli addebiti bancari sono disponibili tra le opzioni di pagamento nella pagina di completamento dell'acquisto, insieme alle carte di credito e ad altre modalità di pagamento. Per avviare un addebito bancario, i clienti inseriscono i dati del proprio conto bancario, come il nome e l'indirizzo. Ma soprattutto, i clienti devono darti il consenso a effettuare l'addebito sul proprio conto, anche detto "mandato" o "autorizzazione". Questo ti permette di prelevare automaticamente i fondi dal loro conto. Alcune modalità di addebito bancario richiedono anche di notificare in anticipo ai clienti i pagamenti futuri.

Flusso di pagamento per addebiti bancari

Per avviare un pagamento con addebito diretto, occorre presentare una richiesta di addebito alla propria banca o tramite un fornitore di servizi di pagamento. La richiesta viene elaborata e i fondi erogati entro due/sei giorni lavorativi.

Le contestazioni sono molto meno probabili con le modalità di addebito bancario, in quanto i clienti sono tenuti ad autorizzare i pagamenti in anticipo accettando un mandato. Tuttavia, rispetto alle carte, le politiche di contestazione sono meno favorevoli alle aziende: alcuni sistemi di addebito bancario onorano tutte le contestazioni dei clienti e riacquisiscono i fondi dall'azienda, mentre altri permettono ai clienti di presentare una contestazione solo per un pagamento errato o non autorizzato.

Verifiche istantanee e micro depositi a confronto

Prima di addebitare il conto di un cliente, è consigliato, e talvolta è obbligatorio, verificare le informazioni sul conto bancario inserite durante il completamento della transazione per prevenire le frodi e limitare gli errori di pagamento. Negli Stati Uniti e in Canada è possibile farlo istantaneamente, utilizzando un servizio di verifica istantanea, o manualmente tramite micro depositi.

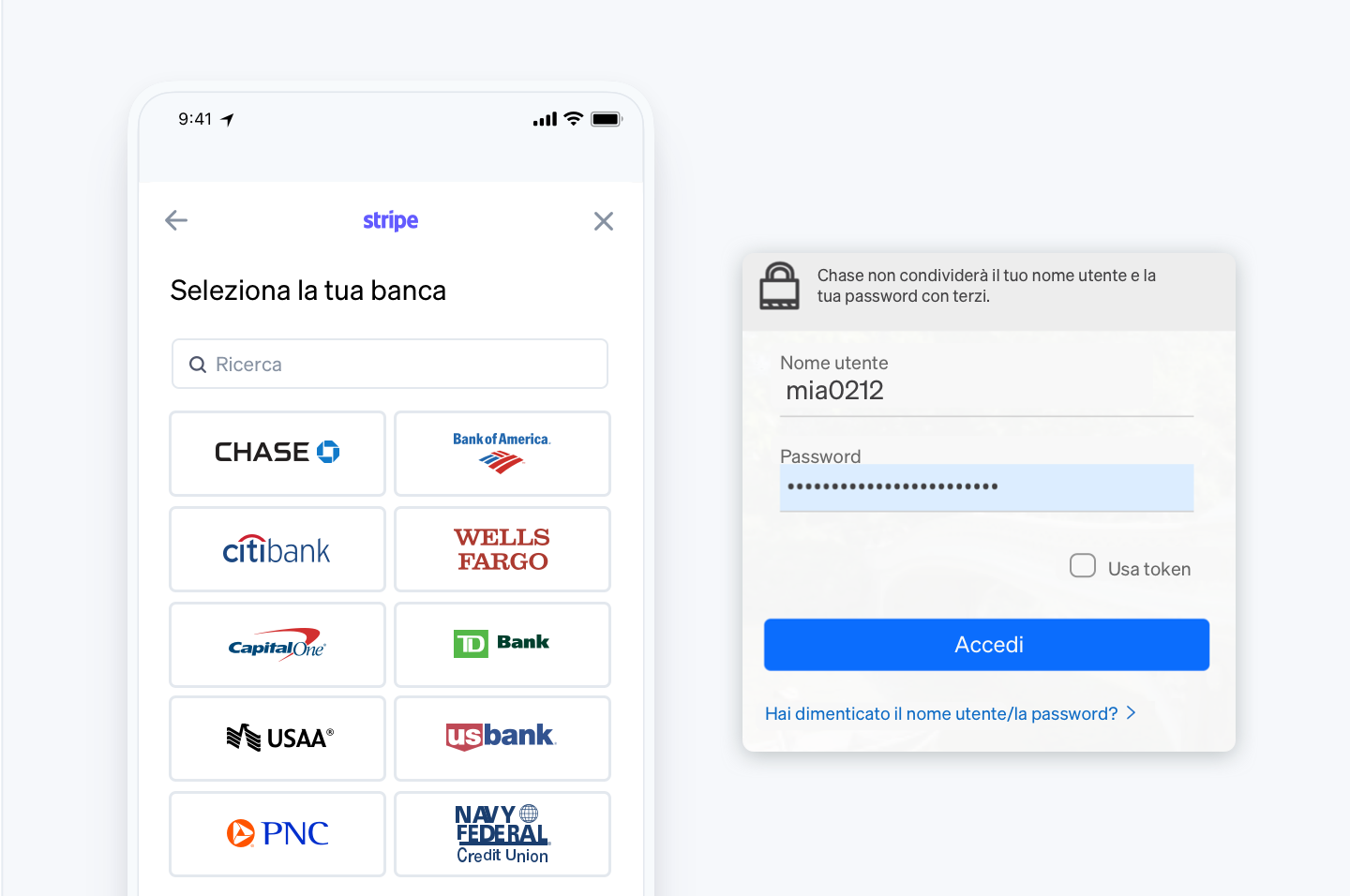

Il servizio di verifica istantanea permette di verificare il conto bancario di un cliente in pochi secondi. Durante il flusso di pagamento, ai clienti viene richiesto di selezionare l'istituto bancario e di inserire le credenziali del conto per verificarlo. I clienti possono effettuare questo processo di verifica interamente nell'ambito della tua esperienza di pagamento.

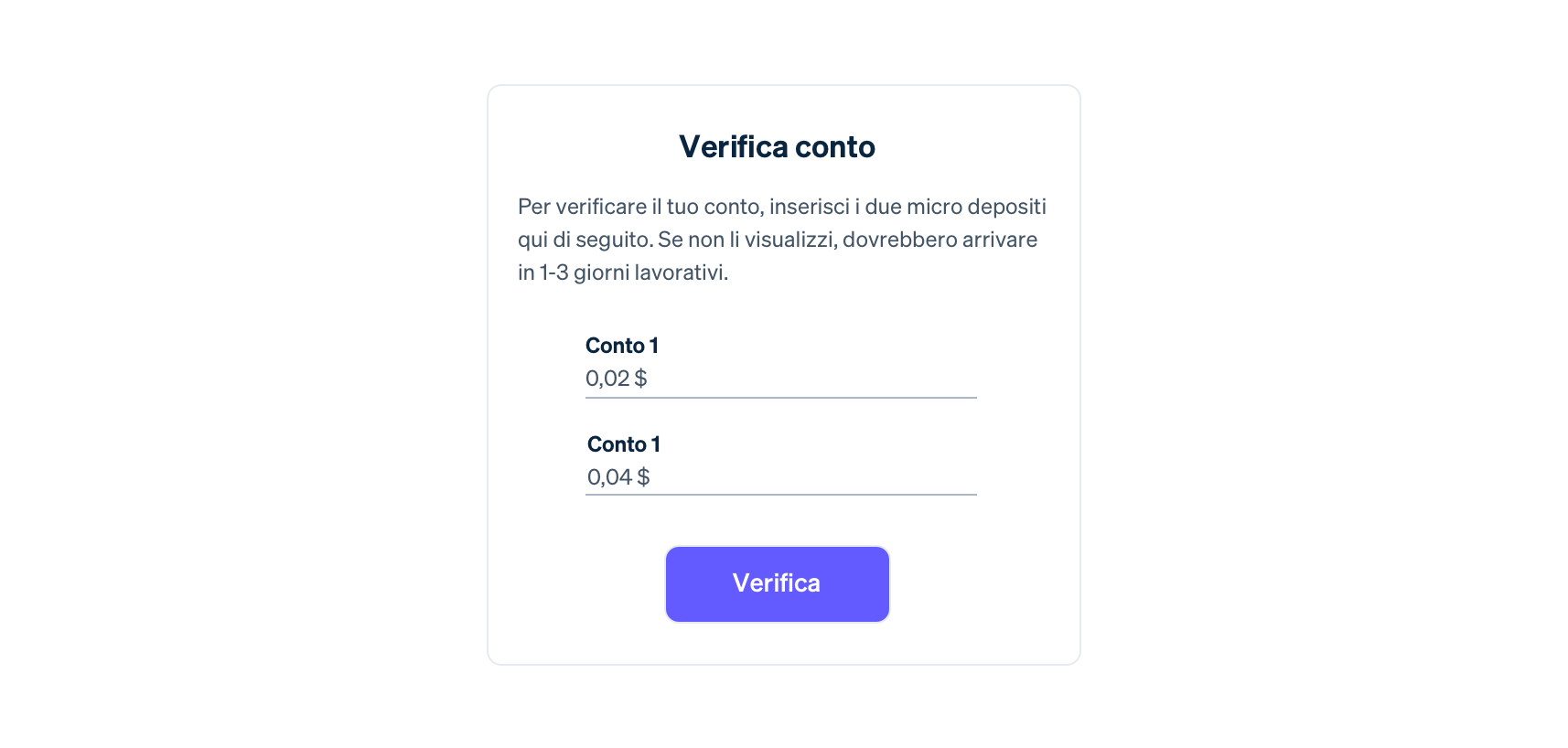

I micro depositi invece prevedono l'invio manuale di due piccoli depositi sul conto bancario del cliente. Il trasferimento dei micro depositi potrebbe richiedere 1-2 giorni lavorativi. Una volta ricevuti, i clienti ricevono un link per verificare gli importi dei micro depositi. In questo modo puoi avere conferma che il cliente ha accesso a quel conto bancario e ai fondi corrispondenti.

Ulteriori modi per migliorare la sicurezza e l'affidabilità dell'addebito bancario

Benché la convalida del conto bancario sia importante per confermare che un conto è aperto e legittimo, potresti anche voler utilizzare ulteriori livelli di protezione contro le frodi e i pagamenti non andati a buon fine.

Ad esempio, alcuni servizi di verifica consentono di controllare il saldo del conto del cliente prima di avviare gli addebiti, per accertarsi che ci siano fondi sufficienti per la transazione. È inoltre possibile recuperare i dati del titolare del conto bancario, come il nome e l'indirizzo, per verificare che corrispondano a quelli del cliente che effettua il pagamento. Ciò contribuisce a prevenire le frodi dovute al furto delle credenziali di accesso e a ridurre le costose contestazioni legate ad addebiti non autorizzati.

Anche qualora la tua azienda abbia verificato un conto bancario e confermato le informazioni del suo titolare, potresti doverti proteggere da un truffatore che ha aperto un conto bancario legittimo per scopi fraudolenti. Alcune soluzioni di verifica istantanea possono anche aiutarti a valutare il rischio di accettare addebiti da un conto con schemi di attività sospetti. Ad esempio, potresti segnalare un pagamento da un conto aperto di recente, finanziato con alcuni bonifici di importo elevato e successivamente utilizzato per effettuare acquisti costosi presso venditori al dettaglio di lusso.

L'adozione di tali misure supplementari può contribuire a migliorare la sicurezza e l'affidabilità degli addebiti bancari. Generalmente, ciò è possibile quando si verificano i conti bancari istantaneamente piuttosto che tramite micro depositi.

Vantaggi degli addebiti bancari

Gli addebiti bancari ti danno la possibilità di riutilizzare le credenziali dei clienti per avviare pagamenti in base a una pianificazione personalizzata, senza richiedere il loro intervento. Offrendo addebiti bancari, puoi:

Ridurre i pagamenti non andati a buon fine e l'abbandono involontario: gli addebiti bancari prelevano i fondi dal conto bancario del tuo cliente senza che questo debba intervenire. Inoltre, a differenza delle carte, i conti bancari non scadono e non vengono annullati, riducendo così il tasso di fallimento dei pagamenti e prevenendo l'abbandono involontario per le aziende con ricavi ricorrenti.

Ridurre il rischio di frodi e relativi storni: come regola generale, migliore è il livello di autenticazione del cliente, inferiore è la probabilità che si verifichino pagamenti fraudolenti o contestati. Oltre a richiedere un mandato al cliente, la verifica del conto per gli addebiti bancari può contribuire a ridurre al minimo i pagamenti fraudolenti.

Ridurre i costi di transazione: i metodi di pagamento hanno strutture di costo intrinsecamente diverse e alcuni hanno commissioni più elevate di altri per coprire il rischio di credito. Gli addebiti bancari sono inoltrati attraverso le reti bancarie, contribuendo a ridurre i costi delle transazioni.

Pratiche ottimali per la gestione del rischio

Benché gli addebiti bancari possano aiutare ad acquisire un maggior numero di pagamenti e a ridurre i costi, potrebbero non essere adatti a determinate tipologie di aziende. A differenza delle carte, gli addebiti bancari possono richiedere diversi giorni prima che i pagamenti vengano confermati, cosa che potrebbe comportare un rischio per i ricavi delle aziende che consegnano beni o servizi entro pochi giorni dall'avvio del pagamento (la maggior parte dei pagamenti non riusciti si verifica entro i primi cinque giorni). Per ridurre al minimo le eventuali perdite, consigliamo di attendere almeno cinque giorni dall'avvio del pagamento prima di consegnare i beni o i servizi e di comunicare chiaramente i termini di pagamento al cliente.

Quando un pagamento è rimborsato tramite addebito, a volte viene elaborato come un accredito sul conto bancario del cliente. Ciò significa che il cliente potrebbe ancora avviare una contestazione sul pagamento dell'addebito originale, anche una volta che il rimborso è già stato emesso. È importante comunicare ai clienti se è stato avviato un rimborso e la tempistica dello stesso.

Confronto delle metodologie di addebito bancario globali

Trova i metodi di addebito bancario pertinenti esaminando i profili delle opzioni supportate da Stripe qui di seguito. È inoltre possibile vedere quali metodi di pagamento sono disponibili per il proprio account visitando la Dashboard.

|

Area geografica pagatore

|

Valute supportate

|

Conferma di pagamento e bonifici

|

Politica di contestazione

|

|

|---|---|---|---|---|

|

Addebito diretto ACH

|

Stati Uniti | USD | Quattro giorni lavorativi | 60 giorni per i clienti e 2 giorni per le aziende dalla data del prelievo per segnalare un addebito errato o non autorizzato |

|

Addebiti diretti Bacs

|

Regno Unito | GBP | 3 giorni lavorativi | Per un periodo di tempo indefinito secondo la politica di contestazione di Bacs |

|

Addebiti diretti BECS

|

Australia | AUD | 3-4 giorni lavorativi | Su base incondizionata fino a 7 anni |

|

Addebiti diretti BECS

|

Nuova Zelanda | NZD | 2-3 giorni lavorativi |

120 giorni dalla data di prelievo se chi ha disposto la transazione non invia un avviso scritto o se l'importo o la data dell'addebito non corrisponde a quanto specificato nell'avviso. Nove mesi se l'addebito non era autorizzato. |

|

Addebiti preautorizzati in Canada

|

Canada | CAD, USD | 2-3 giorni lavorativi | 90 giorni dalla data del prelievo per segnalare un addebito errato o non autorizzato |

|

Addebito diretto SEPA

|

Austria, Belgio, Bulgaria, Cipro, Croazia, Danimarca, Estonia, Finlandia, Francia, Germania, Grecia, Irlanda, Islanda, Italia, Lettonia, Liechtenstein, Lituania, Lussemburgo, Malta, Monaco, Norvegia, Paesi Bassi, Polonia, Portogallo, Regno Unito, Repubblica Ceca, Romania, San Marino, Slovacchia, Slovenia, Spagna, Svezia, Svizzera, Ungheria | EUR | 5 giorni lavorativi | Ogni contestazione presentata da un cliente nelle prime 8 settimane è soddisfatta automaticamente. Oltre questo termine e nel corso dei successivi 11 mesi, i clienti possono ancora contestare le transazioni non supportate da un mandato opportunamente autorizzato. Dopo 13 mesi, le contestazioni non sono più possibili. |

Scopri di più sui prezzi di Stripe per le modalità di pagamento con addebito bancario.

Addebito diretto ACH

Gli addebiti diretti tramite infrastruttura ACH (Automated Clearing House), o addebiti diretti ACH, permettono di riscuotere fondi dai conti bancari statunitensi dei clienti. L'infrastruttura ACH ha elaborato oltre 14 miliardi di transazioni di addebito nel 2019.

Inizia ad accettare l'ACH Direct Debit

Addebiti diretti Bacs

L'addebito diretto Bacs è un metodo di pagamento tramite bonifico che rappresenta il 14% della quota di mercato nel Regno Unito ed è anche il metodo più utilizzato per inviare e ricevere pagamenti ricorrenti. Infatti, il 90% dei clienti del Regno Unito utilizza l'addebito diretto Bacs per pagare tutte o alcune bollette, nonché per effettuare i pagamenti ricorrenti.

Inizia ad accettare l'addebito diretto Bacs

Addebito diretto BECS

Il Bulk Electronic Clearing System (BECS) è una modalità di pagamento domiciliata in Australia gestita dall'Australian Payments Network per gli ordini di pagamento di addebito e accredito elettronico. Nel 2018 ha totalizzato il 19% del valore delle transazioni non effettuate in contanti in Australia.

Inizia ad accettare l'addebito diretto BECS

Addebiti preautorizzati

Gli addebiti preautorizzati vengono impiegati per riscuotere i pagamenti con addebito diretto dai clienti in Canada. Nel 2019, sono stati elaborati addebiti bancari per oltre 876 miliardi di dollari canadesi. I requisiti su ciò che deve essere indicato nel contratto PAD per autorizzare una transazione sono rigorosi.

Inizia ad accettare gli addebiti preautorizzati

Addebito diretto SEPA

L'area unica dei pagamenti in euro (Single Euro Payments Area, SEPA) è un'iniziativa dell'Unione europea per semplificare i pagamenti all'interno dell'UE e tra i paesi membri. Tali paesi hanno stabilito e applicato standard bancari che consentono l'addebito diretto su ogni conto bancario denominato in euro nell'area SEPA, facilitando oltre 20 miliardi di transazioni ogni anno. In alcuni paesi europei, come la Germania, l'addebito diretto SEPA è più diffuso delle carte per le transazioni online.

Inizia ad accettare l'addebito diretto SEPA

I vantaggi di Stripe

Le aziende di ogni dimensione in tutto il mondo si affidano a Stripe per accettare diverse modalità di pagamento, inclusi gli addebiti bancari, e semplificare i processi operativi globali. Con Stripe puoi accettare opzioni di addebito diretto in pochi minuti con un'unica integrazione. Con Stripe avrai a disposizione:

Opzioni di integrazione rapide e senza complessità

L'intera suite di prodotti Stripe dispone del supporto globale integrato dei pagamenti, così puoi creare le esperienze di pagamento più rilevanti per i tuoi clienti.

L'API di pagamento di Stripe consente di supportare facilmente più modalità di pagamento attraverso un'unica integrazione. In questo modo, hai a disposizione un'integrazione unificata che prevede tempi di sviluppo minimi ed è facile da gestire, indipendentemente dalle modalità di pagamento che scegli di implementare. Gli addebiti bancari su Stripe funzionano anche con Stripe Billing per automatizzare il flusso di lavoro dei tuo addebiti ricorrenti.

Supportare diverse esperienze di pagamento per i clienti globali è ancora più facile con Stripe Checkout, Payment Element e Invoicing. Con ognuna di queste interfacce utente puoi aggiungere modalità di pagamento modificando una sola riga di codice nella tua Dashboard Stripe e affidarti a Stripe per visualizzare le opzioni di pagamento e la lingua più adeguate in base a IP, impostazioni locali del browser, cookie e altri fattori.

Piattaforme e marketplace possono utilizzare Stripe Connect per accettare denaro e pagare terze parti. I tuoi venditori o fornitori di servizi beneficeranno dello stesso flusso di attivazione semplificato di Stripe e avranno accesso istantaneo alle modalità di pagamento selezionate.

Verifica istantanea integrata

L'ACH Direct Debit e gli addebiti preautorizzati su Stripe sono dotati di una verifica istantanea integrata che semplifica il controllo dei conti bancari senza dover integrare un servizio di terze parti. I clienti devono semplicemente inserire le loro credenziali bancarie e i loro conti vengono verificati in pochi secondi. Offriamo anche la verifica dei micro depositi in hosting come misura di riserva.

Conformità

Oltre alle opzioni di verifica integrate, Stripe gestisce per te la riscossione dei mandati e le email di notifica dell'addebito, rendendo più semplice la conformità alle regole dello schema di addebito. I mandati e le notifiche riflettono automaticamente i termini di pagamento che hai specificato.

Niente più documenti cartacei

Le aziende idonee possono accettare una qualsiasi di queste opzioni di addebito bancario con Stripe in pochi minuti: per iniziare non ci sono processi aggiuntivi di richiesta, attivazione o sottoscrizione. Per conoscere le opzioni di addebito bancario che puoi utilizzare, accedi alla Dashboard.

Monitoraggio e reportistica unificati

I pagamenti effettuati con qualsiasi modalità, inclusi gli addebiti bancari, vengono visualizzati nella Dashboard Stripe, il che riduce le complessità operative e facilita le riconciliazioni finanziarie. Questo permette di sviluppare processi standardizzati per procedure operative tipiche quali evasione degli ordini, assistenza clienti e rimborsi.

Per ulteriori informazioni sul supporto degli addebiti bancari con Stripe, leggi la nostra documentazione o contattaci. Per iniziare subito ad accettare pagamenti, crea un account.