Nessun titolare di azienda ama in modo particolare il grande impegno richiesto per il calcolo delle imposte (senza menzionare l'esborso effettivo), ma il calcolo e il pagamento delle imposte è sia un obbligo legale che una responsabilità a carico degli imprenditori, in cambio del notevole supporto offerto dalla società.

Gli imprenditori con meno esperienza si preoccupano a volte in modo eccessivo per gli obblighi fiscali associati all'avvio di un'attività. È nostra intenzione chiarire il più possibile l'argomento in modo che tu possa comprendere meglio i pagamenti richiesti, determinare approssimativamente l'esborso finale e sapere come organizzare l'attività, così che il calcolo e il pagamento delle imposte siano il più indolori possibile.

PwC, una delle aziende contabili leader a livello internazionale, è il partner per le imposte e la contabilità per Stripe Atlas. Parte di questo documento è basato su una guida alle imposte di Atlas più dettagliata, scritta da PwC, accessibile per gli utenti di Atlas.

Esistono molti tipi di imposte negli Stati Uniti e in tutto il mondo. In questa guida viene presentato un sottogruppo delle imposte che dovrà probabilmente versare una persona giuridica statunitense. Gli imprenditori o i titolari di azienda possono anche generare reddito dal lavoro nell'azienda, dai dividendi o dalle plusvalenze. Assicurati di assolvere anche agli obblighi personali.

Gran parte dello scopo della professione del commercialista è aiutarti a stabilire le imposte dovute. Questa breve guida non può sostituire la consulenza professionale del tuo commercialista. Trova un consulente di fiducia: il suo supporto ti permetterà di sicuro di risparmiare soldi e stress.

Cos'è la pianificazione fiscale?

Anche se può essere fonte di sorpresa per gli imprenditori, spesso esistono molti modi per applicare la normativa fiscale ai fatti economici di un'azienda. Le imposte da versare possono risultare diverse, a seconda delle modalità di applicazione della legge. I professionisti aiutano le aziende a definire una posizione fiscale che sia conforme legalmente, ma allo stesso tempo efficiente in termini di imposte dovute.

La pianificazione fiscale inizia spesso ben prima della scadenza delle imposte o persino delle transazioni coinvolte. Ad esempio, supponendo di volere offrire azioni societarie ai dipendenti (per attirare dipendenti preziosi e premiarli adeguatamente per il successo sperato dell'impresa), sarà opportuno prendere decisioni di conseguenza sulla struttura dell'azienda in fase di costituzione, forse ancora prima di assumere il primo dipendente. La realizzazione finale del valore di tali azioni e le conseguenze fiscali per tali futuri dipendenti potrebbero concretizzarsi dopo 5-10 anni.

La pianificazione fiscale è legale e prevista per le aziende. Come scrisse il giudice Learned Hand nel 1934, riassumendo secoli di precedenti:

Chiunque può organizzare i suoi affari in modo che le sue tasse siano le più basse possibili. Nessuno è obbligato a scegliere il modello che offre maggiori introiti all'erario. Non esiste nemmeno il dovere patriottico di aumentare le proprie tasse.

Più e più volte i tribunali hanno sancito che non c'è nulla di disonesto nell'organizzare gli affari in modo da mantenere le tasse il più basse possibile. Tutti lo fanno, ricchi e poveri, e tutti fanno bene, perché nessuno ha il dovere pubblico di pagare più di quanto esige la legge.

Le agenzie tributarie, tuttavia, spesso non vedono di buon occhio la pianificazione fiscale abusiva, secondo la quale l'unica motivazione alla base di un'azione dell'azienda è evitare le imposte, e possono decidere di applicare sanzioni considerevoli in questi casi. L'argomento può essere molto complicato e questo è un altro motivo valido per ricorrere alla consulenza del commercialista e/o del legale di fiducia per valutare modifiche importanti della strategia fiscale. Questi professionisti potranno confermare se la scelta è comune nel tuo paese/settore oppure può esporti a rischi maggiori, rendendo le tue dichiarazioni inadeguate sotto al giudizio delle agenzie tributarie di pertinenza.

Tassa di concessione governativa del Delaware

Il Delaware, come molti stati, impone una "tassa di concessione governativa" a tutte le società costituite in questo stato. La tassa di concessione governativa è una tariffa annuale per rinnovare la registrazione di una società e in alcuni stati è nota infatti come commissione.

Quasi tutte le imposte vengono applicate ai ricavi o ai profitti. La tassa di concessione governativa è diversa. Esistono due modi per calcolarla ed entrambi partono da un importo relativamente basso per poi aumentare proporzionalmente alla complessità della società.

Bastano meno di due minuti per calcolarla. Le regole e le formule sono disponibili nel sito web dello stato del Delaware.

Le aziende costituite con Stripe Atlas saranno in genere soggette alle imposte minime, in base al metodo del valore nominale presunto.

La tassa di concessione governativa dovrà essere corrisposta in concomitanza con la dichiarazione annuale, da presentare entro il primo marzo ogni anno. La data di presentazione delle dichiarazioni fiscali delle società negli Stati Uniti è in genere il 15 aprile (supponendo che l'anno fiscale coincida con quello di calendario). Solitamente è più facile dichiarare la tassa di concessione mentre si prepara la dichiarazione fiscale societaria, che, se hai una buona organizzazione, sarà completa e pronta per l'invio in febbraio.

Gli imprenditori possono compilare la dichiarazione annuale e quella per la tassa di concessione in modo relativamente facile tramite il sito web del Delaware, nella maggior parte dei casi senza l'intervento di un professionista. Se ne può occupare anche il tuo commercialista e in questo caso aspettati un onorario nominale per questo servizio, in genere nell'ordine dei 100 $.

Le società a responsabilità limitata costituite tramite Stripe Atlas dovranno pagare in genere l'imposta annuale del Delaware per questo tipo di società pari a 300 $ e con scadenza annuale l'1 giugno.

Imposta sulle vendite

Hic. Sunt. Leones.

Negli Stati Uniti, la riscossione delle imposte sulle vendite per le aziende può avvenire in base alla giurisdizione locale (città, contea e così via) e in base allo stato. Ciò è vero in qualsiasi giurisdizione in cui la società a) effettua una transazione e b) ha un "nesso" ovvero un legame con la giurisdizione.

In generale, per le attività online, il "nesso" sussiste solo nelle località in cui siano presenti proprietà fisiche o dipendenti che lavorano per loro conto. Sempre più stati, tuttavia, stanno cambiando le leggi vigenti per estendere il significato di nesso ed esigere la riscossione e il versamento delle imposte da parte di un maggior numero di venditori. Un nesso potrebbe insorgere semplicemente come conseguenza della costituzione dell'azienda in uno stato specifico, perché i tuoi clienti risiedono in un determinato paese oppure perché offri un compenso a persone residenti in uno stato affinché reindirizzino i clienti al tuo sito web. Ogni stato ha regole proprie per le attività che costituiscono il nesso. Altre informazioni su come e dove registrarsi per le imposte sono disponibili qui.

Dopo esserti registrato per la riscossione delle imposte in una località, sarai in genere tenuto a riscuotere le imposte dai clienti, indicare per ogni transazione l'importo delle imposte riscosse e versarle all'ente governativo appropriato con frequenza mensile o trimestrale.

In molte località degli Stati Uniti è prevista anche una "tassa sull'utilizzo", che corrisponde all'imposta sulle vendite. La tassa sull'utilizzo viene pagata dal cliente in una transazione e non dal venditore. I clienti sono tenuti a comunicare all'agenzia delle imposte locale che stanno utilizzando una proprietà acquistata al di fuori di questa giurisdizione e a versare le imposte. Alcuni credono che siano veramente molto pochi gli utenti ad adempiere agli obblighi della tassa per l'utilizzo. Ciò nonostante, potrebbe esistere un requisito di presentazione se la tua azienda ha una presenza in uno stato degli Stati Uniti. Fai una verifica presso lo stato e/o la città o la contea locale.

La complessità della dichiarazione delle imposte sulle vendite dipende in gran parte dalle caratteristiche specifiche della tua azienda, ad esempio cosa vendi, come registri le località delle transazioni o degli acquirenti, quanto è facile determinare dove si trovano i nessi della tua azienda e così via. Di norma, per la maggior parte delle attività online la stesura della dichiarazione delle imposte sulle vendite verrà eseguita dallo stesso commercialista che si occupa della dichiarazione dei redditi. Il costo di questi servizi professionali sarà in genere di poche centinaia di dollari, ma dipende da quanto è complessa l'attività.

Imposta sui redditi societari

I profitti delle C-Corporation sono tassati sia a livello federale che statale. Il modulo principale per la dichiarazione federale è il modulo 1120.

Alcune dichiarazioni dei redditi o dichiarazioni governative sono abbastanza semplici da potersene occupare da soli. Questa non è una di loro. Anche se apparentemente semplice (inizialmente sono solo cinque pagine), è assolutamente e vivamente consigliato coinvolgere un professionista o un commercialista nella preparazione di qualsiasi dichiarazione dei redditi societari. È relativamente facile commettere errori gravi e risolverli distoglierà la tua attenzione dalla conduzione dell'attività. Esistono inoltre svariati modi di definire gli stessi fatti economici che non sono errori di per sé, ma che causeranno il pagamento di una quantità eccessiva di tasse rispetto ad altri modi ugualmente validi.

L'imposta sul reddito viene applicata solo al reddito piuttosto che ai ricavi. Con reddito si intendono in generale i ricavi meno le spese. La maggior parte degli acquisti per conto della società, inclusi gli stipendi del gruppo dei fondatori e dei dipendenti, è immediatamente deducibile come spese.

Un certo numero di acquisti relativamente limitato non può essere registrato come spesa, ma deve essere capitalizzato, ovvero il costo anticipato (generalmente elevato) viene ripartito nella contabilità aziendale per la vita utile dell'elemento. Questa procedura è nota anche come "deprezzamento" o "ammortamento". Le attività online in genere non hanno spese di capitale elevate nei primi anni di vita, in particolare perché le fonti storiche di spese di capitale (server, attrezzatura di rete, sviluppo di software personalizzato e così via) vengono sempre di più noleggiate on demand dai provider di servizi cloud per somme di denaro piuttosto contenute e sostenibili.

Il tuo commercialista può offrirti una consulenza autorevole per eventuali spese particolari che devono essere ammortizzate.

Se la tua società ha una presenza fisica in uno stato degli Stati Uniti, è possibile che sia soggetta al versamento di imposte sul reddito statali, oltre a quelle federali. Il commercialista potrà comunicarti se la tua società ha obblighi di dichiarazione negli stati in cui ha una presenza fisica o svolge l'attività e potrà aiutarti nella stesura di tali dichiarazioni. Alcuni stati sostengono con sempre maggiore insistenza che l'attività online può, in alcuni casi, generare il requisito di presentazione.

Imposta federale sul reddito per le società a responsabilità limitata

I profitti di una società a responsabilità limitata vengono in genere trasferiti al titolare e tassati nella dichiarazione dei redditi federale del titolare. Le società a responsabilità limitata con un unico proprietario sono considerate entità ignorate dall'IRS e le società a responsabilità limitata con più proprietari sono considerate partnership. Anche se i profitti della società a responsabilità limitata vengono fatti confluire ai proprietari, può esistere comunque l'obbligo di presentazione della dichiarazione dei redditi per la società stessa. Ad esempio, una società a responsabilità limitata con un unico proprietario non statunitense dovrà presentare il modulo 5472 all'IRS, mentre le società a responsabilità limitata con più proprietari dovranno presentare una dichiarazione di partnership, ovvero il modulo 1065.

Come per le tasse federali per una C-Corporation, dovresti assolutamente e decisamente affidarti a un professionista o a un commercialista per la preparazione di qualsiasi dichiarazione fiscale federale correlata ai profitti generati dalla tua società a responsabilità limitata. La reportistica fiscale dipende da come è strutturata la tua società a responsabilità limitata ed è facile lasciarsi sfuggire una dichiarazione richiesta o commettere errori nell'allocazione dei profitti ai titolari.

Uno dei vantaggi delle società a responsabilità limitata è la loro flessibilità per la tassazione dei profitti. Le società a responsabilità limitata, ad esempio, possono richiedere all'IRS di adottare il regime fiscale di una C-Corporation. Se ti interessa questa opzione, ti consigliamo di rivolgerti a un commercialista per conoscere le implicazioni fiscali e i requisiti per la richiesta.

Identificativi del contribuente

Tutte le dichiarazioni fiscali sono associate a numeri di identificazione del contribuente. Esistono vari tipi di ID. Quelli più frequenti sono:

Social Security Number (SSN): ai cittadini statunitensi e agli individui autorizzati a lavorare negli Stati Uniti viene assegnato un numero dalla Social Security Administration. Questo numero è utilizzato diffusamente per l'identificazione dagli enti governativi, nonché da entità private. Il numero SSN è considerato molto sensibile perché viene spesso utilizzato per l'autenticazione delle persone.

Il formato generale del numero SSN è 123-45-6789.

Le società non hanno SSN. Potresti non avere un SSN anche se non sei un cittadino statunitense o se non hai mai lavorato prima negli Stati Uniti. Se richiesto, potrai fornire invece uno degli identificativi seguenti:

Individual Taxpayer Identification Number (ITIN): qualsiasi persona fisica (essere umano vivente) che deve versare le imposte ma non può ricevere un SSN (perché il diritto legale al lavoro negli Stati Uniti è di solito un requisito per ottenere l'SSN) può fare richiesta all'IRS di un ITIN, che funge da sostituito dell'SSN. Non è molto complicato ottenerlo: è sufficiente presentare un modulo W-7 e attendere circa sei settimane.

La maggior parte dei titolari di aziende Stripe Atlas non avrà bisogno di un ITIN. La tua azienda dovrà pagare imposte statunitensi, ma tu potresti non avere obblighi fiscali negli Stati Uniti. Se il tuo commercialista ti dà altre indicazioni, presenta il modulo W-7 per ottenere uno. Puoi anche ottenerne l'assegnazione in contemporanea con la presentazione della dichiarazione dei redditi. Invia la dichiarazione in forma cartacea indicando l'ITIN come "in sospeso" e includi un modulo W-7. Questa procedura comporta in genere un ritardo nell'elaborazione della dichiarazione ed è consigliabile evitarla se possibile, ma è sempre meglio presentare la dichiarazione entro i tempi stabiliti e subire un ritardo per l'elaborazione piuttosto che non riuscire a presentarla o inviarla tardi.

Un numero ITIN è simile a un SSN, ma la prima cifra sarà sempre 9.

Employer Identification Number (EIN): i numeri EIN identificano le persone giuridiche, ovvero le aziende, e non le persone fisiche, ovvero singoli individui. Per ottenere un numero EIN, occorre presentare un modulo SS-4 all'IRS. Se la costituzione dell'azienda è avvenuta tramite Atlas, ci occuperemo noi di questa richiesta.

Il numero EIN verrà richiesto regolarmente dagli istituti finanziari negli Stati Uniti e occasionalmente da altre aziende. Probabilmente è consigliabile non renderlo pubblico, ma questo numero non è considerato altrettanto sensibile del numero SSN. (La divulgazione del tuo SSN a una persona non autorizzata è un'emergenza immediata, mentre la divulgazione dell'EIN della tua azienda avviene piuttosto regolarmente.)

Il formato di un numero EIN è 12-3456789. Notare che è composto dallo stesso numero di cifre di un SSN, ma è diversa la posizione dei trattini. Sfortunatamente, in questo caso i trattini sono importanti. Alcuni numeri SSN sono uguali e nello stesso ordine di alcuni EIN, quindi assicurati di compilare sempre la casella corretta includendo i trattini nelle giuste posizioni.

Moduli fiscali informativi

Tutte le aziende hanno l'obbligo di dichiarare specifiche transazioni al governo tramite "moduli fiscali informativi". Il governo confronta i moduli fiscali informativi con le dichiarazioni fiscali di persone fisiche e società per assicurarsi che i contribuenti non dimentichino di versare le imposte sui redditi ricevuti.

La tua azienda dovrà presentare regolarmente moduli fiscali informativi. Potresti anche riceverne occasionalmente, quindi è importante sapere come funziona anche questo processo.

Esistono svariati tipi di moduli fiscali informativi. I due che dovrai più probabilmente presentare sono il W-2, che registra il salario di un dipendente, e il 1099-MISC, utilizzato per segnalare i pagamenti per i servizi di un singolo appaltatore. (In genere non si presenta un modulo 1099-MISC per un'azienda, anche se acquisti servizi da loro.)

Sarà il tuo commercialista a occuparsi della compilazione dei moduli W-2 e 1099 per tuo conto, nei primi mesi dell'anno di calendario. Dovrai fornirne una copia al contribuente soggetto della dichiarazione, una all'IRS e conservarne una nei tuoi archivi.

Per compilare qualsiasi modulo fiscale informativo, dovrai disporre del numero di ID fiscale del soggetto, in genere un SSN per i moduli W-2 e un SSN, ITIN o (raramente) un EIN per i moduli 1099. Esiste un modulo per richiedere formalmente il numero di ID fiscale a qualcuno: il modulo W-9. Utilizza il modulo W-9 solo con i contribuenti statunitensi. Negli altri casi, ad esempio per appaltatori stranieri, dovrai invece richiedere loro di fornirti un modulo W-8BEN. Avrai così una documentazione cartacea nel caso l'IRS ti richieda per quale motivo non hai presentato un modulo 1099 per tale appaltatore. Potrai infatti presentare il modulo W-8BEN per dimostrare che non ha obblighi fiscali negli Stati Uniti. L'IRS adora i moduli ed ecco perché ce n'è uno separato (il modulo W8-BEN-E) per quando ti serve un modulo W8-BEN da una persona giuridica.

È possibile che alla tua azienda venga richiesto occasionalmente un modulo W-9 o W8-BEN. Può accadere se qualcuno ritiene di dover presentare, o che potrebbe dover presentare, un modulo fiscale informativo su di te. Un istituto finanziario, ad esempio, potrebbe richiedere uno di questi moduli per aprire un conto, anticipando la possibile necessità di dover presentare un modulo 1099-INT per dichiarare i proventi da interessi in un momento successivo.

In alcuni casi, è possibile che tu riceva richieste per uno di questi moduli per errore. Ecco alcuni errori relativamente comuni:

Un modulo W-9 può essere richiesto solo a soggetti statunitensi (incluse le società). Per le persone di altre nazionalità esiste il modulo W8-BEN.

Un'azienda costituita negli Stati Uniti è un soggetto statunitense, indipendentemente dal titolare. Molti clienti Stripe Atlas hanno C-Corporation del Delaware, con indirizzo e attività internazionali. Si tratta comunque di soggetti statunitensi, che dovranno quindi presentare solo moduli W-9 e non W8-BEN-E.

A volte, questi moduli vengono richiesti da persone all'interno di aziende, che non ne hanno effettiva necessità. Non esiste un obbligo specifico di fornirli se non in presenza di un requisito legale. Detto questo, le aziende non hanno alcun obbligo specifico di fare affari con te e alcune società richiederanno questi moduli in determinati momenti per rispettare le politiche aziendali. Spesso la soluzione più semplice consiste nel chiedere "Potresti controllare con il tuo commercialista se serve effettivamente?" Potrebbe anche essere sensato decidere di fornire semplicemente il modulo, anche se non è obbligatorio.

È in genere nel tuo interesse fornire i moduli W-9 o W8-BEN. Uno dei motivi comuni per cui la controparte te lo chiede è per documentare la sua decisione di non effettuare trattenute per tuo conto. (Se sei sconosciuto al sistema fiscale statunitense, la controparte potrebbe avere l'obbligo legale di trattenere il 30% del pagamento e inviarlo al'IRS. L'IRS aspetterà quindi di ricevere la tua dichiarazione e forse restituirà parte della somma. Si presuppone che le persone note al fisco siano oneste e ci si possa fidare che trattengano il denaro prima di compilare una dichiarazione dei redditi per stabilire la parte che deve essere versata all'IRS. Un modulo W-9 attesta che "le normative applicabili stabiliscono che l'IRS si fida implicitamente di me, quindi hai tutte le giustificazioni legali necessarie per pagarmi la somma concordata senza alcuna trattenuta.")

La tua società potrebbe ricevere moduli fiscali informativi. Per i clienti Atlas, uno dei più probabili è un modulo 1099-K da Stripe, che mostra i ricavi annuali per l'elaborazione delle carte di credito. Non devi fare niente in risposta a un modulo fiscale informativo e non devi inoltrarlo all'IRS, perché ne hanno già ricevuto una copia. Il reddito sarà già registrato nella tua contabilità, in base alla quale verrà redatta la dichiarazione.

Lo scenario in cui diventa effettivamente importante un modulo fiscale informativo è quando il modulo indica un importo di denaro notevole e la dichiarazione dei redditi societari corrispondente non rispecchia come ovvio tale importo. In un caso come questo, l'IRS condurrà un accertamento della corrispondenza, per stabilire per quale motivo, ad esempio, hai ricevuto 5.000 dollari di interessi l'anno precedente, ma questa cifra non compare nella tua dichiarazione dei redditi. Essendo tu un contribuente rispettoso della legge, potrai chiarire prontamente per chiudere la questione.

Molti imprenditori ritengono che i moduli fiscali informativi riguardino necessariamente il reddito (profitti), ma non è così. Ad esempio, il modulo 1099-K riporta il volume totale dei pagamenti, che non si avvicina nemmeno al reddito imponibile di un'azienda, visto che mancano ancora le spese da pagare e così via. L'IRS si aspetta che tale numero sia una parte dei ricavi dell'anno e chiederà spiegazioni, ad esempio, se dichiari 200.000 dollari di pagamenti con carta di credito ma soli 120.000 dollari di ricavi. L'IRS non tassa i ricavi, ma tassa i profitti dell'azienda.

Che cosa sono le tariffe per i trasferimenti?

Le aziende conducono sempre più spesso attività a livello internazionale e nascono così domande spinose su dove vengono generati i profitti di parti correlate che lavorano assieme e su dove devono essere tassati. Ciò è vero anche per molti clienti Atlas, che potrebbero avere una persona giuridica negli Stati Uniti e una nel paese di origine.

Le aziende documentano lo spostamento di denaro tra le sedi operative internazionali tramite le tariffe per i trasferimenti, un meccanismo per descrivere lo spostamento interno di denaro, beni, servizi e profitti tra due o più parti correlate, come se si trattasse di transazioni a condizioni di mercato di società non correlate.

Le tariffe per i trasferimenti sono state elaborate nel tempo per trovare una soluzione per le complicazioni delle attività internazionali, che devono affrontare sia le aziende che le autorità fiscali. Si tratta di uno strumento che consente ai contribuenti di valutare il modo migliore per allocare questo tipo di reddito e alle autorità fiscali di stabilire se la parte allocata a un territorio è eccessiva o insufficiente, in particolare in presenza di differenze a livello di trattamento fiscale nei territori.

Prezzi appropriati

Il concetto generale delle tariffe per i trasferimenti è che le entità coinvolte concordino un prezzo appropriato per i beni e i servizi trasferiti, ne registrino la giustificazione e che la contabilità delle entità separate corrisponda a questa realtà pattuita e anche al flusso di fondi effettivo.

In generale, le economie di mercato presuppongono che non esista in effetti un "prezzo appropriato" se non nel contesto di un accordo tra un acquirente e un venditore. Quanto "dovrebbe" costare il software? Niente o 0,99 € o un milione di euro all'anno, a seconda degli accordi tra le parti. Le autorità rispettano perlopiù la scelta di un acquirente e di un venditore di concordare un prezzo, anche per gli aspetti fiscali. L'IRS considererà per impostazione predefinita ragionevole il prezzo di una voce di spesa.

È molto importante fare una precisazione per le tariffe per i trasferimenti: si presuppone che gli acquirenti e i venditori nella maggior parte delle transazioni effettuino una transazione perché ne considerano appropriati i termini e non in virtù di una relazione che va ben oltre la transazione. Il concetto è noto come operazione commerciale in base alle normali condizioni di mercato. Quando esiste una relazione tra l'acquirente e il venditore, ad esempio nel caso di coniugi o di aziende sotto controllo comune, la transazione potrebbe essere forse influenzata dal desiderio reciproco di non finire a dormire sul divano. Oppure, ancora più preoccupante dal punto di vista dall'IRS, dall'intenzione di ridurre il carico fiscale.

Definire le tariffe per i trasferimenti significa quindi documentare che "in un mondo ipotetico in cui le nostre due aziende non fossero correlate, avremmo potuto ragionevolmente concordare di acquistare questo articolo perché di valore e di pagare questo importo perché corrispondente al costo dell'articolo sul mercato."

Esempi di tariffe per i trasferimenti

Questi sono due esempi comuni tra le aziende Atlas:

Vendita di software tramite la filiale statunitense di un'azienda straniera

Prendiamo ad esempio i fondatori di una società che sviluppa software e operativa in India come società a responsabilità limitata (PLC, Private Limited Company), l'equivalente indiano di una C-Corporation negli Stati Uniti. Per rendere l'esempio concreto, puntualizziamo che l'azienda si occupa di software per il monitoraggio dei server.

La PLC vende il software per il monitoraggio dei server direttamente ad aziende indiane, ma questo software è utilizzabile da clienti in tutto il mondo. L'azienda decide di fondare una C-Corporation del Delaware come filiale per la vendita del software ai clienti a livello internazionale, mentre intende continuare la vendita ai clienti indiani all'interno del paese tramite la PLC.

In questo caso, l'obiettivo economico finale dell'azienda è allocare molti dei profitti alla posizione in cui viene creato il valore, che dovrebbe essere l'India, dato che il software viene in effetti prodotto in questo paese. In questo modo, la PLC indiana potrà pagare le sue spese (incluse le retribuzioni per il team di tecnici), compensare i fondatori e generare profitti che verranno distribuiti ai fondatori o agli investitori, probabilmente locali. L'azienda vuole anche lasciare un importo nell'entità statunitense che sia proporzionale al lavoro svolto dalla filiale.

Esistono vari modi per ottenere questi risultati. Uno prevede di configurare l'entità statunitense come rivenditore del software della PLC. L'azienda documenterà in modo dettagliato di aver svolto ricerche sulle organizzazioni di rivenditori. Supponiamo, a livello ipotetico, che il risultato di queste ricerche sia che i rivenditori non correlati ricevono in genere il 20%. L'entità statunitense dovrà quindi firmare un contratto formale come rivenditore con la PLC, obbligandola a pagare l'80% del fatturato ai clienti per il software sviluppato dalla PLC.

Questa tariffa rappresenta un ricavo per la PLC indiana, dal quale verranno dedotte le spese (retribuzioni, server e così via) dell'entità indiana, per un netto poi tassato in India.

Il rimanente 20% delle vendite rimane nella società statunitense. Parte di questo importo viene utilizzato per i costi necessari per gestire la società statunitense, ad esempio spese contabili, legali (per la negoziazione del contratto e così via), bancarie e simili. L'entità statunitense genererà pertanto un profitto modesto, tassato dagli Stati Uniti. Il profitto dopo le imposte può quindi essere inviato alla società madre della C-Corporation, dove potrà essere o meno soggetto a imposte, oppure potrà essere temporaneamente mantenuto negli Stati Uniti, per essere poi impiegato, ad esempio, per espandere l'attività negli Stati Uniti, acquistare risorse negli Stati Uniti per conto della società statunitense o simili operazioni.

Vendita di prodotti fisici tramite un'azienda statunitense con capitali d'investimento

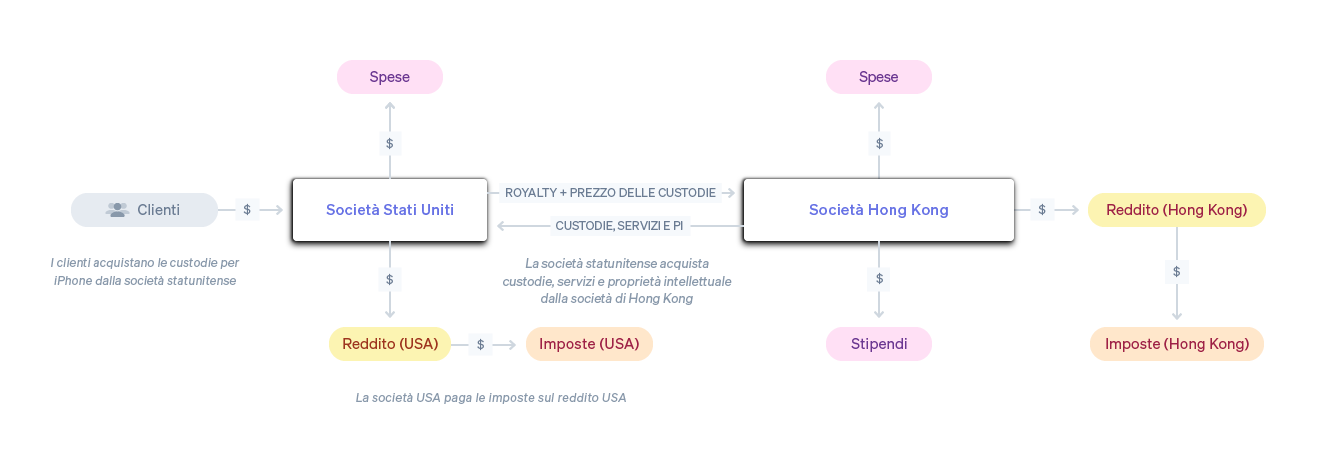

Supponiamo che esistano fondatori a Hong Kong che producono localmente custodie per iPhone, con l'intenzione di distribuirle a livello internazionale. Potrebbero scegliere di procedere con capitali d'investimento. Se gli investitori vengono dalla Silicon Valley, è probabile che richiedano di fondare una C-Corporation del Delaware in cui investire.

In questo caso, l'obiettivo finale dell'azienda è prima di tutto trasferire fondi dagli Stati Uniti a Hong Kong, utilizzare questi fondi per attivare un centro operativo di produzione e quindi vendere i prodotti tramite l'entità statunitense.

Nella prima parte del progetto, l'entità statunitense appalterà alla società di Hong Kong alcuni servizi professionali (progettazione, branding e così via). Si ottiene così una giustificazione adeguata per il trasferimento alla società di una somma di denaro adeguata per le operazioni iniziali. Questa somma verrà registrata come ricavi della società di Hong Kong e come spese dalla società negli Stati Uniti.

Il centro operativo di Hong Kong inizia quindi a produrre le custodie per iPhone. Le venderà poi alla società statunitense, che le venderà a livello internazionale. L'azienda preferirebbe venderle al minor prezzo possibile, perché questo significherebbe aumentare i profitti per l'entità statunitense, con conseguente soddisfazione degli investitori. Tenendo conto della conformità, però, dovranno stabilire prezzi in linea con gli altri produttori di beni venduti al dettaglio negli Stati Uniti. Potrebbe, ad esempio, decidere che il prezzo all'ingrosso, pagato dalla società statunitense alla società di Hong Kong, sia il 40% del prezzo al dettaglio. Ancora una volta, la società dovrà documentare in modo esaustivo le motivazioni per questo prezzo e indicarlo nelle fatture, nelle bolle di spedizione e in altri documenti di transazione tra le due società.

È probabile che per la società di Hong Kong rimangano scarsi profitti (per i servizi e le custodie per iPhone vendute all'ingrosso, con tassazione a Hong Kong). La società statunitense avrà pagato per i servizi e per le custodie all'ingrosso, quindi venduto le custodie a un prezzo al dettaglio più alto, tramite un sito web o altri canali, con uno sperabile profitto. Questo profitto viene tassato negli Stati Uniti. I possibili utili dopo le tasse potrebbero essere distribuiti agli investitori o ai titolari dell'azienda.

Ecco alcune osservazioni non del tutto ovvie:

La società aveva la scelta di vendere le custodie tramite l'entità di Hong Kong o quella statunitense. Perché vendere tramite l'entità statunitense? Il motivo principale è che gli investitori decidono di investire nella speranza di acquisire il valore prodotto dall'azienda e quindi l'azienda si organizzerà in modo da concentrare la maggior parte del valore nell'entità statunitense, che sarà titolare del brand, dei progetti e delle relazioni commerciali, mentre l'entità di Hong Kong svolgerà "solo" il lavoro vero e proprio per suo conto.

Sarebbe sicuro invertire la direzione di questo esempio? Sarebbe notevolmente più rischioso. In generale, le tariffe per i trasferimenti applicate per il riconoscimento dei ricavi in una giurisdizione ad alta tassazione, piuttosto che in una a bassa tassazione, non vengono controllate molto da vicino. Le tariffe per i trasferimenti per il riconoscimento dei ricavi in una giurisdizione a bassa tassazione, d'altro canto, vengono spesso controllate approfonditamente. L'aliquota fiscale per le imprese a Hong Kong è meno della metà dell'aliquota valida negli Stati Uniti. L'IRS potrebbe quindi desumere che un'entità statunitense che invia pagamenti a un'entità di Hong Kong correlata lo faccia per scopi di ottimizzazione fiscale, piuttosto che per ragioni economiche legittime. Non è impossibile fornire una giustificazione, ma diventa più difficile. Uno dei motivi per cui vale la pena rivolgersi ai commercialisti è farsi un'idea abbastanza precisa dei rischi di una determinata posizione fiscale e quindi prendere decisioni per un giusto compromesso tra risparmio fiscale e rischi.

La definizione delle tariffe per i trasferimenti può diventare piuttosto complicata, in particolare con il complicarsi della struttura aziendale, quando i tipi di transazioni iniziano a diventare complessi (le transazioni finanziarie che coinvolgono più parti e nazioni sono decisamente più difficili da gestire rispetto alla semplice vendita di una custodia per iPhone) e in seguito all'espansione dell'attività.

Una società con ricavi per milioni di dollari dovrà affidarsi a commercialisti esperti del suo settore per progettare o riprogettare la strategia per le tariffe per i trasferimenti. Detto questo, anche le aziende più piccole sono tenute a documentare la loro strategia per le tariffe per i trasferimenti. In mancanza di questa documentazione, sarà difficile evitare sanzioni nel caso l'IRS decidesse di esaminare la posizione fiscale e fosse in disaccordo con la strategia adottata.

Le azioni di esecuzione forzata riguardano in gran parte gli attori più grandi, perché le agenzie tributarie sanno che è lì che si trova il malloppo.

Non spaventarti però. L'IRS, così come la maggior parte delle agenzie tributarie, è piuttosto ragionevole e vuole semplicemente riscuotere un importo coerente con le tue responsabilità legali. Se sei in disaccordo in buona fede con l'IRS, i tuoi consulenti professionisti risolveranno la questione nel normale svolgimento dell'attività. È piuttosto raro e decisamente poco probabile che questo possa essere causa del fallimento dell'attività. Concentrati sul produrre qualcosa che possa piacere ai clienti e a venderlo in modo efficace. Puoi, e dovresti, rivolgerti a un commercialista che possa occuparsi di questi aspetti per tuo conto.

Accertamenti

"Accertamento" è una parola che fa paura a molti imprenditori, anche se non dovrebbe.

Un accertamento è semplicemente un'indagine formale condotta da un agenzia tributaria per appurare la correttezza delle informazioni presenti nella tua dichiarazione. La stragrande maggioranza degli accertamenti riguarda "verifiche di corrispondenza", ovvero l'agenzia tributaria semplicemente ti invia una lettera, in genere perché un computer ha confrontato i moduli fiscali informativi con la dichiarazione delle imposte presentata e ha notato possibili discrepanze. La risposta agli accertamenti di corrispondenza verrà di solito scritta dal tuo commercialista, ma è probabile che sia relativamente semplice. (Spesso, il problema può essere chiarito in un singolo paragrafo.)

L'IRS selezionerà a volte dichiarazioni specifiche per indagini più approfondite. Ti consigliamo assolutamente di farti rappresentare da un professionista se vieni selezionato per uno di questi accertamenti, perché possono essere piuttosto stressanti e creare una notevole distrazione dalle normali attività, anche se non sono un'emergenza, come dovrebbe essere il caso quando si presentano dichiarazioni accurate di un'attività ben organizzata.

Per questi accertamenti è richiesta in genere una visita di persona, presso l'ufficio locale dell'IRS o presso i tuoi uffici. (L'IRS ha uffici presso le ambasciate statunitensi nel mondo per le problematiche fiscali internazionali. Il personale è solitamente ridotto, quindi le attività di accertamento devono essere molto selettive. Ciò nonostante, sei tenuto a presentare dichiarazioni accurate entro i tempi previsti.)

In caso di accertamento, sarà il tuo commercialista o il tuo consulente legale fiscale a darti istruzioni per la risposta. Dovresti seguire i loro consigli alla lettera: è per questo che li paghi. Alcune idee che potrebbero ingenuamente sembrare valide, come fornire all'IRS tutti i dati finanziari della tua attività, potrebbero ritardare la soluzione dell'accertamento o complicare eccessivamente le cose, ad esempio, causando il controllo di parti dell'attività che non rientravano nell'ambito dell'accertamento originale.

Gli accertamenti sono rari, in particolare per le aziende più piccole. Se gestisci un'attività, devi sapere che sono possibili, ma si tratta solo di questo: la possibilità di un incontro relativamente di routine tra la tua attività e la pubblica amministrazione. Dovresti gestire questa possibilità come un professionista responsabile: affidati a un commercialista, presenta dichiarazioni oneste, archivia le informazioni in modo organizzato e dedica il tuo tempo a preoccuparti di come far crescere la tua azienda piuttosto che di un evento poco probabile come un accertamento. Anche nel caso di un accertamento dovrai gestirlo ancora una volta come un professionista responsabile: chiama il tuo commercialista o il consulente legale fiscale e segui le sue istruzioni.

Il fisco è un bersaglio mobile

La contabilità è un campo profondo, proprio come lo sviluppo di software o il marketing. Un'analogia è il fatto che il nucleo della professione rimanga fondamentalmente uguale di anno in anno. Un'altra similarità è che le cose cambiano comunque costantemente.

Il tema di una riforma fiscale è attualmente di grande interesse a livello internazionale. Le agenzie tributarie stanno ancora discutendo per cercare di capire come gestire Internet e potrebbero essere introdotte in qualsiasi momento modifiche importanti con effetti sulle posizioni delle attività online.

Proprio come non penseresti mai di definire la strategia per il marketing o le attività tecniche una sola volta per poi dimenticartene, dovrai lavorare con i consulenti fiscali almeno su base annuale per accertarti che il modo in cui hai strutturato le cose sia ancora conforme e ottimale per i tuoi interessi.

A volte, potresti anche ricevere inaspettatamente buone notizie. Ad esempio, quando l'autore di questa guida ha avviato la sua attività, era sottoposto a una doppia tassazione dai sistemi di sicurezza sociale di due paesi per lo stesso reddito. Dopo pochi anni di attività, è stato firmato un accordo di totalizzazione, che consentì a lui, e ad altre aziende in una posizione simile, di corrispondere le tasse solo per il sistema del paese di residenza. Se non avesse verificato regolarmente la strategia fiscale con un professionista, avrebbe potuto perdere questo risparmio concreto, risultante da una modifica della legislazione.

La presente guida non rappresenta e non costituisce alcuna forma di consulenza legale né fiscale, raccomandazione, mediazione né consulenza di altro tipo. La guida e il suo utilizzo non creano alcun rapporto avvocato-cliente con Stripe, Orrick o PwC. La presente guida illustra unicamente i pensieri dell'autore e non rappresenta prova di condivisione da parte di Orrick, né ne riflette il pensiero. Orrick non garantisce la precisione, la completezza, l'adeguatezza, né l'aggiornamento delle informazioni presenti nella guida. Per assistenza relativa a problemi specifici, rivolgiti a un legale competente o a uno specialista contabile che disponga di licenza a operare nella tua giurisdizione.