Il y a dix ans, la majorité des plateformes pouvaient être considérées comme des « plateformes SaaS 1.0 » : elles offraient des services logiciels sur mesure et généraient des revenus récurrents grâce aux abonnements de leurs clients. Aujourd'hui, la plupart des plateformes ont évolué vers le « SaaS 2.0 » : elles proposent également des services de paiement en ligne à leur clientèle. L'intégration des paiements en ligne a permis aux plateformes de répondre plus facilement aux besoins fondamentaux de leurs clients et d'être plus compétitives. En créant une source de revenus supplémentaire centrée sur le traitement des paiements, les plateformes ont pu compléter les recettes qu'elles généraient grâce aux abonnements.

Plus récemment, les plateformes sont passées au « SaaS 3.0 » en commençant à offrir des fonctionnalités financières intégrées supplémentaires allant au-delà des paiements, telles que les cartes bancaires, les prêts et les comptes financiers. Les services bancaires (BaaS) ont élargi la gamme de services financiers que les plateformes logicielles peuvent proposer à leurs clients, tout en réduisant les délais de développement et la complexité réglementaire. À l'avenir, les plateformes logicielles prenant en charge les services bancaires seront mieux positionnées pour servir de « guichets uniques » aux clients désireux de centraliser leurs opérations auprès d'un fournisseur de confiance.

Grâce aux partenariats qu'elle a établis avec plus de 10 000 plateformes, Stripe sait par expérience comment les plateformes peuvent créer et lancer des services de paiement et financiers intégrés. Même les plateformes les plus performantes reconnaissent que le fait de proposer des services de paiement requiert des compétences différentes de celles d'une entreprise logicielle. De nombreuses plateformes créent intentionnellement des équipes de paiement en amont en les intégrant à leurs organisations et à leurs pratiques commerciales existantes. Ce guide vous explique comment votre plateforme logicielle peut former l'équipe qui forgera et développera votre nouvelle activité de paiement.

Si la terminologie utilisée ne vous est pas familière, n'hésitez pas à consulter le glossaire relatif aux paiements.

Commencez par répondre à ces trois questions

Pour créer une offre de paiement qui complète votre stratégie commerciale et votre structure organisationnelle, vous devez tout d'abord répondre à trois questions fondamentales :

- Quel est l'objectif de votre entreprise de paiement ?

- Comment comptez-vous intégrer les paiements ?

- Quelle est votre stratégie en matière de paiements ?

Quel est l'objectif de votre entreprise de paiement ?

Les motivations qui vous poussent à offrir des services de paiement dépendent des exigences spécifiques à votre entreprise et des besoins de vos clients existants et potentiels. D'une manière générale, les plateformes souhaitent offrir des services de paiement pour atteindre l'un des trois objectifs suivants :

- Favoriser l'adoption : de nombreuses plateformes tirent parti des paiements pour se démarquer de leurs concurrents et accroître l'adoption auprès des clients potentiels. Par exemple, grâce à Classy Pay, une solution de traitement des paiements propulsée par Stripe, Classy a pu accroître son taux d'adoption auprès des associations à but non lucratif de toutes tailles en permettant à ses clients de rapprocher leurs paiements plus facilement, de renforcer la protection contre la fraude et d'optimiser leurs revenus.

- Optimiser la rétention : d'autres plateformes offrent des services de paiement afin de renforcer leurs relations avec leur clientèle existante et d'améliorer leur taux de rétention. Par exemple, Lightspeed a lancé Lightspeed Payments pour offrir à ses clients toutes les solutions financières dont ils ont besoin pour gérer leurs activités.

- Augmenter la valeur à vie : d'autres plateformes ont créé de nouvelles sources de revenus et augmenté la valeur à vie de leurs clients en monétisant les paiements et les services financiers. Par exemple, après s'être associée à Stripe pour lancer une plateforme de paiement destinée aux PME, Weave a augmenté sa clientèle de 13 % d'un mois sur l'autre, et son volume de traitement de 37 % en moyenne d'un mois sur l'autre.

Quels que soient vos objectifs, les clarifier et vous aligner sur les indicateurs clés de performance (KPI) pertinents peut aider votre équipe de paiement à suivre sa progression et obtenir des résultats.

Comment comptez-vous intégrer les paiements ?

Pour contrôler l'expérience de paiement de bout en bout, certaines plateformes envisagent dans un premier temps de s'enregistrer en tant que facilitateur de paiement. Elles découvrent rapidement que cela nécessite de maîtriser l'inscription des clients, l'évaluation des risques, la gestion des litiges, la conformité, l'assistance, les tableaux de bord client, les rapports, etc. En raison du temps, des ressources et des coûts financiers requis pour devenir facilitateur de paiement, de nombreuses plateformes font appel à des prestataires de services de paiement et s'appuient sur leur infrastructure pour proposer des services et solutions de paiement.

Les ressources dont votre équipe de paiement disposera dépendront du chemin d'intégration que vous choisirez. Par exemple, vous pouvez décider de prendre en charge plusieurs prestataires de services de paiement, ce qui permettra à votre clientèle d'intégrer leurs prestataires existants sur votre plateforme. Dans ce cas, si le prestataire de services de paiement (et non votre propre équipe) est responsable des risques et de la conformité, votre équipe d'ingénierie devra créer les intégrations, votre concepteur devra concevoir l'expérience utilisateur et votre équipe d'assistance devra traiter les éventuels problèmes d'intégration.

Quelle est votre stratégie en matière de paiements ?

Il n'existe pas de stratégie de paiement universelle. La vôtre dépendra de votre offre produit, de votre modèle économique et de vos objectifs. Avant d'embaucher de nouveaux collaborateurs, vous devez clarifier la façon dont les paiements s'intégreront à votre proposition de valeur globale et à votre positionnement concurrentiel. Vous devez vous assurer que les parties prenantes internes soient en phase en ce qui concerne les réponses à ces questions clés :

- Quels segments de clientèle ciblez-vous ? Le fait de proposer des services de paiement vous permet-il de mieux servir votre clientèle ? Cela vous offre-t-il un avantage concurrentiel auprès d'un nouveau segment de clientèle ?

- Quelles sont les problématiques de vos clients ? Les services de paiement viendront-ils compléter votre offre existante ?

- Que proposent vos concurrents ? Les paiements vont-ils vous aider à vous démarquer ?

- Comment les paiements vous permettront-ils de tirer parti des points forts de votre produit afin de mieux répondre aux besoins de vos clients que vos concurrents ?

Comment constituer votre équipe de paiement

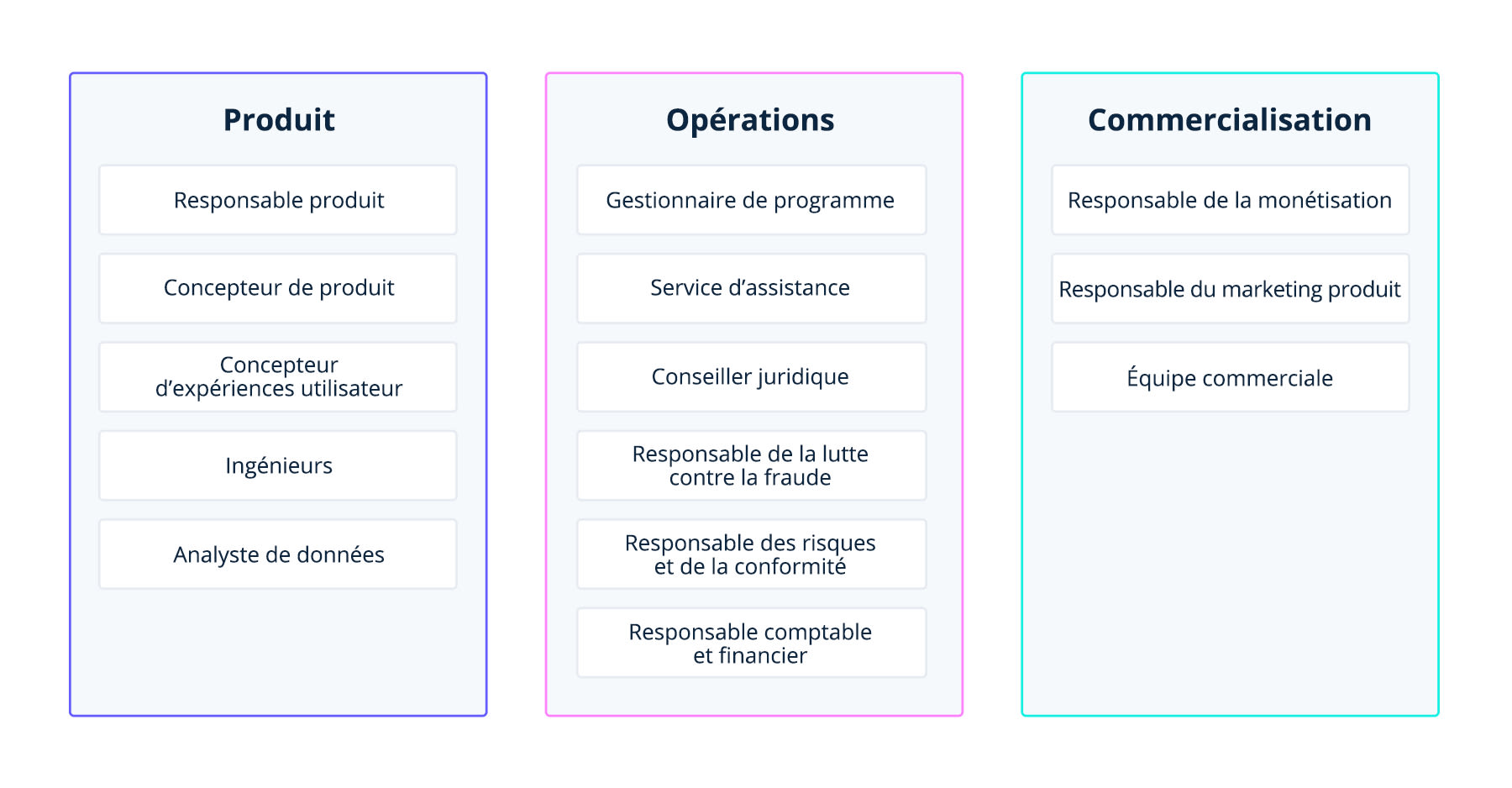

Une fois que vous avez fixé vos objectifs, votre approche et votre stratégie de paiement, vous pouvez commencer à définir la structure organisationnelle de votre équipe de paiement. Que votre équipe de paiement partage son temps entre d'autres services de l'entreprise ou qu'elle se concentre uniquement sur les paiements, elle doit être organisée autour de trois fonctions distinctes :

- La création d'un produit de paiement : un groupe d'experts produits élaborera la stratégie produit et la mettra en œuvre à travers la conception et le code. Il testera et itérera le produit pour garantir l'adéquation produit-marché.

- La gestion opérationnelle de l'activité de paiement : votre équipe opérationnelle assurera le bon fonctionnement de l'activité de paiement, répondra aux questions des clients, gérera les relations avec les parties prenantes internes et les partenaires externes, et atténuera le risque de fraude et de conformité.

- Le lancement et la commercialisation des services de paiement : votre équipe de commercialisation concevra une stratégie de lancement convaincante et continuera à approfondir la pénétration du marché grâce à une équipe de vente formée, à un modèle de monétisation compétitif et aux retours de vos clients.

Créer votre produit de paiement

Votre équipe produit sera non seulement responsable de la création et de l'intégration des paiements à votre plateforme, mais aussi du développement et de la maintenance de votre offre de paiement. Pour répondre aux besoins de vos clients et différencier le logiciel de base de la plateforme, cette équipe de responsables produit, de concepteurs, de développeurs de logiciels et d'analystes de données façonnera la roadmap, la mise en œuvre et l'expérience utilisateur du produit de paiement.

Responsable produit

Vous devez en priorité embaucher un responsable de produit de paiement qui pilotera la stratégie de paiement et se chargera de l'adéquation produit-marché. Compte tenu des responsabilités qu'implique ce poste et des solides partenariats interfonctionnels qu'il devra nouer, le responsable de produit de paiement devra acquérir un certain nombre de connaissances :

- Expérience technique en matière de produits de paiement : en collaboration avec un architecte de solutions, le responsable produit devra concevoir des structures de compte, mettre en place les mouvements de fonds et déterminer la fréquence des virements. Avec l'aide de l'équipe d'ingénieurs, le responsable produit fournira également aux clients des API et des SDK robustes, ainsi que la documentation et les fonctionnalités dont ils auront besoin pour configurer votre produit de paiement.

- Connaissance des aspects économiques des services de paiement : afin de minimiser les coûts de l'entreprise, le responsable produit devra connaître les coûts d'interchange, les frais de litige et tous les coûts applicables en fonction de la zone géographique. Ces connaissances contribueront également à affiner votre stratégie tarifaire.

- Connaissance de la réglementation des paiements et des systèmes financiers : la chaîne de valeur des paiements implique les banques acquéreuses, les banques émettrices, les réseaux de cartes et les plateformes de paiement. Selon les pays, différentes règles et restrictions régissent ces acteurs. Le responsable produit devra connaître ces acteurs et ces réglementations afin de collaborer efficacement avec les équipes juridiques, de gestion des risques et de conformité.

- Connaissance des nouvelles tendances et des nouveaux moyens de paiement : en restant à l'affût des nouvelles fonctionnalités et moyens de paiement, vous pouvez apporter de la valeur ajoutée à vos clients et anticiper l'évolution de leurs besoins. Le responsable produit utilisera ces connaissances pour élaborer une roadmap et un plan d'expérimentation de façon à accroître la proposition de valeur de la plateforme, augmenter l'adoption et maintenir l'adéquation produit-marché.

Concepteurs de produit et d'expériences utilisateur

Le concepteur modélise et conçoit le parcours de paiement de votre clientèle. La première tâche du concepteur de produit ou d'expérience utilisateur consiste généralement à concevoir le flux d'intégration. En collaboration avec un chercheur en expérience utilisateur qui interrogera les clients potentiels et définira l'expérience de bout en bout, il concevra une expérience d'intégration conviviale pour les clients tout en tenant compte des réglementations, des dispositions légales et des exigences en matière de risques. Conformément à la stratégie produit dédiée aux paiements, l'équipe de conception créera également les tableaux de bord, les écrans et les textes que vos clients verront après leur approbation. Ces expériences pourront permettre à vos clients d'accéder à des rapports sur la performance de leurs paiements, de suivre leurs virements ou de gérer les litiges et les remboursements. L'équipe de conception devra également uniformiser l'expérience utilisateur de vos clients, notamment l'expérience de paiement ou les e-mails de confirmation de paiement.

Ingénieurs

En planifiant, créant, testant et déployant des versions, les développeurs de logiciels gèrent les aspects techniques du développement et de la maintenance d'un produit de paiement. Vos ingénieurs doivent particulièrement bien maîtriser la création d'intégrations, l'élaboration d'expériences utilisateur et l'optimisation itérative. Votre produit de paiement devra non seulement s'intégrer aux plateformes de paiement, mais aussi aux systèmes d'entreprise tels que les PGI, les outils de GRC et les logiciels de comptabilité. Les ingénieurs chargés des paiements transformeront également les maquettes de l'équipe de conception en une expérience d'inscription des clients efficace et des tableaux de bord où les clients pourront gérer leur entreprise. Comme tout produit logiciel, votre produit de paiement devra évoluer pour répondre aux besoins et aux attentes en constante évolution de vos clients. Les ingénieurs joueront un rôle majeur dans l'optimisation des taux de conversion et d'autorisation, ainsi que dans la mise à jour des systèmes nécessaires à la prise en charge des nouveaux modèles de monétisation.

Analyste de données

L'analyste de données vous aide à répondre aux besoins des clients et des entreprises en matière de données. L'analyste de données devra définir les normes en matière de données de paiement, y compris les API et les tableaux de données utilisés pour ingérer les données des plateformes de paiement des clients. Compte tenu de la nature sensible des données de paiement, l'équipe chargée des données devra également définir les processus régissant la manière dont celles-ci sont gérées, protégées et récupérées. En règle générale, les analystes de données de paiement surveillent et analysent également les performances des plateformes de paiement, et prennent en charge le routage intelligent pour les clients utilisant plusieurs plateformes.

Les autres parties prenantes du secteur des paiements se tourneront vers l'équipe en charge des données pour gérer leurs flux de travail. Par exemple, l'équipe financière et de comptabilité collaborera avec un analyste de données pour s'assurer que ses systèmes peuvent ingérer correctement les données de paiement. Le responsable marketing du produit de paiement pourra également vouloir suivre l'efficacité de ses efforts en matière d'adoption et de monétisation, et le responsable des produits de paiement générera des rapports sur les performances de l'activité de paiement. L'équipe chargée de la gestion des risques pourra également faire appel à l'équipe en charge des données pour l'aider à modéliser les fraudes.

Prise en charge opérationnelle des paiements

Les paiements constituent sans doute l'un des aspects les plus sensibles de l'activité de vos clients. À ce titre, vous devez constituer une équipe opérationnelle robuste pour accompagner vos clients lors de leur inscription, par exemple, et garantir la conformité aux obligations en matière de risque, juridiques et réglementaires. L'équipe opérationnelle permet à l'organisation de garder une longueur d'avance sur les diverses règles entourant les paiements, y compris les normes d'évaluation des risques et d'atténuation de la fraude, les exigences Know Your Customer (KYC), la conformité PCI, la conformité des facilitateurs de paiement et leurs obligations fiscales.

Gestionnaire de programme

La priorité absolue d'un gestionnaire de programme doit être de favoriser l'harmonisation du programme de paiement en gérant activement les parties prenantes au sein et en dehors de l'organisation de paiement. Compte tenu du nombre de partenaires financiers nécessaires pour opérer dans le domaine des paiements, le responsable de programme peut agir en tant que point de contact unique pour gérer ces relations. Si votre plateforme décide de se développer à l'international, par exemple, le responsable du programme peut contacter de potentielles banques émettrices. Si votre plateforme prend en charge plusieurs plateformes de paiement, le responsable du programme peut se coordonner avec ces plateformes et résoudre rapidement les problèmes et les pannes, le cas échéant.

Parmi ses principaux axes de travail, citons l'élaboration d'indicateurs clés de performance (KPI) pour l'équipe en charge des paiements, la conception (et le développement) de sa structure et la refonte des processus internes pour augmenter la productivité de l'équipe. Un gestionnaire de programme peut également aider le responsable des produits de paiement à effectuer des recherches pour renforcer ses analyses de rentabilité ou aider le responsable du marketing produit à gérer les parties prenantes et à optimiser les processus en vue des lancements.

Service d'assistance

Même si votre plateforme dispose déjà d'une équipe d'assistance, des ressources dédiées sont souvent requises pour gérer les problèmes liés aux paiements. Au cours de leur inscription, les clients se tournent vers le service d'assistance pour obtenir de l'aide, et votre équipe doit être prête à répondre à certaines des questions les plus courantes :

- Comment ajouter un compte bancaire pour les versements ?

- Pourquoi mon premier virement n'est-il pas arrivé ?

- Comment gérer les litiges ?

- Combien coûteront les paiements ?

- Où puis-je trouver mes relevés ?

Conseiller juridique

Que vous fassiez appel à une ressource dédiée ou à votre équipe juridique existante, votre conseiller juridique devra être au fait des lois et réglementations applicables aux services financiers et aux paiements afin de pouvoir fournir des conseils juridiques aux membres de l'équipe chargée des paiements. Par exemple, le service juridique peut collaborer avec le gestionnaire de programme pour obtenir une licence de transfert de fonds ou examiner les contrats avec les plateformes de paiement. Si vous décidez d'offrir des services de paiement en votre nom, votre plateforme devra assumer une charge réglementaire plus lourde et votre conseiller juridique devra jouer un rôle central dans la rédaction du contrat entre votre plateforme et vos clients.

Responsable de la lutte contre la fraude et responsable des risques et de la conformité

Le risque lié à l'ajout d'un produit de paiement à vos activités n'est pas négligeable. Les prestataires de services de paiement doivent non seulement gérer les risques liés à la fraude et au crédit, mais aussi les risques de conformité. Si les plateformes de petite taille peuvent gérer ces risques à l'aide d'une seule ressource, les plus grandes auront tout intérêt à se doter d'un responsable de la lutte contre la fraude et d'un responsable des risques et de la conformité.

Intégrer les paiements à votre plateforme implique d'assumer la responsabilité financière de toutes les transactions initiées par vos clients, y compris les risques liés au crédit de vos clients et le risque de fraude des utilisateurs de vos clients. Pour atténuer ces risques, le responsable de la lutte contre la fraude déploiera des modèles et des processus de prévention de la fraude et du blanchiment d'argent. Ces modèles vous aideront à concevoir le flux d'inscription et d'évaluation des risques, et à mettre en place des contrôles et des seuils de risque adaptés à la tolérance au risque de votre plateforme. L'équipe chargée de la gestion des risques devra surveiller en permanence les transactions afin de détecter toute irrégularité et segmenter la clientèle en fonction de son profil de risque, tout en tenant compte des nuances et des différences entre les secteurs d'activité des clients.

En raison des risques liés au transfert d'argent, de nombreux pays ont mis en place des réglementations visant à protéger leurs citoyens, l'économie locale et le système financier mondial. Le responsable des risques et de la conformité doit être chargé de tenir l'entreprise informée de l'évolution de la conformité et d'intégrer les obligations de conformité des paiements dans les contrôles et politiques de conformité existants de votre plateforme :

- Obligations « Know Your Customer » (KYC) : lors de l'inscription de vos clients, il est possible que vous deviez collecter certaines données (comme leur numéro fiscal) et effectuer des vérifications (par exemple des vérifications d'identité) pour vous assurer que leur entreprise correspond bien aux informations fournies.

- Exigences en matière de résidence des données : par exemple, la Reserve Bank of India a exigé que les données de paiement relatives aux transactions traitées par des prestataires de services de paiement ou des intermédiaires indiens soient uniquement stockées dans des bases de données et des serveurs situés en Inde.

- Normes de sécurité : en 2006, Visa, Mastercard, American Express, Discover et JCB se sont alignés sur une politique standard, la norme de sécurité des données PCI (ou PCI DSS), pour garantir un niveau de protection de base aux consommateurs et aux banques à l'ère d'Internet.

Responsable comptable et financier

Selon votre modèle de monétisation, votre activité de paiement peut générer plusieurs sources de revenus : des revenus provenant de chaque transaction et des revenus provenant de services à valeur ajoutée comme les analyses et les abonnements. Lors du lancement initial d'un produit de paiement, le responsable comptable et financier doit s'assurer que les revenus issus des paiements transitent par le système comptable de la plateforme afin que les rapports financiers soient exacts, complets et pertinents. À mesure que votre activité de paiement se développe, votre équipe comptable et financière vous aidera à maintenir les liens entre les systèmes de paiement en amont et en aval, à suivre la rentabilité de votre programme de paiement au fil du temps et à effectuer vos déclarations fiscales, conformément aux règles et taux en vigueur dans différents pays et États.

Lancement et commercialisation des paiements

Une fois votre produit conçu et vos systèmes opérationnels en place, l'équipe de commercialisation pourra monétiser, lancer et développer votre activité de paiement. La composition de votre équipe de commercialisation dépendra de votre modèle d'acquisition. Si vous envisagez d'encourager les clients à s'inscrire en ligne, vous vous appuierez probablement davantage sur votre équipe marketing. Toutefois, si vous adoptez une approche flexible pour identifier et inscrire de nouveaux clients, vous devrez impérativement constituer une équipe commerciale compétente dans le domaine des paiements. En maintenant une boucle de rétroaction constante entre vos clients et vos équipes internes, cette équipe de commercialisation contribuera également à améliorer l'expérience et lancer des innovations produit.

Responsable de la monétisation

La responsabilité de la stratégie tarifaire doit être partagée à la fois par les équipes marketing et le responsable produit. Avant de s'orienter vers un modèle de monétisation, le responsable du marketing produit étudiera la façon dont les clients mesurent la valeur et examinera les produits concurrents. Tout en tenant compte des coûts de l'entreprise, le responsable produit l'aidera à déterminer si les systèmes internes existants sont conçus pour prendre en charge différents leviers de monétisation :

- Interchange : si vous proposez un produit de paiement par carte bancaire, vous pouvez peut-être conserver une part des frais d'interchange générés pour chaque transaction par carte.

- Prêt : vous pouvez générer des revenus en proposant des prêts et en facturant des frais de dossier et des intérêts.

- Frais sur le stockage de fonds : si vous autorisez vos clients à stocker des fonds, vous pouvez percevoir des frais sous forme de part des fonds détenus. Vous pouvez conserver l'intégralité de ces revenus, les partager avec le client ou combiner les deux.

- Frais d'abonnement ou de service : facturez à vos clients des frais récurrents pour un abonnement ou une adhésion en échange de l'accès à vos offres ou services.

- Majoration des services de mouvement de fonds : majorez les coûts des différents services de mouvements de fonds (p. ex. : accès accéléré aux fonds, virements bancaires, change de devises, etc.).

Bien que ces approches permettent de monétiser directement vos nouvelles fonctionnalités et vos nouveaux services, vous pouvez aussi tout simplement envisager d'augmenter le tarif global de votre commission de plateforme. Après tout, en proposant des services financiers et de paiement, votre plateforme offre davantage de valeur à vos clients.

Responsable du marketing produit

Le responsable du marketing produit doit être chargé de créer et de mettre en œuvre une stratégie de mise sur le marché pour favoriser l'acquisition de nouveaux clients. Grâce à la recherche de clients et l'analyse de la concurrence, le responsable marketing définira les segments de clientèle cibles, le positionnement de la marque et le message. Si votre plateforme encourage l'inscription en libre-service, votre responsable marketing devra favoriser la demande au début de l'entonnoir via des canaux médias payants, earned (gagnés) et owned (possédés). Si votre modèle repose davantage sur votre équipe commerciale, l'équipe marketing doit jouer un rôle central dans la création de la formation et des documents qui permettront à votre équipe commerciale de présenter efficacement ses services de paiement. Une fois votre produit de paiement lancé, votre équipe marketing annoncera le lancement de nouvelles fonctionnalités, augmentera la pénétration de la clientèle avec des promotions marketing et continuera à tester ses stratégies marketing et de sensibilisation pour trouver ce qui fonctionne le mieux.

Équipe commerciale

Pour créer une stratégie de vente axée sur les paiements, certaines plateformes forment l'ensemble de leurs équipes commerciales, mais la plupart utilisent un modèle de vente superposé, en formant les membres de l'équipe existante à devenir des spécialistes des paiements et à présenter la valeur de leur offre de paiement. Quelle que soit votre approche, la constitution d'une équipe de vente ne s'arrête pas à l'embauche. Vous devez mettre en place des éléments fondamentaux pour garantir le succès de votre équipe commerciale :

- Fixez des objectifs en matière de revenus pour motiver votre équipe commerciale et mesurer sa productivité.

- Mettez en place des mesures incitatives de façon à récompenser les commerciaux qui concluent des contrats de paiement.

- Créez un cadre d'aide à la vente pour former vos commerciaux à présenter la valeur combinée des paiements et des logiciels.

Comment Stripe peut vous aider

Stripe offre aux plateformes logicielles un moyen rapide, simple et flexible de lancer et développer leurs services financiers et de paiement. En collaborant avec Stripe et ses partenaires bancaires, les plateformes de toutes tailles, des start-up fintech aux plateformes établies, peuvent encaisser des paiements, augmenter le capital de leurs clients, émettre des cartes virtuelles et physiques et proposer de nombreux autres services financiers. À l'aide d'une seule intégration, Stripe facilite l'expansion de votre plateforme à l'international et l'acquisition de clients dans de nouveaux pays sans aucun travail de développement supplémentaire.

Pour accélérer votre commercialisation et minimiser les ressources et les investissements nécessaires à la création et à la gestion d'une activité de paiement, Stripe propose des outils visant à réduire les frais d'exploitation et peut même gérer activement certains aspects de votre activité de paiement :

- L'expérience utilisateur : plutôt que de concevoir et de créer votre flux d'inscription et vos expériences de reporting dans le Dashboard de A à Z, vous pouvez utiliser des expériences hébergées par Stripe qui sont localisées, optimisées pour la conversion et régulièrement mises à jour de façon à vous aider à répondre aux nouvelles normes de conformité. Stripe propose une suite de fonctionnalités faciles à intégrer (comme la possibilité de rembourser une transaction, de demander un paiement et de gérer les vérifications) qui aideront votre équipe produit à développer votre offre plus rapidement et à réduire les coûts de maintenance de façon à créer une expérience cohérente à l'image de votre marque.

- Les risques : Stripe fournit aux plateformes diverses solutions pour les aider à gérer le risque lié aux transactions et aux marchands. Stripe Radar fournit aux plateformes et aux comptes connectés des outils configurables pour gérer le risque de fraude sur les transactions. Par ailleurs, le risque géré par Stripe fournit aux plateformes une solution de gestion du risque marchand de bout en bout. Elle inclut une surveillance et une atténuation continues du risque de crédit et de fraude pour les marchands, ainsi qu'une protection contre le risque de perte en cas de soldes négatifs non recouvrables et imputables au risque marchand dans le portefeuille de comptes marchands d'une plateforme.

- Aspect juridique : Stripe est au fait des réglementations internationales et des règles des réseaux de cartes, de sorte que votre équipe juridique dispose d'un partenaire de confiance pour surveiller l'évolution du paysage. Stripe propose également la tokenisation des données pour vous aider à respecter vos obligations en matière de conformité PCI et à créer des environnements de paiement plus sûrs grâce à notre programme de surveillance des délits financiers basé sur les risques, qui comprend notamment les contrôles Know Your Customer (KYC) et anti-blanchiment d'argent (AML) pour les particuliers et les entreprises. Vous pouvez également bénéficier des licences monétaires de Stripe dans le monde entier, plutôt que d'avoir à obtenir les vôtres sur tous les marchés.

- Service d'assistance : Stripe peut fournir à vos clients une assistance par téléphone, par e-mail et par chat.

- Monétisation : plutôt que de faire appel à des ingénieurs pour créer un outil de tarification personnalisé, vous pouvez utiliser Stripe pour définir et contrôler facilement vos tarifs de façon dynamique. Configurez les commissions de plateforme, offrez des réductions et prenez en charge divers modèles de tarification.

- Données : Stripe propose des rapports fiables sur les revenus qui facilitent le rapprochement avec les rapports de vos équipes financières et comptables.

- Commercialisation : en rejoignant le Stripe Partner Ecosystem, vous aurez accès à une boîte à outils conçue pour accélérer vos efforts de marketing et de vente. Vous pourrez notamment former vos équipes internes, promouvoir votre intégration Stripe, afficher des vidéos sur les fonctionnalités Stripe les plus populaires et poser des questions sur la configuration, ainsi que des directives et des ressources relatives à la marque.

Si vous envisagez de développer votre activité de paiement avec Stripe, notre équipe de services professionnels peut vous aider à vous lancer. Pour poser les bases de votre programme de paiement, nous pouvons élaborer conjointement une stratégie produit et un plan d'affaires, en définissant vos besoins en ressources, vos fonctionnalités et votre approche de monétisation. Grâce à des examens réguliers, nos consultants travailleront avec votre équipe pour intégrer les paiements en couvrant tous les aspects du processus, de la modélisation de l'expérience à la migration des clients en passant par l'ingestion des données et les rapports financiers. Pour commercialiser votre nouveau produit de paiement, nous vous aiderons à élaborer votre stratégie marketing, à planifier un déploiement échelonné et à doter vos équipes internes des ressources et processus nécessaires à votre lancement.

Contactez-nous pour découvrir comment votre plateforme peut s'associer à Stripe pour créer une activité de paiements et de services financiers.

Glossaire relatif aux paiements

Ce glossaire définit certains des termes liés au paiement les plus couramment utilisés dans ce guide :

- Acquéreur : également appelé « banque acquéreuse », l'acquéreur est une banque ou un établissement financier qui traite les paiements effectués par carte bancaire pour le compte des marchands et les achemine via les réseaux de cartes jusqu'à la banque émettrice.

- Réseaux de cartes : les réseaux de cartes traitent les transactions entre les marchands et les émetteurs, et contrôlent si les cartes de crédit peuvent être acceptées. Ils contrôlent également les coûts de réseau. Exemples de réseaux : Visa, Mastercard, Discover et American Express.

- Contestation de paiement : un litige, également appelé contestation de paiement, survient lorsqu'un titulaire de carte conteste un paiement auprès de l'émetteur de sa carte. Selon le processus de résolution des litiges, il incombe au marchand de prouver que la personne à l'origine de l'achat est bien le titulaire de la carte et que ce dernier a autorisé la transaction.

- Risque de crédit : il s'agit du risque que le client d'une plateforme ne soit pas en mesure d'honorer ses commandes de biens ou de services. En cas de contestation de paiement, la plateforme qui facilite la transaction est généralement responsable du montant dû.

- Litige : voir « contestation de paiement ».

- Risque de fraude : il s'agit du risque lié aux fausses opérations ou aux transactions illégales. La fraude se produit généralement lorsqu'une personne dérobe un numéro de carte ou les coordonnées d'un compte bancaire afin d'effectuer une transaction non autorisée. La fraude peut également se produire lorsqu'une entreprise trompe un client en lui donnant de l'argent, alors que l'entreprise n'a pas l'intention de fournir le bien ou le service.

- Interchange : il s'agit des frais versés à la banque émettrice en échange du traitement d'un paiement par carte.

- Banques émettrices : les banques qui délivrent des cartes de crédit et de débit aux consommateurs.

- Facilitateur de paiement : habituellement, les plateformes ou places de marché proposant certaines fonctionnalités de paiement doivent s'enregistrer en tant que facilitateur de paiement et conserver ce statut auprès des réseaux de cartes. Grâce à Stripe, les plateformes ou places de marché peuvent proposer des fonctionnalités de paiement sans avoir besoin de s'enregistrer en tant que facilitateur de paiement, et assumer les lourdes obligations imposées aux facilitateurs de paiement.

- Plateforme de paiement : une plateforme de paiement est un logiciel qui chiffre les informations de carte bancaire sur le serveur d'un marchand et les envoie à l'acquéreur. Les services de passerelle et les acquéreurs forment souvent une seule et même entité.

- Moyen de paiement : la façon dont un consommateur choisit de payer des biens ou des services. Les virements bancaires, les cartes de crédit ou de débit et les portefeuilles électroniques sont des exemples de moyens de paiement.

- Normes de sécurité des données PCI (PCI DSS) : il s'agit d'une norme de sécurité des informations qui s'applique à toutes les entités impliquées dans le stockage, le traitement ou la transmission des données des titulaires de cartes et des données d'authentification sensibles.