La vérification à l’aide de microversements est une méthode permettant de vérifier la propriété d’un compte bancaire. Les méthodes de vérification, telles que les microversements atténuent les risques de fraude en confirmant que la personne qui tente de connecter un compte bancaire à un service financier est le propriétaire légal de ce compte. Presquedeux tiers des consommateurs ont déclaré être très ou assez préoccupés par la sécurité en ligne, ce qui souligne la forte demande de mesures de sécurité, telles que la vérification des microversements.

Ce guide vous expliquera comment fonctionne la vérification des microversements et comment vous pouvez l’implémenter pour votre entreprise.

Que contient cet article ?

- Comment fonctionne la vérification des microversements

- Avantages de l’utilisation de la vérification des microversements

- Microversements et d’autres méthodes de vérification alternatives

- Fonctionnement de la vérification à l’aide de microversements avec Stripe

- Un guide étape par étape pour mettre en œuvre la vérification des microversements

- Bonnes pratiques pour le processus de vérification

Comment fonctionne la vérification à l’aide de microversements

Lorsqu’un utilisateur établit un nouveau lien entre son compte bancaire et un service financier (p. ex.,PayPal, plateformes d'investissement, applications de paiement entre particuliers), le service lui demande de saisir les coordonnées de son compte bancaire, telles que le numéro de compte et le numéro de routage. Le service effectue un ou plusieurs petits versements, généralement inférieurs à un dollar, sur son compte bancaire. L'utilisateur peut recevoir une ou deux petites sommes sur son compte (par exemple, 0,05 $ et 0,15 $).

Une fois que les microversements apparaissent sur le compte de l’utilisateur, celui-ci se connecte à son compte bancaire et note les montants exacts déposés. Il retourne ensuite sur la plateforme du service financier et saisit ces montants pour confirmer qu’il a accès au compte bancaire. Si les montants saisis correspondent aux montants versés, la vérification est réussie et le service financier active pleinement le compte de l’utilisateur pour les transactions.

Avantages de l’utilisation de la vérification des microversements

La vérification à l’aide de microversements permet d’éviter la fraude en s’assurant que la personne qui tente de lier un compte bancaire en est bien le propriétaire. Elle permet également de respecter les exigences de conformité Know Your Customer (KYC) et en matière de lutte contre le blanchiment d’argent (AML). Il existe d’autres méthodes de vérification, mais la vérification à l’aide de microversements présente des avantages majeurs, à savoir :

Coûts : les microversements sont une méthode de vérification simple et peu coûteuse.

Applicabilité : les microversements peuvent être utilisés avec presque tous les comptes bancaires pouvant recevoir des transferts, indépendamment de la taille ou des capacités technologiques de la banque.

Confiance de l’utilisateur : le processus de vérification par microversements permet d’accroître la confiance de l’utilisateur en impliquant activement le client dans le processus et en utilisant une procédure familière.

Processus : contrairement à d’autres méthodes de vérification qui peuvent obliger un utilisateur à fournir des documents personnels ou à se soumettre à une vérification de solvabilité, la vérification à l’aide de microversements est moins invasive et ne demande pas au client plus de travail que de vérifier ses transactions bancaires.

Flexibilité : les microversements ne nécessitent pas que le titulaire du compte soit présent à un endroit spécifique ni qu’il utilise des appareils spécifiques. La vérification peut être effectuée partout où le titulaire du compte a accès à ses services bancaires en ligne ou mobiles.

Microversements et d’autres méthodes de vérification alternatives

La vérification par microversement est l'une des nombreuses méthodes permettant de vérifier la propriété d'un compte bancaire. Chaque méthode répond à des besoins différents et présente des compromis entre sécurité, rapidité, commodité pour l'utilisateur et confidentialité. Le choix de la méthode dépend souvent des exigences et des priorités spécifiques du service financier et de ses clients.

Voici comment la vérification par le biais d’un microversement se compare aux autres méthodes de vérification.

Microversements

Le service financier effectue un ou plusieurs microversements (généralement d’un montant inférieur à un dollar) sur le compte bancaire d’un utilisateur. L’utilisateur confirme le montant exact des versements pour vérifier la propriété du compte. Cette méthode est hautement sécurisée, largement applicable, non invasive et abordable. Mais elle est plus lente que d’autres méthodes, car les versements peuvent prendre 1 à 2 jours ouvrables pour apparaître sur le compte de l’utilisateur, et ce dernier doit effectuer une action pour vérifier son compte et déclarer les montants au service financier.

Vérification instantanée du compte à l’aide des identifiants de connexion

Les utilisateurs fournissent leurs identifiants bancaires en ligne à un service tiers, qui se connecte en leur nom pour vérifier instantanément les informations du compte. Cette méthode est rapide et pratique, mais les utilisateurs peuvent être réticents à partager leurs identifiants de connexion, et il existe des risques de sécurité potentiels si le service tiers est compromis.

Intégration des API aux banques

Les API s'intègrent directement aux banques pour récupérer les informations du compte et effectuer la vérification en temps réel. Il s'agit d'une méthode rapide et hautement sécurisée qui fournit des informations détaillées sur le compte. Cependant, elle nécessite que les banques disposent d'API compatibles, ce qui la limite à certaines banques ou régions, et sa mise en œuvre peut s'avérer complexe.

Chèques pré-validés ou pré-annotés

Les utilisateurs émettent un chèque à leur nom ou au nom d'un service et les informations (le compte et les numéros de routage figurant sur le chèque) sont utilisées pour vérifier le compte. La rapidité de ce processus varie en fonction de la vitesse de traitement du chèque. Il s'agit d'une méthode familière et traditionnelle pour certains utilisateurs, mais elle est plus lente que les méthodes électroniques, susceptible de fraude et de plus en plus obsolète, car de moins en moins de personnes utilisent des chèques.

Vérifications de solvabilité

Une vérification de solvabilité souple ou stricte est effectuée pour vérifier les informations financières et l’identité en établissant la cohérence des informations de solvabilité avec les détails du compte. En général, ce processus est instantané ou est effectué dans la même journée ouvrable, et il fournit des informations complètes sur la situation financière de l’utilisateur. Mais une vérification stricte peut avoir une incidence sur la cote de solvabilité de l’utilisateur, et cette méthode soulève des problèmes de confidentialité.

Comment fonctionne la vérification des microversements avec Stripe

La vérification des microversements est l’une des méthodes utilisées par Stripe pour vérifier les comptes bancaires. Il est particulièrement utile dans les scénarios qui impliquent des transactions à haut risque ou dans les régions où les options de vérification instantanée ne sont pas disponibles ou largement prises en charge, et cette méthode est souvent utilisée pour vérifier les comptes pour les paiements ACH. Voici comment fonctionne le processus.

Informations du compte : l'utilisateur saisit ses coordonnées bancaires sur la plateforme Stripe. Il s'agit généralement du numéro de compte bancaire et du numéro de routage.

Versements : une fois que l’utilisateur a soumis ses coordonnées bancaires, Stripe effectue deux microversements sur le compte bancaire, généralement d’un montant inférieur à un dollar chacun. Ces versements sont généralement traités sous 1 à 2 jours ouvrables.

Vérification des versements : l’utilisateur vérifie son compte bancaire via le site Web ou l’application de sa banque ou au moyen d’un relevé bancaire pour connaître les montants exacts versés par Stripe. L’utilisateur retourne dans le Dashboard Stripe et saisit les montants des deux versements dans le champ de vérification fourni par Stripe.

Vérification du compte : après avoir vérifié que les montants saisis par l’utilisateur correspondent aux microversements, Stripe vérifie le compte bancaire. L’utilisateur peut maintenant utiliser ce compte bancaire pour faciliter les transactions ACH.

Sécurité : Stripe utilise des contrôles de sécurité supplémentaires pour confirmer que les coordonnées bancaires sont valides et appartiennent à l’utilisateur qui effectue la demande.

Gestion des erreurs : si les montants saisis ne correspondent pas aux microversements, l’utilisateur dispose d’un nombre limité de tentatives pour saisir les montants corrects avant que des mesures de sécurité supplémentaires ne soient requises.

Options de secours : si la vérification à l’aide de microversements échoue ou n’est pas possible, Stripe peut proposer d’autres méthodes de vérification, telles que la vérification instantanée du compte à l’aide des identifiants de connexion bancaire via un service tiers.

Guide étape par étape pour la mise en œuvre de la vérification des microversements

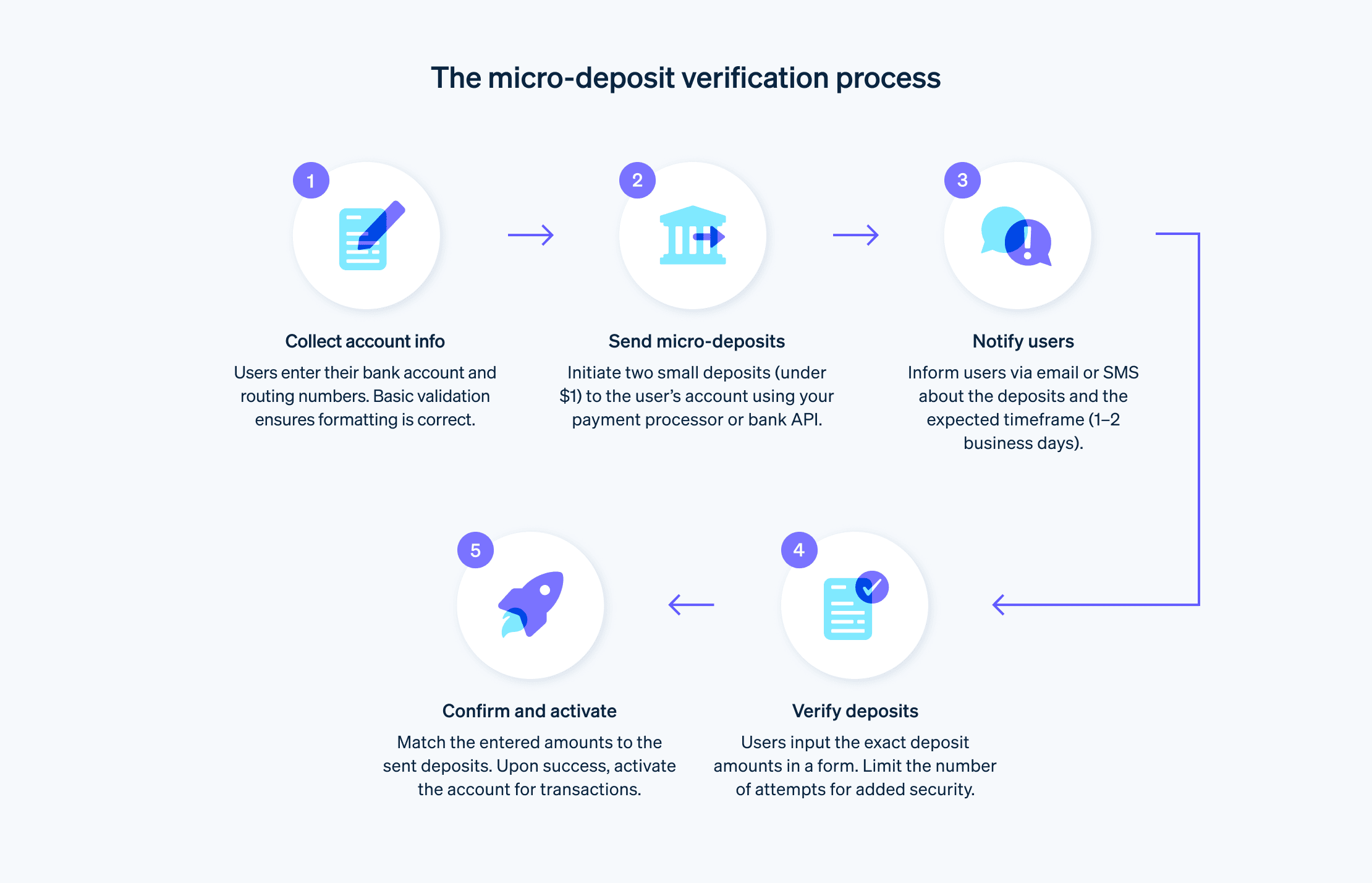

Bien que les étapes du processus de vérification puissent varier en fonction de l’environnement technique, des exigences réglementaires et des besoins commerciaux de l’entreprise, la mise en œuvre de la vérification des microversements s’articule comme décrit ci-dessous.

Collectez les coordonnées bancaires

Créez un formulaire dans lequel les utilisateurs peuvent saisir leurs coordonnées bancaires (numéro de compte et numéro de routage). Effectuez des contrôles de validation de base pour vérifier que les numéros de compte et de routage sont au bon format, et fournissez des instructions sur le nombre de transactions que les utilisateurs doivent s’attendre à recevoir, ainsi que sur le montant de ces transactions.

Initiez des microversements

Utilisez votre prestataire de services de paiement ou l'API de votre banque pour effectuer deux petits dépôts (généralement inférieurs à 1 $ chacun) sur le compte bancaire de l'utilisateur. Veillez à ce que ces transactions soient clairement identifiées afin d'indiquer leur objectif (par exemple, « Versement de vérification »). Mettez en place des mesures de sécurité pour prévenir les abus, telles que la limitation du nombre de micro-dépôts qu'un utilisateur peut déclencher.

Informez les utilisateurs

Informez les utilisateurs par e-mail ou par SMS lorsque les microversements ont été effectués et informez-les du délai dans lequel ils devraient apparaître sur leur compte bancaire (généralement 1 à 2 jours ouvrables).

Vérifier les montants des versements

Fournissez un formulaire dans lequel les utilisateurs peuvent saisir les montants exacts des microversements qu’ils ont reçus sur leur compte bancaire. Pour améliorer la sécurité, limitez le nombre de tentatives qu’un utilisateur peut effectuer pour saisir les montants corrects des versements.

Confirmez et activez le compte

Une fois que l’utilisateur a saisi les montants des versements, utilisez un algorithme pour vérifier s’ils correspondent aux montants que vous avez envoyés. Si les montants correspondent, confirmez la vérification et activez le compte bancaire de l’utilisateur pour les transactions. Dans le cas contraire, fournissez à l’utilisateur des conseils sur la manière dont il peut réessayer ou proposez-lui d’autres méthodes de vérification.

Bonnes pratiques pour le processus de vérification

Les bonnes pratiques suivantes peuvent vous aider à mettre en place un processus de vérification efficace.

Expérience utilisateur

Conception simple : le processus de vérification doit être intuitif et simple. Chaque étape doit être facile à suivre.

Conseils aux utilisateurs : créez des guides d’utilisation et des pages de FAQ détaillés pour aider les utilisateurs à comprendre le processus de vérification et les étapes à suivre en cas de problème. Affichez des messages d’erreur utiles pour les problèmes courants, tels que les saisies incorrectes ou les erreurs système.

Commentaires des utilisateurs : proposez un retour d’information immédiat pendant le processus de vérification pour que les utilisateurs sachent précisément ce qui se passe à chaque étape. Informez régulièrement les utilisateurs de l’état de leur vérification, surtout s’il s’agit d’un processus long.

Options proposées aux utilisateurs : proposez plusieurs méthodes de vérification afin de répondre aux différentes préférences et besoins. Si les microversements ne sont pas la solution idéale, envisagez d'autres options, telles que la vérification bancaire instantanée.

Plans de secours : prévoyez toujours une méthode alternative pour les cas où l’option principale ne convient pas ou n’est pas disponible.

Sécurité

Protection des données : transmettez et sauvegardez en toute sécurité toutes les données sensibles, telles que les informations personnelles et les coordonnées bancaires.

Sécurité multicouches : intégrez l’authentification à deux facteurs (2FA) pour ajouter une couche de sécurité supplémentaire aux opérations sensibles.

Conformité : respectez les réglementations telles que le Règlement général sur la protection des données (RGPD) et laLoi californienne sur la protection de la vie privée des consommateurs (CCPA) qui ont une incidence sur la manière dont vous traitez les données des utilisateurs. Conservez les journaux et les pistes d'audit de toutes les tentatives de vérification et transactions à des fins de conformité et de dépannage.

Confidentialité : faites preuve de transparence quant à vos politiques d’utilisation et de protection des données, et faites en sorte que les utilisateurs y aient facilement accès.

Accessibilité

Normes internationales : assurez-vous que votre interface de vérification respecte les normes internationales en matière d’accessibilité pour tous les utilisateurs, y compris les personnes en situation de handicap.

Adaptation aux mobiles : optimisez le processus pour les appareils mobiles.

Service de support

Canaux de support : assurez-vous que les utilisateurs peuvent obtenir de l’aide quand ils en ont besoin, que ce soit par chat en direct, par téléphone ou via des FAQ détaillées.

Personnel du service de support : formez votre équipe de support afin qu’elle puisse assister les utilisateurs pendant le processus de vérification.

Processus de résolution : pour renforcer la confiance des utilisateurs et réduire leur frustration, proposez-leur des étapes de dépannage faciles à suivre.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.