Selon le Registre central espagnol des entreprises, il y avait plus de 3,2 millions d’entreprises actives en Espagne au début de l’année 2023. Ce chiffre est probablement plus élevé aujourd’hui, car les données officielles de 2024 sur les travailleurs indépendants ainsi que les petites et moyennes entreprises (PME) sans employés ne sont pas encore disponibles, mais le nombre d’entreprises comptant au moins un employé a augmenté de près de 1 % de juin 2023 à juin 2024.

La plupart de ces entreprises vendent des produits ou des services soumis à la taxe sur la valeur ajoutée (TVA), une taxe indirecte que les clients paient à l’achat. Les entreprises collectent la taxe, puis la déclarent et la paient à l’Agence espagnole des impôts (AEAT). Les entreprises doivent déclarer chaque trimestre à l’AEAT le montant total perçu à l’aide du formulaire 303 (connu en Espagne sous le nom de « Modelo 303 »). Dans ce guide, nous verrons en détail le fonctionnement de ce formulaire fiscal.

Sommaire de cet article

- Description et utilisation du formulaire 303

- Qui doit déposer le formulaire 303 ?

- Date limite de dépôt du formulaire 303

- Obtention et dépôt du formulaire 303

- Comment remplir le formulaire 303

Description et utilisation du formulaire 303

Le formulaire 303 est le document utilisé pour soumettre les déclarations de TVA trimestrielles. Tous les trois mois, vous devez déclarer à l’AEAT le montant de la TVA que vous avez perçue sur les ventes et payée sur les achats. Vous pouvez ainsi déterminer si vous avez payé davantage de TVA que ce que vous avez facturé à vos clients. En cas de paiement excédentaire, vous aurez droit à un remboursement ou à une indemnisation ; dans le cas contraire, vous devrez payer la différence à l’AEAT.

Sur le formulaire 303, indiquez la TVA collectée (taxe facturée à vos clients) et la TVA déductible (taxe payée pour les produits ou services nécessaires à votre entreprise), ainsi que d’autres données que nous décrirons plus loin.

Qui doit déposer le formulaire 303 ?

Toute personne exerçant une activité professionnelle soumise à la TVA, comme les indépendants, les entrepreneurs, les sociétés, les promoteurs immobiliers et les propriétaires, doit remplir le formulaire 303, qu'elle ait ou non exercé une activité commerciale au cours de la période fiscale. Par exemple, si vous exploitez une entreprise saisonnière qui fonctionne exclusivement pendant l’été (de mai à septembre), vous devez déposer votre formulaire 303 pour le premier trimestre afin d’informer l’AEAT qu’aucune facturation n’a eu pendant cette période.

Toutefois, les obligations fiscales diffèrent pour les activités exonérées de TVA telles que les services de santé ou l’éducation. Seules les entreprises qui fournissent exclusivement des services exonérés de TVA ne sont pas tenues de remplir le formulaire 303.

Date limite de dépôt du formulaire 303

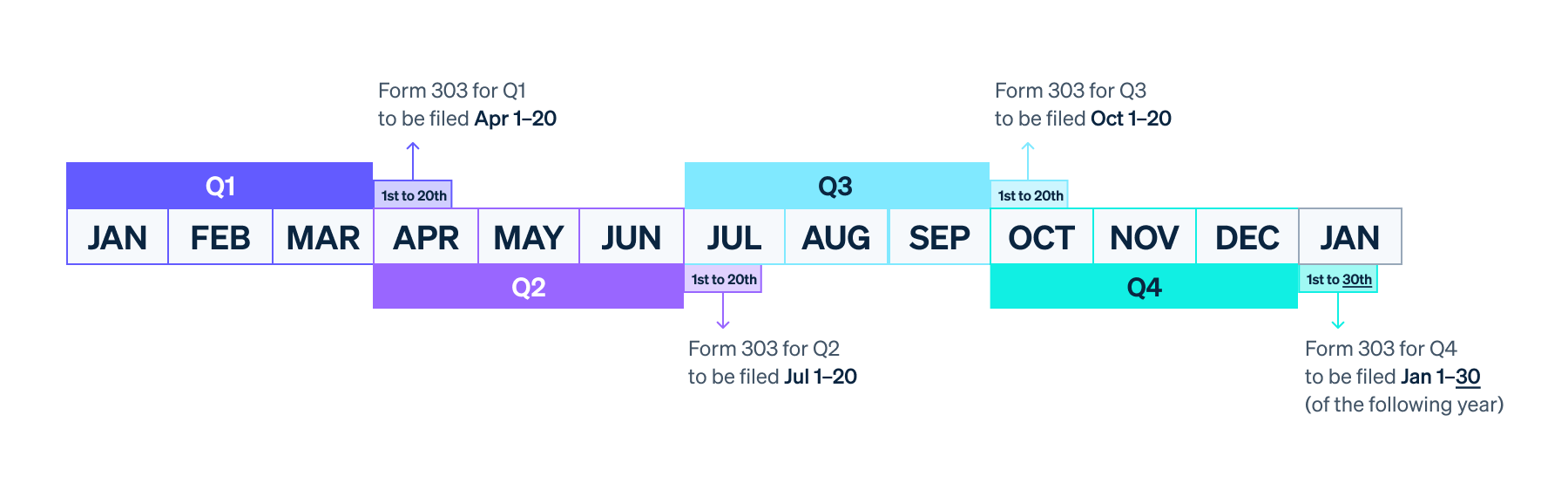

Ce formulaire doit être soumis tous les trimestres, que l’entreprise ait exercé ou non une activité commerciale. Voici les dates auxquelles vous pouvez déposer chaque déclaration trimestrielle :

- Premier trimestre : Entre le 1er et le 20 avril

- Deuxième trimestre : Entre le 1er et le 20 juillet

- Troisième trimestre : Entre le 1er et le 20 octobre

- Quatrième trimestre : Entre le 1er janvier et le 30 janvier de l’année suivante

Le contribuable s'expose à des pénalités de TVA s'il ne dépose pas le formulaire 303 dans les délais impartis. Il s’agit notamment d’amendes comprises entre 50 % et 150 % du montant impayé (si l’AEAT informe l’entreprise du retard) ou de majorations comprises entre 5 % et 20 % (si l’entreprise déclare elle-même avant de recevoir une notification), plus des intérêts de retard de 4,0625 %.

Obtention et dépôt du formulaire 303

Vous pouvez remplir le formulaire 303 en ligne via le site Web de l’AEAT et le soumettre numériquement via le portail en utilisant votre Cl@ve, DNIe, certificat numérique ou eIDAS (uniquement pour les citoyens de l’UE non espagnols) à titre d’identification.

N’oubliez pas que vous pouvez enregistrer les modifications au fur et à mesure que vous remplissez les différentes sections du formulaire 303, ce qui vous permet de poursuivre la déclaration plus tard si vous ne terminez pas au cours d’une seule session. Vous ne pouvez plus déposer le formulaire en personne, mais vous pouvez télécharger une copie PDF de votre déclaration fiscale une fois que vous l’avez remplie en ligne.

Comment remplir le formulaire 303

Le formulaire, composé de 8 sections et d’au moins 80 cases, n’est pas trop difficile à remplir. Tout d’abord, assurez-vous de disposer de toutes les factures que vous avez émises, avec pour chacune les montants de TVA correspondants. Vous pouvez utiliser un outil d’automatisation fiscale tel que Stripe Tax pour vérifier que le calcul de la TVA est correct sur toutes les factures. Stripe Tax vous permet de calculer et de collecter automatiquement la TVA sur les ventes de votre entreprise. De plus, vous pouvez utiliser les mises à jour automatiques pour vous informer des modifications des taux de taxe dans plus de 50 pays où cette fonctionnalité est disponible (consultez la liste des territoires exclus).

Tout d’abord, choisissez votre méthode d’identification électronique préférée sur le site Web de l’AEAT pour le dépôt numérique du formulaire 303. Après avoir vérifié que votre nom et votre numéro d’identification fiscale (NIF) sont exacts, sélectionnez l’exercice financier et le trimestre pour lesquels vous remplissez ce formulaire. Le portail de l’AEAT vous guidera ensuite pas à pas pour remplir les cases nécessaires.

Si vous avez besoin de plus d’informations sur une case particulière, veuillez vous référer aux instructions publiées par l’AEAT dans la section Formulaire 303 de leur site Web.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.