Determinar se uma empresa é uma fintech não é mais tão simples. Com a disseminação das ferramentas financeiras incorporadas, ficou mais fácil do que nunca para as plataformas integrarem serviços financeiros (como cartões de despesas empresariais, contas monetárias e acesso a financiamento) diretamente em seus produtos. Com esses serviços financeiros personalizados, as plataformas se tornam um destino completo, permitindo que os clientes gerenciem todos os aspectos de seus negócios em um só lugar.

Este guia aborda os conceitos básicos de finanças integradas para plataformas de software. Descubra por que você deve integrar serviços financeiros ao seu produto, como avaliar as soluções e como a Stripe pode ajudar.

Este guia se concentra nos serviços financeiros disponíveis para plataformas, além do processamento de pagamentos. Se você pretende integrar pagamentos online, leia nossa introdução aos pagamentos online e veja como monetizar pagamentos.

O que são finanças integradas?

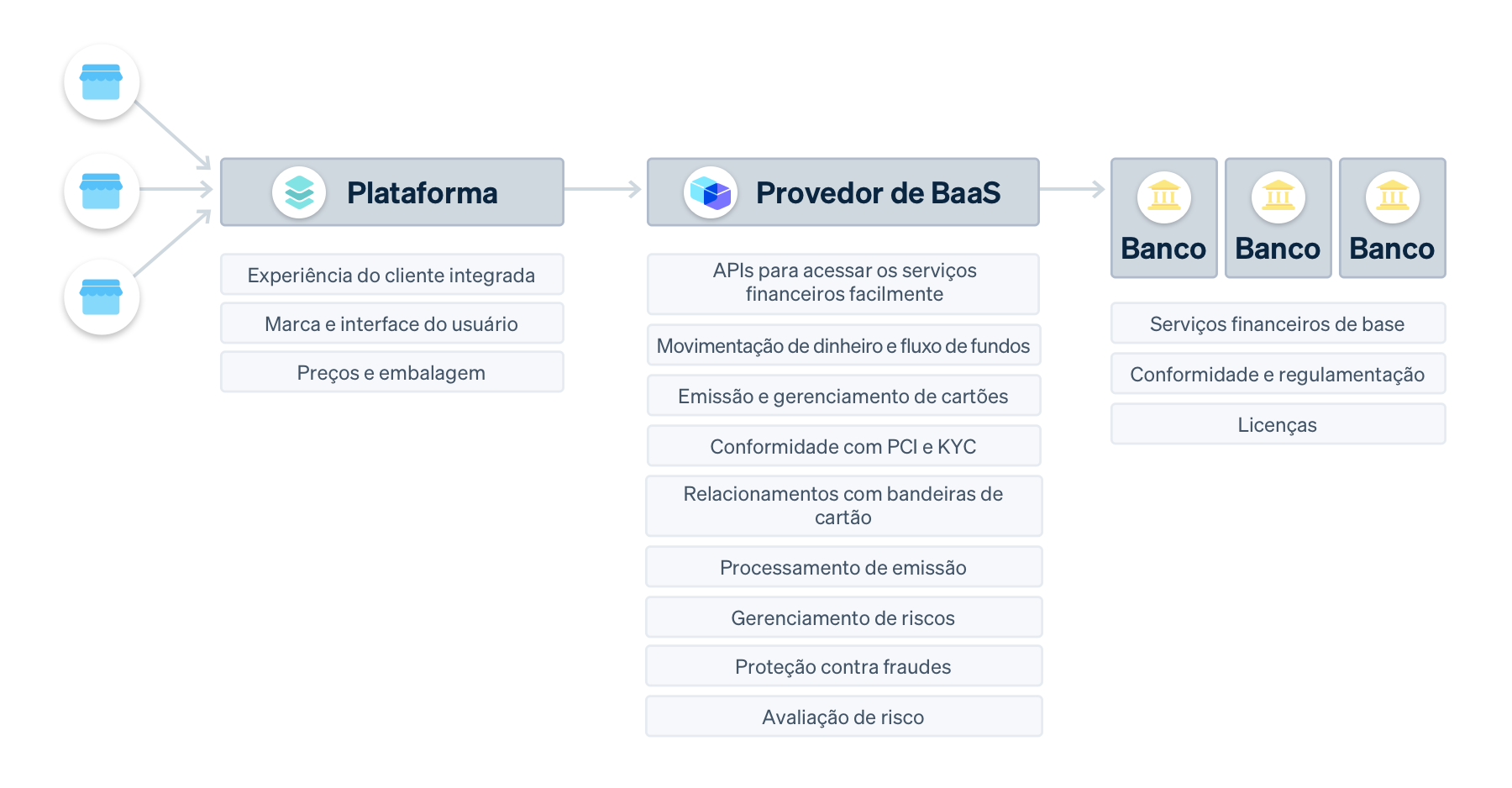

Um provedor financeiro integrado permite que qualquer empresa – desde startups de fintech a plataformas estabelecidas – incorporem os serviços financeiros tradicionalmente oferecidos por um banco, como contas monetárias, cartões e financiamento, diretamente no software existente. Os provedores de finanças integrados normalmente trabalham diretamente com os bancos para fornecer o serviço associado, e as plataformas podem usar APIs para permitir que os clientes guardem fundos, paguem contas, gerenciem o fluxo de caixa e acessem financiamento trabalhando diretamente com a plataforma que conhecem e confiam.

Os provedores de serviços financeiros integrados são essenciais para diversos tipos de negócios, de neobancos a marketplaces. Muitas plataformas já oferecem uma versão de finanças integradas, com processamento de pagamentos, acesso a ACH ou wire transfers por meio de um provedor de pagamentos. Um provedor financeiro integrado permite que as plataformas adicionem ainda mais serviços financeiros aos próprios produtos.

A evolução das finanças integradas

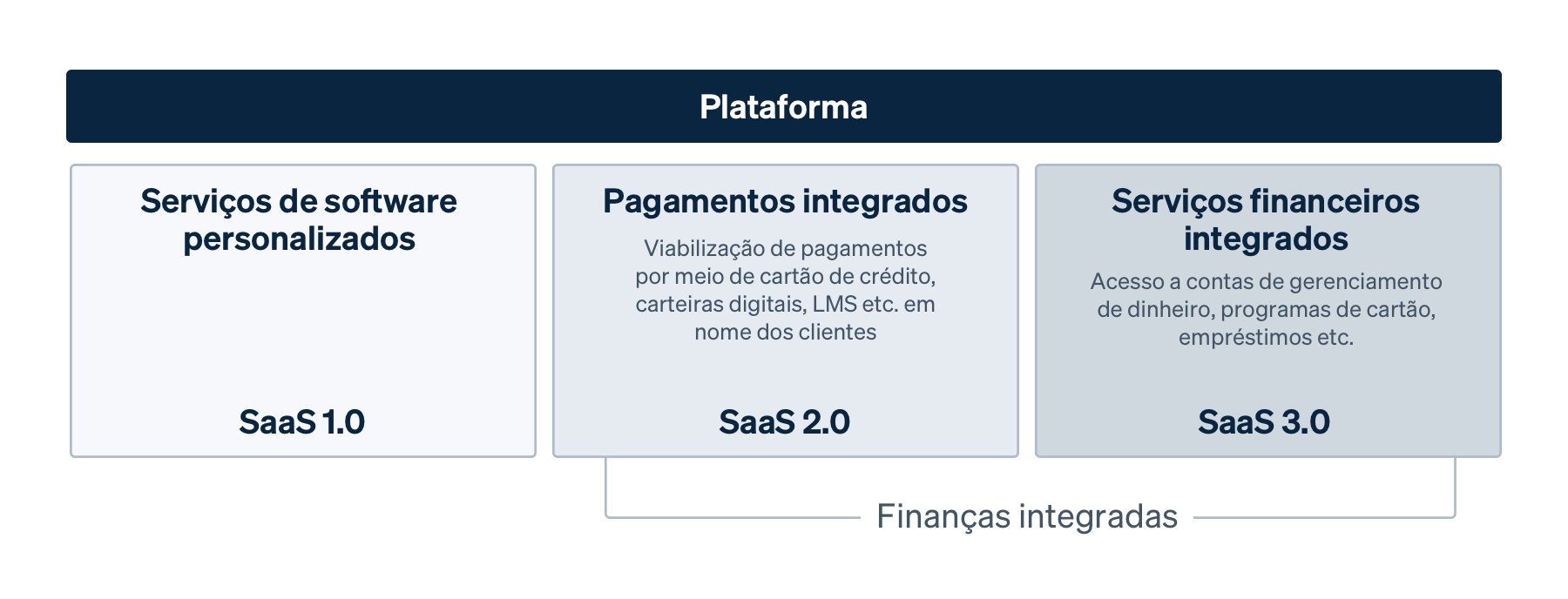

Há uma década, quase todas as plataformas podiam ser consideradas "SaaS 1.0". Elas simplesmente ofereciam serviços de software sob medida (como agendamento de compromissos para salões) e geravam receita mensal recorrente com assinaturas de clientes. Hoje, a maioria das plataformas é considerada parte da geração "SaaS 2.0", que viabiliza pagamentos online para seus clientes, marcando o primeiro passo para incorporar ferramentas financeiras aos produtos que elas oferecem. Esse recurso se tornou um requisito mínimo para as plataformas. Sem incorporar pagamentos online, as plataformas têm muito mais dificuldade em competir no mercado. A viabilização de pagamentos online também ajuda as plataformas SaaS 2.0 a gerar mais receita. Além de cobrar por assinaturas mensais, elas também podem cobrar os clientes pelo acesso ao processamento de pagamentos.

Agora, com o surgimento das soluções financeiras incorporadas, as plataformas estão começando a evoluir mais uma vez, agora para o "SaaS 3.0", oferecendo aos clientes recursos financeiros integrados adicionais (como financiamento, contas e cartões) que vão além dos pagamentos.

Como funcionam as finanças integradas para plataformas

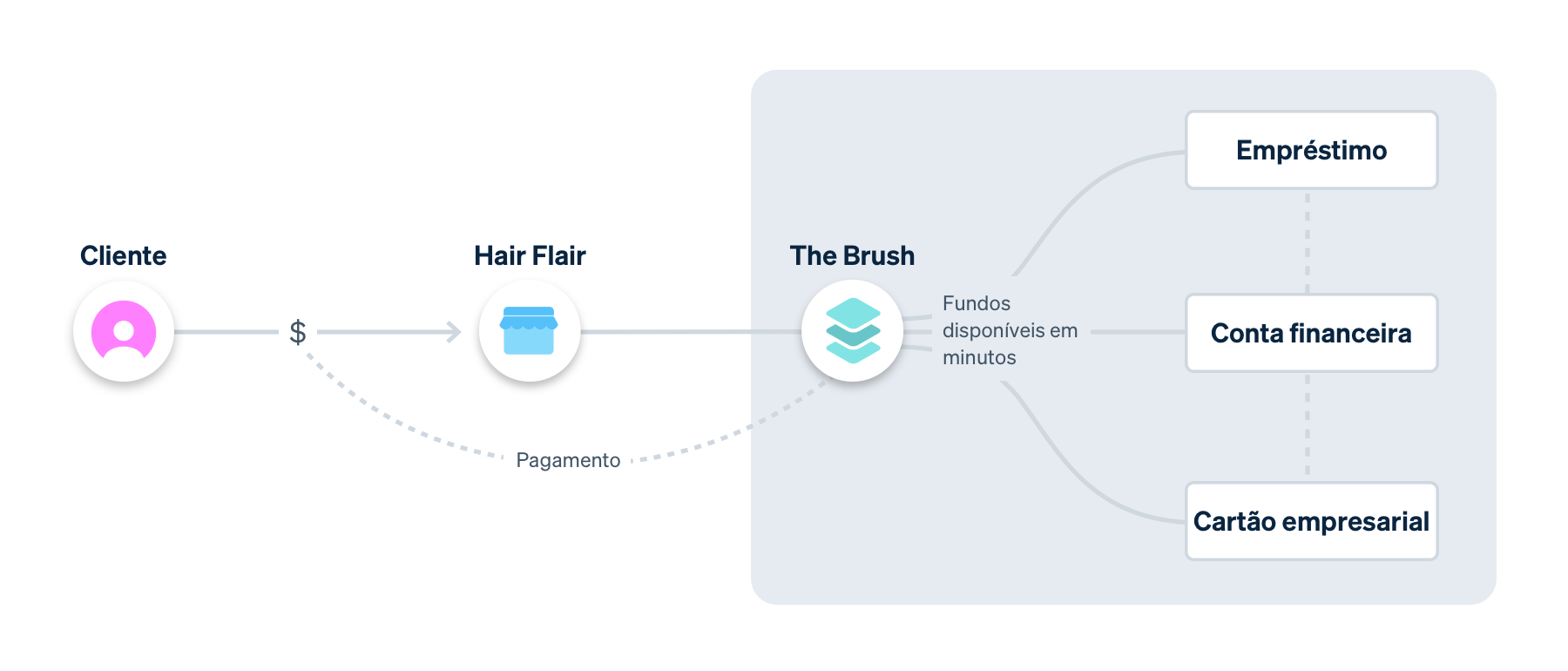

Imagine uma plataforma que oferece softwares de agendamento e processamento de pagamentos para salões de beleza e barbearias (vamos chamá-los de The Brush).

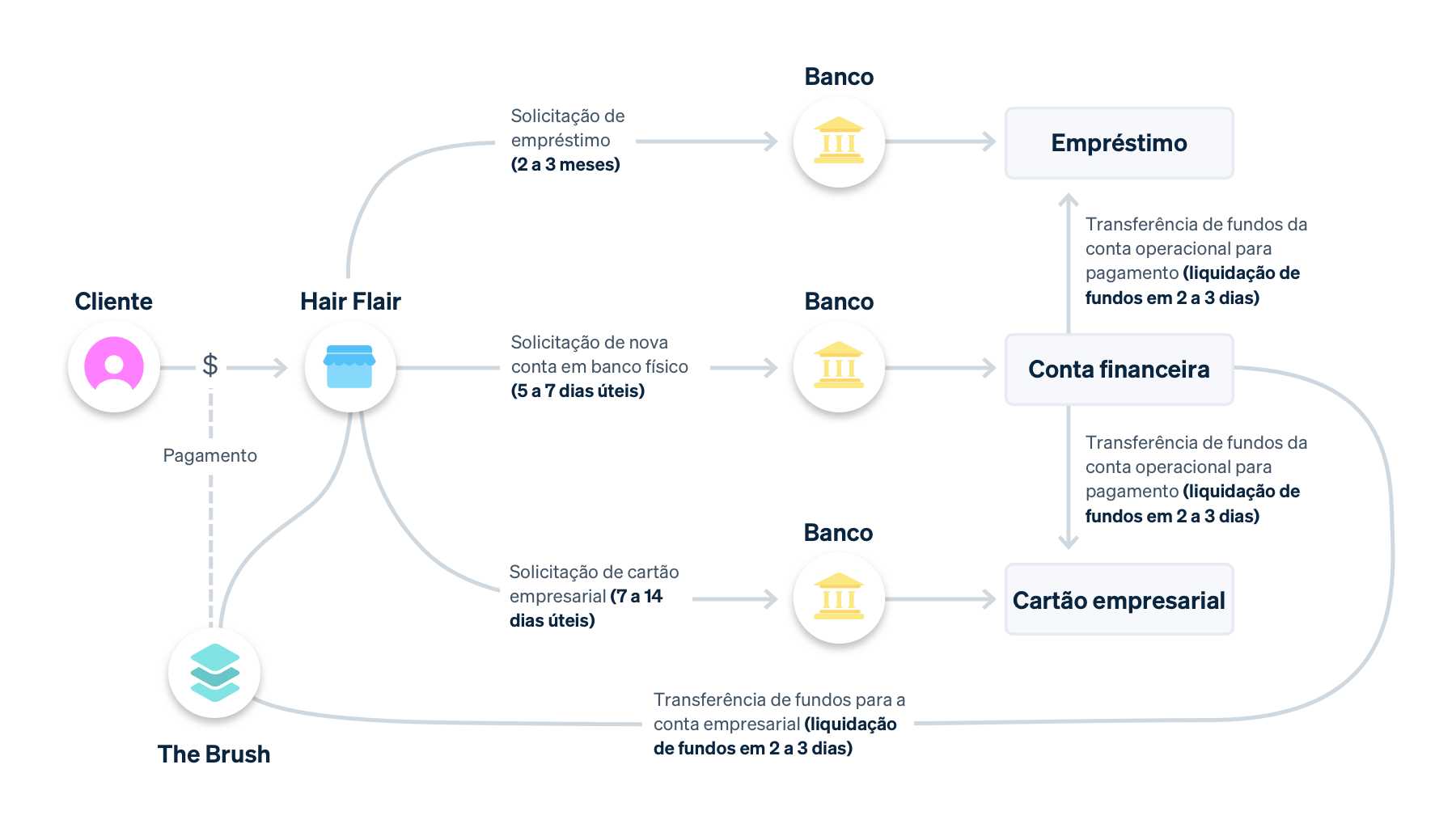

Vamos pegar uma das clientes da The Brush, a Hair Flair. A Hair Flair usa a The Brush há três anos para gerenciar compromissos e cobrar pagamentos de clientes. Quando a Hair Flair deseja contar com serviços financeiros adicionais para administrar seus negócios, a empresa tem duas opções: 1) trabalhar diretamente com bancos ou 2) acessar os serviços financeiros via The Brush.

Trabalhar diretamente com bancos

A Hair Flair acaba de abrir sua segunda unidade, e os donos do salão precisam de um lugar para armazenar os fundos que usam para pagar seus estilistas. Para abrir uma conta bancária, eles precisam ir a uma instituição financeira, como um banco físico local, e informar seus dados comerciais.

Se a Hair Flair não for aprovada para uma conta empresarial, os donos terão que abrir uma conta bancária pessoal, misturando as finanças comerciais e pessoais. Nesse caso, a conta é criada no banco físico, mas agora eles precisam gerenciar o fluxo de fundos, movendo dinheiro de própria renda no The Brush para a nova conta – e constantemente esperar entre dois a três dias úteis para que o dinheiro seja liquidado antes de pagar seus funcionários.

De acordo com uma pesquisa da Stripe, 55% das empresas precisam ir pessoalmente a uma agência local e 23% precisam enviar um fax para abrir uma conta bancária.

Os proprietários do salão também precisam de capital para investir em marketing e reformas do local. Eles poderiam solicitar um empréstimo na mesma instituição financeira onde abriram a conta bancária, mas acabam encontrando uma taxa de juros mais baixa em outro banco local. Eles solicitam o empréstimo de forma presencial e tem que preencher um extenso formulário com seus dados comerciais. Infelizmente, como o banco não conhece a Hair Flair nem o fluxo de caixa típico esperado de salões de beleza, a Hair Flair não recebe aprovação para o empréstimo. A empresa solicita um empréstimo em mais dois bancos e recebe aprovação de um deles alguns meses depois.

Apenas 48% das pequenas empresas têm acesso ao financiamento de que precisam.

A Hair Flair também está tendo muitas despesas com a nova unidade. Em vez de usar o cartão pessoal, os proprietários decidem solicitar um cartão de crédito empresarial para comprar novos equipamentos e materiais.

Eles procuram uma opção com juros baixos e acabam obtendo um cartão de outro banco, diferente da instituição onde solicitaram o empréstimo e abriram a conta. Eles compartilham todas as informações novamente e agora precisam descobrir como gerenciar o dinheiro no cartão com os fundos do The Brush ou da conta financeira.

Além de abrir contas em bancos diferentes, os proprietários da Hair Flair precisam reconciliar as finanças semanalmente entre essas contas para monitorar o dinheiro, pagar as contas e evitar a devolução de cheques. Isso também significa que grande parte das receitas pode estar presa em transferências antes de poder ser usada.

Acessar os serviços financeiros por meio de uma plataforma

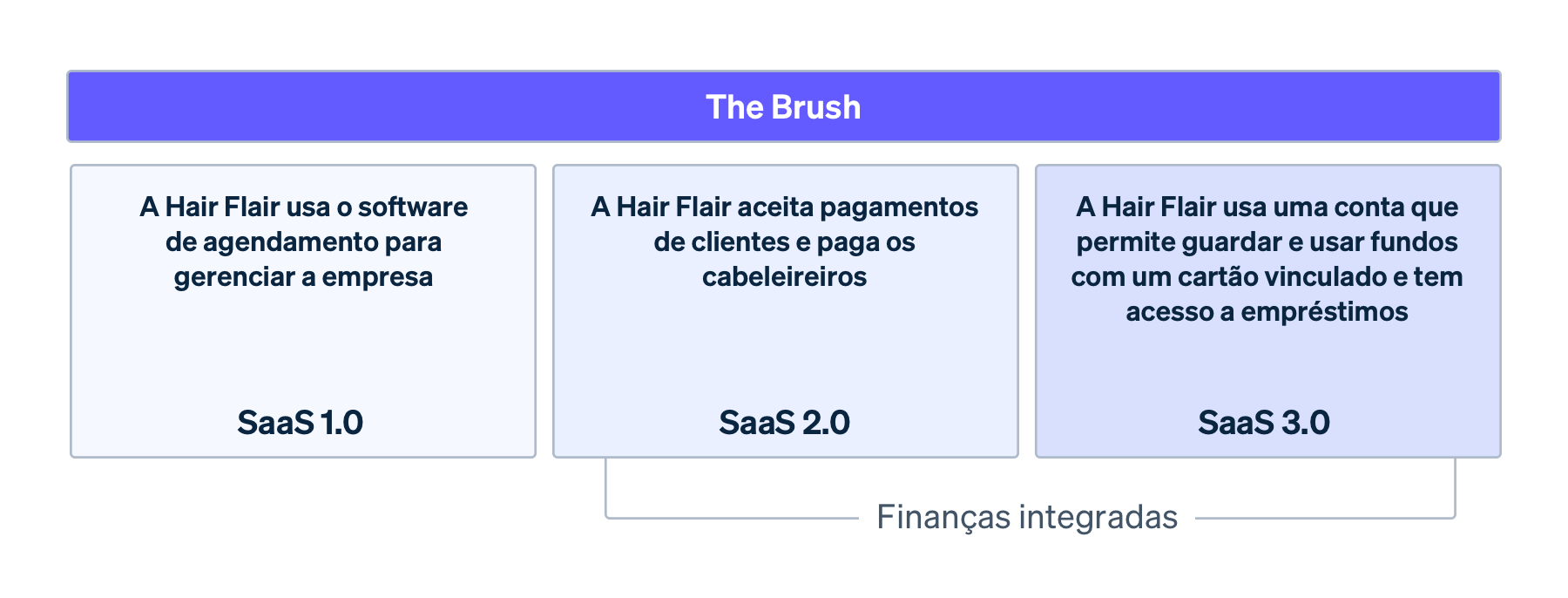

O The Brush, que começou como um software de agendamento para salões, agora permite que os clientes acessem recursos bancários, incluindo a capacidade de processar pagamentos, ter acesso ao capital, obter cartões empresariais e abrir contas financeiras, tudo em um só lugar. Todos esses benefícios são adicionais aos recursos principais de agendamento e reserva do The Brush.

Como a Hair Flair processa todos os pagamentos dos clientes no The Brush, o software conhece totalmente o histórico financeiro do salão e a plataforma tem um conhecimento profundo do setor e das necessidades de capital que salões de beleza normalmente apresentam. Desta vez, quando a Hair Flair solicitar um empréstimo, o parceiro bancário do The Brush determinará a elegibilidade da empresa com base no volume e histórico de pagamentos da Hair Flair na própria plataforma e aprovará o empréstimo no dia seguinte. O capital será disponibilizado na conta financeira da Hair Flair por meio do The Brush, sem precisar enviar mais documentações.

Além disso, a Hair Flair poderá usar esse capital extra no cartão corporativo obtido pelo The Brush. O cartão está associado à conta financeira e pode acessar todos os fundos (recebidos e emprestados) em um só lugar, os quais são disponibilizados imediatamente para que o cartão possa ser usado assim que os clientes pagarem pelos serviços. Os proprietários podem usar o cartão para pagar por materiais e despesas empresariais, e, caso a plataforma disponibilize isso, eles podem ganhar recompensas conforme usam o cartão, como receber dinheiro de volta em compras para o salão ou ganhar um mês grátis do The Brush.

Por fim, os proprietários da Hair Flair economizam horas de reconciliação de finanças todo mês. Com todas as atividades financeiras (pagamentos de clientes, empréstimos e despesas empresariais) concentradas em um só lugar na plataforma do The Brush, os proprietários podem acessar relatórios financeiros atualizados sem ficar alternando entre diferentes ferramentas e sistemas. Eles também não precisam se preocupar em esquecer uma transferência ou perder o pagamento de um empréstimo. O The Brush é um software completo que a Hair Flair usa para gerenciar todo o negócio.

A Shopify é uma das principais empresas de comércio do mundo, oferecendo ferramentas confiáveis para iniciar, ampliar, comercializar e gerenciar um negócio de varejo de qualquer tamanho. Lidar com serviços financeiros é parte fundamental da administração de uma empresa, mas a maioria dos serviços financeiros de hoje em dia não é pensada para as necessidades de empresários independentes. O Shopify Balance oferece aos comerciantes da Shopify uma forma rápida, simples e integrada de gerenciar fundos, pagar contas e monitorar despesas. Eles obtêm acesso mais fácil a produtos financeiros e maior controle sobre as finanças.

Quais são os benefícios das finanças integradas?

Com as finanças integradas, plataformas como a The Brush podem resolver os principais problemas de negócios para

clientes como a Hair Flair, criando uma melhor experiência. Mas a incorporação de serviços financeiros não oferece apenas uma experiência melhor para os clientes. As plataformas também obtêm benefícios reais.

Aumento do valor vitalício do cliente (LTV): para aumentar o LTV, as empresas podem incentivar os clientes a usar mais do seu produto ou fazê-los usar por um período maior. O suporte a serviços financeiros pode ajudar em ambos, criando um ecossistema de software para os clientes que fornece inúmeros recursos úteis em um só lugar. Por exemplo, mais de 80% dos clientes da Stripe que aceitam um empréstimo via Stripe Capital passam a aceitar um segundo empréstimo do Stripe Capital, permitindo que o Capital invista mais dinheiro na aquisição de clientes para mutuários de primeira viagem.

Diminuição do churn: processar pagamentos, ter uma conta, usar cartões de crédito ou débito e acessar capital são aspectos necessários da administração de uma empresa. Ao incorporar esses serviços financeiros ao seu produto, você oferece aos clientes um motivo importante para continuar usando seu software, diminuindo naturalmente a probabilidade de churn.

Novas linhas de receita: as finanças integradas podem representar uma parcela significativa da receita das plataformas. Na verdade, estima-se que empresas de SaaS possam aumentar sua receita de 2 a 5 vezes adicionando serviços financeiros. Dependendo dos serviços financeiros habilitados, você pode ganhar dinheiro capturando receita de intercâmbio (uma tarifa que acompanha as transações com cartão), cobrando uma tarifa de processamento de pagamentos ou ajudando parceiros bancários a fornecer serviços financeiros aos seus clientes.

Melhor experiência e satisfação geral dos clientes: a incorporação de serviços financeiros ao seu software economiza tempo, energia e recursos para seus clientes. Em vez de lidar com sistemas díspares e requisitos bancários complexos, eles podem fazer tudo em um só lugar. Isso incentiva a fidelização, resultando em clientes mais felizes que são mais propensos a continuar usando seu produto e recomendá-lo a outras pessoas.

Como começar a usar finanças integradas

Antes de começar a adicionar mais serviços financeiros à sua plataforma, você precisa saber quais serviços fazem mais sentido para seus clientes. Não existe uma abordagem única: a maioria das empresas começa integrando pagamentos, mas os serviços oferecidos por meio de um provedor financeiro integrado são diferentes. Por exemplo, a Lightspeed Capital, uma plataforma de comércio de grande escala, começou com pagamentos presenciais e online integrados e, dois anos depois, começou a oferecer acesso a empréstimos para os clientes. Sugerimos realizar pesquisas com usuários para entender os pontos problemáticos dos seus clientes e determinar quais serviços financeiros podem atender melhor às necessidades deles. Se você tem uma plataforma que usa Stripe, entre em contato com seu contato na Stripe para ver se podemos ajudar.

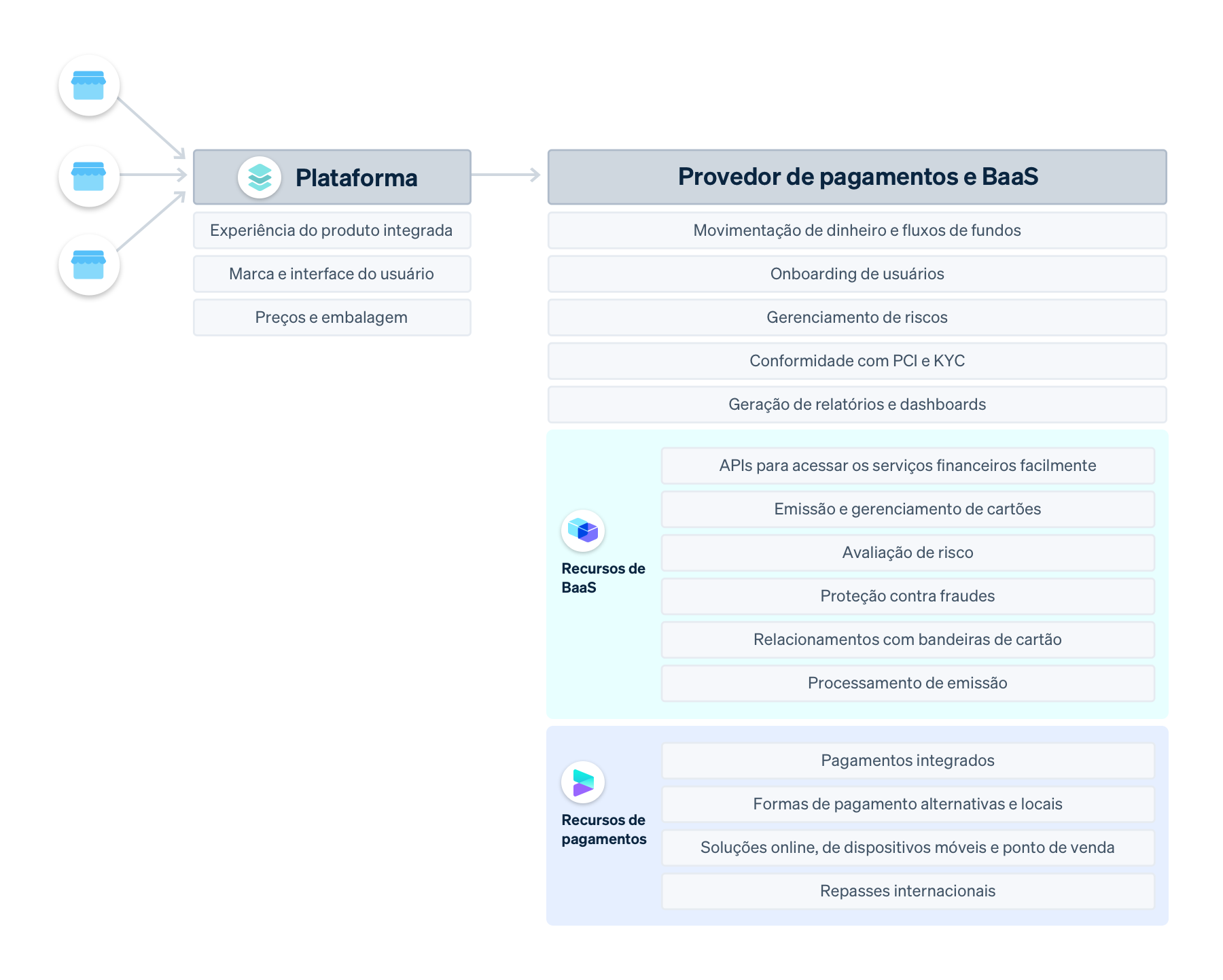

Veja cinco recursos que você deve procurar em um provedor financeiro integrado:

1. Serviços de pagamento

A opção mais simples é usar uma solução que ofereça pagamentos e serviços financeiros integrados. Isso reduz significativamente a complexidade necessária para entrar no mercado e expandir seus produtos, reduzindo os custos internos. Como tudo está inserido em um único sistema, você não precisa se preocupar com o gerenciamento complicado de fundos. Os clientes só precisam compartilhar suas informações uma vez, durante o onboarding, para acessar diversos serviços financeiros. Isso também permite que você continue se concentrando em seu produto principal, enquanto seu provedor lida com o trabalho necessário para resolver os pontos problemáticos de seus clientes.

Além de tudo, esse recurso oferece uma maior vantagem aos clientes. Ao acessar serviços de pagamento, contas financeiras e cartões por meio de um único provedor, você pode pagar empreendedores individuais ou prestadores de serviços em sua plataforma com o dinheiro que seus clientes ganham com as vendas. O microempreendedor ou prestador de serviços teria acesso aos fundos em segundos por meio de uma conta financeira ou cartão, e você não incorreria em necessidades de capital de giro adicionais.

2. Aceitar diversos serviços financeiros

Se estiver oferecendo serviços financeiros integrados pela primeira vez, é melhor focar em apenas um, como os cartões. Conforme a demanda do cliente cresce, você pode começar a oferecer acesso a outros serviços, como contas financeiras. Esses vários serviços financeiros estão todos relacionados à administração do dinheiro, como acesso, armazenamento, gasto e movimentação, portanto, seus sistemas precisam interagir entre si e compartilhar informações importantes dos clientes. Em vez de redimensionar suas ofertas de finanças integradas usando várias soluções pontuais, procure por um único sistema que consiga prestar diversos serviços financeiros conforme você expande seus negócios.

3. Capacidade de rápida comercialização e realização de iterações

Comece testando produtos/adequação ao mercado para ver se há demanda pelos serviços financeiros que você deseja integrar ao seu produto. Dependendo da reação dos seus clientes, é importante ter a capacidade de iterar ou dimensionar a solução rapidamente.

Por exemplo, digamos que você adicione pagamentos à sua solução principal, permitindo que os clientes aceitem dinheiro em sua plataforma. Há bastante interesse, mas os usuários dizem que também querem pagar facilmente as despesas empresariais com sua renda, então você pode oferecer cartões a eles como um teste. As melhores soluções permitem que você adicione rapidamente diferentes recursos, testando-os antes de implementá-los mais amplamente.

4. Facilidade de integração

Os melhores prestadores facilitam ao máximo o início da sua jornada. Embora seja necessário passar um tempo realizando a integração, você terá acesso a APIs simples para os desenvolvedores e começará a criar os recursos com base em uma infraestrutura financeira pronta para usar. Assim, você poderá se concentrar em como seu negócio principal e as finanças integradas podem funcionar em conjunto, em vez de ter que criar uma infraestrutura bancária do zero.

5. Conformidade simplificada e gerenciamento regulatório

Os serviços oferecidos pelos provedores de BaaS fazem parte de um setor regulamentado, gerando uma longa lista de requisitos de conformidade e regulamentares que você deve gerenciar e manter. Por exemplo, oferecer cartões de despesas significa gerenciar a verificação do usuário, garantir a conformidade com o PCI, entender os requisitos de KYC (Know Your Customer, conheça seu cliente) e implementar medidas para reduzir fraudes.

O provedor deve ajudar a lidar com os requisitos regulamentares e de conformidade e em seu nome, minimizando a quantidade de recursos internos necessários para cuidar disso. Esse aspecto deve ser considerado especialmente durante o onboarding. O ideal é que o provedor ajude com os requisitos logo de início, para que os clientes só tenham que inserir as informações uma vez quando entrarem na plataforma, independentemente de quantos serviços financeiros acessarem.

Como a Stripe pode ajudar

A Stripe é a maneira mais fácil e flexível para as plataformas criarem e lançarem seus próprios recursos financeiros integrados, completos e escaláveis, sejam eles pagamentos, financiamentos, cartões ou contas financeiras. As APIs da Stripe, juntamente com nossa robusta solução de pagamentos, permitem que as empresas, sendo fintechs Startup ou plataformas estabelecidas, incorporem serviços financeiros diretamente em seu software existente. Empresas como Shopify, Housecall Pro e GlossGenius fazem parceria com a Stripe para resolver problemas críticos para seus clientes e criar linhas adicionais de receita para suas empresas.

Cada um de nossos produtos oferece APIs que são bases fundamentais para as plataformas combinarem de formas diferentes, dependendo do que os clientes precisam e do que é mais adequado ao negócio da plataforma.

Solução de pagamentos: Stripe Connect permite que você incorpore pagamentos multipartidários e ofereça uma variedade de serviços financeiros, como recolher pagamentos de clientes e pagar a terceiros. As plataformas obtêm receitas recolhendo tarifas cobradas pelos serviços prestados.

Financiamento empresarial: Stripe Capital permite financiamento rápido e flexível para ajudar seus clientes a expandir suas empresas. Muitas pequenas empresas lutam para obter empréstimos competitivos, especialmente se for difícil avaliar riscos para a empresa. A Stripe elimina essa barreira com um programa de financiamento completo por meio de uma única integração.

Cartão de visita: Stripe Issuing permite que você crie e emita instantaneamente cartões virtuais e físicos com a sua marca. Os clientes usam os cartões para fazer compras para sua empresa, com acesso mais rápido aos fundos que ganham com as vendas. Você obtém informações sobre como os clientes estão gastando seus fundos, enquanto a Stripe cuida da produção, execução e envio dos cartões. As plataformas ganham uma parte da comissão interbancária recolhida toda vez que um cartão é usado.

Contas financeiras: Stripe Financial Accounts para plataformas cria contas para seus clientes que podem ganhar receitas, enviar transferências ACH ou transferências comuns e aceitar contas de depósito em cheque (disponível em breve). A Stripe cuida das negociações iniciais com uma rede de bancos, incorpora o KYC ao seu produto para que você não precise criar um programa KYC dispendioso e o aconselha sobre os requisitos de conformidade restantes. A maioria das plataformas incorpora o Stripe Financial Accounts e o Stripe Issuing juntos para oferecer aos clientes uma maneira de armazenar, gastar e gerenciar dinheiro.

Entre em contato com nossa equipe para saber mais sobre como sua plataforma pode usar a Stripe para originar financiamento empresarial, emitir cartões ou criar contas financeiras.

Os cartões oferecidos pelo Stripe Issuing são emitidos pelos bancos parceiros da Stripe nos termos das licenças da Visa e Mastercard. Os cartões de crédito comerciais Visa e Mastercard são emitidos pelo Celtic Bank e pelo Cross River Bank, membros do FDIC. Os cartões comerciais pré-pagos Visa e Mastercard são emitidos pelo Sutton Bank e pelo Evolve Bank & Trust, membros do FDIC. Alguns recursos dos programas de cartões estão sujeitos à aprovação do banco.

As contas financeiras Stripe para plataformas são fornecidas nos EUA pela Stripe Payments Company, transmissora de dinheiro licenciada, com fundos retidos em bancos parceiros da Stripe, membros FDIC. O cartão Stripe e outros produtos de crédito são fornecidos pelo Celtic Bank e atendidos pela Stripe, Inc. e sua afiliada Stripe Servicing, Inc.

O Stripe Capital oferece vários tipos de financiamento, incluindo empréstimos e adiantamento de recursos para comerciantes. Todas as solicitações de financiamento estão sujeitas a uma análise final antes da aprovação. Os empréstimos do Stripe Capital são emitidos pelo Celtic Bank, com a tecnologia da Stripe. Os adiantamentos de recursos para comerciantes do Stripe Capital são fornecidos pela YouLend.