Com ferramentas online que facilitam a conexão com clientes globais, cada vez mais empresas estão vendendo no exterior. Um estudo da Stripe de 2023 constatou que 66% das empresas estavam se preparando para vender em novos países. Embora tenha ficado mais fácil alcançar um público global, as empresas online também enfrentam um novo desafio: como atender às preferências diversas durante a experiência de checkout? As formas de pagamento online são muito diferentes em cada país. Se você não oferecer uma experiência de pagamento relevante e familiar, países inteiros podem ser eliminados do seu público.

Embora o universo global de pagamentos esteja cada vez mais complexo e fragmentado, a Stripe facilita para qualquer tipo de empresa de qualquer lugar do mundo descobrir e aceitar formas de pagamento populares com uma única integração.

Neste guia, mostramos e explicamos as formas de pagamento adequadas ao seu modelo de negócios e às preferências dos seus clientes, com análise detalhada das formas de pagamento aceitas pela Stripe.

1. As vantagens de oferecer as formas de pagamento adequadas

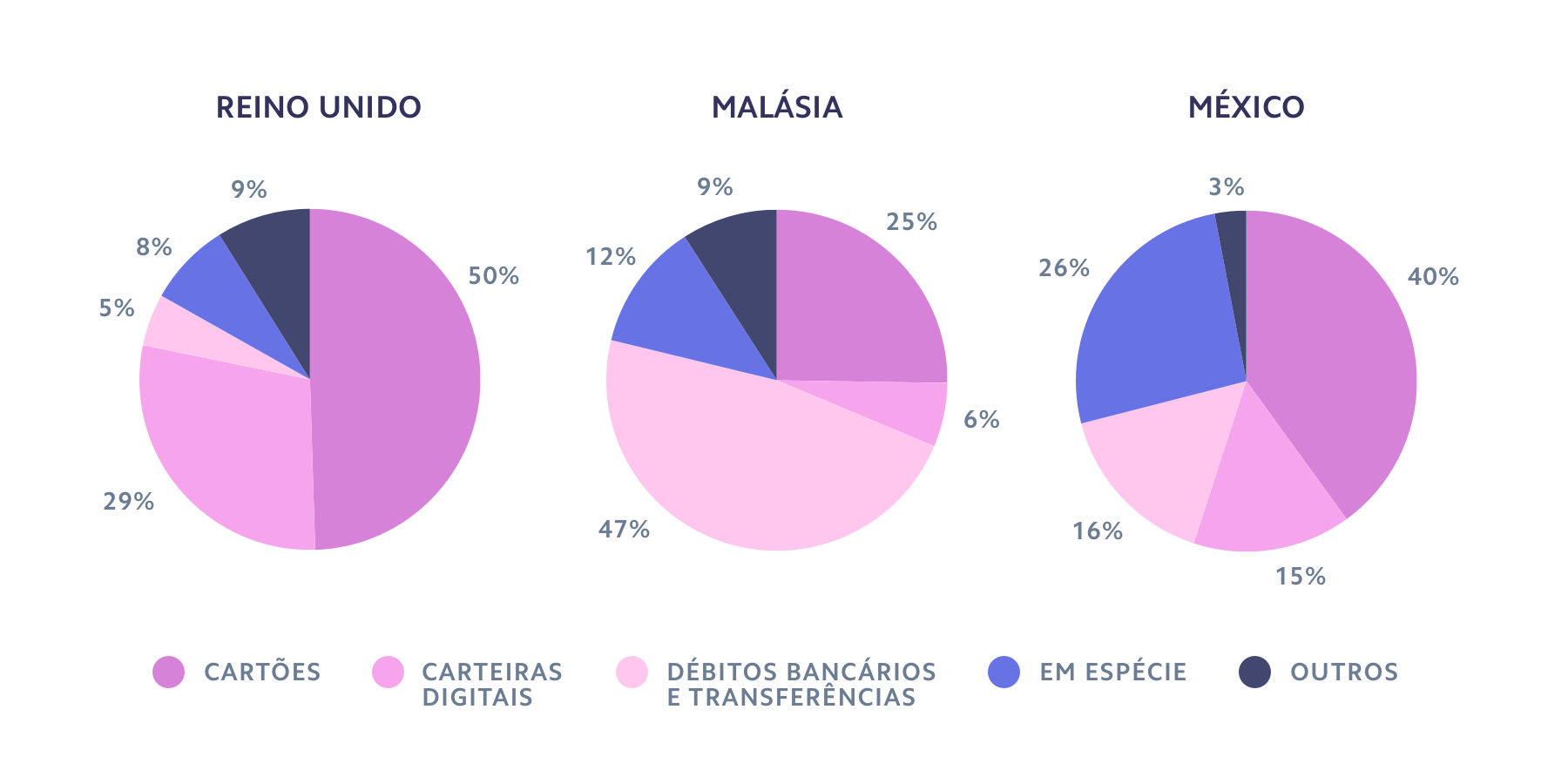

Na última década, houve uma evolução nas formas de pagamento para atender a diferentes necessidades dos consumidores e fornecedores. Em mercados com alta penetração de cartões, como os EUA e o Reino Unido, houve uma forte tendência à adoção de carteiras digitais como Apple Pay e Google Pay, que oferecem mais segurança e conveniência. Alguns mercados, como França e Japão, já têm até bandeiras locais que ajudam as empresas a aceitarem mais usuários de cartão. Em mercados como Alemanha e Malásia, onde o uso de cartões não é tão disseminado, os consumidores preferem pagar compras online pelos bancos. As redes bancárias desses países costumam oferecer um checkout mais rápido e seguro, e o usuário pode autorizar um pagamento com as credenciais do online banking. Em regiões onde grande porcentagem da população não está bancarizada, como o México e a Indonésia, a guia (ou ainda voucher ou cupom) é uma forma de pagamento popular, que permite que os clientes comprem mercadorias online.

Estes gráficos mostram como as preferências pelas forma de pagamento variam entre os países.

Ao aceitar formas de pagamento preferidas pelos clientes e relevantes para o seu modelo de negócios, você pode:

Alcançar mais clientes no mundo todo: com a expansão para novas regiões, aceitar formas de pagamento locais pode ser necessário para capturar todas as oportunidades. Por exemplo, 54% das transações online na China envolvem carteiras como Alipay ou WeChat Pay, e 20% usam a rede de cartões local China UnionPay. Sem essas formas de pagamento, você corre o risco de perder todo o poder de compra dos consumidores chineses.

Aumentar a conversão: até 13% dos compradores abandonam o carrinho se a opção de pagamento desejada não estiver disponível. Oferecer a melhor combinação de opções de pagamento para os clientes pode aumentar consideravelmente a finalização de compras.

Reduzir fraudes e contestações: preveja e gerencie os riscos da aceitação de pagamentos online escolhendo formas de pagamento adequadas às suas preferências de risco. Como regra, quanto melhor o nível de autenticação do cliente, menor a probabilidade de fraudes e contestações de pagamentos.

Otimizar seus custos de transação: cada forma de pagamento tem suas estruturas de custos. Dependendo do modelo de negócios e da localização dos clientes, algumas formas de pagamento podem ou não ser relevantes.

2. Como escolher as formas de pagamento certas para o seu negócio

Se você quer aumentar a conversão no seu próprio mercado ou expandir para outras regiões, é essencial oferecer formas de pagamento relevantes aos clientes. Porém, a relevância das várias formas muda conforme a natureza das transações e da localização geográfica dos clientes.

Esta seção apresenta os oito principais tipos de pagamento e os aspectos que devem ser levados em consideração de acordo com o seu modelo de negócio: e-commerce e marketplaces, serviços sob demanda, SaaS e serviços de assinatura, ou serviços profissionais. Se você tem uma plataforma interempresarial (B2B) que permite que seus usuários aceitem pagamentos, as formas de pagamento relevantes dependem do modelo de negócio dos seus usuários (por exemplo, se eles têm um modelo de negócio SaaS, consulte a respectiva seção 2.3 sobre SaaS e assinaturas a seguir).

|

Descrição

|

Aceita pagamentos recorrentes

|

Aceita reembolsos

|

Aceita contestações

|

Confirmação do pagamento

|

|

|---|---|---|---|---|---|

|

Cartões

|

Os cartões são vinculados a uma conta de débito ou crédito no banco. Para fazer um pagamento online, o cliente insere os dados do cartão no checkout. | Sim | Sim | Sim, maior taxa de contestações | Imediata |

|

Carteiras

|

As carteiras digitais são vinculadas a uma conta bancária ou um cartão, mas também podem armazenar valores. Carteiras digitais costumam exigir uma verificação do cliente (biometria, SMS, senha) para executar o pagamento. | Sim | Sim | Sim, menos contestações do que com cartões | Imediata |

|

Débitos bancários

|

O débito bancário retira o valor diretamente da conta bancária do cliente. O cliente insere os dados da conta e, geralmente, dá autorização para que você faça o débito em conta. | Sim | Sim | Sim, menor taxa de contestações | Postergada |

|

Redirecionamentos bancários

|

Os redirecionamentos bancários incluem uma verificação para a conclusão do pagamento por débito bancário. Em vez de inserir os dados da conta, o cliente é encaminhado a uma página para informar as credenciais da conta online a fim de autorizar o pagamento. | Não, mas a Stripe aceita pagamentos recorrentes em algumas formas de pagamento, convertendo-as em débito automático | Sim | Não | Imediata |

|

Transferências bancárias

|

Com uma transferência de crédito, o cliente pode enviar um valor da conta bancária dele para a sua. Você indica ao cliente os dados da conta para a qual ele deve enviar os fundos. | Não | Sim | Não | Postergada |

|

Compre agora e pague depois

|

"Compre agora e pague depois" ("Buy now, pay later" ou BNPL) é uma forma de pagamento cada vez mais popular que oferece financiamento imediato para pagamentos online, geralmente pago em parcelas fixas. | Não | Sim | Sim, a maioria das formas de pagamento assume o risco de fraude | Imediata |

|

Boletos ou similares

|

Com boletos ou similares, os clientes recebem uma guia que pode ser escaneada e tem um número de referência da transação para fazer o pagamento em dinheiro em um caixa eletrônico, banco, loja de conveniência ou supermercado. | Não | Não | Não | Postergada |

|

Pagamentos em tempo real

|

Permite que os clientes paguem de forma praticamente instantânea, 24 horas por dia, diretamente de contas bancárias, carteiras ou outras fontes de fundos para ajudar a aumentar a agilidade e a conversão, tudo isso com baixo custo para a empresa. | Não | Sim | Não | Imediata |

2.1. Para e-commerce e marketplaces

Formas de pagamento recomendadas: cartões, carteiras digitais, redirecionamentos bancários, compre agora e pague depois, pagamentos em tempo real

Experiências de checkout sem inconvenientes são essenciais para qualquer modelo de negócio, mas sua importância é ainda maior para e-commerce e marketplaces. Os clientes demandam experiências de pagamento simplificadas para ter acesso a qualquer coisa quando quiserem. O conjunto certo de formas de pagamento oferece flexibilidade e conveniência para maximizar a conversão e também reduz fraudes e agiliza as transações.

Os cartões são a forma de pagamento mais comum, e é importante que você aceite todas as bandeiras mais populares para otimizar a conversão e os custos. As carteiras e os redirecionamentos bancários também podem ajudar a aumentar a conversão, permitindo que os clientes usem dados de pagamento salvos (a verificação adicional também diminui a possibilidade de contestações). As carteiras, assim como os cartões, são uma forma de pagamento reutilizável. Os clientes fornecem os dados de pagamento uma vez e, se as informações forem armazenadas, não precisarão inserir mais informações para pagamentos futuros. Dessa forma, você pode oferecer experiências de checkout com um clique. Pagamentos em tempo real permitem que os clientes paguem de forma quase instantânea de suas contas bancárias, carteiras ou outras fontes de fundo, o que ajuda a aumentar a agilidade e a conversão com baixo custo. Se sua empresa vender produtos de valor elevado, considere oferecer a modalidade compre agora e pague depois. Ela permite que os clientes personalizem os termos de pagamento e dividam o valor da compra em parcelas menores.

Em vários grandes mercados com baixo uso de cartão, como Brasil, México e Indonésia, os clientes preferem pagar com boletos ou vouchers e transferências bancárias, que não aceitam confirmação de pagamento imediata nem reembolsos nativos. Isso pode gerar desafios para empresas de e-commerce, que geralmente dependem de notificações de pagamentos em tempo real para gerenciar os fluxos de remessa ou reembolsos para promover a fidelidade do cliente. A Stripe pode ajudar empresas globais a atender esses clientes por meio de experiências de reembolso automatizadas e notificações mais rápidas para tipos de pagamento que normalmente não oferecem esses recursos.

2.2. Para serviços sob demanda

Formas de pagamento recomendadas: cartões, carteiras digitais, pagamentos em tempo real

Os serviços sob demanda oferecem processamento instantâneo de pedidos como parte essencial da experiência do cliente, sendo assim, precisam incentivar a conversão (normalmente, em dispositivos móveis) enquanto gerenciam o risco de fraude. Considere priorizar formas de pagamento que ofereçam confirmação imediata do êxito da transação, como cartões e carteiras digitais. Essas opções também permitem armazenar dados de pagamento do cliente e ativar confirmações com um toque, acelerando a experiência de checkout. As carteiras digitais normalmente têm o mesmo custo de transação dos cartões, mas são mais seguras por causa da obrigatoriedade de autenticação para concluir o pagamento, o que reduz os índices de fraude e contestação.

Também é importante considerar o contexto local, pois formas de pagamento com processos mais complexos podem contar com a confiança e preferência do público-alvo para pagar por serviços sob demanda ou recarregar o saldo no aplicativo do cliente.

2.3. Para empresas de SaaS e assinaturas

Formas de pagamento recomendadas: cartões, carteiras digitais e débitos bancários

Se você gerencia receitas recorrentes e quer otimizar a experiência de checkout para transações contínuas, é importante considerar se os dados de pagamento podem ou não ser armazenados e reutilizados. A capacidade de reutilizar as credenciais de pagamento de um cliente permite iniciar pagamentos em um cronograma personalizado, sem necessidade de ação por parte dos clientes. Pagamentos com cartões, carteiras e débito bancário são exemplos de formas de pagamento reutilizáveis, pois os clientes só precisam informar o número do cartão ou os dados da conta bancária uma vez. E, para os clientes que preferem efetuar pagamentos recorrentes com redirecionamentos bancários, como iDEAL ou Bancontact, a Stripe possibilita o uso dessas formas convertendo-as em débitos automáticos.

Além disso, várias empresas de SaaS e assinaturas enfrentam problemas de churn involuntário, em que os clientes tem a intenção de pagar pelo serviço, mas a transação falha devido a problemas como cartões vencidos, fundos insuficientes ou dados do cartão desatualizados ou incorretos. Na verdade, 9% das faturas de negócios de assinatura falham na primeira tentativa de cobrança devido à perda involuntária de clientes. O Stripe Billing pode gerenciar recusas recorrentes de cartões, além de aceitar os métodos mais relevantes para aumentar a conversão de pagamentos recorrentes (por exemplo, como as informações de conta bancária não expiram, aceitar débitos bancários pode aumentar a retenção).

Embora aceitar formas de pagamento reutilizáveis seja benéfico para as empresas, também é importante considerar as expectativas locais para os pagamentos recorrentes. Por exemplo, em mercados como Brasil e Indonésia, é comum enviar lembretes ou faturas recorrentes aos clientes para que eles realizem cada pagamento. O Stripe Billing facilita a acomodação de cobranças e emissão de faturas recorrentes.

2.4. Para serviços profissionais

Formas de pagamento recomendadas: cartões, débitos bancários, transferências bancárias, pagamentos em tempo real

Se você oferecer serviços profissionais ou produtos no atacado, uma única falha de pagamento ou contestação poderá gerar uma perda significativa de receita. A capacidade de aceitar pagamentos de valor alto com segurança e praticidade pode proteger seu negócio. Uma boa solução pode ser enviar faturas aos seus clientes para dar a eles mais flexibilidade para iniciar pagamentos quando tiverem disponibilidade financeira. Antigamente, os clientes pagavam com cheque para ter essa flexibilidade. Você também pode enviar uma fatura hospedada que aceita cartões e métodos bancários para minimizar as falhas de transações e automatizar o rastreamento e a reconciliação de pagamentos. Alternativas cada vez mais populares na Ásia e na América Latina são as formas de pagamento em tempo real, que permitam aos clientes pagar quase instantaneamente de suas contas bancárias, carteiras ou outras fontes de financiamento. Elas apresentam baixo risco de fraudes e contestações, pois exigem autenticação do cliente.

Além disso, as transferências bancárias são uma forma segura e incontestável, frequentemente preferida para pagamentos de grandes valores. Os fundos de transferência de crédito são depositados diretamente na sua conta assim que o pagamento é confirmado. As transferências também exigem que os clientes iniciem o pagamento, acrescentando um nível de autenticação e segurança. E, como os contratos normalmente estão em vigência antes do pagamento, o mais importante não é sua empresa iniciar os pagamentos, mas que eles não falhem e não possam ser contestados. Rastrear e fazer a reconciliação de transferências de crédito pode ser complicado, mas a Stripe gera números de contas bancárias virtuais para manter a privacidade dos dados bancários da sua empresa, e ainda reconcilia automaticamente a entrada de pagamentos com faturas pendentes.

Esta tabela resume as formas de pagamento relevantes disponíveis na Stripe por modelo de negócios.

3. Como a Stripe pode ajudar

Empresas de todos os tamanhos do mundo inteiro usam a Stripe para receber por meio de diversos métodos e simplificar operações globais. A Stripe está sempre acrescentando novas opções com o objetivo de que as empresas possam aceitar qualquer forma de pagamento do mundo com uma só integração. A Stripe oferece:

Opções de integração dinâmicas para todos os modelos de negócios: todo o conjunto de produtos Stripe vem com suporte integrado para pagamentos globais, e você pode criar experiências de pagamento locais, independentemente do seu modelo de negócios. A API Payments da Stripe permite aceitar diversas formas de pagamento com uma única integração. Você ganha uma integração refinada e unificada, que exige um mínimo de desenvolvimento e continua fácil de usar, quaisquer que sejam as formas de pagamento que você escolha implementar.

O suporte a ambientes de pagamento localizados e em conformidade para clientes internacionais fica ainda mais fácil com o Pacote de Otimização de Checkout da Stripe, que inclui as interfaces de usuário pré-configuradas do Checkout, Elements, e o Payment Links. Com o Pacote de Otimização de Checkout, você pode ativar formas de pagamento populares pelo Stripe Dashboard e usar o algoritmo de machine learning da Stripe para mostrar os métodos mais relevantes para os clientes conforme o valor da transação, o navegador, a moeda e outros indicadores. Todas as IUs de pagamento prontas para uso também permitem acionar o 3D Secure e podem atender aos requisitos SCA da Europa, aplicando a autenticação do cartão somente quando exigida pelo banco do titular.

Empresas com receitas recorrentes podem usar o Stripe Billing para gerenciar a lógica de assinaturas e faturas e permitir que os clientes paguem por meio de débito bancário ou outra forma de pagamento de sua preferência. Plataformas e marketplaces podem usar o Stripe Connect para receber fundos e fazer repassas a terceiros. Seus vendedores ou prestadores de serviços têm as mesmas vantagens do onboarding dinâmico da Stripe e podem acessar instantaneamente uma seleção de formas de pagamento.

Configuração simplificada de formas de pagamento: a Stripe permite que você incorpore e amplie rapidamente formas de pagamento globais, sem preencher inúmeros formulários com os mesmos dados nem precisar seguir processos específicos. Você pode ativar várias formas de pagamento internacionais sem a necessidade de abrir uma conta bancária, conta Stripe ou uma empresa local.

Teste e gestão de formas de pagamento no-code: experimente novas formas de pagamento com testes A/B para entender o impacto e definir regras personalizadas, deixando todos os requisitos de manutenção e qualificação para a Stripe resolver, tudo pelo Stripe Dashboard.

Funções expandidas para formas de pagamento: a Stripe pode preencher determinadas lacunas das formas de pagamento e expandir os casos de uso possíveis. Por exemplo: redirecionamentos bancários, como iDEAL ou Bancontact, geralmente não aceitam pagamentos recorrentes. No entanto, a Stripe converte essas formas de pagamento em débito automático para que os clientes possam usá-las em serviços de assinatura.

Monitoramento e relatórios unificados: os pagamentos feitos com qualquer forma de pagamento aparecem no Stripe Dashboard, o que reduz a complexidade operacional e simplifica a reconciliação financeira. Com isso, você pode desenvolver processos padronizados para operações comuns, como execução de pedidos, atendimento ao cliente e reembolsos. Como a Stripe elimina a complexidade de lidar com cada provedor de pagamento para os diferentes métodos, você também tem um só ponto de contato e responsabilidade para contestações ou outras possíveis exceções que possam surgir ao lidar com diversas formas de pagamento.

Para saber como aceitar diferentes formas de pagamento com a Stripe, leia nossa documentação ou fale com a equipe de vendas. Para começar a aceitar pagamentos agora, crie já a sua conta.

4. Mais informações sobre formas de pagamento

Com base na localização do seu cliente e no seu modelo de negócios, consulte a lista com as opções de pagamento aceitas pela Stripe para identificar as formas de pagamento mais relevantes. Para ver quais formas de pagamento estão disponíveis para sua conta, acesse o Dashboard.