Poiché gli strumenti online consentono di raggiungere facilmente clienti in ogni parte del mondo, sempre più attività si rivolgono a un pubblico internazionale. Infatti, da uno studio Stripe del 2023 è emerso che il 66% delle attività si stava attrezzando per vendere in nuovi paesi. Se da un lato oggi è più facile che mai offrire i propri prodotti e servizi a un pubblico globale, dall'altro emerge una nuova sfida per le attività online: come rispondere alle diverse preferenze dei clienti in fase di pagamento? Il modo in cui i clienti preferiscono pagare online beni e servizi varia significativamente in base a dove si trovano. Se non crei un'esperienza di pagamento consona e familiare, rischi di tagliare fuori interi paesi dal tuo mercato di competenza.

Sebbene il panorama globale dei pagamenti sia diventato via via più complesso e frammentato, grazie a Stripe qualsiasi attività, ovunque nel mondo, può scoprire e accettare con facilità i metodi di pagamento più utilizzati, avvalendosi di una singola integrazione.

Questa guida ti aiuterà a valutare e individuare i metodi di pagamento più adatti al tuo modello di business e alle preferenze dei clienti e ti offre una panoramica dettagliata dei metodi di pagamento supportati da Stripe.

1. I vantaggi dei metodi di pagamento

Nel corso degli ultimi dieci anni, i metodi di pagamento si sono evoluti per rispondere alle diverse esigenze di aziende e clienti. I mercati in cui vengono molto utilizzate le carte, ad esempio Stati Uniti e Regno Unito, hanno registrato un'adozione massiccia di wallet, come Apple Pay e Google Pay, che offrono maggiore sicurezza e comodità. In altri mercati, come Francia e Giappone, sono disponibili circuiti di carte di credito locali che consentono alle varie attività di rivolgersi a un maggior numero di utenti con carta. In Germania e Malaysia, dove l'uso delle carte è più ridotto, sono molto più utilizzate e considerate affidabili per gli acquisti online i metodi di pagamento basati sugli istituti bancari. I circuiti bancari di questi mercati solitamente mettono a disposizione un'esperienza di acquisto più sicura e rapida utilizzando le credenziali di home banking degli utenti per autorizzare un pagamento. Al contempo, nelle economie in cui un'ampia fetta della popolazione non si affida a un istituto bancario, come accade ad esempio in Messico e Indonesia, esistono popolari metodi di pagamento che permettono ai clienti di acquistare online utilizzando contante tramite voucher.

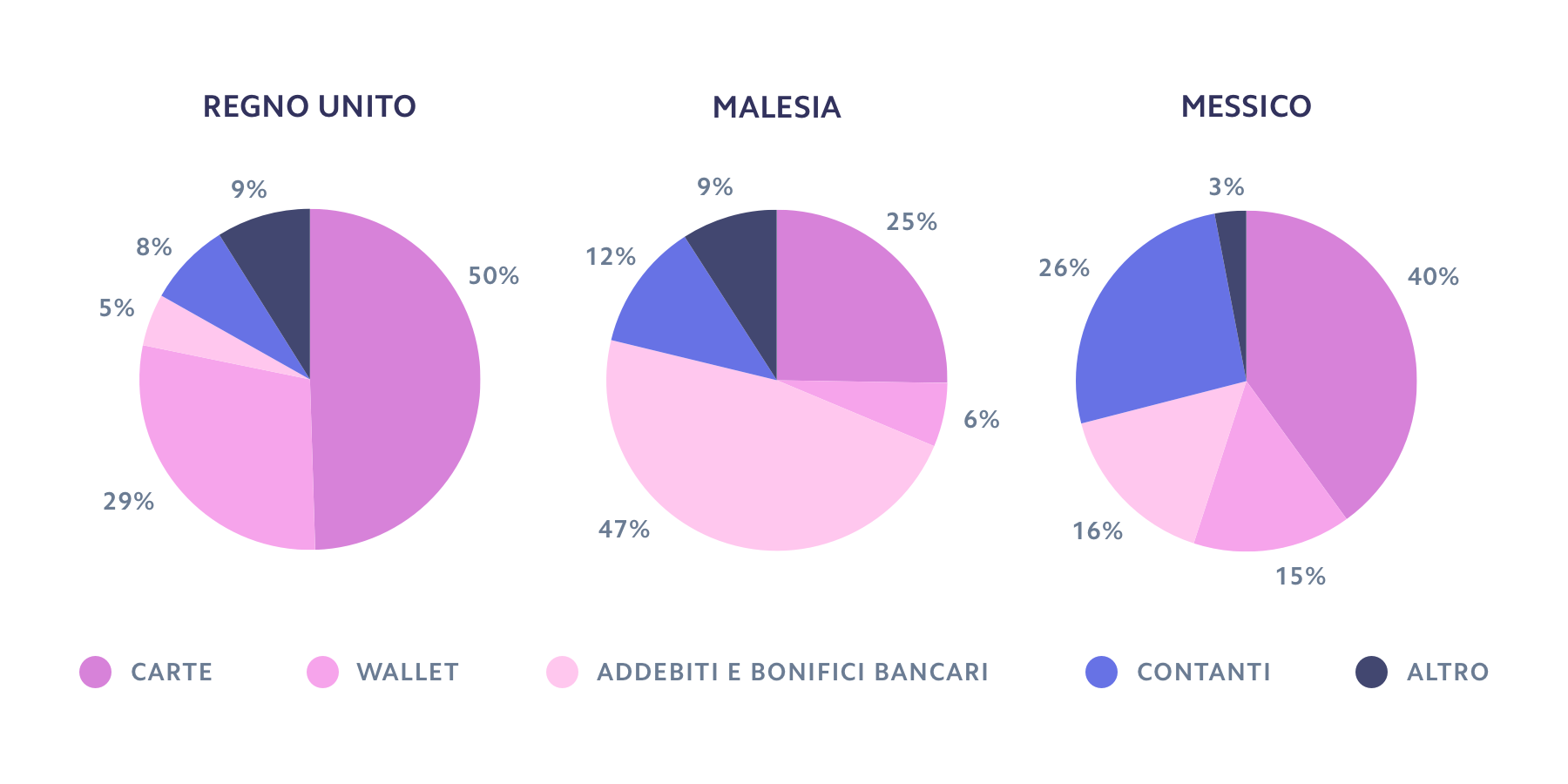

Questi grafici mostrano come le preferenze per i metodi di pagamento cambino da un Paese all'altro.

Accettare i metodi di pagamento preferiti dai tuoi clienti e adatti al tuo modello di business consente di:

Raggiungere un maggior numero di clienti in tutto il mondo: via via che ti espandi in altre aree geografiche, accettare i metodi di pagamento locali potrebbe rivelarsi necessario per sfruttare al massimo le potenzialità del mercato. Ad esempio, il 54% delle transazioni online in Cina prevede l'uso di wallet quali Alipay o WeChat Pay, mentre il 20% utilizza il circuito locale China UnionPay. Senza questi metodi di pagamento, rischi di non poter sfruttare l'enorme potere d'acquisto in continuo aumento dei consumatori cinesi.

Aumentare la conversione: fino al 13% degli acquirenti abbandona il carrello se non è disponibile il metodo di pagamento preferito. Proporre la giusta varietà di opzioni di pagamento ai clienti potrebbe aumentare in modo significativo la possibilità che gli acquisti vengano portati a termine.

Ridurre frodi e contestazioni: anticipa e gestisci i rischi associati all'accettazione dei pagamenti online scegliendo metodi in linea con le tue preferenze sui rischi. Come regola generale, migliore è il livello di autenticazione, inferiore è la probabilità che si verifichino pagamenti fraudolenti o contestati.

Ottimizzare i costi delle transazioni: i metodi di pagamento hanno strutture di costi molto diverse. A seconda del tuo modello di business e dell'ubicazione dei clienti, determinati metodi di pagamento potrebbero anche non essere pertinenti.

2. Scegliere le modalità di pagamento più adatte alla tua attività

Che tu voglia aumentare le conversioni nel tuo Paese o rivolgerti a una clientela globale, proporre i giusti metodi di pagamento ai clienti è fondamentale. A seconda del tuo modello di business e di dove risiedono i tuoi clienti, determinate forme di pagamento potrebbero anche non essere pertinenti.

Questa sezione illustra le otto tipologie di pagamento principali e offre considerazioni specifiche basate sul modello di business: e-commerce e marketplace, servizi on-demand, attività SaaS e attività che offrono abbonamenti o servizi professionali. Se hai una piattaforma B2B che permette ai tuoi utenti di accettare pagamenti, le modalità di pagamento più adeguate dipendono dal modello di business dei tuoi utenti (ad esempio, se questi ultimi hanno un modello di business SaaS, fai riferimento alla sezione 2.3 qui di seguito sulle attività SaaS e che offrono abbonamenti).

|

Descrizione

|

Supporta i pagamenti ricorrenti

|

Supporta i rimborsi

|

Supporta le contestazioni

|

Conferma di pagamento

|

|

|---|---|---|---|---|---|

|

Carte

|

Le carte sono collegate a un conto bancario di debito o di credito. Per completare un pagamento online, i clienti inseriscono i dati della carta al completamento della transazione. | Sì | Sì | Sì, il massimo tasso di contestazione | Immediata |

|

Wallet

|

I wallet sono collegati a una carta o a un conto bancario, ma potrebbero anche avere un valore monetario. Per completare il pagamento richiedono la verifica del cliente (ad esempio mediante dati biometrici, SMS, passcode). | Sì | Sì | Sì, tasso di contestazione inferiore rispetto alle carte | Immediata |

|

Addebiti bancari

|

Con gli addebiti bancari, i fondi vengono prelevati direttamente dal conto bancario del cliente, il quale fornisce i dati del proprio conto e accetta un mandato per l'esecuzione dell'addebito. | Sì | Sì | Sì, il più basso tasso di contestazione | Ritardata |

|

Reindirizza-menti bancari

|

I reindirizzamenti bancari aggiungono un ulteriore livello di verifica per completare il pagamento. Invece di inserire i dati del conto bancario, i clienti vengono reindirizzati affinché forniscano le credenziali dell'online banking per autorizzare il pagamento. | No, ma Stripe li supporta per alcune modalità eseguendo la conversione in addebito diretto | Sì | No | Immediata |

|

Bonifici bancari

|

I bonifici consentono ai clienti di inviare i fondi dal proprio conto bancario al tuo: ti basta fornire loro i dati del conto a cui dovranno inviare i fondi. | No | Sì | No | Ritardata |

|

Pagamento a rate

|

Il pagamento a rate è una categoria di pagamento in crescita che offre ai clienti un finanziamento immediato per pagamenti online, generalmente restituito nel tempo tramite rate fisse. | No | Sì | Sì, la maggior parte di queste modalità di pagamento è a rischio di frode | Immediata |

|

Voucher basati sui contanti

|

Questa modalità prevede che i clienti ricevano un voucher scansionabile con un numero di riferimento della transazione che possono presentare a uno sportello bancomat, in banca, in un minimarket o presso un supermercato per completare il pagamento in contanti. | No | No | No | Ritardata |

|

Pagamenti in tempo reale

|

Consenti ai clienti di effettuare i pagamenti quasi istantaneamente, 24 ore su 24, 7 giorni su 7, direttamente dal conto bancario, dal wallet o da altre fonti di finanziamento, per aumentare la velocità e la conversione, il tutto a un costo contenuto per la tua azienda. | No | Sì | No | Immediata |

2.1. Per e-commerce e marketplace

Consigliato: carte, wallet, reindirizzamenti bancari, pagamento a rate, pagamenti in tempo reale

Se mettere a disposizione dei clienti esperienze di pagamento senza interruzioni è fondamentale per qualsiasi modello aziendale, lo è ancora di più nel caso di e-commerce e marketplace. I clienti si aspettano esperienze di pagamento semplificate che consentano loro di acquistare ciò che vogliono quando vogliono. Proporre i giusti metodi di pagamento non solo offre flessibilità e comodità, con una conseguente ottimizzazione della conversione, ma riduce anche il rischio di frodi e velocizza le transazioni.

Le carte rappresentano il metodo di pagamento più comune ed è importante accettare tutti i circuiti più diffusi per ottimizzare conversione e costi. I wallet e i reindirizzamenti bancari possono anch'essi contribuire ad aumentare le conversioni, permettendo ai clienti di utilizzare i dati di pagamento memorizzati (l'ulteriore livello di verifica riduce inoltre la probabilità di contestazioni). I wallet, come le carte, sono un metodo di pagamento riutilizzabile: i clienti forniscono i propri dati di pagamento e, se tali informazioni vengono archiviate, non devono condividere altri dettagli per eventuali pagamenti futuri. In questo modo puoi offrire loro la possibilità di completare la transazione con un solo clic. I pagamenti in tempo reale consentono ai clienti di effettuare i pagamenti quasi istantaneamente dal conto bancario, dal wallet o da altre fonti di finanziamento, per aumentare la velocità e la conversione, a un costo contenuto. Se vendi merce di elevato valore, considera la possibilità di offrire il servizio di pagamento a rate, che permette ai clienti di personalizzare i termini di pagamento e di suddividere gli acquisti in rate di importo inferiore.

In molti mercati di grandi dimensioni e con un ridotto uso delle carte, ad esempio Brasile, Messico e Indonesia, i clienti preferiscono pagare tramite voucher basati su contanti e bonifici bancari, che non prevedono la conferma immediata del pagamento o rimborsi nativi. Ciò può causare problemi alle aziende di e-commerce, che solitamente si affidano alle notifiche di pagamento in tempo reale per gestire il flusso di spedizione o i rimborsi e favorire così la fidelizzazione dei clienti. Stripe aiuta le aziende globali a soddisfare questa tipologia di clienti mettendo a disposizione esperienze di rimborso automatico e notifiche più rapide per metodi di pagamento che generalmente non consentono queste opzioni.

2.2. Per i servizi on demand

Consigliato: carte, wallet, pagamenti in tempo reale

Mettendo l'evasione istantanea degli ordini al centro dell'esperienza dei clienti, i servizi on demand devono favorire le conversioni, spesso su dispositivi mobili, e gestire al contempo il rischio di frode. Considera la possibilità di offrire metodi di pagamento che prevedono la conferma immediata delle transazioni andate a buon fine, quali carte, wallet e pagamenti in tempo reale. Tali opzioni ti permettono inoltre di memorizzare i dati dei clienti e consentono le conferme con un solo tocco riducendo i tempi di pagamento. Sebbene prevedano generalmente gli stessi costi di transazione delle carte, i wallet sono più sicuri poiché è richiesta l'autenticazione per completare il pagamento, il che riduce le frodi e i tassi di contestazione.

È comunque importante prendere in considerazione il contesto locale, poiché i metodi di pagamento più complessi potrebbero essere ritenuti affidabili ed essere preferiti dai clienti per pagare i servizi on demand o aggiungere ricariche ai propri saldi.

2.3. Per le aziende SaaS e che offrono abbonamenti

Consigliate: carte, wallet, addebiti bancari

Se gestisci ricavi ricorrenti e vuoi ottimizzare l'esperienza di pagamento per le transazioni continuative, è importante prendere in considerazione la possibilità di memorizzare e riutilizzare i dati di pagamento. La possibilità di riutilizzare le credenziali dei clienti permette di avviare i pagamenti in base a una pianificazione personalizzata, senza richiedere l'intervento dei clienti. I dati di carte, wallet e pagamenti tramite addebito bancario sono tutti riutilizzabili: i clienti dovranno fornire il proprio numero di carta o i dati del conto bancario solo una volta. E, per i clienti che preferiscono utilizzare reindirizzamenti bancari quali iDEAL o Bancontact, Stripe consente di utilizzare tali modalità per i pagamenti ricorrenti, convertendole in addebiti diretti.

Inoltre, molte aziende SaaS e attività che offrono abbonamenti si trovano di fronte a problemi di abbandono involontario, laddove un cliente intende pagare un prodotto, ma il tentativo di pagamento non va a buon fine a causa di carte scadute, fondi insufficienti o dati della carta non aggiornati. Di fatto, il 9% dei pagamenti delle fatture per abbonamenti non va a buon fine al primo tentativo per l'abbandono involontario. Stripe Billing può aiutarti a gestire i rifiuti ricorrenti per le carte, oltre che ad accettare molti dei più comuni metodi di pagamento per una maggiore conversione dei pagamenti ricorrenti (ad esempio, poiché i dati del conto bancario non scadono, l'accettazione degli addebiti bancari può favorire la fidelizzazione).

Sebbene l'adozione di metodi di pagamento riutilizzabili comporti dei vantaggi per l'azienda, è importante prendere in considerazione anche le aspettative locali riguardo all'addebito ricorrente. Ad esempio, in mercati quali Brasile e Indonesia, è molto comune inviare fatture ricorrenti o promemoria affinché i clienti dispongano ciascun pagamento. (Con Stripe Billing è facile supportare addebiti e fatturazione ricorrenti).

2.4. Per i servizi professionali

Consigliato: carte, addebiti bancari, bonifici bancari, pagamenti in tempo reale

Se offri servizi professionali o prodotti all'ingrosso, anche un solo pagamento non andato a buon fine o una sola contestazione può comportare una significativa perdita di ricavi. La possibilità di accettare in modo sicuro pagamenti di importo elevato protegge la tua azienda e può essere ottenuta, in parte, inviando fatture ai clienti così che questi abbiano maggiore flessibilità di disporre un pagamento non appena i fondi risultano disponibili. Da sempre, questo ha spesso comportato la richiesta di inviare assegni. È anche possibile inviare una fattura in hosting con supporto integrato per carte e modalità bancarie per ridurre il rischio di pagamenti non andati a buon fine e automatizzare il monitoraggio e la riconciliazione dei pagamenti. I pagamenti in tempo reale, che consentono ai clienti di effettuare il pagamento quasi all'istante dal conto bancario, dai wallet o da altre fonti di finanziamento, sono un altro metodo sempre più popolare in Asia e America Latina. Il rischio di frodi e contestazioni è contenuto, in quanto viene richiesta l'autenticazione del cliente.

Inoltre, i bonifici bancari sono un'opzione di pagamento sicura e indiscutibile, spesso preferita in caso di importi elevati. I fondi dei bonifici vengono depositati direttamente sul tuo conto una volta che il pagamento è stato confermato. I bonifici bancari impongono inoltre che siano i clienti a disporre il pagamento, aggiungendo un ulteriore livello di autenticazione e sicurezza. E, poiché i contratti vengono generalmente sottoscritti prima del pagamento, è meno importante che l'azienda disponga il pagamento e più importante che i pagamenti vadano a buon fine e non vengano contestati. Sebbene monitoraggio e riconciliazione dei bonifici bancari possano essere complicati, Stripe genera numeri di conti bancari virtuali per preservare la riservatezza dei dati bancari della tua azienda e riconciliare automaticamente i pagamenti in entrata con le fatture in sospeso.

In questa tabella sono riepilogati i metodi di pagamento pertinenti supportati da Stripe in base al modello di business.

3. I vantaggi di Stripe

Le aziende di ogni dimensione in tutto il mondo si affidano a Stripe per accettare più metodi di pagamento e semplificare i processi operativi globali. Stripe sta aggiungendo nuovi metodi di pagamento con l'obiettivo di permettere alle attività di accettare con un'unica integrazione qualsiasi forma di pagamento nel mondo. Con Stripe avrai a disposizione:

Opzioni di integrazione fluide per qualsiasi modello di business: l'intera suite di prodotti Stripe dispone del supporto globale integrato dei pagamenti, così puoi creare esperienze di pagamento localizzate a prescindere dal tuo modello di business. Con l'API Payments di Stripe è facilissimo accettare diversi metodi di pagamento tramite una singola integrazione. In questo modo, hai a disposizione un'integrazione unificata ed elegante che prevede tempi di sviluppo minimi ed è facile da gestire, indipendentemente dai metodi di pagamento che scegli di implementare.

Offrire ai clienti di ogni parte del mondo un'esperienza di pagamento localizzata e conforme è ancora più facile con la suite di ottimizzazione dei pagamenti di Stripe, che include le interfacce preintegrate di Checkout, Elements e Payment Links. Con la suite di ottimizzazione dei pagamenti puoi aggiungere metodi di pagamento diffusi dalla Dashboard Stripe e utilizzare l'algoritmo di machine learning di Stripe per mostrare in modo dinamico ai clienti quelli più adeguati in base a importo della transazione, browser, valuta e altri fattori. Tutte le interfacce di pagamento integrate sono inoltre in grado di attivare la tecnologia 3D Secure e di gestire i requisiti SCA europei, applicando in modo dinamico l'autenticazione delle carte se previsto dalla banca del titolare.

Le attività con ricavi ricorrenti possono utilizzare Stripe Billing per gestire la logica di abbonamento e le fatture, nonché per offrire ai clienti la possibilità di pagare tramite addebito bancario o altri metodi di pagamento di preferenza. Piattaforme e marketplace possono utilizzare Stripe Connect per accettare denaro e pagare terzi. Venditori e fornitori di servizi beneficeranno dello stesso flusso di attivazione semplificato di Stripe e avranno accesso istantaneo ai metodi di pagamento selezionati.

Configurazione semplificata dei metodi di pagamento: con Stripe puoi aggiungere e ampliare il supporto di metodi di pagamento utilizzati in varie parti del mondo senza compilare diversi moduli con le stesse informazioni né seguendo procedure di attivazione indipendenti. Puoi inoltre attivare determinati metodi di pagamento internazionali senza dover aprire una sede, un conto bancario o un account Stripe locale.

Test e gestione senza codice dei metodi di pagamento: sperimenta nuovi metodi di pagamento eseguendo un test A/B per conoscerne l'impatto e impostare regole personalizzate, il tutto esternalizzando a Stripe manutenzione e requisiti di idoneità direttamente dalla Dashboard Stripe.

Funzionalità avanzate per i metodi di pagamento: Stripe può sopperire a determinate mancanze circa le funzionalità per i metodi di pagamento e aumentare i casi d'uso supportati. Ad esempio, i reindirizzamenti bancari come iDEAL o Bancontact di norma non accettano i pagamenti ricorrenti. Tuttavia, Stripe converte questi metodi di pagamento in addebiti diretti così i clienti possono utilizzarle per pagare i servizi in abbonamento.

Monitoraggio e reportistica unificati: i pagamenti effettuati con qualsiasi modalità vengono visualizzati nella Dashboard Stripe, il che riduce le complessità operative e consente riconciliazioni finanziarie meno complesse. Questo permette di sviluppare processi standardizzati per procedure operative tipiche quali evasione degli ordini, assistenza clienti e rimborsi. Inoltre, poiché grazie a Stripe non hai a che fare con ciascun fornitore di metodi di pagamento, avrai anche il vantaggio di interagire con un unico interlocutore per gestire le contestazioni o altre eccezioni che potrebbero verificarsi quando si utilizzano diversi metodi di pagamento.

Per ulteriori informazioni sul supporto di più metodi di pagamento con Stripe, consulta la nostra documentazione o contattaci. Per iniziare subito ad accettare pagamenti, crea un account.

4. Ulteriori informazioni sui metodi di pagamento

Consulta un elenco completo delle opzioni di pagamento supportate da Stripe per individuare i metodi di pagamento più adeguati da integrare in base alle aree geografiche dei tuoi clienti e al tuo modello di business. Puoi inoltre visualizzare i metodi di pagamento disponibili per il tuo account accedendo alla Dashboard.