En 2022, on comptait 33,2 millions de petites entreprises aux États-Unis, selon la Small Business Administration. Chacune de ces entreprises doit choisir une structure d'entreprise, établissant les bases de son fonctionnement, de sa croissance et des défis qu'elle doit relever. Cette décision a une incidence sur tous les aspects des activités de l'entreprise, y compris la responsabilité, la fiscalité et la capacité à mobiliser des capitaux. Les deux types de structure envisagés par les entreprises sont la société à responsabilité limitée (LLC) et l'entreprise de type C (C-corp).

La décision de constituer une LLC ou une entreprise de type C est un choix stratégique qui peut influencer de manière significative l'efficacité opérationnelle, la santé fiscale et le potentiel de croissance d'une entreprise. Voici ce que les entreprises doivent savoir sur ces deux entités commerciales.

Sommaire

- Qu'est-ce qu'une entreprise de type C ?

- Qu'est-ce qu'une LLC ?

- Quels sont les avantages d'une entreprise de type C ?

- Quels sont les avantages d'une LLC ?

- Entreprise de type C et LLC : différences et similitudes

- Comment choisir entre une LLC et une C-corp ?

Qu'est-ce qu'une entreprise de type C ?

Une entreprise de type C, souvent appelée C corp, est un type d'entité commerciale qui est légalement séparée de ses propriétaires. En d'autres termes, c'est la société elle-même, et non les actionnaires qui la possèdent, qui est tenue légalement responsable des actions et des dettes de l'entreprise. Les entreprises de type C sont l'un des nombreux types d'entités commerciales, qui comprennent également les entreprises de type S, les LLC et les sociétés de personnes.

Qu'est-ce qu'une LLC ?

Une société à responsabilité limitée (LLC) est un type de structure commerciale aux États-Unis dans laquelle les propriétaires ont une responsabilité personnelle limitée en ce qui concerne les dettes et les actions de la société. La structure de « responsabilité limitée » est conçue pour protéger les biens personnels des propriétaires (également appelés membres) en cas de dettes juridiques ou financières contractées par l'entreprise.

Quels sont les avantages d'une entreprise de type C ?

Réputée pour sa structure solide, son potentiel d'investissement et sa pérennité, l'entreprise de type C peut correspondre à la trajectoire de croissance et aux aspirations futures de votre entreprise. Voici un aperçu des principaux avantages des entreprises de type C :

Responsabilité limitée

L'un des principaux avantages d'une entreprise de type C est qu'elle offre à ses propriétaires (actionnaires) une protection limitée en matière de responsabilité. Cela signifie que si la société contracte des dettes ou est poursuivie en justice, les biens personnels des actionnaires, tels que leur maison, leur voiture et leur compte d'épargne, ne peuvent généralement pas être touchés par les créanciers ou les parties au litige. Il s'agit d'une caractéristique importante pour toute personne qui crée une entreprise, car elle offre une protection financière et juridique supplémentaire.Existence perpétuelle

Une entreprise de type C possède une identité juridique distincte de celle de ses propriétaires. Cela signifie qu'elle peut bénéficier d'une « existence perpétuelle », c'est-à-dire qu'elle vit indépendamment de ce qui advient de ses actionnaires, ses administrateurs ou ses dirigeants. Cela permet à l'entreprise de conserver une continuité opérationnelle en cas de changement de propriétaire et de transition de la direction, un atout précieux pour la planification stratégique à long terme et la constitution d'un patrimoine.Crédibilité accrue

La constitution d'une entreprise en société peut accroître sa crédibilité auprès de clients, de fournisseurs et d'investisseurs potentiels. Cette crédibilité découle de la perception que les sociétés ont de la stabilité et de la longévité. La structure formelle de l'entreprise envoie le message que l'entreprise est professionnelle et engagée sur le long terme.Accès plus facile aux capitaux

Les entreprises de type C ont la possibilité unique de lever des fonds par la vente d'actions, que ce soit dans le cadre de placements privés ou d'offres publiques. Cela leur permet d'accéder plus facilement aux capitaux que d'autres structures commerciales telles que les entreprises individuelles ou les sociétés de personnes. L'accès à davantage de capitaux peut signifier davantage de possibilités de croissance et d'expansion. En outre, les sociétés peuvent profiter de diverses autres options de financement telles que les obligations et les billets convertibles.Aucune limite au nombre d'actionnaires

Contrairement à d'autres types de sociétés, une entreprise de type C peut avoir un nombre illimité d'actionnaires. Cette caractéristique est avantageuse pour les entreprises qui prévoient de se développer, en particulier si elles ont l'intention de s'introduire en bourse. Cette politique d'actionnariat illimité permet aux entreprises de type C de vendre des actions à un plus grand nombre d'investisseurs, tant au niveau national qu'international.Séparation de la propriété et de la gestion

Dans une entreprise de type C, les propriétaires (actionnaires) et la direction peuvent être séparés. Les actionnaires possèdent l'entreprise, mais le conseil d'administration, élu par les actionnaires, prend les décisions commerciales importantes et supervise les opérations générales de l'entreprise. Le conseil d'administration nomme ensuite les dirigeants qui gèrent les activités quotidiennes de l'entreprise.Déductions fiscales

Les entreprises de type C peuvent déduire les avantages sociaux de leurs employés, tels que l'assurance maladie et les cotisations aux régimes de retraite.

Quels sont les avantages d'une LLC ?

Une LLC est une structure d'entreprise flexible qui allie protection et simplicité. Retrouvez ci-dessous un aperçu de avantages des LLC :

Responsabilité limitée

À l'instar d'une société, une LLC offre à ses propriétaires (membres) une protection limitée en matière de responsabilité. Cela signifie que les membres ne sont pas personnellement responsables des dettes et des engagements de l'entreprise. Si la LLC contracte des dettes ou est poursuivie en justice, seuls les actifs de l'entreprise sont généralement menacés. Les biens personnels des membres, tels que les maisons, les voitures et les comptes bancaires personnels, sont protégés. Cette caractéristique offre une protection importante aux membres.Taxation en tant qu'entité intermédiaire

L'une des caractéristiques les plus attrayantes de la LLC est l'avantage de la taxation en tant qu'entité intermédiaire. Les LLC ne paient généralement pas d'impôts au niveau de l'entreprise. Les revenus ou les pertes sont déclarés sur la déclaration d'impôt sur le revenu des propriétaires et tout impôt dû est payé au niveau individuel.Flexibilité de la gestion et de la structure de propriété

Les LLC offrent une grande souplesse en matière de gestion et de structure de propriété. Elles peuvent être gérées par les membres, où tous les membres participent au processus décisionnel de l'entreprise, ou gérées par le gérant, où des membres désignés (ou même des personnes extérieures) sont nommés pour gérer la LLC.Moins de tâches administratives et d'exigences formelles

Comparées aux sociétés, les LLC comportent moins d'obligations annuelles et de formalités permanentes. Cela peut rendre les LLC plus faciles et moins coûteuses à gérer d'un point de vue juridique.Distribution flexible des bénéfices

Une LLC dispose d'une certaine souplesse dans la manière dont elle distribue ses bénéfices à ses membres. Elle peut choisir de distribuer ses bénéfices comme elle l'entend. Cela permet à la LLC d'équilibrer les disparités de revenus entre les différents membres, si nécessaire.Existence perpétuelle

Dans de nombreux États, le départ ou le décès d'un membre de la LLC n'entraîne pas automatiquement sa dissolution. Beaucoup d'États permettent aux LLC d'élaborer leur contrat d'exploitation de manière à garantir la continuité de l'entreprise en cas de départ d'un de ses membres.

Entreprise de type C et LLC : différences et similitudes

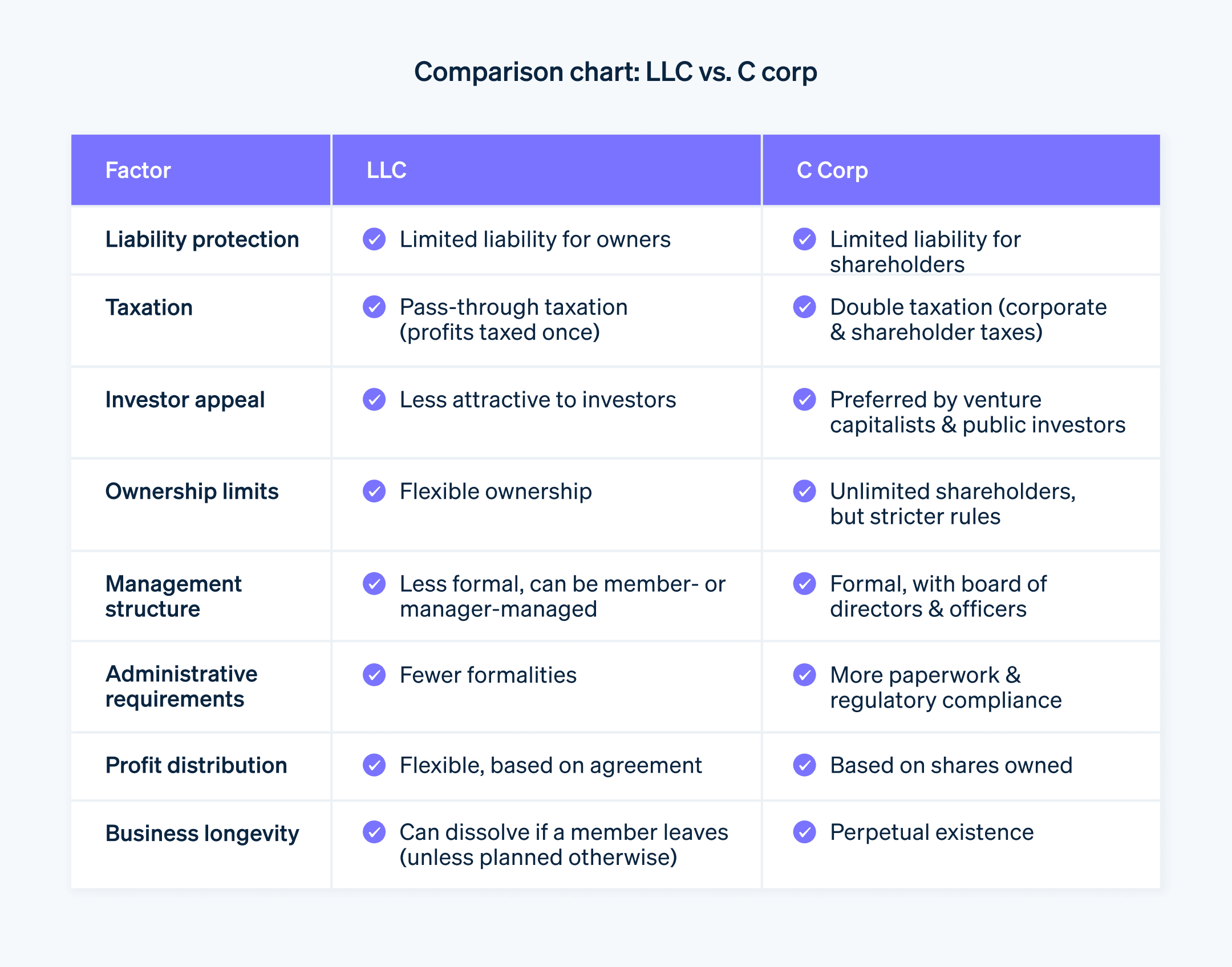

Le choix entre une entreprise de type C et une LLC peut s'avérer difficile lorsqu'il s'agit d'opter pour une structure d'entreprise. Les deux structures présentent des avantages et des inconvénients. Voici une comparaison plus détaillée pour vous aider à comprendre quel est le meilleur choix pour votre entreprise :

Taxation

L'une des principales différences entre une LLC et une entreprise de type C est leur mode d'imposition. Une LLC est une entité fiscale intermédiaire, ce qui signifie que la société elle-même ne paie pas d'impôt sur le revenu. Au lieu de cela, les revenus sont transmis aux propriétaires qui les déclarent sur leur déclaration d'impôt personnelle. En revanche, une entreprise de type C est soumise à une « double imposition ». La société paie des impôts sur ses bénéfices au niveau de la société, puis les actionnaires paient à nouveau des impôts sur les dividendes qu'ils reçoivent. Toutefois, les entreprises de type C ont l'avantage de pouvoir déduire le coût des avantages sociaux.Opportunités d'investissement

Si vous envisagez de faire appel à des investisseurs en capital-risque ou de vous introduire en bourse à l'avenir, l'entreprise de type C est généralement le meilleur choix. En effet, les entreprises de type C peuvent avoir un nombre illimité d'actionnaires et sont mieux connues des investisseurs. Une LLC est souvent moins attrayante pour les investisseurs, car il s'agit d'une structure d'entreprise moins standardisée.Structure de gestion

Dans une entreprise de type C, la structure de gestion est divisée entre les actionnaires, les administrateurs et les dirigeants, ce qui permet de clarifier les rôles, mais peut aussi poser des problèmes administratifs. En revanche, la structure des LLC est plus flexible. Elles peuvent être gérées par des membres (propriétaires) ou par des gestionnaires, qui peuvent être des membres ou des personnes extérieures.Exigences administratives

Les entreprises de type C ont souvent plus d'obligations administratives, telles que l'organisation de réunions annuelles, l'établissement de procès-verbaux et la création de statuts. Ces exigences permettent de mieux structurer les activités de l'entreprise, mais elles peuvent également se traduire par davantage de formalités administratives. Les LLC impliquent généralement moins de tâches administratives, réduisant ainsi le travail administratif et les frais juridiques et comptables.Distribution des bénéfices

Les entreprises de type C distribuent les bénéfices aux actionnaires en fonction du nombre d'actions qu'ils détiennent. Les LLC disposent d'une plus grande flexibilité en matière de distribution des bénéfices : elles peuvent distribuer les bénéfices comme elles le souhaitent, à condition que cela soit précisé dans le contrat d'exploitation de la LLC.Existence perpétuelle

Les entreprises de type C sont perpétuelles, ce qui signifie que la société peut être maintenue indéfiniment, indépendamment de ce qui arrive à ses propriétaires individuels ou à ses gestionnaires. La durée de vie des LLC est plus complexe et peut varier d'un État à l'autre. Dans certains États, si un membre quitte une LLC ou décède, la LLC est dissoute, à moins que le contrat d'exploitation ne prévoie une autre disposition.

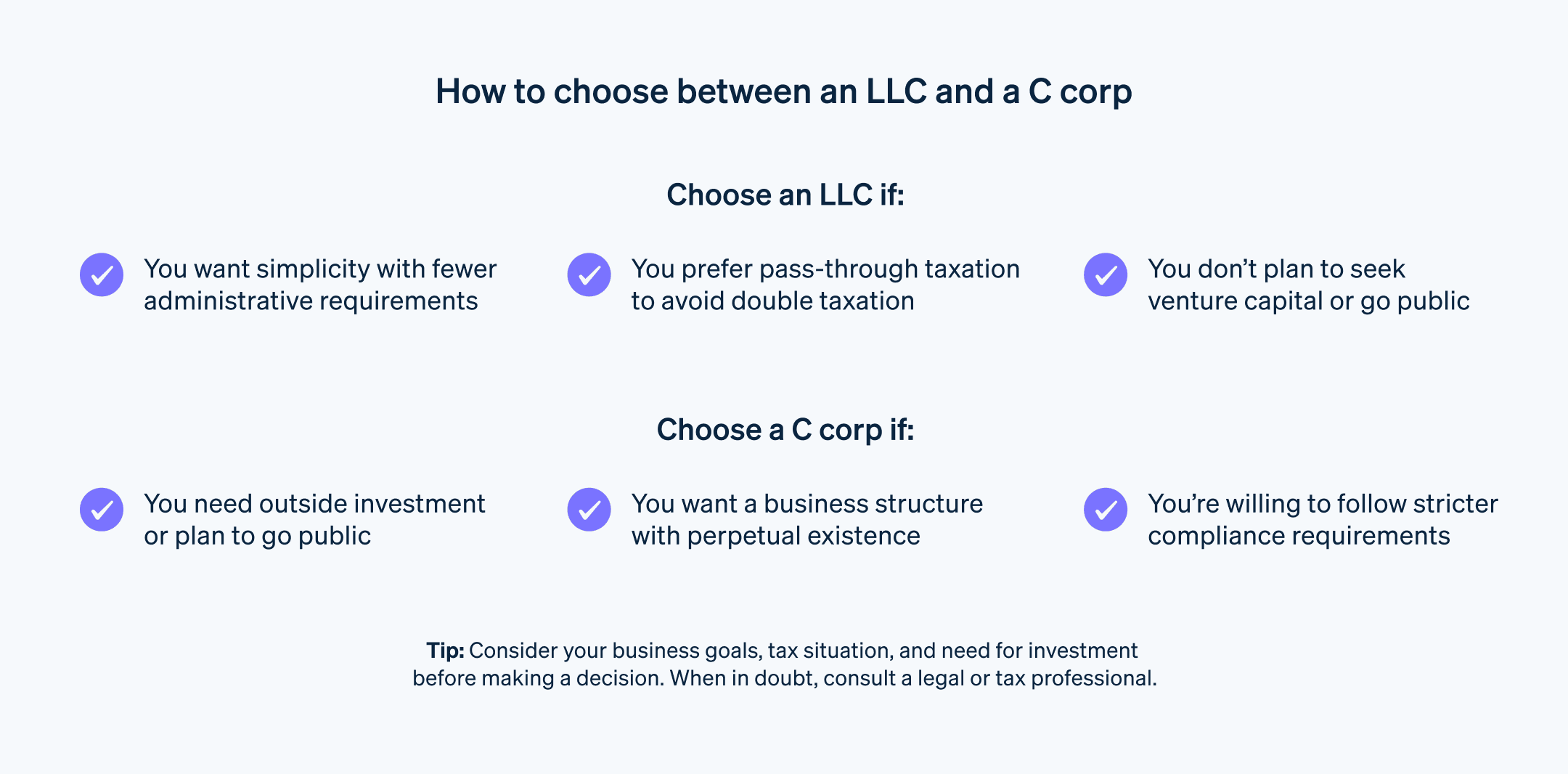

Comment choisir entre une LLC et une C-corp ?

La décision de constituer une LLC ou une entreprise de type C repose sur plusieurs facteurs. Voici un examen plus approfondi des différentes options qui s'offrent à vous pour structurer votre entreprise :

Comprendre les objectifs de votre entreprise

Comprenez les objectifs à long terme de votre entreprise. Par exemple, si votre plan d'entreprise prévoit une entrée en bourse ou la recherche d'investissements auprès de sociétés de capital-risque, l'entreprise de type C est généralement un meilleur choix. En effet, les entreprises de type C permettent de transférer facilement la propriété par la vente d'actions et constituent une structure familière et fiable pour de nombreux investisseurs. En revanche, si vous cherchez avant tout la simplicité tout en vous protégeant de la responsabilité personnelle, une LLC peut s'avérer un choix plus judicieux.Évaluer la nature de votre entreprise

Des entreprises différentes s'accompagnent de niveaux différents de risque et de responsabilité, ce qui peut influencer votre choix. Si votre entreprise comporte un risque élevé de responsabilité, la protection supplémentaire qu'apporte une entreprise de type C peut se révéler plus avantageuse. Tenez également compte de la taille de votre entreprise. Les grandes entreprises avec de nombreux employés et actionnaires peuvent bénéficier de la hiérarchie structurée d'une entreprise de type C.Examiner votre situation fiscale

Le mode d'imposition constitue l'une des principales différences entre une LLC et une entreprise de type C. Les entreprises de type C sont soumises à une double imposition, d'abord au niveau de la société, puis au niveau individuel lorsque des dividendes sont distribués aux actionnaires. Une LLC, en revanche, est une entité intermédiaire, de sorte que l'impôt sur les bénéfices n'est payé qu'une seule fois sur la déclaration d'impôt individuelle du propriétaire. Par conséquent, si vous souhaitez privilégier la simplicité en matière de fiscalité, vous pouvez opter pour une LLC. Mais si vous prévoyez de réinvestir les bénéfices dans l'entreprise plutôt que de les distribuer, la double imposition de l'entreprise de type C n'est peut-être pas un inconvénient majeur.Tenez compte de votre besoin d'investissement

Si votre stratégie d'entreprise consiste à attirer des investisseurs, la création d'une entreprise de type C peut s'avérer plus judicieuse. Les entreprises de type C permettent un nombre illimité d'actionnaires et sont généralement la structure privilégiée, voire obligatoire, pour les investisseurs en capital-risque et autres investisseurs institutionnels. Une structure de type LLC peut compliquer la recherche d'investisseurs.Penser à la structure de gestion

Une LLC permet une plus grande souplesse dans la structure de gestion, puisqu'elle peut être gérée par les membres ou par le gérant. Les entreprises de type C bénéficient d'une structure définie, avec un conseil d'administration et des dirigeants. En fonction de votre style de gestion et de vos préférences, une structure peut s'avérer plus intéressante que l'autre.Tenir compte des exigences administratives

Les entreprises de type C impliquent souvent davantage de tâches administratives, telles que l'organisation de réunions annuelles et l'établissement de rapports, ce qui peut représenter une lourde charge pour une petite entreprise. D'un autre côté, les exigences formelles d'une entreprise de type C peuvent contribuer à garantir le respect de bonnes pratiques commerciales.Faire appel à des conseillers externes

Après avoir tenu compte de l'ensemble des facteurs ci-dessus, faites appel à un conseiller d'entreprise ou à un expert juridique pour vous aider à prendre votre décision. Il pourra vous donner des conseils adaptés à votre situation et à vos objectifs spécifiques et vous aider à comprendre les exigences et les procédures propres à chaque État pour la constitution d'une LLC ou d'une entreprise de type C.

Comment Stripe Atlas peut aider

Stripe Atlas met en place les bases juridiques de votre entreprise afin que vous puissiez collecter des fonds, ouvrir un compte bancaire et accepter des paiements sous deux jours ouvrables depuis n’importe où dans le monde.

Rejoignez plus de 75 000 entreprises incorporées sur Atlas, y compris des startups soutenues par des investisseurs de premier plan, tels que Y Combinator, a16z et General Catalyst.

L’inscription sur Atlas

La création d’une entreprise avec Atlas prend moins de 10 minutes. Vous choisissez la structure de votre entreprise, vérifiez instantanément si le nom de votre entreprise est disponible et ajoutez jusqu’à quatre cofondateurs. Vous décidez également de la répartition du capital, réservez une partie du capital pour les futurs investisseurs et employés, nommez les dirigeants, puis signez électroniquement tous vos documents. Tous les cofondateurs recevront également un e-mail les invitant à signer électroniquement leurs documents.

Accepter des paiements et effectuer des opérations bancaires avant l’obtention de votre EIN

Après avoir créé votre entreprise, Atlas vous demande votre numéro EIN. Les fondateurs disposant d’un numéro de sécurité sociale, d’une adresse et d’un numéro de téléphone portable originaire des États-Unis peuvent bénéficier d’un processus de traitement accéléré par l’IRS, tandis que les autres bénéficieront d’un processus de traitement standard qui peut prendre un peu plus de temps. De plus, Atlas permet d’effectuer des paiements et des opérations bancaires avant l’obtention du numéro EIN, afin que vous puissiez commencer à accepter des paiements et à effectuer des transactions avant que votre numéro EIN ne vous soit attribué.

Achat dématérialisé des actions du fondateur

Les fondateurs peuvent acheter des actions initiales en utilisant leur propriété intellectuelle (par exemple, des droits d’auteur ou des brevets) plutôt que de l’argent liquide, la preuve d’achat étant sauvegardée dans votre Dashboard Atlas. Votre propriété intellectuelle doit être évaluée à 100 $ ou moins pour utiliser cette fonctionnalité ; si vous possédez une propriété intellectuelle d’une valeur supérieure, consultez un avocat avant de procéder.

Déclaration automatique relative au formulaire d’élection fiscale 83(b)

Les fondateurs peuvent déposer un formulaire 83(b) pour réduire l’impôt sur le revenu des personnes physiques. Atlas se chargera de l’envoyer en recommandé USPS avec suivi, que vous soyez un fondateur originaire des États-Unis ou non. Vous recevrez un formulaire 83(b) signé et une preuve de déclaration directement dans votre Dashboard Stripe.

Documents juridiques de l’entreprise de classe mondiale

Atlas fournit tous les documents juridiques dont vous avez besoin pour commencer à gérer votre entreprise. Les documents Atlas C corp sont élaborés en collaboration avec Cooley, l’un des principaux cabinets d’avocats spécialisés dans le capital-risque. Ces documents sont conçus pour vous aider à lever des fonds immédiatement et à garantir la protection juridique de votre entreprise, en couvrant des aspects tels que la structure de propriété, la distribution des actions et la conformité fiscale.

Une année gratuite de Stripe Payments, plus 50 000 $ en crédits et remises partenaires

Atlas collabore avec des partenaires de premier plan pour offrir aux fondateurs des remises et des crédits exclusifs. Profitez de réductions sur les outils indispensables en matière d’ingénierie, de fiscalité, finance de conformité et gestion, grâce à des partenaires de renom comme AWS, Carta et Perplexity. Nous vous fournissons également gratuitement, durant votre première année, l’agent enregistré requis dans le Delaware. De plus, en tant qu’utilisateur d’Atlas, vous bénéficierez d’avantages Stripe supplémentaires, incluant jusqu’à un an de traitement des paiements gratuit pour un volume maximal de 100 000 $.

Découvrez comment Atlas peut vous aider à créer votre nouvelle entreprise rapidement et facilement, et démarrez dès aujourd’hui.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.