Los ingresos son un indicador fundamental de la trayectoria de crecimiento de una empresa. Tanto para inversores, banqueros y responsables internos, los ingresos son una información indispensable que representa la situación actual de una empresa y sus perspectivas a futuro. Si sigues las prácticas recomendadas para reconocer y registrar tus ingresos, tu empresa tendrá más probabilidades de competir y triunfar en el mercado.

Esta guía está dirigida a líderes empresariales que buscan comprender cómo cumplir con las normativas y los principios de contabilidad internacionales mientras sus empresas crecen. Estás prácticas de reconocimiento de ingresos suelen ser necesarias para las empresas que quieran recaudar fondos o que tengan previsto obtener un préstamo. Además, son esenciales para todas las empresas que quieran tomar decisiones empresariales estratégicas basándose en información precisa sobre los ingresos.

Conocerás las diferencias que hay entre la contabilidad de efectivo y la de devengo, así como las normativas y directrices para el reconocimiento de ingresos y cómo abordar el proceso según tu propio modelo de negocio. También te explicaremos de qué manera la herramienta de reconocimiento de ingresos de Stripe, te puede ayudar a simplificar y automatizar tus prácticas contables.

Términos comunes relacionados con el reconocimiento de ingresos

- Prácticas contables:

Pequeña empresa: la agencia tributaria estadounidense (IRS) define las pequeñas empresas como cualquier empresa que tenga ingresos anuales brutos inferiores a $25 millones durante un período de tres años anterior al ejercicio fiscal en curso.

Contabilidad de caja: método contable que registra los ingresos y los gastos cuando se envía o se recibe el dinero, es común que la utilicen las pequeñas empresas que no tienen inventario.

Contabilidad de ejercicio: método contable que contabiliza los ingresos y gastos cuando se devengan o se facturan, en lugar de cuando se recibe el pago.

Principio de concordancia: Práctica que consiste en registrar los gastos durante el mismo período en que se devengan los ingresos correspondientes. Este concepto contable permite ver los resultados de una empresa con mayor precisión y es una característica distintiva de la contabilidad de ejercicio (ver más arriba).

Principio del reconocimiento de ingresos: principio de contabilidad generalmente aceptado (PCGA) que establece cuándo y cómo las empresas «reconocen» o registran los ingresos en sus libros contables.

- Cumplimiento de normativas internacionales:

Consejo de Normas Internacionales de Contabilidad (IASB): consejo de especialistas independientes que establecen las normas contables de las empresas de 144 países que cotizan en bolsa. Recomienda procedimientos que se usan en prácticamente todos los principales mercados, aunque algunos países como EE. UU., India y China, no necesariamente los siguen.

Normas Internacionales de Información Financiera (NIIF): conjunto de normas y principios que ha desarrollado el IASB para lograr una coherencia entre los mercados, las economías, los sectores y las empresas. Son menos específicas que los principios de contabilidad generalmente aceptados (PCGA), su equivalente de EE. UU..

NIIF 15: directrices internacionales compartidas que ha desarrollado el IASB para lograr un proceso de reconocimiento de ingresos uniforme con el que reforzar la comparación entre mercados, sectores y modelos de negocio.

- Cumplimiento de la normativa estadounidense:

Consejo de Normas de Contabilidad Financiera de Estados Unidos (FASB): organización sin ánimo de lucro que establece y mantiene las normas de contabilidad compartidas (PCGA) en Estados Unidos tanto para empresas con ánimo de lucro como para organizaciones sin ánimo de lucro.

Principios de contabilidad generalmente aceptados (PCGA): conjunto de normas de contabilidad estándar que exige el Consejo de Normas de Contabilidad Financiera de Estados Unidos (FASB) a las empresas que no cumplan con la definición de pequeña empresa de la IRS en dicho país.

ASC 606: directrices estadounidenses que ha desarrollado el FASB para lograr un proceso de reconocimiento de ingresos uniforme con el que reforzar la comparabilidad entre mercados, sectores y modelos de negocio.

- Concepto del reconocimiento de ingresos:

Modelo de reconocimiento de ingresos en cinco pasos: proceso formal de cinco pasos para reconocer los ingresos tal y como se indica en las ASC 606 y las NIIF 15.

Obligación de servicio: producto o servicio «por separado» que el vendedor ha acordado ofrecer como parte de un contrato comercial.

Precio de transacción: importe de una obligación de servicio en el que se incluyen los descuentos y los derechos del consumidor, en particular en materia de devoluciones y reembolsos.

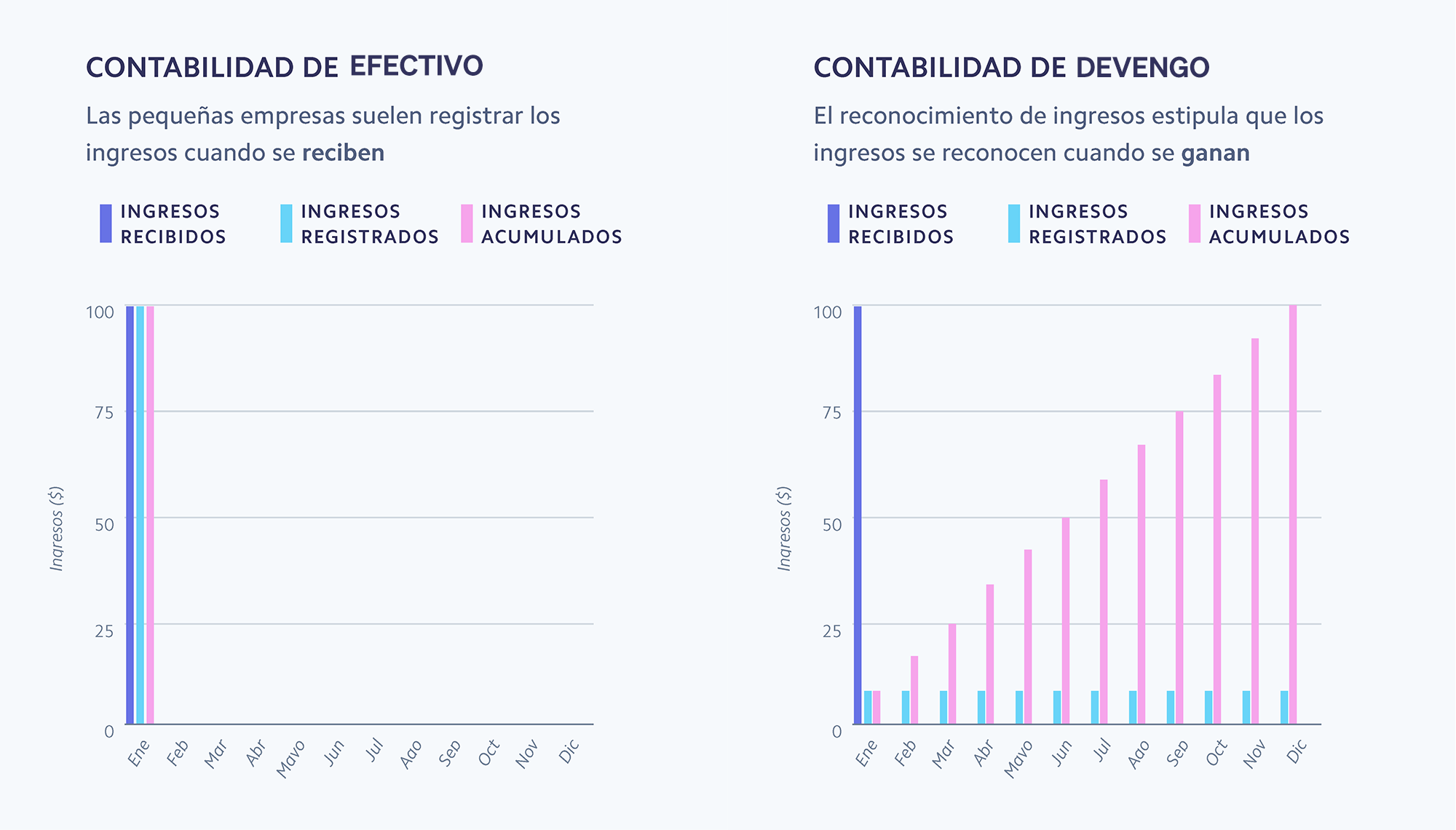

Diferencias entre la contabilidad de efectivo y la de devengo

Hay dos formas de gestionar las finanzas y calcular las obligaciones fiscales: la contabilidad de efectivo y la de devengo. En función del tipo de empresa que gestiones y del tamaño de tus operaciones, puede que un método sea más adecuado para ti que otro.

En Estados Unidos, la IRS exige que las empresas que tengan ingresos de más de 25 millones de dólares¹ y las que coticen en la bolsa lleven una contabilidad por el principio de devengo. Este método también se adhiere a las Normas Internacionales de Información Financiera (NIIF), que definen las normas de contabilidad en todo el mundo. Los inversores también quieren ver cuentas de ingresos que cumplan con la contabilidad de ejercicio para asegurar una visión precisa de los resultados. Con este método, se garantiza la coherencia a lo largo del tiempo y la posibilidad de comparar diferentes empresas.

Aunque la contabilidad de efectivo es más famosa entre los empresarios individuales y las pequeñas empresas sin inventario, la contabilidad de devengo es habitual en la gran mayoría de las empresas, sobre todo en las que tienen ingresos recurrentes, grandes inventarios o varias obligaciones de cumplimiento.

Contabilidad de caja

Las pequeñas empresas suelen optar por la contabilidad de caja porque es intuitiva y sencilla. Esta contabilidad registra los ingresos cuando llegan a la cuenta bancaria de la empresa y los gastos cuando se pagan. Es decir, el intercambio del pago es lo que marca la transacción en el ejercicio contable de la empresa.

Por ejemplo, si tienes un comercio minorista de comercio electrónico y le compraste ropa a un diseñador por $10,000 en diciembre de 2021, puedes contabilizar el gasto en esa fecha. Si vendiste la ropa con un recargo de $20,000 a los clientes y sus pagos llegaron a tu cuenta bancaria el 1 de enero de 2022, contabilizarás esos ingresos en el año siguiente. Registrarás los ingresos en tus libros contables el 1 de enero, aunque aún no hayas enviado la ropa a tus clientes. Cuando la reciban, no tendrás que registrar ningún ingreso más porque ya los habrás contabilizado. Si bien, la contabilidad de caja o es la forma más sencilla de gestionar tus libros contables, no hay normas claras y uniformes que puedan seguir las empresas. Esto también implica que los gastos y sus ingresos correspondientes no suelen coincidir en el mismo período de tiempo.

Con la contabilidad de caja, también es fácil tener un vistazo rápido del flujo de caja de tu empresa en todo momento ya que no tienes que hacer ninguna operación matemática complicada. Además, a veces puedes beneficiarte de un pequeño aplazamiento de los impuestos porque has registrado los gastos al pagarlos, pero no has registrado los ingresos hasta que los recibes del cliente. En general, la contabilidad de efectivo es más apropiada para pequeñas empresas sin inventario ni ingresos recurrentes.

Contabilidad de ejercicio

La contabilidad de ejercicio es diferente de la contabilidad de caja porque con este método se contabilizan los ingresos y los gastos cuando se devengan o facturan, y no cuando llega el dinero a la cuenta bancaria. Por ejemplo, registrarás una venta cuando completes la obligación de servicio con un cliente, no cuando este te pague.

Imagina que trabajas en el sector editorial y ofreces suscripciones mensuales a revistas. Un cliente ha pagado una factura por adelantado en diciembre de 2021 para recibir revistas durante todo el año. Con la contabilidad de ejercicio, reconocerás los ingresos como cuotas a medida que se entregue cada una de las doce revistas.

La contabilidad de ejercicio ayuda a las empresas a comprender mejor sus resultados generales. El principio de concordancia es un concepto clave de la contabilidad de ejercicio y estipula que es más preciso informar de los gastos e ingresos correspondientes en el mismo período. Este principio es especialmente importante para las empresas con un gran inventario que necesiten hacer gastos importantes para generar ingresos devengados, así como para las empresas con un modelo de ingresos por suscripción.

En este último caso, las empresas de SaaS que usan la contabilidad de caja desajustan sus ingresos y gastos. Imagina que tienes una empresa SaaS que cobra cada mes a los clientes que por lo regular, factura el mes anterior a la prestación de los servicios. Si utilizas la contabilidad de ejercicio, te aseguras de que los ingresos obtenidos en diciembre de 2021 coincidan con los servicios prestados ese mes. En tus informes contables verás los beneficios y las pérdidas con mayor precisión.

A gran escala, el método de contabilidad que elijas puede repercutir en gran medida en el futuro de tu empresa. Si bien, la contabilidad de caja te da una idea del flujo de caja, no te ofrece la información que necesitas para tomar decisiones empresariales importantes, como lo hace la contabilidad de ejercicio.

Las empresas que usen la contabilidad de ejercicio también deberán estar atentas a las cuentas bancarias para asegurarse de tener liquidez más que suficiente para cubrir los costos. A veces, las empresas pueden parecer rentables a largo plazo con la contabilidad de ejercicio aunque sufran alguna falta de liquidez a corto plazo.

|

Contabilidad de efectivo

|

Contabilidad de devengo

|

|

|---|---|---|

|

A quién va dirigido

|

Conveniente para pequeñas empresas de servicios y empresas unipersonales |

Ideal para empresas con ingresos recurrentes, grandes inventarios o múltiples actividades de gestión logística Obligatorio en EE. UU. para las empresas cuyos ingresos devengados superen los 25 millones de dólares |

|

¿Cómo funciona?

|

Registra los ingresos y gastos en el momento en que se intercambia el efectivo |

Registra los ingresos y los gastos cuando se haya cumplido la obligación de desempeño |

|

Implicaciones fiscales

|

Se pagan impuestos únicamente por el efectivo que recibió la empresa |

Los impuestos se pagan en función de todas las ventas, incluido el dinero que aún no se haya recibido |

|

Beneficios empresariales

|

Prácticas sencillas y transparencia en el flujo de efectivo diario |

Extractos más precisos, visión más clara del rendimiento y cumplimiento de la normativa |

Todo lo que debes saber sobre los principios del reconocimiento de ingresos

El reconocimiento de ingresos es un aspecto de la contabilidad de ejercicio que estipula cuándo y cómo las empresas «reconocen» o registran sus ingresos. Este principio exige que las empresas reconozcan los ingresos cuando se devenguen (contabilidad de ejercicio) y no cuando se reciba el pago (contabilidad de caja). Las empresas adoptan esta práctica contable porque aporta transparencia y previsibilidad a las prácticas contables. Así pueden analizar los ingresos de forma justa e informar de ellos a las partes interesadas como los accionistas y los órganos directivos.

Los organismos reguladores supervisan de forma significativa el modo en que las empresas gestionan su contabilidad para asegurarse de que todas se ajusten a las mismas directrices a la hora de comunicar sus beneficios y pérdidas. El reconocimiento de ingresos es un principio de contabilidad generalmente aceptado (PCGA) o una práctica estándar que exige el Consejo de Normas de Contabilidad Financiera de Estados Unidos (FASB) en dicho país. En 2014, el FASB colaboró con el Consejo de Normas Internacionales de Contabilidad (IASB), que establece las normas de contabilidad de las empresas de 144 países que cotizan en la bolsa, para elaborar una normativa compartida. (A través de las NIIF, el IASB impone procedimientos en todos los principales mercados de capitales, con la excepción de Estados Unidos, India y China. India tiene su propia norma independiente, que se superpone a las NIIF, pero no se ajusta a todos sus aspectos).

Anteriormente, las políticas internacionales de contabilidad eran específicas de cada sector, lo que hacía que hubiera normas de reconocimiento de ingresos inconexas y fragmentadas que eran complicadas de implementar. Esta situación dificultaba comparar de forma justa los resultados y la posición de las empresas de diferentes sectores. El FASB y el IASB colaboraron para crear las normativas comunes ASC 606 (en EE. UU.) y NIIF 15 (internacionalmente), que establecen un nuevo marco compartido para reconocer los ingresos en diferentes sectores y modelos de negocio. Estas normativas se aplican a organizaciones privadas, públicas y sin fines de lucro que formalicen contratos con clientes para intercambiar bienes y servicios. Incluso las organizaciones sin fines de lucro que tienen que contabilizar subvenciones, contratos públicos o donaciones recurrentes suelen optar por la contabilidad de ejercicio.

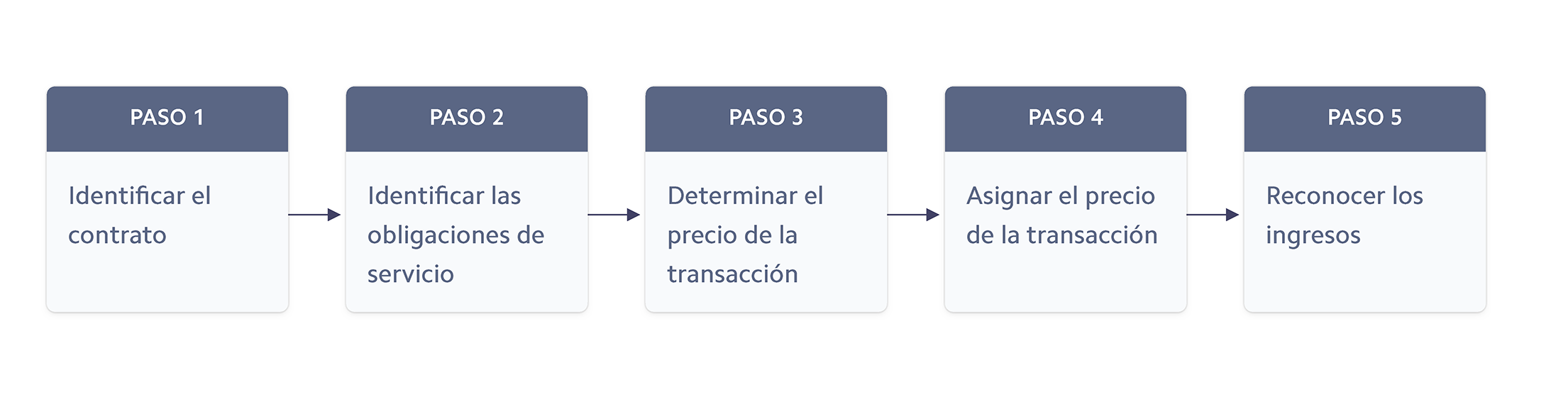

Reconocimiento de ingresos en cinco pasos

Las normativas descritas en las ASC 606 y las NIIF 15 exigen que las empresas sigan un modelo de reconocimiento de ingresos en cinco pasos.

1. Identificación del contrato del cliente

Para reconocer los ingresos, primero debes identificar los contratos que tienes con el cliente. No es necesario que todos ellos estén formalizados y firmados para completar este paso del proceso de reconocimiento de ingresos. Los acuerdos verbales y los términos y condiciones de tu servicio o producto también se consideran un contrato.

Hay algunos requisitos fundamentales para cada contrato, por ejemplo, tiene que ser un acuerdo comercial entre dos partes en el que se indiquen claramente las condiciones de pago, los derechos y las obligaciones. Un contrato de cliente puede ser un acuerdo formal por escrito, como suele ocurrir en el caso de las empresas de servicios, o un recibo de una compra en el punto de venta de un comercio minorista. Para las compras en línea, las condiciones de uso suelen incluirse en las facturas o los detalles de la suscripción, y constituyen un contrato.

2. Identificación de las obligaciones de servicio específicas del contrato

Antes de registrar los ingresos, debes asegurarte de que tus obligaciones con el cliente sean claras. La condición «obligación de cumplimiento» hace referencia a bienes distintos que el vendedor ha acordado entregar.

Este producto o servicio específico suele aparecer en la partida de un recibo o una factura. Por ejemplo, en el caso de una pastelería, una obligación de servicio específica podría ser un acuerdo verbal de entregar un pastel a cambio de un precio establecido, en vez de todo el pedido, o en el caso de un agente de seguros, podría ser la póliza de seguro de una casa.

Sin embargo, no siempre es tan fácil, ya que un cliente debe poder utilizar el producto o servicio de forma independiente a otros productos o servicios del contrato. Imagina que vendes una aspiradora a un cliente y también le vendes una garantía adicional para esa aspiradora, que aparece en otra partida de la descripción del recibo. Si la garantía no se puede comprar sin la aspiradora, no es una «obligación de servicio específica».

3. Determinación del precio de la transacción

Además del dinero que intercambias con un cliente por un bien o un servicio, el «precio de la transacción» incluye otras consideraciones (como el derecho de devolución o posibles descuentos). Estas condiciones siempre deben ser transparentes, sobre todo si han cambiado en algún momento.

Si ofreces un descuento en las compras de comercio electrónico dos veces al año, ese descuento se incluye en el precio de la transacción, así como el derecho de devolución o cancelación del contrato. Por ejemplo, si unos grandes almacenes hacen una liquidación, el precio de la transacción puede abarcar lo siguiente: el cliente compra un vestido que valía $100, pero tiene un descuento del 75 % y cuesta $25 sin posibilidad de devolverlo ni recibir ningún reembolso.

Normalmente, los reembolsos se relacionan con bienes físicos, pero definir esas condiciones es igual de importante en las empresas de servicios o SaaS. ¿Qué pasa si a alguien no le satisface el servicio? Querrá saber qué derechos tiene.

4. Asignación del precio de la transacción a obligaciones de servicio diferenciadas

Todas las empresas deben determinar el precio de venta concreto vinculado con cada obligación de servicio. Asignar el precio de la transacción es sencillo cuando cada producto o servicio tiene un precio de venta independiente. Si hay que tener presentes algunas variables (como descuentos, incentivos y reembolsos), calcula el precio según el valor esperado.

5. Reconocimiento de los ingresos cuando hayas cumplido con todas las obligaciones de servicio

No deberías reconocer ningún ingreso hasta que hayas completado la obligación de servicio pertinente. Si un cliente te ha pagado por adelantado servicios que aún no se han completado o bienes que siguen en tu posesión, considera ese importe como «ingresos diferidos». Una vez que hayas transferido el control del bien o el servicio al cliente, podrás registrar ese importe como ingresos.

Las empresas de suscripciones pueden cumplir con la obligación de servicio a lo largo de un período. En ese caso, puedes reconocer los ingresos con regularidad durante el período del servicio. Asimismo, hay modelos de negocio cuando un servicio se completa a lo largo de un período, pero se pueden medir de otras formas: objetivos externos alcanzados, porcentaje de producción completado, costos u horas de trabajo.

Formas comunes del reconocimiento de ingresos

Dependiendo de tu modelo de negocio, existen diferentes métodos y plazos para cumplir con las obligaciones de servicio y contabilizar los ingresos.

SaaS y suscripciones digitales

Para empresas de SaaS como Netflix o de suscripciones digitales como Slack, los clientes se registran para obtener un servicio o producto durante un período de tiempo específico, y obtienen el valor correspondiente durante el período de servicio. En estos modelos de suscripción sencillos, las empresas reconocen los ingresos de forma lineal a lo largo del período del servicio.

La contabilidad de actualizaciones, rebajas o prorrateos y cancelaciones es una parte crucial del concepto de reconocimiento de ingresos para las empresas de suscripción. Si un cliente mejora su plan a mitad de mes, los ingresos reconocidos de ese mes deberían reflejar los diferentes planes de suscripción que se hayan usado. Imagina que el plan básico cuesta $30 al mes y el plan prémium, $45, si el cliente ha utilizado el plan básico durante 20 días (un valor de $20) y luego ha mejorado al plan prémium durante 10 días (un valor de $15), la empresa debe reconocer ingresos de $35 en ese mes.

Suscripciones con obligaciones de cumplimiento

A medida que las empresas de suscripción crecen, cada vez optan más por modelos de negocio híbridos.

Por ejemplo, una empresa de suscripción de cajas de refrigerios puede cobrar una cuota de suscripción mensual por enviar una caja de refrigerio a la semana. En vez de reconocer los ingresos de forma lineal a lo largo del mes, los ingresos de la suscripción se reconocerían de manera proporcionada en función de cuándo se cumpla la obligación de servicio (en este caso, cuando se envíen o entreguen las cajas de refrigerios).

Las empresas de software que cobren un costo de instalación única o de consultoría además de una cuota de suscripción mensual recurrente también seguirían un método similar. Estas empresas tienen que evaluar si las tasas de instalación o consultoría son independientes de la obligación de servicio general o forman parte de ella.

Comercio electrónico con cumplimiento de obligaciones en el futuro

En lo que respecta a las empresas de comercio electrónico, el pago se suele recibir antes de que se entreguen los bienes, pero los ingresos no se reconocen hasta que se transfiera el control. En función del acuerdo contractual que tenga con sus clientes, una empresa puede determinar que el control se transfiere cuando se envía o entrega el producto (momento en el que se reconocería el dinero recibido). Si bien, las ASC 606 y las NIIF 15 recomiendan reconocer los ingresos cuando se envía el producto, la norma anterior (ASC 605) recomienda reconocerlos cuando se entrega.

Cuotas

Muchas empresas aceptan pagos en cuotas para atraer a clientes que quizá no quieran pagar el precio total por adelantado. Las ASC 606 indican que, aunque el pago no se cobre hasta más adelante, los ingresos se obtienen cuando se proporciona el producto o se presta el servicio. Las empresas que ofrezcan opciones de pago en cuotas pueden reconocer los ingresos antes de recibir todo el dinero.

Ahora que las opciones de compra ahora, paga después son cada vez más populares en el comercio electrónico, también es más habitual que las empresas registren los ingresos antes de que lleguen a su cuenta bancaria. De conformidad con la contabilidad de ejercicio, las empresas que ofrecen cuotas añaden los ingresos a sus libros cuando envían o entregan los productos, no cuando los clientes pagan.

Facturación por uso

En vez de cobrar una tarifa fija, algunas empresas facturan por uso, por lo que los clientes pagan un precio conforme a lo que utilizan.

En el caso de las empresas con facturación por uso y pago previo, los clientes pagan antes de que se proporcione el bien o se preste el servicio. Por ejemplo, una empresa puede permitir a los clientes comprar créditos para usarlos en diferentes clases de ejercicios. En este caso, la empresa registraría los ingresos cuando los clientes usen cada crédito.

La facturación por uso con pago futuro es similar a la que acabamos de explicar, solo que las empresas facturan a plazo vencido. Por ejemplo, un proveedor de nube empresarial puede cobrar a sus clientes a final de mes. A medida que el cliente utilice gigabytes de almacenamiento durante el mes, la empresa reconocerá proporcionalmente los ingresos en función de ese consumo. Cuando se envía la factura a final de mes, el almacenamiento en la nube ya se ha proporcionado y ya se deberían haber reconocido todos los ingresos.

Bienes digitales

Algunas empresas entregan los bienes o servicios de inmediato. Por ejemplo, los bienes digitales como los libros electrónicos, la música y las películas suelen ser activos descargables, por lo que sus ingresos correspondientes se reconocen en cuanto se descargan.

Las empresas que ofrecen bienes digitales son diferentes de las de servicios de suscripciones de software y de streaming, de acuerdo con algunos criterios fundamentales que ha definido el Consejo de Normas de Contabilidad Financiera de Estados Unidos (FASB):

- El cliente puede tomar posesión del software de contabilidad durante el período de alojamiento sin incurrir en comisiones adicionales no incluidas en el costo del producto.

- El cliente puede utilizar el software en su propio hardware o mediante un tercero no relacionado con la empresa de software.

¿Cómo puede ayudarte Stripe?

Cuanto más crezca tu empresa, más complicado será gestionar el reconocimiento de ingresos con precisión y eficiencia. Ampliar los procesos manuales es ineficiente y suele dar lugar a errores, lo que te hace perder tiempo, energía y recursos. Revenue Recognition de Stripe acaba con los inconvenientes de la contabilidad de devengado y le da tiempo a tu equipo para cerrar los libros contables de una forma rápida, correcta y que cumpla con las normativas pertinentes. Usa la herramienta de elaboración de informes de Stripe para obtener una imagen completa de tus ingresos, acceder y evaluar fácilmente las transacciones, los datos del cumplimiento y los términos de facturación dentro y fuera de Stripe.

Podemos ayudarte a hacer lo siguiente:

Analizar todos tus ingresos

Con Stripe, consulta todos tus ingresos de cualquier fuente o modelo de negocio. Reúne todos tus ingresos nativos de Stripe (como suscripciones, facturas y transacciones de pago) y externos, así como calendarios de cumplimiento y condiciones de servicio, desde la misma herramienta fácil de usar.

Automatizar informes y paneles

Olvídate de tediosas integraciones de ingeniería gracias a los informes de contabilidad inmediatos. Tu equipo puede crear y descargar automáticamente informes que ofrezcan a los auditores internos y externos un proceso de reconocimiento de ingresos sencillo.

Personalizar la solución para tu empresa

Configura reglas personalizadas que se adapten a tus prácticas contables concretas. Con Revenue Recognition, puedes excluir comisiones transferibles, gestionar las partidas de impuestos y ajustar los calendarios de reconocimiento a los diferentes tipos de ingresos que tengas.

Hacer auditorías en tiempo real

Conecta los importes de ingresos reconocidos y diferidos con sus clientes y transacciones correspondientes para simplificar las auditorías internas y prepararte para las externas. Revisa los desgloses mensuales detallados y accede a vistas pormenorizadas sobre cómo se han clasificado los ingresos.

Para obtener más información sobre Revenue Recognition de Stripe, visita nuestro sitio.

¹ La IRS exige que todas las empresas que no cumplan con la definición de pequeña empresa utilicen la contabilidad de devengo. Según su definición, las pequeñas empresas son las que tienen ingresos brutos anuales inferiores a 25 millones de dólares durante los tres años anteriores al ejercicio fiscal actual.