Les revenus sont un indicateur clé de la trajectoire de croissance d'une entreprise. Pour les investisseurs, les banquiers et les dirigeants internes, les revenus sont des informations indispensables qui illustrent la situation actuelle et les perspectives d'avenir d'une entreprise. Si vous comptabilisez et enregistrez vos revenus conformément aux bonnes pratiques, votre entreprise aura davantage de chances d'être compétitive et de s'imposer sur le marché.

Ce guide est destiné aux chefs d'entreprise qui cherchent à comprendre comment se conformer aux réglementations et aux principes comptables mondiaux à mesure qu'ils développent leur entreprise. Ces pratiques de comptabilisation des revenus sont souvent nécessaires pour les entreprises qui ont l'intention de lever des fonds ou qui envisagent d'obtenir un prêt. Elles sont également essentielles pour toutes les entreprises qui cherchent à prendre des décisions commerciales stratégiques en se basant sur des informations précises concernant leurs revenus.

Apprenez la différence entre comptabilité de trésorerie et comptabilité d'exercice, et découvrez les réglementations et les directives relatives à la comptabilisation des revenus, ainsi que la manière d'aborder les processus associés en fonction de votre propre modèle économique. Nous vous expliquerons également comment l'outil de comptabilisation des revenus intégré de Stripe peut vous aider à rationaliser et à automatiser vos pratiques comptables.

Termes couramment utilisés dans le cadre de la comptabilisation des revenus

- Pratiques comptables :

Petite entreprise : selon l'Internal Revenue Service (IRS) américain, une petite entreprise correspond à toute entreprise dont les entrées brutes annuelles moyennes sont inférieures à 25 millions de dollars pour la période de trois ans précédant l'année d'imposition en cours.

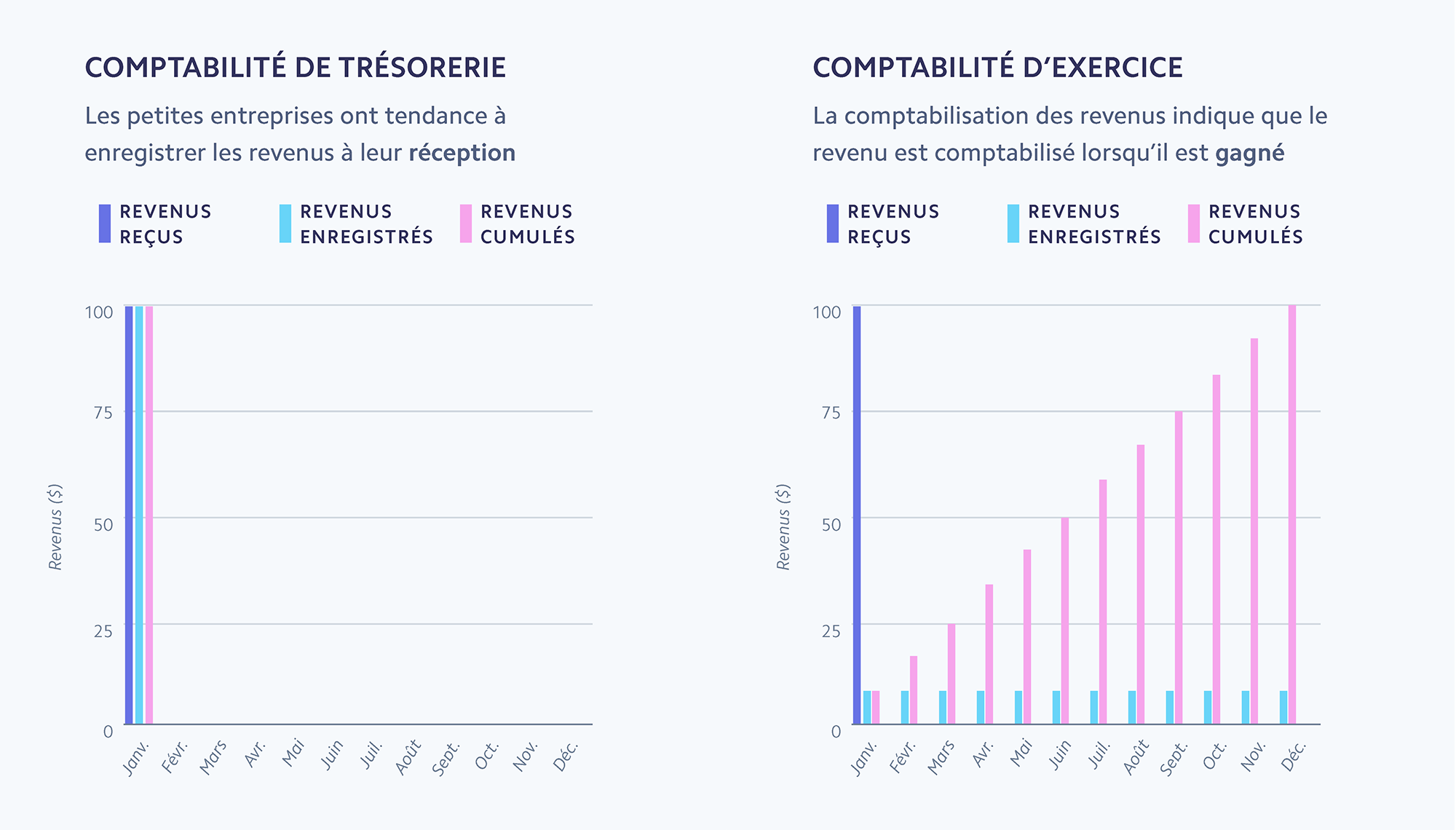

Comptabilité de trésorerie : approche comptable qui enregistre les revenus et les dépenses lors d'échanges de fonds. Les petites entreprises sans gestion de stock y ont souvent recours.

Comptabilité d'exercice : approche comptable qui enregistre les revenus et les dépenses au moment où ils sont gagnés ou facturés plutôt qu'à la réception du paiement.

Principe du rapprochement : pratique qui consiste à enregistrer les dépenses au cours de la même période durant laquelle les revenus connexes sont gagnés. Ce concept comptable fournit un aperçu clair des performances d'une entreprise et constitue une caractéristique déterminante de la comptabilité d'exercice (voir ci-dessus).

Principe de comptabilisation des revenus : principe comptable généralement reconnu (PCGR) qui détermine le moment et la manière dont les entreprises « comptabilisent » ou enregistrent leurs revenus.

- Conformité internationale :

International Accounting Standards Board (IASB) : conseil d'experts indépendants qui établit les normes comptables pour les sociétés cotées en bourse de 144 pays. Les procédures qu'il préconise sont utilisées sur presque tous les grands marchés, même si certains pays, comme les États-Unis, l'Inde et la Chine ne les suivent pas nécessairement.

International Financial Reporting Standards (IFRS) : ensemble de normes et de principes élaborés par l'IASB pour assurer une cohérence entre les marchés, les économies, les industries et les entreprises. Il se veut moins spécifique que les PCGR, son équivalent américain.

IFRS 15 : directives internationales communes développées par l'IASB qui visent à instaurer un processus cohérent de comptabilisation des revenus afin de renforcer la comparabilité entre les marchés, les industries et les modèles économiques.

- Conformité américaine :

Financial Accounting Standards Board (FASB) : association américaine à but non lucratif qui établit et maintient des règles comptables communes (PCGR) à la fois pour les entreprises à but lucratif et pour les associations à but non lucratif.

Principes comptables généralement reconnus (PCGR) : ensemble de règles comptables standard requis par le Financial Accounting Standards Board (FASB) pour les entreprises qui, d'après la définition de l'IRS, ne sont pas considérées comme des petites entreprises aux États-Unis.

ASC 606 : directives américaines développées par le FASB visant à instaurer un processus cohérent de comptabilisation des revenus afin de renforcer la comparabilité entre les marchés, les industries et les modèles économiques.

- Concept de comptabilisation des revenus :

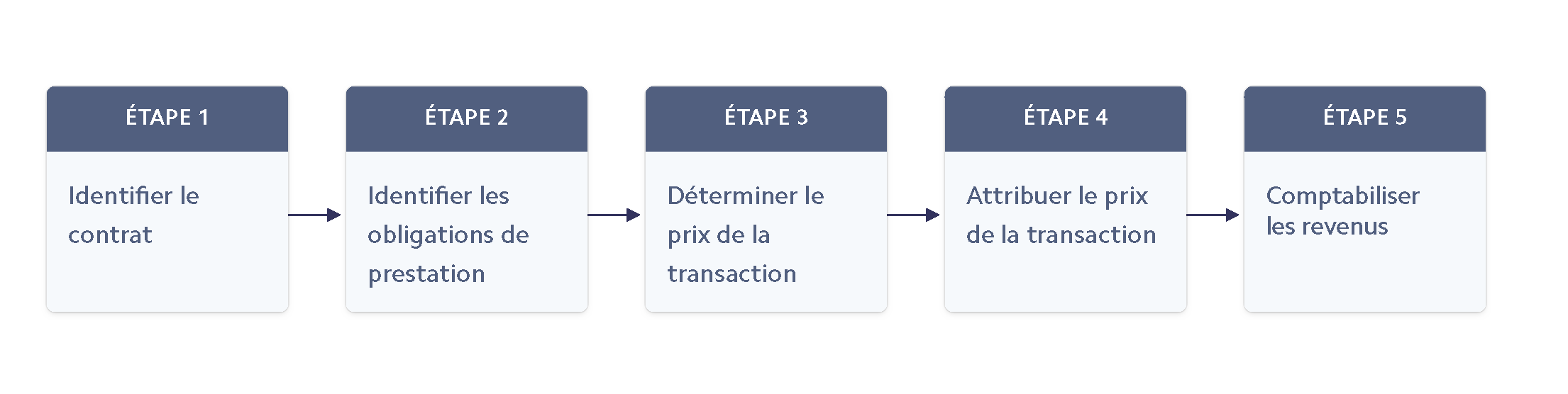

Modèle de comptabilisation des revenus en cinq étapes : processus officiel de comptabilisation des revenus en cinq étapes, tel que décrit dans l'ASC 606 et l'IFRS 15.

Obligation de prestation : produit ou service « distinct » qu'un marchand s'engage à livrer dans le cadre d'un contrat commercial.

Prix de transaction : montant d'une obligation de prestation, y compris les remises et les droits du consommateur, notamment en matière de retour et de remboursement.

Différence entre comptabilité de trésorerie et comptabilité d'exercice

Il existe deux façons principales de gérer les finances et d'estimer le montant des impôts à payer : la comptabilité de trésorerie et la comptabilité d'exercice. Selon le type d'entreprise que vous gérez et l'ampleur de vos opérations, l'une ou l'autre méthode pourra être mieux adaptée.

Aux États-Unis, l'IRS exige que les entreprises dont le chiffre d'affaires dépasse les 25 millions de dollars¹ ainsi que les sociétés cotées en bourse appliquent la méthode de la comptabilité d'exercice. Cette méthode est également conforme aux International Financial Reporting Standards (IFRS) qui définissent les normes comptables dans le monde entier. Du côté des investisseurs, disposer de déclarations de revenus conformes à la comptabilité d'exercice est également utile pour obtenir un aperçu précis des performances. Cette approche assure une certaine cohérence dans le temps et offre la possibilité de comparer différentes entreprises.

Bien que la comptabilité de trésorerie soit la méthode privilégiée des auto-entrepreneurs et des petites entreprises sans gestion de stock, la comptabilité d'exercice constitue la norme pour la grande majorité des entreprises, en particulier celles caractérisées par des revenus récurrents, des stocks importants ou des commandes multiples.

Comptabilité de trésorerie

Les petites entreprises optent souvent pour la comptabilité de trésorerie en raison de son caractère intuitif et de sa simplicité. La comptabilité de trésorerie enregistre les revenus au moment où le compte bancaire de l'entreprise les reçoit, et les dépenses au moment de leur décaissement. En d'autres termes, c'est l'échange de paiement qui concrétise la transaction dans les registres comptables des entreprises.

Par exemple, si vous êtes un magasin de vente au détail e-commerce et que vous avez acheté 10 000 $ de vêtements à un créateur en décembre 2021, la dépense doit être comptabilisée à cette date. Si vous vendez ces vêtements avec une majoration de 20 000 $ à vos clients et que leurs paiements arrivent sur votre compte bancaire le 1er janvier 2022, ces revenus doivent être comptabilisés sur l'année suivante. Vous devrez porter ces revenus à vos registres en date du 1er janvier, même si les vêtements n'ont pas encore été livrés aux clients. Lorsque la livraison a lieu, aucun revenu supplémentaire n'aura à être enregistré, car celui-ci a déjà été comptabilisé. Bien que la comptabilité de trésorerie soit le moyen le plus simple de gérer vos registres comptables, il n'existe pour autant aucune directive claire et cohérente que les entreprises peuvent suivre. Cela signifie également que les dépenses et leurs revenus associés ne correspondent que rarement au cours de la même période.

Avec la comptabilité de trésorerie, vous pouvez en outre disposer facilement et à tout moment d'un aperçu des flux de trésorerie de votre entreprise. Cette méthode n'implique aucun calcul complexe et vous bénéficiez parfois d'un léger report d'impôts, étant donné que vous enregistrez les dépenses lorsqu'elles sont décaissées, mais que vous n'enregistrez pas les revenus tant que vous ne les avez pas reçus du client. Dans l'ensemble, la comptabilité de trésorerie est plus appropriée pour les petites entreprises sans gestion de stock ni revenus récurrents.

Comptabilité d’exercice

La comptabilité d'exercice diffère de la comptabilité de trésorerie, car elle comptabilise les revenus et les dépenses lorsque ceux-ci sont gagnés ou facturés, plutôt que lorsque l'argent arrive sur un compte bancaire. Par exemple, vous enregistrez une vente lorsque votre obligation de prestation envers un client est remplie, et non lorsque le client paie.

Imaginons que vous travailliez dans l'édition et que vous proposiez des abonnements mensuels à des magazines. L'un de vos clients a payé sa facture à l'avance en décembre 2021 pour tous les magazines de l'année. Avec la comptabilité d'exercice, vous comptabiliseriez les revenus par tranche, à mesure que chacun des douze magazines est livré.

Ce type de comptabilité aide les entreprises à mieux comprendre leur performance globale. Le principe du rapprochement est un concept clé de la comptabilité d'exercice selon lequel il est plus précis de déclarer les dépenses et les revenus connexes au cours de la même période. Il est particulièrement important pour les entreprises aux stocks volumineux et dont les dépenses doivent être importantes pour générer des revenus, ainsi que pour les entreprises qui disposent d'un modèle de revenus s’appuyant sur les abonnements.

Dans ce dernier cas, les revenus et les dépenses des entreprises SaaS qui utilisent la comptabilité de trésorerie ne concordent pas. Imaginons que vous soyez une entreprise SaaS et que vous facturiez vos clients chaque mois. En règle générale, la facturation a lieu le mois précédant la prestation des services. Grâce à la comptabilité d'exercice, vous vous assurez de faire correspondre les revenus gagnés en décembre 2021 avec les services fournis pour le mois en question. Vos états financiers refléteront ainsi plus précisément les profits et les pertes.

À grande échelle, la méthode comptable que vous choisissez peut avoir un impact considérable sur l'avenir de votre entreprise. Bien que la comptabilité de trésorerie vous donne une idée des flux, elle ne vous fournit pas les informations dont vous avez besoin pour prendre des décisions commerciales globales comme le permet la comptabilité d'exercice.

Les entreprises qui ont recours à la comptabilité d'exercice voudront également garder un œil sur les comptes bancaires pour s'assurer qu'elles disposent de suffisamment de liquidités pour couvrir leurs coûts. Avec la comptabilité d'exercice, il arrive que les entreprises qui font face à des pénuries de trésoreries à court terme apparaissent parfois comme rentables à long terme.

|

Comptabilité de trésorerie

|

Comptabilité d’exercice

|

|

|---|---|---|

|

Meilleur usage

|

Idéale pour les petites entreprises de services et les auto-entrepreneurs |

Idéale pour les entreprises ayant des revenus récurrents, des stocks importants ou des livraisons multiples Obligatoire aux États-Unis pour les entreprises dont les revenus cumulés sont supérieurs à 25 millions de dollars |

|

Fonctionnement

|

Enregistrement des revenus et des dépenses au moment de l’échange de fonds |

Enregistrement des revenus et des dépenses lorsque l’obligation de prestation est remplie |

|

Implications fiscales

|

Les impôts portent uniquement sur le montant effectivement perçu par l'entreprise |

Les impôts portent sur l'ensemble des ventes, y compris celles qui n'ont pas encore été payées |

|

Avantages pour l’entreprise

|

Simplicité et transparence vis-à-vis des flux quotidiens de trésorerie |

Plus grande précision des comptes de profits et pertes, et meilleure visibilité sur les performances et la conformité |

Tout ce que vous devez savoir sur les principes de comptabilisation des revenus

La comptabilisation des revenus est un aspect de la comptabilité d'exercice qui stipule le moment et la manière dont les entreprises « comptabilisent » ou enregistrent leurs revenus. Ce principe exige que les entreprises comptabilisent les revenus au moment de leur gain (comptabilité d'exercice) plutôt qu'à la réception du paiement (comptabilité de trésorerie). Cette approche commune assure la transparence et la prévisibilité des pratiques comptables, et permet aux entreprises d'évaluer et de présenter objectivement leurs revenus aux parties prenantes, aux actionnaires et aux organes directeurs.

Les organismes de réglementation exercent une supervision importante sur la façon dont les entreprises gèrent leur comptabilité afin de s'assurer que chacune adhère aux mêmes directives dans la déclaration de ses profits et de ses pertes. La comptabilisation des revenus est un principe comptable généralement reconnu (PCGR) ou une pratique standard requise par le Financial Accounting Standards Board (FASB) aux États-Unis. En 2014, le FASB s'est associé à l'International Accounting Standards Board (IASB), qui établit les normes comptables pour les sociétés cotées en bourse dans 144 pays, afin de mettre au point une réglementation commune. (Grâce à l'IFRS, l'IASB impose des procédures dans tous les grands marchés financiers, à l'exception des États-Unis, de l'Inde et de la Chine. L'Inde suit sa propre norme, qui ne recoupe que partiellement les règles définies par l'IFRS.)

Autrefois spécifiques de chaque industrie, les politiques comptables mondiales donnaient lieu à des normes de comptabilisation des revenus incohérentes et fragmentées, difficiles à mettre en œuvre. Comparer équitablement les performances et la position des entreprises dans différents secteurs était alors particulièrement complexe. Ensemble, le FASB et l'IASB ont élaboré des réglementations conjointes appelées ASC 606 (aux États-Unis) et IFRS 15 (à l'échelle internationale) qui établissent un nouveau cadre commun pour la comptabilisation des revenus pour toutes les industries et tous les modèles économiques. Ce cadre s'avère pertinent pour les organisations privées, publiques et à but non lucratif qui concluent des contrats avec des clients pour échanger des biens et des services. La comptabilité d'exercice profite aussi aux associations à but non lucratif qui doivent comptabiliser les subventions, les contrats gouvernementaux ou les dons récurrents.

Modèle de comptabilisation des revenus en cinq étapes

Les normes communes décrites dans l'ASC 606 et l'IFRS 15 exigent que les entreprises adhèrent à un modèle de comptabilisation des revenus en cinq étapes.

1. Identification du contrat avec le client

Pour que des revenus puissent être comptabilisés, il faut d'abord que le ou les contrats avec le client associé soient identifiés. Tous les contrats n'ont pas besoin d'être officiels et signés pour compléter cette étape du processus de comptabilisation des revenus. Les accords verbaux et les conditions générales énoncées de votre service ou produit peuvent être considérés comme un contrat.

Chaque contrat doit respecter certaines exigences fondamentales. Il doit s'agir d'un accord commercial entre deux parties dans lequel les conditions de paiement, les droits et les obligations sont clairement énoncés. Un contrat client peut prendre la forme d'un accord écrit officiel, comme c’est souvent le cas pour les prestataires de services, ou d'un reçu émis lors d'un achat dans un magasin de vente au détail. En ce qui concerne les achats en ligne, les conditions d'utilisation du service sont souvent intégrées aux factures ou aux détails sur les abonnements, qui font office de contrat.

2. Identification des obligations de prestation spécifiques du contrat

Avant d’enregistrer vos revenus, vous devez vous assurer que vos obligations envers le client sont clairement définies. Le terme « obligation de prestation » désigne un produit ou un service « distinct » que le marchand s’est engagé à livrer.

Ce type de produit ou service dispose généralement de son propre poste sur les reçus ou factures. Dans une boulangerie, par exemple, l'accord verbal qui prévoirait la remise d'une pâtisserie en échange d'un prix fixe, plutôt que de la totalité de la commande associée, constituerait une obligation de prestation distincte. Pour un courtier en assurances, une telle obligation pourrait être représentée par la police d'assurance d'une seule habitation.

Cette règle n'est toutefois pas toujours aussi simple. Les clients doivent pouvoir bénéficier du produit ou du service indépendamment des autres produits ou services du contrat. Imaginons que vous vendiez un aspirateur à un client. Vous lui vendez également une garantie supplémentaire pour ce produit, qui dispose de son propre poste de facture sur le reçu. Si la garantie ne peut être achetée sans l'aspirateur, il ne s'agit pas d'une « obligation de prestation » à proprement parler.

3. Détermination du prix de la transaction

En plus de l'argent que vous échangez avec un client contre un bien ou un service, d'autres considérations sont également incluses dans le « prix de la transaction ». Celui-ci peut inclure le droit de retour ou des remises potentielles. Ces conditions doivent toujours être transparentes, surtout si elles comportent des changements par rapport à leur version précédente.

Si vous proposez une remise sur les achats e-commerce dans le cadre de vos soldes semestriels, celle-ci est incluse dans le prix de la transaction, tout comme le droit de retourner les articles ou d'annuler le contrat. Prenons l'exemple d'un grand magasin qui organiserait une vente visant à écouler son stock. Le prix de la transaction pourrait couvrir les éléments suivants : La cliente achète une robe qui coûte normalement 100 $, mais celle-ci présente une remise de 75 % et coûte donc 25 $, sans retour ni remboursement.

Si la notion de remboursement est généralement associée aux biens physiques, la définition de ces conditions est tout aussi importante pour les services et les entreprises SaaS. Pourquoi ? Parce qu'un client non satisfait d'un service voudra forcément connaître ses droits.

4. Attribution du prix de la transaction à des obligations de prestation distinctes

Chaque entreprise doit déterminer le prix de vente spécifique associé à chaque obligation de prestation. L'attribution du prix de transaction est simple lorsqu'il existe un prix de vente individuel pour chaque produit ou service. Lorsque les considérations sont variables, notamment en présence de remises, d'avantages et de rabais, l'estimation du prix doit se faire en fonction de la valeur attendue.

5. Comptabilisation des revenus lorsque chaque obligation de prestation a été remplie

Tant que votre obligation de prestation n'est pas remplie, aucun revenu ne doit être comptabilisé. Si votre client vous a payé d'avance pour des services toujours en cours ou pour des biens dont vous avez encore la charge, prenez en compte le montant des « revenus différés ». Une fois que vous avez transféré le contrôle du bien ou du service à votre client, vous pouvez enregistrer le montant en tant que revenu.

Pour les entreprises à modèle d'abonnement, il est possible de satisfaire l'obligation de prestation sur une certaine période. Dans ce cas, vous pouvez comptabiliser les revenus de manière égale tout au long de la période de service. De même, il existe des modèles économiques pour les services réalisés au fil du temps, mais qui peuvent être mesurés par d'autres moyens : étapes clés franchies, pourcentage de production atteint, coûts ou heures de travail.

Types courants de comptabilisation des revenus

En fonction de votre modèle économique, il existe différentes méthodes et divers délais pour remplir une obligation de prestation et comptabiliser vos revenus.

SaaS et abonnements numériques

Pour les entreprises SaaS, telles que Netflix ou les entreprises à modèle d’abonnement numérique comme Slack, les clients s'inscrivent à un service ou à un produit pour une durée spécifique et en tirent de la valeur tout au long de la période de service. Dans ces modèles d'abonnement simples, les entreprises comptabilisent les revenus de manière linéaire durant toute la période de service.

La comptabilisation des mises à niveau, vers une version supérieure ou inférieure, des proratas et des annulations est un élément essentiel du concept de comptabilisation des revenus pour les entreprises à modèle d'abonnement. Si un client change de formule d'abonnement en cours de mois, les revenus comptabilisés au cours du mois en question doivent refléter les différents abonnements utilisés. Supposons que le prix mensuel d'une offre de base soit de 30 $ et que celui de l'offre premium soit de 45 $. Si le client utilise l'offre de base pendant 20 jours (ce qui équivaut à 20 $), puis qu'il passe à l'offre premium les 10 derniers jours du mois (ce qui représente 15 $), l'entreprise comptabilisera un revenu de 35 $ pour ce mois donné.

Abonnements avec obligations de réalisation

Alors que les entreprises à modèle d'abonnement se développent, de plus en plus de modèles économiques hybrides font leur apparition.

Par exemple, une entreprise qui propose des abonnements à des coffrets gourmands peut facturer des frais d'abonnement mensuels pour expédier un coffret chaque semaine. Au lieu de comptabiliser linéairement les revenus sur le mois, les revenus des abonnements seraient comptabilisés proportionnellement en fonction du moment où l'obligation de prestation est remplie, autrement dit dans l'exemple présent, au moment de l'expédition ou de la livraison des coffrets gourmands.

Les éditeurs de logiciels utiliseraient une approche similaire, en facturant des frais d'installation uniques ou des frais de conseil en plus d'un abonnement mensuel récurrent. Ces entreprises doivent évaluer si les frais d'installation ou de conseil doivent être considérés comme distincts ou comme faisant partie de l'obligation de prestation globale.

E-commerce avec réalisations futures

Pour les entreprises e-commerce, le paiement est souvent reçu avant la livraison des biens, mais les revenus ne sont pas reconnus avant les transferts de contrôle. En fonction de son accord contractuel avec les clients, une entreprise peut décider de transférer le contrôle lors de l'expédition ou de la livraison, moment auquel l'argent déjà reçu a été enregistré dans la comptabilité. Alors que l'ASC 606 et l'IFRS 15 recommandent de déclencher la comptabilisation des revenus au moment où le produit est expédié, la règle précédente, l'ASC 605, préconise de comptabiliser les revenus à la livraison.

Versements échelonnés

De nombreuses entreprises acceptent les versements échelonnés pour attirer les clients qui pourraient ne pas vouloir payer le prix total à l'avance. Selon l'ASC 606, bien que le paiement puisse ne pas être perçu par la suite, les revenus sont gagnés lorsque le service ou le produit est fourni. Les entreprises qui proposent des options de versements échelonnés peuvent comptabiliser les revenus avant que le montant total ne soit reçu.

Alors que les options de paiement différé deviennent plus populaires dans l'e-commerce, il est encore plus courant pour les entreprises d'enregistrer des revenus avant que leurs comptes bancaires ne les reçoivent. Dans le cadre d'une comptabilité d'exercice, les entreprises qui proposent des versements échelonnés ajoutent les revenus à leurs registres à l'expédition ou à la livraison des produits plutôt qu'au paiement des clients.

Facturation à l’usage

Plutôt que de facturer des frais fixes, certaines entreprises facturent à l’usage, en rattachant le prix que les clients paient à la quantité qu'ils utilisent.

Dans le cas des entreprises appliquant une facturation à l’usage, les clients paient avant que le service ou le bien ne soient fournis. Par exemple, une entreprise peut permettre à ses clients d'acheter des crédits à échanger contre différentes séances d'entraînement. Dans ce cas, l'entreprise enregistrerait des revenus à mesure que le client utiliserait chaque crédit.

La facturation à l’usage post-payée est similaire à celle prépayée, à ceci près que les entreprises facturent à terme échu. Par exemple, un fournisseur de services cloud destinés aux entreprises peut facturer ses clients à la fin de chaque mois. Alors que le client utilise des gigaoctets de stockage au cours d'un mois donné, l'entreprise comptabilise proportionnellement les revenus en fonction de l'utilisation du client. Lorsqu'une facture est envoyée à la fin du mois, le stockage dans le cloud a déjà été fourni et tous les revenus devraient avoir été enregistrés dans la comptabilité.

Biens numériques

Certaines entreprises fournissent leurs biens ou services de façon immédiate. Par exemple, les biens numériques, tels que les livres électroniques, la musique et les films sont généralement des ressources téléchargeables. Les revenus correspondants sont enregistrés dans la comptabilité dès le téléchargement de ces produits.

Les entreprises qui proposent des biens numériques diffèrent des services d'abonnement à des logiciels et à des services de streaming sur la base de certains critères clés définis par le Financial Accounting Standards Board (FASB) :

- Le client peut prendre possession du logiciel de comptabilité pendant la période d'hébergement sans frais supplémentaires au-delà du coût du produit.

- Le client peut utiliser le logiciel sur son propre matériel informatique ou par l'intermédiaire d'un tiers non rattaché à l'entreprise de logiciels.

Comment Stripe peut vous aider

Plus vous développez votre entreprise, plus il est difficile de gérer la comptabilisation des revenus avec précision et efficacité. La mise à l'échelle des processus manuels est sujette aux erreurs, inefficace, chronophage, énergivore et gourmande en ressources. Stripe Revenue Recognition simplifie la comptabilité d'exercice, ce qui permet à votre équipe de clôturer les registres comptables rapidement, sans erreurs et en toute conformité. Consultez et évaluez facilement vos transactions, vos données de réalisation et vos conditions de facturation dans Stripe comme en dehors grâce à un seul outil de reporting qui vous offre un aperçu complet de vos revenus.

Nous pouvons vous aider à :

Évaluer tous vos revenus

Avec Stripe, visualisez tous vos revenus dans chaque flux de revenus ou modèle économique. Consolidez tous vos revenus Stripe natifs, y compris les abonnements, les factures et les transactions de paiement, ainsi que les revenus non-Stripe, les calendriers d'exécution et les conditions d'utilisation des services dans le même outil facile à utiliser.

Automatiser les rapports et les tableaux de bord

Oubliez les intégrations fastidieuses grâce aux rapports comptables prêts à l'emploi. Votre équipe peut créer et télécharger automatiquement des rapports qui définissent des auditeurs internes et externes pour un processus transparent de comptabilisation des revenus.

Adapter votre méthode à votre entreprise

Définissez des règles personnalisées adaptées à vos propres pratiques comptables. Grâce à Revenue Recognition, excluez les frais de tiers, gérez les postes de facture et ajustez les calendriers de reconnaissance pour différents types de revenus.

Effectuer des audits en temps réel

Simplifiez vos audits internes et préparez-vous aux audits externes en remontant jusqu'aux clients sous-jacents et aux transactions qui correspondent à vos revenus comptabilisés et différés. Vérifiez avec précision les répartitions mensuelles et obtenez des vues détaillées sur la façon dont vos revenus ont été classés.

Pour plus d'informations sur Stripe Revenue Recognition, rendez-vous sur notre site.

¹ D'après l'IRS, toute entreprise qui ne répond pas à la définition d'une petite entreprise doit utiliser la comptabilité d'exercice. Selon sa définition, une petite entreprise présente des revenus bruts annuels moyens inférieurs à 25 millions de dollars pour la période de trois ans précédant l'année d'imposition en cours.