A receita é um indicador-chave da trajetória de crescimento de um negócio. Para investidores, banqueiros e líderes internos, a receita é uma informação indispensável que ilustra a situação atual e as perspectivas futuras de uma empresa. Se você reconhecer e registrar sua receita de acordo com as práticas recomendadas, sua empresa terá mais chances de competir e ter sucesso no mercado.

Este guia é para líderes de negócios que precisam entender como cumprir os princípios e regulamentos globais de contabilidade à medida que expandem suas empresas. Essas práticas de reconhecimento de receitas costumam ser exigidas de empresas que pretendem obter fundos ou pretendem obter um empréstimo. Elas também são essenciais para todas as empresas que desejam tomar decisões estratégicas de negócios com insights precisos de receita.

Mostramos a diferença entre os regimes de caixa e competência, as regulamentações e diretrizes do reconhecimento de receitas e como abordar o processo de acordo com seu modelo de negócios. Também explicaremos como a ferramenta integrada de reconhecimento de receitas da Stripe pode ajudar a simplificar e automatizar suas práticas contábeis.

Termos comuns de reconhecimento de receitas

- Práticas contábeis:

Pequenas empresas: De acordo com a Receita Federal dos EUA (IRS), uma pequena empresa é qualquer empresa que tenha receitas brutas médias anuais inferiores a US$ 25 milhões no período de três anos anterior ao ano fiscal atual.

Regime de caixa: uma abordagem contábil que registra receitas e despesas quando o dinheiro é trocado. Muitas vezes, é usado por pequenas empresas sem inventário.

Regime de competência: uma abordagem contábil que conta receitas e despesas no momento em que são geradas ou faturadas, em vez de quando o pagamento é recebido.

Princípio de correspondência: a prática de registrar despesas durante o mesmo período em que as receitas relacionadas são auferidas. Esse conceito contábil produz uma imagem mais precisa do desempenho de uma empresa e é uma característica definidora do regime de competência (veja acima).

Principio de reconhecimento de receitas: um princípio contábil geralmente aceito (GAAP) que dita quando e como as empresas "reconhecem" ou registram receitas em seus livros contábeis.

- Conformidade internacional:

Conselho das Normas Internacionais de Contabilidade (IASB): Um conselho de especialistas independentes que definem os padrões contábeis para empresas de capital aberto em 144 países. Ele recomenda procedimentos usados em quase todos os principais mercados, embora alguns países, como EUA, Índia e China, não necessariamente os sigam.

Normas Internacionais de Relato Financeiro (IFRS): Um conjunto de normas e princípios desenvolvidos pelo IASB para criar consistência entre mercados, economias, indústrias e empresas. São menos específicas do que o equivalente norte-americano (GAAP).

IFRS 15: As diretrizes internacionais compartilhadas desenvolvidas pelo IASB para criar um processo coeso de reconhecimento de receitas, a fim de fortalecer a comparabilidade entre mercados, setores e modelos de negócios.

- Conformidade com os EUA:

Conselho de Normas Contábeis Financeiras (FASB): ONG que define e mantém regras contábeis comuns (GAAP) nos EUA para empresas com fins lucrativos e organizações sem fins lucrativos.

Princípios contábeis geralmente aceitos (GAAP): Um conjunto de regras contábeis padrão exigidas pelo Conselho de Normas Contábeis Financeiras (FASB) para empresas que não se enquadram na definição do IRS de pequena empresa nos EUA.

ASC 606: As diretrizes dos EUA desenvolvidas pelo FASB para criar um processo unificado de reconhecimento de receitas e fortalecer a comparabilidade entre mercados, setores e modelos de negócios.

- Conceito de reconhecimento de receitas:

Modelo de Reconhecimento de Receitas em Cinco Etapas: O processo formal de cinco etapas para reconhecer receitas conforme definido no ASC 606 e no IFRS 15.

Obrigação de desempenho: Um produto ou serviço “distinto” que o vendedor concordou em fornecer como parte de seu contrato comercial.

Preço da transação: O valor associado a uma obrigação de desempenho, incluindo descontos e os direitos do consumidor, especialmente no que se refere a devoluções e reembolsos.

A diferença entre regimes de caixa e de competência

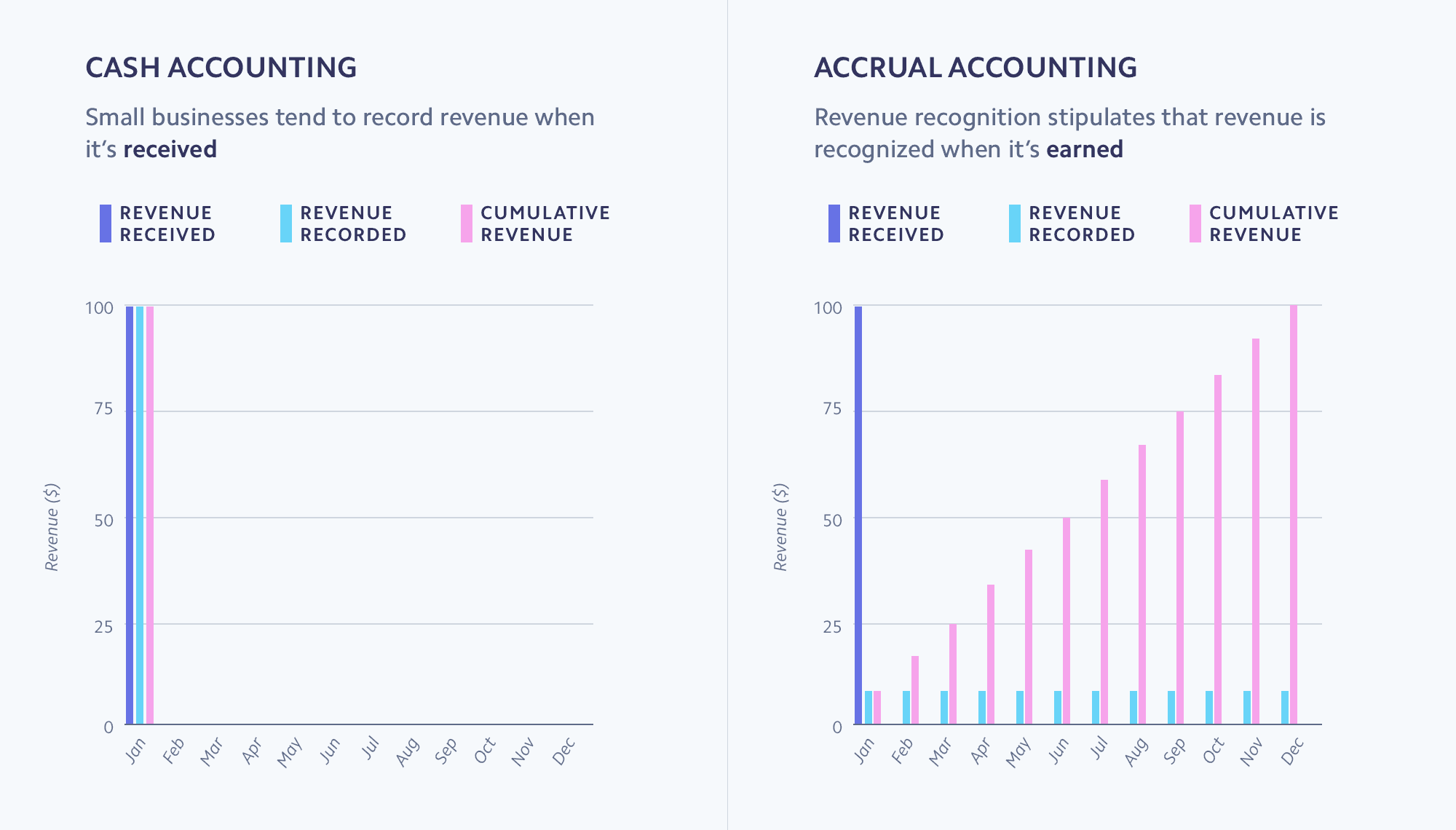

Existem duas principais maneiras de gerenciar finanças e estimar a responsabilidade fiscal: regime de caixa e regime de competência. Dependendo do tipo de negócio que você gerencia e do tamanho de suas operações, um método pode funcionar melhor do que o outro.

Nos EUA, o IRS exige que empresas com receita superior a US$ 25 milhões¹ e empresas de capital aberto trabalhem com base no regime de competência. Esse método também segue as Normas Internacionais de Relatórios Financeiro (IFRS), que descrevem as normas contábeis em todo o mundo. Os investidores também querem ver demonstrações de ganhos que estejam em conformidade com o regime de competência para garantir uma visão precisa do desempenho. Essa abordagem garante consistência ao longo do tempo e a possibilidade de comparar diferentes negócios.

Embora o regime de caixa seja popular entre empresários individuais e pequenas empresas sem inventário, o regime de competência é o padrão para a grande maioria das empresas, especialmente aquelas com receita recorrente, grandes inventários ou vários processamentos.

Regime de caixa

Pequenas empresas frequentemente optam pelo regime de caixa porque é intuitivo e simples. A contabilidade de caixa registra a receita no momento em que ela entra na conta bancária da empresa e registra as despesas no momento em que são pagas. Em outras palavras, a movimentação do pagamento marca a transação nos registros da empresa.

Isso significa que, se você tem uma loja e-commerce de varejo e comprou US$ 10.000 em roupas de um designer em dezembro de 2021, você registra essa despesa nessa data. Se você vender essas roupas com margem de US$ 20.000 para clientes — e o pagamento entrar na sua conta bancária em 1º de janeiro de 2022 — você registra essa receita no ano seguinte. Você lança a receita em seus registros em 1º de janeiro, mesmo que as roupas ainda não tenham sido entregues aos clientes. Quando a entrega ocorrer, você não registra receita adicional, pois ela já foi contabilizada.

Embora o regime de caixa seja a forma mais simples de gerenciar seus registros, ela não possui diretrizes claras e consistentes para as empresas seguirem. Além disso, as despesas e suas receitas correspondentes muitas vezes não ficam alinhadas no mesmo período.

Com o regime de caixa, também é fácil visualizar o fluxo de caixa da empresa a qualquer momento. Não há cálculos complicados e, às vezes, você se beneficia de um pequeno diferimento de impostos, já que registra as despesas quando as paga, mas só reconhece a receita quando ela é recebida do cliente. No geral, a contabilidade de caixa é mais adequada para pequenas empresas sem estoque ou receita recorrente.

Regime de competência

O regime de competência difere do regime de caixa porque registra receitas e despesas quando são geradas ou faturadas, e não quando o dinheiro entra na conta bancária. Por exemplo, você registra a venda quando sua obrigação de desempenho para com o cliente é concluída, em vez de quando o cliente paga.

Digamos que você trabalha com publicação e oferece assinaturas mensais de revistas. O cliente pagou uma fatura à vista em dezembro de 2021 para todo o ano de revistas. Com o regime de competência, você reconheceria a receita em parcelas à medida que cada uma das doze revistas é entregue.

O regime de competência ajuda as empresas a obter uma compreensão mais clara de seu desempenho geral. O princípio da correspondência é um conceito-chave do regime de competência e estipula que é mais preciso relatar despesas e receitas relacionadas dentro do mesmo período. O princípio da correspondência é particularmente importante para empresas com alto nível de estoque que precisam de despesas significativas para gerar receita e para empresas com um modelo de receita de assinaturas.

No caso desta última, SaaS empresas que utilizam o regime de caixa estão desconectando suas receitas e despesas. Digamos que você seja uma empresa SaaS que cobra os clientes mensalmente. Normalmente, o faturamento ocorre no mês anterior à prestação dos serviços. Aplicando o regime de competência, você garante a correspondência da receita obtida em dezembro de 2021 com os serviços prestados nesse mês. Suas demonstrações financeiras refletirão com mais precisão os lucros e perdas.

Em escala, o método contábil que você escolher pode ter um impacto enorme no futuro da sua empresa. Embora o regime de caixa dê uma noção do fluxo de caixa, ela não oferece as informações necessárias para tomar decisões estratégicas de longo prazo, como o regime de competência proporciona.

As empresas que usam o regime de competência também ficarão atentas às contas bancárias para garantir que seus negócios tenham ativos líquidos mais do que suficientes para cobrir os custos. Às vezes, as empresas podem parecer lucrativas no longo prazo com o regime de competência, mesmo que enfrentem escassez de caixa no curto prazo.

|

Regime de caixa

|

Regime de competência

|

|

|---|---|---|

|

A quem se destina

|

Apropriado para pequenas empresas prestadoras de serviços e proprietários individuais |

Mais adequado para empresas com receita recorrente, grandes estoques ou múltiplos processamentos Obrigatório nos EUA para empresas com mais de US$ 25 milhões em receita auferida |

|

Como funciona

|

Registra receita e despesas quando o dinheiro é trocado |

Registra receita e despesas quando a obrigação de desempenho é concluída |

|

Implicações fiscais

|

Os impostos só são pagos sobre os valores recebidos pela empresa |

Os impostos são pagos sobre todas as vendas, incluindo valores ainda não recebidos |

|

Benefícios comerciais

|

Práticas simples e transparência no fluxo de caixa cotidiano |

Lucro mais preciso e extratos de perdas, visão mais clara do desempenho e conformidade com regulamentos |

Tudo o que você precisa saber sobre os princípios do reconhecimento de receitas

O reconhecimento de receitas é um aspecto do regime de competência que estipula quando e como as empresas "reconhecem" ou registram suas receitas. O princípio exige que as empresas reconheçam a receita no momento em que ela é obtida (regime de competência) e não no momento do recebimento do pagamento (regime de caixa). As empresas aderem a essa prática contábil compartilhada porque ela fornece transparência e previsibilidade às práticas contábeis, permitindo que você as avalie de forma justa a receita e as reporte às partes interessadas, acionistas e órgãos governamentais.

Os órgãos reguladores exercem um controle significativo sobre como as empresas gerenciam sua contabilidade, garantindo que todas sigam as mesmas diretrizes ao reportar lucros e perdas. O reconhecimento de receitas é um princípio contábil geralmente aceito (GAAP) ou prática padrão exigida pelo Financial Accounting Standards Board (FASB) nos EUA.

Em 2014, o FASB se associou ao International Accounting Standards Board (IASB), que define os padrões contábeis para empresas de capital aberto em 144 países, para desenvolver uma regulamentação conjunta. (Por meio do IFRS, o IASB estabelece procedimentos em todos os principais mercados de capitais, com exceção dos Estados Unidos, Índia e China. A Índia possui um padrão próprio, que se sobrepõe, mas não segue integralmente todos os aspectos do IFRS.)

No passado, as políticas contábeis globais eram específicas por setor, o que criava normas fragmentadas e desconexas de reconhecimento de receitas, difíceis de implementar. Isso tornava difícil comparar de forma justa o desempenho e a posição de empresas entre diferentes indústrias. O FASB e o IASB desenvolveram em conjunto regulamentações unificadas — o ASC 606 (nos EUA) e o IFRS 15 (internacionalmente) — que estabeleceram um novo framework compartilhado para reconhecimento de receita em diversos setores e modelos de negócios. Essas normas são relevantes para organizações privadas, públicas e sem fins lucrativos que firmam contratos com clientes para troca de bens e serviços. Mesmo ONGs que precisam contabilizar subsídios, contratos governamentais ou doações recorrentes se beneficiam ao seguir o regime de competência.

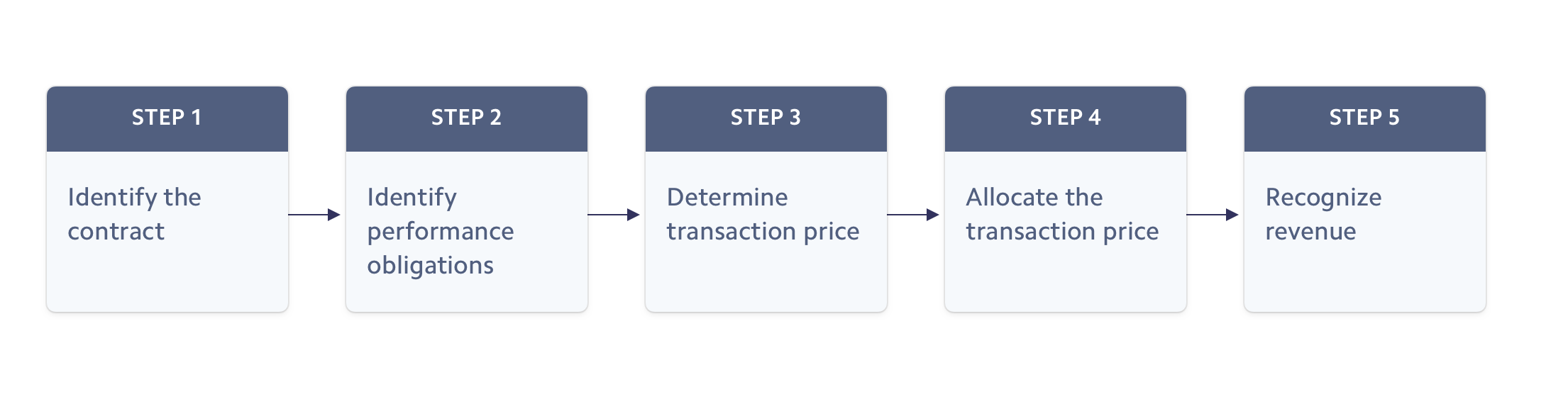

Modelo de reconhecimento de receitas em cinco etapas

Os padrões conjuntos estabelecidos no ASC 606 e no IFRS 15 exigem que as empresas sigam um modelo de reconhecimento de receitas em cinco etapas.

1. Identificar o contrato do cliente

Para reconhecer a receita, você deve começar identificando o contrato ou os contratos com o cliente. Nem todos os contratos precisam ser formais e assinados para concluir esta etapa do processo de reconhecimento de receitas. Acordos verbais e termos e condições declarados do seu serviço ou produto podem ser considerados um contrato.

Existem alguns requisitos fundamentais para cada contrato. É preciso ser um acordo comercial entre duas partes onde as condições de pagamento, os direitos e as obrigações sejam claramente especificados. Um contrato do cliente pode ser um acordo formal por escrito, como é frequentemente o caso de empresas baseadas em serviços, ou um recibo de uma compra em ponto de venda em uma loja de varejo. Com compras online, os termos de serviço geralmente são incorporados em faturas ou detalhes de assinatura, formando um contrato.

2. Identifique as obrigações de desempenho específicas do contrato

Antes de registrar receitas, você precisa ter clareza sobre suas obrigações com o cliente. O termo "obrigação de desempenho" refere-se a um produto ou serviço "distinto" que o vendedor concordou em entregar.

Um produto ou serviço "distinto" geralmente é seu próprio item de linha em um recibo ou fatura. No exemplo de uma padaria, uma obrigação de desempenho específica poderia ser o acordo verbal para entregar um pastel em troca de um preço fixo, em vez de todo o pedido. Para um corretor de seguros, uma obrigação de desempenho distinta pode ser uma apólice de seguro para uma única casa.

No entanto, nem sempre é tão simples. O cliente deve ser capaz de se beneficiar do produto ou serviço separadamente dos demais itens do contrato. Suponhamos que você esteja vendendo um aspirador de pó para um cliente. Você também vende uma garantia adicional para esse aspirador, como um item separado no recibo. Se essa garantia não puder ser adquirida sem o aspirador, ela não constitui uma “obrigação de desempenho” própria.

3. Determinar o preço da transação

Além do dinheiro que você está trocando com um cliente por um bem ou serviço, também há outras considerações incluídas no "preço de transação". Pode incluir o direito de devolução ou possíveis descontos. Esses termos devem ser sempre transparentes, especialmente se houve uma mudança em relação ao precedente passado.

Se você oferecer um desconto em e-commerce durante sua liquidação semestral, esse desconto estará incluído no preço da transação, assim como o direito de devolução ou de cancelamento do contrato. Por exemplo, se uma loja de departamentos estiver fazendo uma liquidação, o preço da transação pode considerar o seguinte: O cliente compra um vestido que normalmente custa US$ 100, mas está com 75% de desconto, saindo por US$ 25, sem direito a devoluções ou reembolsos.

Normalmente, as pessoas associam reembolsos a bens físicos, mas definir esses termos é igualmente importante para qualquer empresa de serviços ou SaaS. E se as pessoas não ficarem satisfeitas com o serviço? Elas vão querer saber quais são seus direitos.

4. Aloque o preço da transação a obrigações de desempenho distintas

Cada empresa precisa determinar o preço de venda específico relacionado a cada obrigação de desempenho individual. A alocação do preço da transação é simples quando existe um preço de venda independente para cada produto ou serviço. Quando há componentes variáveis, como descontos, incentivos e reembolsos, o preço deve ser estimado com base no valor esperado.

5. Reconheça a receita quando cada obrigação de desempenho tiver sido cumprida.

Até que sua obrigação de desempenho seja concluída, nenhuma receita deve ser reconhecida. Se o cliente tiver pago antecipadamente por serviços ainda não realizados ou por mercadorias ainda sob sua responsabilidade, considere o valor como “receita diferida”. Assim que você transferir o controle do bem ou serviço ao cliente, poderá registrar o valor como receita.

Para empresas de assinatura, a obrigação de desempenho pode ser satisfeita ao longo de um período de tempo. Nesse caso, você pode reconhecer a receita de forma proporcional ao longo do período do serviço. Da mesma forma, existem modelos de negócios em que um serviço é concluído ao longo do tempo, mas pode ser medido de outras formas: marcos externos atingidos, porcentagem da produção concluída, custos ou horas de trabalho.

Tipos comuns de reconhecimento de receitas

Dependendo do seu modelo de negócio, existem diferentes métodos e prazos para cumprir uma obrigação de desempenho e contabilizar a receita.

SaaS e assinaturas digitais

Para empresas de SaaS como a Netflix ou negócios de assinatura digital como o Slack, o cliente registra-se em um serviço ou produto por um período específico e obtém valor dele ao longo desse período. Nesses modelos de assinatura simples, as empresas reconhecem a receita de forma linear ao longo do período do serviço.

Contabilizar upgrades, downgrades, rateios e cancelamentos é uma parte essencial do conceito de reconhecimento de receita para empresas de assinatura. Se um cliente fizer upgrade no meio do mês, a receita reconhecida nesse mês deve refletir os diferentes planos utilizados. Suponhamos que o plano básico custe US$ 30 por mês e o plano premium custe US$ 45 por mês. Se o cliente utilizou o plano básico por 20 dias (representando US$ 20 em valor) e depois fez upgrade para o plano premium por 10 dias (representando US$ 15 em valor), a empresa reconheceria US$ 35 em receita naquele mês.

Assinaturas com execução de processamento

Conforme as empresas de assinatura crescem, mais e mais modelos de negócios híbridos estão sendo criados.

Por exemplo, uma empresa de assinatura de caixas de petiscos pode cobrar uma tarifa mensal para enviar uma caixa de petiscos por semana. Em vez de reconhecer a receita de forma linear ao longo do mês, a receita da assinatura seria reconhecida proporcionalmente conforme a obrigação de desempenho fosse cumprida – neste caso, quando as caixas fossem enviadas ou entregues.

Uma abordagem semelhante seria usada por empresas de software que cobram uma tarifa de abertura única de configuração ou uma tarifa de consultoria, além de uma assinatura mensal recorrente. Essas empresas precisam avaliar se os honorários de configuração ou de consultoria devem ser considerados separados ou parte da obrigação geral de desempenho.

E-commerce com execuções futuras

Para empresas de e-commerce, muitas vezes o pagamento é recebido antes da entrega das mercadorias, mas a receita só é reconhecida após transferências de controle. Dependendo de seu acordo contratual com os clientes, uma empresa pode determinar essas transferências de controle no embarque ou na entrega, momento em que o dinheiro já recebido seria reconhecido. Enquanto o ASC 606 e o IFRS 15 recomendam usar o momento em que o produto é enviado como gatilho para o reconhecimento de receita, a regra anterior ASC 605 recomenda reconhecer a receita na entrega.

Parcelas

Muitas empresas aceitam pagamento em parcelas para atrair clientes que talvez não queiram pagar o valor total antecipadamente. De acordo com o ASC 606, embora o pagamento possa ser recolhido posteriormente, a receita é considerada realizada quando o serviço ou produto é fornecido. Empresas que oferecem opções de pagamento parcelado podem reconhecer a receita antes de receber todo o valor em caixa.

À medida que as opções compre agora, pague depois se tornam mais populares no e-commerce, é ainda mais comum que as empresas registrem a receita antes que ela entre em suas contas bancárias. De acordo com o regime de competência, negócios que trabalham com pagamentos parcelados reconhecem a receita quando enviam ou entregam os produtos, e não quando os clientes pagam.

Cobrança por consumo

Em vez de cobrar uma tarifa fixa, algumas empresas cobram por consumo, vinculando o preço pago pelos clientes ao valor usado pelos clientes.

No caso de empresas com cobrança por consumo pré-paga, os clientes pagam antes que o serviço ou produto seja fornecido. Por exemplo, uma empresa pode permitir que os clientes comprem créditos para usar em diferentes classes de exercícios. Nesse caso, a empresa registrará a receita à medida que o cliente utilizar cada crédito.

A cobrança por consumo pós-pago é similar ao faturamento pré-pago, exceto pelo fato de que as empresas faturam em atraso. Por exemplo, um provedor de nuvem empresarial pode cobrar seus clientes no final de cada mês. Como o cliente usa gigabytes de armazenamento durante um determinado mês, a empresa reconhece proporcionalmente a receita de acordo com o uso do cliente. Quando uma fatura é enviada no final do mês, o armazenamento em nuvem já foi fornecido e toda a receita deve ter sido reconhecida.

Produtos digitais

Para alguns negócios, os bens ou serviços são entregues imediatamente. Por exemplo, produtos digitais como e-books, músicas e filmes geralmente são ativos para download, e a receita correspondente é reconhecida assim que forem baixados.

Empresas de produtos digitais diferem de serviços de assinatura de software e de streaming com base em alguns critérios-chave definidos pelo Financial Accounting Standards Board (FASB):

- O cliente pode tomar posse do software de contabilidade durante o período de hospedagem sem tarifas adicionais além do custo do produto.

- O cliente pode usar o software em seu próprio hardware ou por meio de um terceiro não relacionado à empresa de software.

Como a Stripe pode ajudar

Quanto mais você cresce, mais desafiador é gerenciar o reconhecimento de receitas com precisão e eficiência. O dimensionamento de processos manuais é propenso a erros e ineficiente, desperdiçando tempo, energia e recursos. O Stripe Revenue Recognition elimina o incômodo do regime de competência, liberando sua equipe para fechar a contabilidade com rapidez, correção e conformidade. Para obter uma visão completa da sua receita, acesse e avalie facilmente transações, dados de execução e termos de cobrança de dentro e fora da Stripe com uma única ferramenta de relatórios.

Podemos ajudar você a:

Avaliar todas as suas receitas

Com a Stripe, você obtém todas as suas receitas em todos os fluxos de receita ou modelos de negócios. Consolide toda a sua receita da Stripe nativa, incluindo assinaturas, faturas e transações de pagamento, além de receitas não relacionadas à Stripe, cronogramas de execução e termos de serviço na mesma ferramenta fácil de usar.

Automatizar relatórios e dashboards

Evite as tediosas integrações de engenharia com relatórios de contabilidade prontos para uso. Sua equipe pode criar e baixar automaticamente relatórios configurados por auditores internos e externos para um processo integrado de reconhecimento de receitas.

Personalizar para sua empresa

Configure regras personalizadas conforme suas práticas contábeis específicas. Com o Revenue Recognition, você pode excluir tarifas de processamento, gerenciar itens de linha de impostos e ajustar cronogramas de reconhecimento para diferentes tipos de receita.

Auditar em tempo real

Simplifique as auditorias internas e prepare-se para auditorias externas, rastreando números de receita reconhecida e diferida para os clientes associados e transações correspondentes. Revise os detalhamentos mensais e obtenha uma visão granular de como a receita foi categorizada.

Para obter mais informações sobre o Stripe Revenue Recognition, acesse nosso site.

¹ O IRS exige que qualquer empresa que não atenda à definição de pequena empresa utilize o regime de competência. De acordo com sua definição, uma pequena empresa tem receita bruta anual média inferior a US$ 25 milhões no período de três anos antes do ano fiscal atual.