Aandelenkapitaal vormt het eigenaarschap van je bedrijf. Het heeft twee functies: rendement en controle. Rendement is het financiële voordeel als je bedrijf goed presteert. Controle is de invloed die een eigenaar van aandelenkapitaal heeft op de toekomst van je bedrijf.

Over het algemeen kennen bedrijven aandelenkapitaal toe aan drie soorten aandeelhouders: oprichters, medewerkers en investeerders. Stripe Atlas heeft al een gids voor aandelenkapitaal voor oprichters. de huidige gids richt zich op aandelenkapitaal voor medewerkers.

Deze gids is met name relevant voor oprichters van start-ups. Aandelen zijn een krachtig middel waarmee je medewerkers kunt belonen om het risico aan te gaan om bij jou te komen werken (rekrutering) en om ze doorlopend te blijven motiveren (behoud). Rekrutering en behoud zijn de twee doelen van aandelenkapitaal voor medewerkers. Deze doelen moet je altijd in je achterhoofd houden bij het nemen van beslissingen in verband met het aandelenkapitaal van een medewerker.

Aan het einde van deze gids weet je:

wat een aandelenplan is en hoe je bepaalt wat de omvang hiervan is

hoe je het vertrek of ontslag van medewerkers in je aandelenplan kunt opnemen

wat de drie doelen van een uitoefeningsschema zijn en hoe je een aandelenplan opstelt om deze doelen te ondersteunen

op welke manieren je aandelenkapitaal kunt toekennen en de voor- en nadelen ervan

wat de verschillen zijn tussen ISO's en NSO's en welke veelvoorkomende fout je moet vermijden

wat Pulley aanraadt op basis van ervaring met het helpen van duizenden bedrijven bij het beheer van hun kapitalisatietabel en aandelenkapitaal

Pulley biedt een alom gewaardeerde oplossing voor kapitalisatietabellen. Stripe is zowel een partner van als een investeerder in Pulley. Experts bij Pulley hebben in deze gids hun kennis gedeeld (zie de disclaimer) en Atlas-gebruikers kunnen rechtstreeks van Pulley begeleiding krijgen die specifieker gericht is op hun bedrijf.

Wat is een aandelenplan?

Een aandelenplan is een gedeelte van je bedrijf dat je voor je medewerkers reserveert. Kort na oprichting, als de waarde van je bedrijf nog niet zo groot is, ken je vroege medewerkers over het algemeen een bepaald percentage van het bedrijf toe (bijv. 1%). Bij compensatie in de vorm van aandelenkapitaal moet je bedenken hoeveel je moet bieden zodat de werknemer je aanbod aanneemt. Het lastige bij het aannemen van personen met aandelenkapitaalcompensatie is dat aandelen niet eindeloos kunnen worden toegekend en je weet niet welke medewerkers uiteindelijk het beste zullen presteren. Je wilt aandelen juist inzetten om niet een cv maar de prestaties te belonen.

Hoewel elk bedrijf anders is, zijn de benchmarks voor start-ups in de voorfinancieringsfase of de eerste geldronde over het algemeen als volgt:

1-3% voor hoofdbestuurders (bijv. VP van sales of VP van product)

0,5-1% voor vroege IC's in technische functies (ontwerp, engineering)

0-0,5% voor vroege IC's met commerciële functies (bedrijfsvoering en -ontwikkeling)

Als je geen aandelenplan hebt om te bepalen hoeveel aandelen er voor medewerkers zijn gereserveerd, verschilt het aantal aandelen dat je een medewerker verschuldigd bent:

Oprichter A: 4 miljoen aandelen

Oprichter B: 4 miljoen aandelen

Medewerker 1: 1% = ~80.000 aandelen

Als je 1% aan Medewerker 1 zou geven, zou je kunnen denken dat je deze 80.000 aandelen moet geven op basis van het totale aantal oprichtersaandelen. Dit totale aantal was gelijk aan volledig eigenaarschap voordat de nieuwe medewerker werd aangenomen. Hierdoor zou het nieuwe totale aantal aandelen echter 8.080.000 worden, waardoor de medewerker iets minder dan 1% zou bezitten. En bij elke nieuwe medewerker die aandelen krijgt toegewezen, neemt het eigenaarschap van Medewerker 1 af, waardoor je belofte van 1% een valse belofte wordt.

In plaats hiervan stel je een plan op en reserveer je 10% van je bedrijf voor medewerkers. De berekening ziet er als volgt uit:

Oprichter A: 4,5 miljoen aandelen

Oprichter B: 4,5 miljoen aandelen

Medewerkers: 10% = 1 miljoen aandelen

Nu heeft je bedrijf in totaal tien miljoen aandelen en een aandelenpool voor medewerkers van één miljoen aandelen. Als je 100.000 aandelen aan Medewerker 1 geeft, verandert het eigenaarspercentage, 10% van de aandelenpool voor medewerkers of 1% van het bedrijf, niet bij elke nieuwe medewerker en houd je daad bij woord met betrekking tot je aanbod.

Als je een aandelenplan voor medewerkers implementeert, zijn er twee grote beslissingen die je moet nemen om een goed plan op te stellen: de omvang van het plan en wat er gebeurt als een medewerker vertrekt.

Wat moet de omvang van mijn aandelenplan zijn?

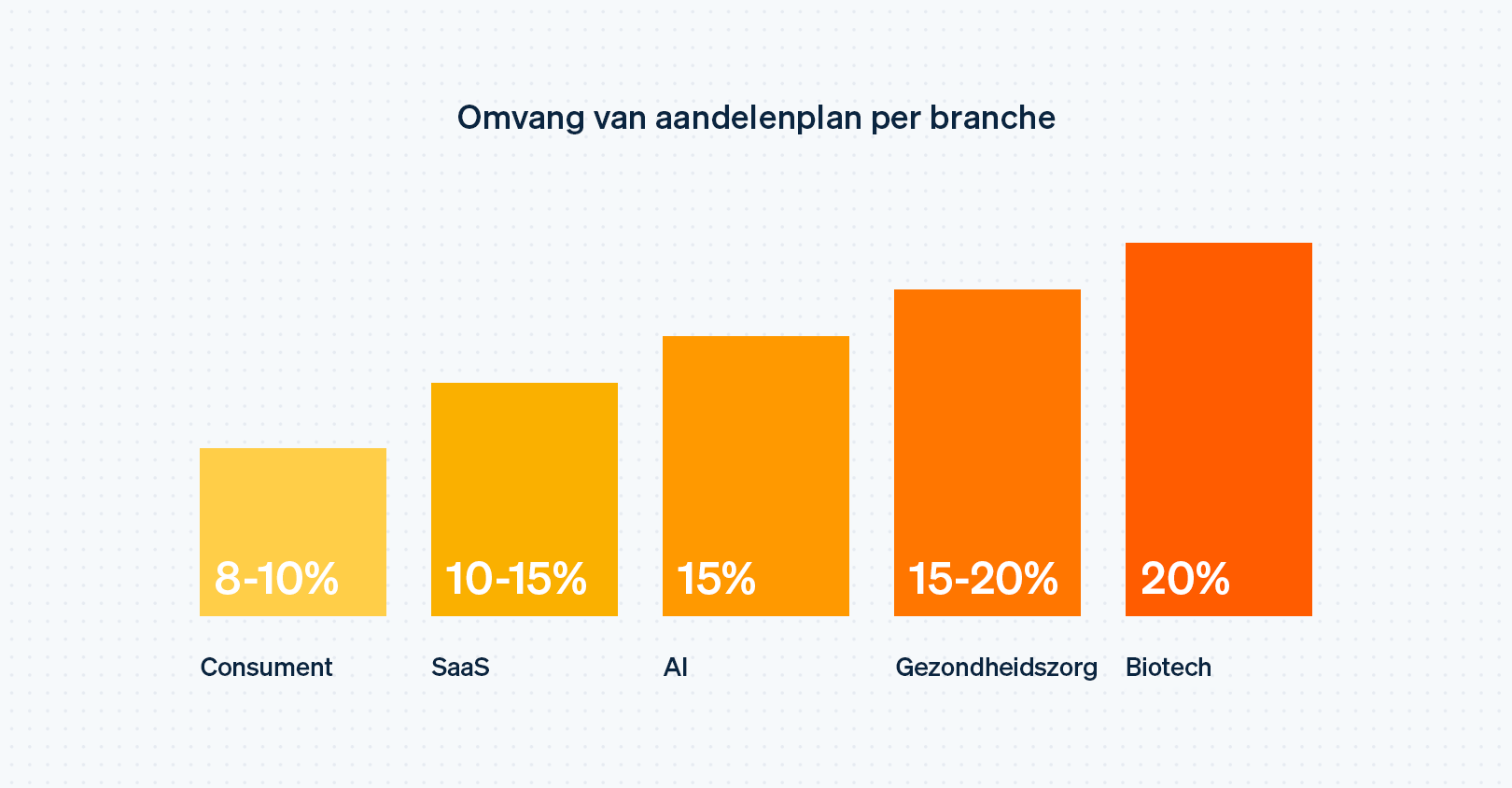

Start-ups stellen over het algemeen een aandelenplan voor medewerkers op dat ongeveer 10-20% van de totale aandelen van het bedrijf beslaat. Wat de omvang van het plan is binnen dat bereik, hangt volledig af van hoeveel medewerkers je nodig hebt. Oprichters krijgen vaak het advies om binnen dat bereik een arbitrair getal te kiezen, maar je kunt een administratieve rompslomp voorkomen door goed na te denken over het getal en hoe dit invloed kan hebben op je kapitalisatietabel.

Over het algemeen geldt dat hoe vakkundiger je personeelsbestand moet zijn, hoe meer aandelenkapitaal je voor medewerkers moet reserveren. Als je start-up ruimteschepen bouwt (echte, niet 🚀), heb je ruimtewetenschappers en engineers nodig. Deze zijn er niet in overvloed, waardoor je ze waarschijnlijk een hoop compensatie moet bieden.

Bij Pulley hebben we nog niet meegemaakt dat vroege medewerkers die geen oprichters zijn meer dan 5% van een bedrijf krijgen, hoe vakkundig of belangrijk ze ook zijn. We hebben ook nog nooit meegemaakt dat belangrijke nieuwe medewerkers (zoals een eerste ontwerper of ruimtevaartengineer) bij beginnende bedrijven minder dan 0,3% kregen.

Als nieuw bedrijf kun je niet zomaar even hoge salarissen aanbieden als een gevestigd bedrijf met een miljardenomzet, en dus moet je medewerkers compensatie bieden in de vorm van aandelenkapitaal om op competitieve wijze te kunnen rekruteren.

Maar waarschijnlijk heb je tijdens het vroege stadium nog geen tijd gehad of beschik je niet over de middelen om een volledig rekruteringsplan op te stellen, of heb je überhaupt geen idee hoeveel aandelen je belangrijkste medewerkers redelijkerwijs verwachten. Pulley heeft een aantal benchmarks verzamelt voor het opstellen van aandelenplannen op basis van de specifieke branche:

Denk eraan dat je doel het reserveren van een groot genoeg aandelenplan is om je naar de volgende financieringsronde te helpen. Als je geld van investeerders ophaalt, zullen ze onderhandelen over hoe groot je aandelenplan voor medewerkers moet zijn wanneer ze volledig hebben geïnvesteerd. Alle aandelen die je aan medewerkers geeft, verminderen het aantal aandelen dat de resterende personen in het bedrijf bezitten, net zoals bij het aandelenplan dat je direct na de oprichting hebt opgesteld. Investeerders willen natuurlijk zoveel mogelijk aandelen bezitten en doen hun best om een goede balans te vinden, zodat jij een competitieve voorsprong hebt bij de rekrutering en hun investering niet in waarde afneemt.

Hoe kun je het vertrek of ontslag van medewerkers in je aandelenplan opnemen?

De volgende beslissing die je moet nemen binnen je aandelenplan, gaat over de regels voor wat er gebeurt als een werknemer het bedrijf verlaat. Nu het aantal ontslagen toeneemt, en onevenredig veel in de technologiesector, is dit een nog belangrijkere beslissing geworden.

De juridische termen voor deze regels staan bekend als "uitoefenperiodes na beëindiging van het dienstverband" en in de loop der jaren hebben start-ups en hun advocaten verschillende meningen gehad over het beste resultaat. Het doel van deze periodes – of het nu 90 dagen of 10 jaar is – is om werknemers de kans te geven het geld bij elkaar te krijgen dat ze nodig hebben om hun opties uit te oefenen. Anders verliezen vertrekkende werknemers hun niet-uitgeoefende opties, die teruggaan naar de aandelenpool zodat ze door andere werknemers kunnen worden gebruikt.

Het is uiteindelijk een kwestie van billijkheid. Hoelang moet een bedrijf medewerkers de tijd geven om het geld te vergaren dat nodig is om hun rechten uit te oefenen, terwijl ze ook niet te veel tijd mogen krijgen om gewoon rustig af te wachten of het bedrijf wel succesvol wordt? Oorspronkelijk lagen deze perioden tussen de 30-90 dagen vanwege de IRS-richtlijnen die de belastingstatus van bepaalde opties 90 dagen na beëindiging van het dienstverband veranderen.

De laatste tijd zijn start-ups in drie richtingen gegaan: (1) de traditionele periode van 30 tot 90 dagen, (2) een langere periode van 10 jaar, en (3) een variabele periode die afhangt van hoe lang iemand al bij het bedrijf werkt. Sommige bedrijven geven bijvoorbeeld een extra maand om de opties uit te oefenen voor elke maand dat iemand werkt. Coinbase en Pinterest hebben een periode van zeven jaar gegeven aan werknemers die langer dan twee jaar in dienst zijn.

In het geval van korte tijdsvensters moeten medewerkers over geld beschikken om vrijwel direct nadat ze ontslag hebben genomen hun opties uit te oefenen. Afhankelijk van hoe duur het uitoefenen van opties zal zijn, heeft niet elke medewerker voldoende geld om deze binnen 30 of 90 dagen te betalen. Dit kan oneerlijk zijn. Sommige medewerkers hebben veel geld (en liquide middelen) of kunnen bij familie of vrienden lenen. Sommigen daarentegen zijn pas begonnen met hun technologiecarrière en hebben niet tienduizenden dollars op hun rekening staan.

Aan de andere kant betekent een periode van 10 jaar dat een werknemer zijn opties kan behouden en een decennium kan wachten om te zien of je bedrijf succesvol is. De werknemer heeft dan meer dan genoeg tijd om het geld bij elkaar te krijgen om zijn opties te betalen, maar dit voordeel gaat ten koste van je andere werknemers. Modellen hebben aangetoond dat een periode van tien jaar neerkomt op 80% incrementele verwatering voor bestaande werknemers. Terwijl ex-werknemers hun opties behouden, moeten bedrijven hun aandelenpool vergroten om ruimte te maken voor nieuwe werknemers. Deze aanpassing lost één aspect van het eerlijkheidsprobleem op, maar creëert in plaats daarvan een buitensporig voordeel voor vertrekkende werknemers.

Een variabel venster, waarbij de uitoefeningsperiode wordt verlengd in verhouding tot de duur van het dienstverband is minder regressief dan een tijdsvenster van 10 jaar, maar zorgt voor hetzelfde probleem. Er zijn nog steeds medewerkers die opties voor een te lange periode kunnen aanhouden. Bedrijven kunnen uitoefeningsvensters bijvoorbeeld aan een uitoefeningsschema koppelen, waarbij medewerkers voor elke gewerkte maand een extra maand krijgen om hun opties uit te oefenen. In dit scenario hebben medewerkers die na een jaar ontslag nemen de mogelijkheid om nog een heel jaar te wachten met het uitoefenen van opties, wat een relatief lange tijd is om aan de zijlijn te staan en te kunnen profiteren van de groei van een beginnende start-up.

Jaren geleden zijn grote beursgenoteerde bedrijven zoals Coinbase, Pinterest en Square overgestapt van een traditionele uitoefenperiode van 90 dagen naar een uitoefenperiode van 90 dagen die wordt verlengd tot zeven jaar nadat een werknemer twee jaar in dienst is. Hoewel deze bedrijven de toon hebben gezet voor hoe techbedrijven in een later stadium omgaan met het uitoefenen van opties, is dit nu grotendeels irrelevant: geen van deze bedrijven geeft vaak opties uit, maar biedt in plaats daarvan Restricted Stock Units aan, een bepaald type aandelenbeloning dat populair is bij bedrijven in een later stadium (meestal serie C, D en verder).

Er is helaas geen oplossing voor uitoefeningsperioden na beëindiging van het dienstverband mogelijk die voor elke medewerker werkt, omdat de financiële situatie van elke medewerker anders is. De eenvoudigste oplossing is om voor elke medewerker een tijdsvenster van 30-90 dagen aan te houden en uitzonderingen toe te staan die door het bestuur moeten worden goedgekeurd als de medewerker meer tijd nodig heeft om voldoende geld bij elkaar te krijgen om opties uit te oefenen.

Je doel moet altijd rechtvaardigheid zijn. Medewerkers die ontslag nemen, moeten geen voordeel hebben ten opzichte van degenen die blijven. Voor Coinbase, Pinterest en Square betekende billijkheid het belonen van medewerkers die ten minste twee jaar in dienst waren. Voor een start-up in de middenfase met een groot aantal medewerkers met een lager salaris (zoals een dienstverleningsbedrijf met veel junior personeel) is het misschien billijk om een maand te geven voor elke maand dat de medewerker voor het bedrijf heeft gewerkt. En voor een start-up die één jaar bestaat, kan het rechtvaardig zijn om de tijdsvensters voor uitoefening klein te houden omdat dit het beste is voor de huidige medewerkers.

Het voorgestelde venster van 30-90 dagen met flexibiliteit voor uitbreiding kan wat administratieve rompslomp veroorzaken omdat uitstel meestal door het bestuur moet worden goedgekeurd, maar het is uiteindelijk de rechtvaardigste methode voor medewerkers bij een beginnende start-up omdat: (1) huidige medewerkers niet bang hoeven te zijn dat de opties van voormalige medewerkers hun aandelen verminderen, (2) voormalige medewerkers gedwongen worden om een besluit te nemen, waarbij uitzonderingen kunnen worden gemaakt bij financiële moeilijkheden en (3) je er als oprichter voor kunt zorgen dat alle medewerkers vertrouwen in de organisatie hebben.

Hoe en wanneer kunnen medewerkers hun aandelen vesten?

De volgende grote beslissing die je moet nemen met betrekking tot het uitgeven van aandelenkapitaal aan medewerkers is hoe het uitoefeningsschema eruit moet zien. Dit schema bepaalt hoe medewerkers in de loop ter tijd hun aandelenkapitaal ontvangen.

Er zijn drie doelen voor het uitoefeningsschema:

concurrentiekracht tijdens rekrutering

rechtvaardigheid als medewerkers in een vroeg stadium ontslag nemen

motivatie en het behoud van talent

Competitief uitoefeningsschema

Het uitoefeningsschema biedt een competitief voordeel bij rekrutering. Bedrijven die aandelenkapitaal voor medewerkers in een vroeg stadium vesten, geven medewerkers een reden om de baan aan te nemen omdat het risico van ontslag nemen of ontslagen worden voordat de toekenning van aandelen wordt gevest kleiner is.

Grote techbedrijven zoals Lyft zijn bijvoorbeeld overgestapt op een eenjarig uitoefeningsschema om de uitbetaling van aandelen aan werknemers te versnellen. Hoewel dit aantrekkelijk is voor beursgenoteerde bedrijven omdat ze potentiële werknemers sneller liquiditeit kunnen bieden, zijn er ook nadelen aan het versnellen van vesting. Het versnellen van de verwerving voor werknemers betekent meestal kleinere toekenningen en een enorme administratieve last. In plaats van een grote toekenning die over vier jaar wordt verworven, zullen bedrijven die een uitoefeningsschema van één jaar hanteren, elk jaar een kleinere toekenning moeten vaststellen en uitvoeren.

In het vroege stadium loont het niet de moeite om ingewikkelde uitoefeningsschema's uit te werken omdat oprichters tijdens het rekruteringsproces dan moeten gaan uitleggen waarom ze een ander schema aanhouden dan wat de norm is. Een uitzondering op deze regel geldt voor senior managementfuncties. Als je een functie op C-niveau toevoegt, zoals een Chief Operating Officer, Chief Financial Officer of medeoprichter, kan het lonen om kandidaten een speciaal uitoefeningsschema aan te bieden. Het is verstandig om meer tijd en energie uit te trekken (en je in een uitoefeningsschema te verdiepen) voor onmisbare kandidaten.

Voor de meeste medewerkers bij de meeste start-ups heeft het echter veel meer voordelen om te standaardiseren of het voorbeeld van de rest te volgen. Onthoud dat aandelenkapitaal alleen effectief is als compensatie als de persoon die het ontvangt volledig begrijpt hoe het werkt en waarom het een waardevol onderdeel van de compensatie kan zijn. Medewerkers van start-ups weten over het algemeen hoe een uitoefeningsschema van vier jaar met een klif van één jaar werkt en het is belangrijk om de variabelen tot een minimum te beperken, zodat ze het compensatiepakket begrijpen en inzien wat de werkelijke waarde van het aandelenkapitaal van je bedrijf is.

Medewerkers die snel ontslag nemen

Een andere overweging die je moet maken bij een uitoefeningsschema is hoe je omgaat met een medewerker die snel ontslag neemt. Het is niet rechtvaardig ten opzichte van je team om een medewerker die slechts twee maanden voor het bedrijf heeft gewerkt mee te laten profiteren van het werk van de rest van het bedrijf.

Dit scenario heeft ervoor gezorgd dat er een 'klif' in het leven is geroepen, wat betekent dat medewerkers pas hun aandelen kunnen uitoefenen nadat ze gedurende een bepaalde tijd voor het bedrijf hebben gewerkt, over het algemeen één jaar. Bij een uitoefeningsschema van vier jaar betekent dit dat 25% van de aandelen van een medewerker na een jaar worden uitgegeven.

Start-ups zijn opmerkelijk consistent gebleven in het aanhouden van eenjarige kliffen, en medewerkers die op zoek zijn naar een baan begrijpen dat deze deel uitmaken van het toekennen van aandelenkapitaal door start-ups. In speciale gevallen, zoals wanneer een medewerker na 11 maanden het dienstverband opzegt om een eigen bedrijf te starten, kun je het uitoefeningsschema bij uitzondering versnellen, zodat de medewerker indien nodig eerder de klif bereikt.

Wees als leider van een beginnend bedrijf discreet. Er is een hoop flexibiliteit mogelijk als het gaat om het uitgeven van aandelen. Start met de standaardprocedures en beoordeel vervolgens zorgvuldig de beste uitkomst voor elke medewerker. Dit is een uniek voordeel voor beginnende bedrijven in een competitieve rekruteringsmarkt. Als je opschaalt, verandert deze dialoog op natuurlijke wijze, afhankelijk van de behoeften van je bedrijf en medewerkers. Het is essentieel dat je begint met het zetten van de juiste toon bij compensatie in de vorm van aandelenkapitaal.

Talent motiveren en behouden

Een uitoefeningsschema is ook ontworpen om medewerkers continu te stimuleren om hard te werken. Het traditionele vierjarige uitoefeningsschema keert medewerkers elk jaar 25% van hun toekenning uit, waardoor ze gedurende vier jaar effectief op hetzelfde niveau worden gestimuleerd. Het tegenargument voor het traditionele schema is dat wanneer medewerkers de meeste kennis opdoen, in jaar drie en vier, er geen extra motivatie is om harder te werken dan in de eerste twee jaar.

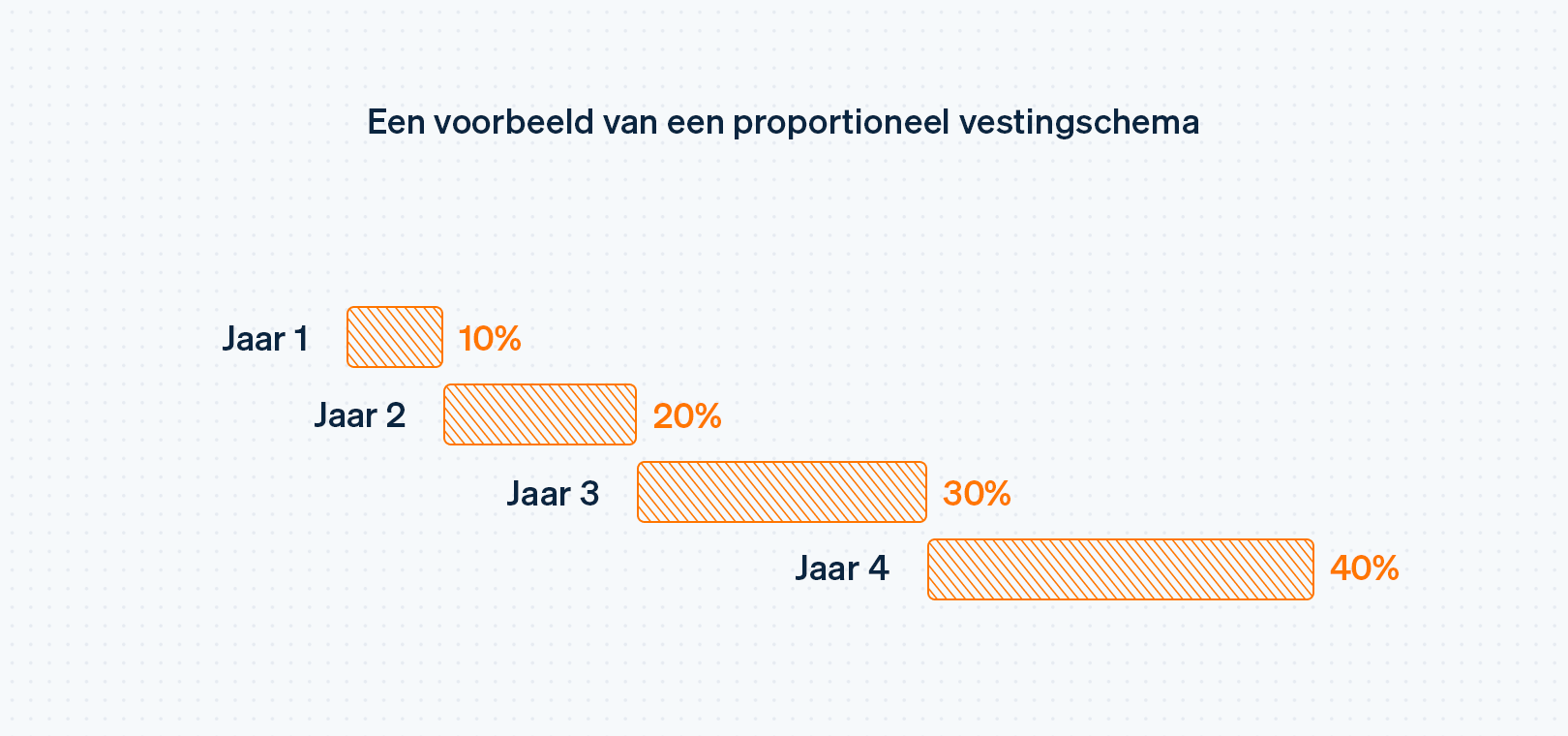

Om dit probleem op te lossen, zijn bedrijven als Amazon en Snapchat begonnen met het achteraf wegen van hun uitoefeningsschema, wat betekent dat de werknemer in latere jaren proportioneel meer van zijn aandelen verwerft. Bijvoorbeeld:

Hoewel je hiermee medewerkers gemotiveerd houdt, is dit geen goede rekruteringstechniek. In een traditioneel vierjarig vestingschema vest een medewerker 50% van de aandelen, terwijl medewerkers bij het proportionele vestingschema slechts 30% vesten.

Voor beginnende bedrijven is dit geen goede methode om medewerkers aan te trekken, omdat er geen garantie is dat de start-up niet binnen die periode wordt verkocht, waardoor de medewerker niet-geveste aandelen kwijtraakt. Grote bedrijven zoals Amazon of Snapchat hebben dit risico niet omdat het beursgenoteerde bedrijven met liquide aandelen zijn.

De eenvoudigste manier om dit probleem in het vroege stadium op te lossen, is door aandelenkapitaal uit te blijven geven aan medewerkers met veel potentie of die goed presteren. In plaats van dat je eenmalig rechten toekent tijdens het aannemen van de medewerker, ken je je beste medewerkers elke zes tot twaalf maanden extra rechten toe zodat ze meerdere toekenningen tegelijkertijd vesten. Door deze aanpak wordt het aandelenkapitaal voor medewerkers die goed presteren elk jaar verhoogd en blijf je tegelijkertijd aantrekkelijk op het gebied van rekrutering.

Dit uitoefeningsschema is ook het meest praktisch. Tijdens de rekrutering weet je niet welke medewerkers het beste zullen presteren en het belonen van prestaties motiveert meer dan iemand belonen voor een goed sollicitatiegesprek of cv.

Op welke manieren kunnen start-ups aandelenkapitaal toekennen?

Er zijn twee manieren waarop een jong bedrijf aandelenkapitaal kan toekennen: aandelen of aandelenopties. Aandelen zijn direct eigenaarschap van het bedrijf, terwijl aandelenopties de werknemer de keuze geven om aandelen te kopen van het bedrijf.

In beide gevallen ontvangen je medewerkers aandelen in de loop der tijd, afhankelijk van hun vestingschema. Het verschil is dat in het geval van aandelen de medewerker vanuit fiscale overwegingen direct eigenaar is van het aandelenkapitaal. In tegenstelling tot aandelen zijn er bij opties geen belastingconsequenties voor medewerkers totdat ze besluiten om hun opties uit te oefenen.

Het praktische verschil voor medewerkers is dat ze bij aandelen belasting moeten betalen op het moment dat ze deze vesten, terwijl bij opties geen investering vooraf nodig is en medewerkers de keuze hebben of ze al dan niet in het bedrijf willen investeren door opties uit te oefenen.

Er zijn twee extra administratieve handelingen die bij aandelen moeten worden uitgevoerd. De eerste is het helpen van een medewerker om een 83(b) election-formulier in te dienen bij de IRS. Hierdoor wordt de belastingdruk voor medewerkers verlaagd omdat zij van te voren vermoedelijk een lager percentage belasting kunnen betalen dan wanneer zij deze moeten betalen wanneer de aandelen vesten en in de loop der tijd in waarde stijgen. Het tweede administratieve probleem is het terugkopen van aandelen van medewerkers die hun dienstverband hebben opgezegd voordat hun aandelen zijn gevest.

Een 83(b) election-formulier is ingewikkeld maar essentieel omdat de medewerker veel belasting kan besparen. Het toekennen van aandelen in plaats van opties is voornamelijk alleen interessant vanwege het 83(b) election-formulier. Als de deadline van 30 dagen niet wordt behaald, is de uitkomst voor je medewerkers slechter dan wanneer je ze opties geeft. Stel dat een werknemer 48.000 aandelen toegekend krijgt, waarbij elk aandeel $ 1 waard is. Als er een 83(b)-formulier wordt ingediend, betaalt de medewerker vandaag belasting over die $ 48.000, wat ongeveer $ 16.000 belasting is. Als er geen 83(b)-formulier wordt ingediend, betaalt de medewerker bij uitoefening belasting over de prijs van het aandeel op het moment dat het uitgeoefend wordt. Dus als een aandeel vandaag $ 1 kost, kan het over een jaar $ 5 kosten en over twee jaar $ 10. Medewerkers betalen belasting als de aandelen worden uitgeoefend, dus hoe hoger de prijs hoe meer belasting ze betalen.

Daarnaast worden de niet-geveste opties van de medewerker automatisch geannuleerd als een medewerker het bedrijf verlaat, maar als een bedrijf aandelen toekent, moet het deze aandelen terugkopen van de medewerker. Dit is niet ingewikkeld, maar vergt extra papierwerk en een administratief overzicht dat anders niet nodig is voor een start-up.

Een simpele methode om te bepalen wat het beste voor een medewerker is, is om te bekijken hoe duur het is om de aandelen te kopen: als de prijs per aandeel vermenigvuldigd met het aantal aandelen meer is dan $ 5000-10.000, kiezen de meeste bedrijven voor opties. Dit gebeurt over het algemeen na de eerste financieringsronde.

Een opmerking over opties

Alhoewel opties over het algemeen eenvoudiger zijn om toe te passen dan aandelen, zijn er twee gebieden waar oprichters vaak geen optimale keuze maken voor hun medewerkers: (1) het kiezen van het soort optie dat voor het beste belastingresultaat voor de medewerker zorgt en, hieraan gerelateerd, (2) of een medewerker niet-geveste opties mag uitoefenen.

Deze keuzes zijn beide afhankelijk van een goed begrip van hoe aandelenopties over het algemeen worden belast. Als medewerkers een optie uitoefenen (er geldt een uitzondering die hieronder wordt besproken), wordt belasting berekend over het verschil tussen de huidige prijs van de aandelen en het bedrag dat ze voor hun aandelen hebben betaald.

Als een medewerker bijvoorbeeld 1000 opties uitoefent voor $ 1 per optie (met een totaal van $ 1000) en de huidige aandelenprijs is $ 10 (waardoor de aandelen $ 10.000 waard zijn), wordt er over $ 9000 belasting berekend op hun inkomstenbelastingtarief.

Daarnaast wordt er opnieuw belasting in rekening gebracht bij de medewerker als het bedrijf wordt verkocht of naar de beurs gaat en de medewerker zijn/haar aandelen verkoopt. Dit betekent dat als de aandelenprijs in het voorbeeld hierboven naar $ 100 stijgt en de medewerker ze verkoopt hij/zij belasting verschuldigd is over het verschil tussen het beginpunt ($ 10) en eindpunt ($ 100). Als de werknemer de aandelen langer dan een jaar in bezit had, worden ze belast op het van toepassing zijnde tarief voor langetermijnvermogenswinst. Zo niet, worden ze belast op hun gebruikelijke inkomstenbelastingtarief.

Wat is het verschil tussen ISO's en NSO's?

Bij het toekennen van een optie moet een bedrijf bepalen of het een ISO (incentive stock option) of een NSO (non-qualified stock option) toekent. NSO's zijn traditionele aandelenopties en worden belast zoals hierboven beschreven.

Een voordeel van ISO's en NSO's is dat ze allebei geschikt zijn voor langetermijnvermogenswinst als medewerkers langer dan een jaar in het bezit zijn van de aandelen en het langer dan twee jaar geleden is dat ze de aandelenopties verkregen. ISO's hebben een tweede voordeel. Ze kunnen bij uitoefening niet worden belast, terwijl NSO's bij uitoefening worden belast op het gebruikelijke belastinginkomstentarief of het verschil tussen de uitoefeningsprijs en de reële marktwaarde van de onderliggende aandelen.

Omdat het verschil zo substantieel is, heeft de IRS een limiet gesteld aan het aantal ISO's dat een medewerker mag ontvangen. Deze limiet is gelijk aan $ 100.000 aan opties die in één jaar kunnen worden uitgeoefend. Als deze regel wordt overtreden, wordt het overige bedrag aan ISO's automatisch door de belasting als NSO's gezien.

Oprichters maken deze fout vaak door aan vroege bestuurders opties toe te kennen met een vestingschema dat de $ 100.000-regel overtreedt. Als een oprichter bijvoorbeeld $ 300.000 aan aandelen aan een vroege medewerker wil toekennen met een vestingschema van vier jaar, denkt deze misschien dat slechts $ 75.000 per jaar uitoefenbaar is en dat daarom is voldaan aan de $ 100.000-regel. Vaak is dit niet het geval. Neem het volgende voorbeeld in overweging:

1 januari: De bestuurder krijgt 300.000 opties met een uitoefenprijs van $ 1 en een vestingschema van vier jaar met een klif van één jaar.

1 januari, het volgende jaar: De eerste 25% van het aandelenkapitaal van de bestuurder, of 75.000 opties, vesten en kunnen worden uitgeoefend (voor in totaal $ 75.000).

Op de eerste dag van elke maand daarna: 6250 opties vesten en kunnen worden uitgeoefend (in totaal $ 6250 per maand).

1 mei in hetzelfde jaar: 100.000 opties zijn gevest en kunnen worden uitgeoefend voor het belastingjaar. Dit betekent dat alle aanvullende opties in het belastingjaar automatisch worden geclassificeerd als NSO's in plaats van ISO's.

Timing is essentieel hier, omdat de IRS met belastingjaren werkt en medewerkers met grote toekenningen snel in de problemen kunnen raken, zelfs als de oprichters de beste bedoelingen hebben. Dit probleem hangt samen met het activeren van 'vroegtijdige uitoefening'.

Wat is vroegtijdige uitoefening?

Medewerkers van start-ups kunnen oorspronkelijk alleen geveste opties uitoefenen. Echter staat een toenemend aantal start-ups het toe dat medewerkers vroegtijdig niet-geveste opties uitoefenen, ook wel bekend als 'vroegtijdige uitoefening'.

In eerste instantie kan vroegtijdige uitoefening een voordeel lijken voor medewerkers: hoe eerder medewerkers opties uitoefenen, hoe eerder hun aandelen als vermogenswinst worden gezien bij een 'exit event', en hoe minder het verschil tussen de aandelenprijs en uitoefenprijs is, hoe lager de verschuldigde belasting.

Als een medewerker NSO's uitoefent als de aandeelprijs gelijk is aan de uitoefenprijs, betalen ze geen belasting, waardoor ze dezelfde voordelen hebben als een ISO, mits een medewerker de aandelen snel uitoefent.

Het probleem met deze methode is dat medewerkers erg vroeg in hun loopbaan bij een bedrijf een hoop geld riskeren om een voordeel te behalen, vaak zelfs voordat ze genoeg informatie hebben om te bepalen hoe groot de kans is dat het bedrijf succesvol wordt. Omdat alle rechten daarnaast kunnen worden uitgeoefend op het moment dat ze worden toegekend, schendt elke toekenning die groter is dan $ 100.000 automatisch de ISO-regel en wordt het teveel behandeld als een NSO.

Vroege uitoefening is het meest geschikt voor optimistische medewerkers die genoeg geld hebben om hun opties comfortabel uit te kunnen oefenen. Als medewerkers positief zijn over het de toekomst van het bedrijf, hebben ze waarschijnlijk het voordeel van vroeg uitoefenen niet nodig om gemotiveerd te blijven om hard voor het bedrijf te werken. Ze geloven namelijk al in de groeikansen van het bedrijf.

De aanbevolen oplossing is om vroege uitoefening per medewerker te bepalen om de belastinggevolgen te optimaliseren. Iemand die onlangs is afgestudeerd met een studieschuld kan niet onmiddellijk $ 100.000 aandelen uitoefenen en heeft misschien baat bij een gebruikelijk uitoefeningsschema van vier jaar. Een senior bestuurder met voldoende geld die zich mogelijk volledig heeft ingekocht kan haar belasting willen optimaliseren door al haar opties onmiddellijk uit te oefenen, of ze besluit dat ze, ondanks dat ze voldoende geld heeft, er niet volledig klaar voor is om haar geld te gebruiken om opties uit te oefenen en behoudt liever de voordelen van een ISO.

Afsluitende opmerkingen over aandelenkapitaal voor medewerkers

Compensatie in de vorm van aandelenkapitaal kan een grote uitdaging zijn voor oprichters vanwege juridische en belastingtechnische moeilijkheden. Er moet een goed begrip van beide zijn om het beste voor medewerkers te doen. Oprichters moeten kennis opdoen en deze aan medewerkers overdragen, omdat medewerkers over het algemeen niet alle mechanismen net zo goed kennen als de oprichters, maar wel volledig afhankelijk van ze zijn als het bedrijf succesvol is.

Het doel van compensatie in de vorm van aandelenkapitaal is rechtvaardigheid. Compensatie in de vorm van geld is eenvoudig te voorspellen, begrijpen en beheren. Compensatie in de vorm van aandelenkapitaal is mysterieus. Medewerkers moeten inschatten hoeveel de aandelen daadwerkelijk waard zijn nadat de belasting wordt afgetrokken, wat een ingewikkelde en veranderlijke berekening is. Bij aandelenkapitaal moet de oprichter ervoor zorgen dat medewerkers daadwerkelijk de compensatie te krijgen die ze is beloofd. Als je je best doet voor je medewerkers, doen zij dat ook voor jou.

Dit is onze samengevatte reeks aanbevelingen voor een beginnende start-up, van de oprichting tot serie A. De gids is samengesteld op basis van onze kennis van duizenden bedrijven die we hebben geholpen met aandelenplannen. Deze kunnen en zullen veranderen als je opschaalt, maar dit startpunt biedt je alle hulpmiddelen die nodig zijn om het juiste besluit te nemen voor de belangrijkste personen in je bedrijf: je vroegste medewerkers.

Voorfinanciering

Geef aandelen uit aan medewerkers en zorg ervoor dat ze hun 83(b) election-formulieren binnen een strikt tijdsvenster van 30 dagen indienen.

Maak gebruik van een traditioneel uitoefeningsschema van vier jaar met een klif van één jaar, omdat het op dit punt niet essentieel is om je tijd en energie te besteden aan creativiteit.

Na financiering

Geef opties uit.

Maak gebruik van een traditioneel uitoefeningsschema van vier jaar met een klif van één jaar om rechtvaardig te blijven en vragen tijdens de rekrutering te beperken.

Voor medewerkers met opties met een waarde van meer dan $ 100.000:

- Vraag medewerkers of ze vroegtijdig willen uitoefenen.

- Als ze toekennen, geef je NSO's uit en zorg je ervoor dat medewerkers ook daadwerkelijk uitoefenen.

- Als ze dit niet willen, geef je ISO's uit en werk je samen met het bestuur om het uitoefeningsschema aan te passen om ervoor te zorgen dat de $ 100.000-regel wordt nageleefd.

- Vraag medewerkers of ze vroegtijdig willen uitoefenen.

Voor medewerkers met opties met een waarde van minder dan $ 100.000:

- Vraag medewerkers of ze vroegtijdig willen uitoefenen.

- Als ze toekennen, geef je NSO's uit en zorg je ervoor dat medewerkers ook daadwerkelijk uitoefenen.

- Geef ISO's uit als ze dit niet willen.

- Vraag medewerkers of ze vroegtijdig willen uitoefenen.

Voor de meeste start-ups werkt deze formule, maar je zult zien dat grotere bedrijven de grens opzoeken van aandelenpakketten die ze aan medewerkers aanbieden, zoals het aanbieden van een lening voor de aandelen in plaats van opties of het implementeren van een uitoefeningsschema van een jaar. Laat je niet in twijfel brengen. De meeste innovatie op dit gebied wordt pas in een later stadium of bij een beursgenoteerd bedrijf toegepast, omdat deze bedrijven genoeg bronnen hebben om de extra administratie uit te voeren. Wanneer je bedrijf groeit, kun je innovatiever zijn en vooruit kijken op het gebied van werknemercompensatie.

Gebruik deze gids om de best practices vroeg in te zetten, maar ook om de financiële en administratieve afwegingen in te kaderen die je voor je medewerkers moet maken als je opschaalt. Als je meer of praktische ondersteuning nodig hebt, kun je Pulley proberen. Je kunt een afspraak inplannen met een van onze experts op het gebied van kapitaaltabellen als je meer informatie wilt over het effectiever beheren van aandelenkapitaal voor je medewerkers.

Deze whitepaper bevat geen en mag onder geen omstandigheden worden beschouwd als advies, aanbevelingen, bemiddeling of counseling op juridisch of fiscaal gebied. Door (het gebruik van) deze whitepaper ga je geen advocaat-cliëntrelatie aan met Stripe of Pulley. Deze whitepaper bevat uitsluitend de mening van de auteur en is niet goedgekeurd door of vertegenwoordigt niet noodzakelijkerwijs het gedachtegoed van Stripe. Stripe verklaart of garandeert niet dat de informatie in de whitepaper nauwkeurig, volledig, adequaat of actueel is. Voor aanbevelingen voor jouw specifieke probleem moet je het advies inwinnen van een bekwame, in je rechtsgebied bevoegde advocaat of accountant.