Todas las empresas que operan en línea tienen que gestionar el fraude, ya sea por el uso de tarjetas y números de tarjeta robados por estafadores, o clientes que abusan de las políticas de reembolso y disputas. Enfrentarse a pagos ilegítimos y pasar por el proceso de disputa forma parte integral del proceso de aceptar pagos en línea.

Esta guía te ayuda a comprender los conceptos básicos del fraude en línea y cómo proteger a tu empresa. También descubrirás el funcionamiento de las disputas, tu responsabilidad como empresa que opera en línea y cómo Stripe puede ayudarte.

Introducción al fraude en línea

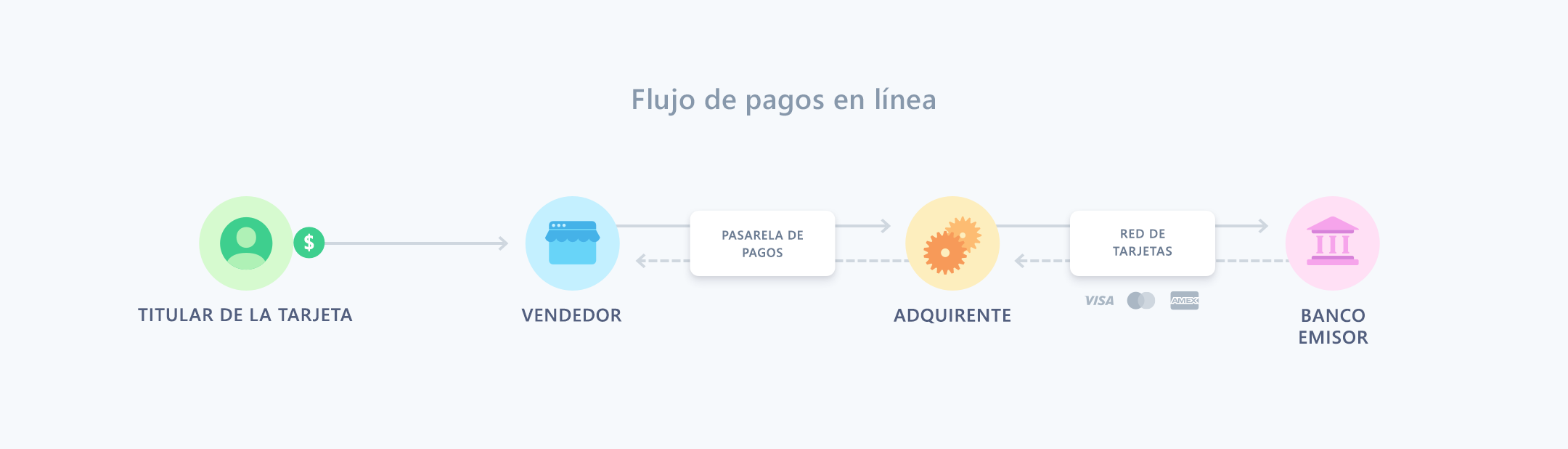

Antes de adentrarnos en el tema del fraude, es importante tener una comprensión clara de cómo funcionan los pagos en línea, es decir, cómo pasa el dinero de un cliente a tu negocio y cómo los bancos facilitan estos pagos.

En cada transacción en línea intervienen varios agentes principales:

Titular de tarjeta: la persona que usa una tarjeta de crédito o débito.

Comerciante: el titular de la empresa que acepta pagos con tarjeta.

Adquirente: la institución financiera que procesa pagos con tarjeta en nombre del comerciante y los envía a través de las redes de tarjeta al banco emisor. A veces, los adquirentes se asocian con un tercero que los ayude a procesar los pagos.

Redes de tarjeta: Visa, Mastercard y otras redes de tarjeta que conectan a todos estos agentes. Comunican información de las transacciones, transfieren los fondos y determinan los costos subyacentes de las transacciones con tarjeta.

Banco emisor: la institución financiera que brinda servicios bancarios o de transacciones y emite tarjetas de pago (como las tarjetas de crédito, débito o de prepago) a los consumidores o las empresas en nombre de las redes de tarjeta.

Se considera que un pago es fraudulento cuando el titular de la tarjeta no autoriza el cargo. Por ejemplo, si un estafador realiza una compra en tu sitio web con un número de tarjeta robado que no se denunció, es posible que el pago se procese correctamente. Luego, cuando el titular descubre el uso fraudulento de la tarjeta, cuestiona el pago ante su banco mediante la presentación de un contracargo. Si bien tienes la oportunidad de disputar este contracargo presentando evidencia de que el pago era válido, si se trata de una transacción fraudulenta, el titular de la tarjeta ganará.

Si tu empresa pierde la disputa, serás responsable de pagar un importe mayor que el de la transacción original. El fraude suele implicar comisiones por contracargos (el costo asociado para que el banco revierta el pago con tarjeta), comisiones de red más elevadas por las disputas, costos operativos más altos por revisar los cargos o defenderse de las disputas y una mayor pérdida de clientes.

Cómo funcionan las disputas

Cuando se presenta una disputa, los fondos se devuelven de inmediato al titular de la tarjeta, antes de que se determine el resultado. Si crees que la disputa no es legítima, puedes presentar evidencia para defenderte, por lo general, en un plazo de entre 5 y 21 días. Si no presentas evidencia antes de la fecha límite, el titular de la tarjeta gana la disputa y conserva los fondos.

Durante el proceso de disputa, tu empresa tiene la responsabilidad de demostrar que la persona que hizo la compra es titular de la tarjeta y autorizó la transacción, así como que el titular de tarjeta comprendió y aceptó las condiciones del servicio y la política de cancelación o rembolso en el momento de la compra.

En el Dashboard, obtienes orientación paso a paso para completar el proceso de presentación de contracargos, y la información que proporcionas se formatea automáticamente. Se te pedirá que suministres información que sirva como evidencia, como registros web, correos electrónicos, números de seguimiento de envíos, confirmaciones de entrega o pruebas de rembolsos anteriores. Además, deberás cargar los archivos necesarios en función del tipo de disputa. Todo esto puede aumentar la probabilidad de que una disputa se decida a tu favor.

Si recibes una disputa, muchas veces es mejor ponerte en contacto con el cliente y tratar de resolver la cuestión de manera proactiva. No obstante, tanto si el cliente decide retirar la disputa como si la mantiene, deberías presentar evidencia. Si no la presentas, el cliente gana automáticamente.

Stripe no decide el resultado de una disputa, sino que lo hacen los emisores de la tarjeta. No obstante, desempeñamos un papel en el asunto, ya que transmitimos tu evidencia a nuestros socios financieros. Una vez que presentas la evidencia, Stripe confirma si cumple con los requisitos de la red. Si es así, la envía al emisor de la tarjeta para que la evalúe. El emisor toma la decisión final y te la comunicamos a través del Dashboard, los webhooks y la API de Stripe.

Para las empresas fuera de México, la comisión por disputa no es reembolsable. Para las empresas en México, es posible que se devuelva la comisión por disputa para una disputa resuelta a tu favor o retirada.

Cómo proteger a tu empresa

Si bien no se puede eliminar por completo el riesgo de fraude al aceptar pagos en línea, la mejor manera de gestionarlo es, en primer lugar, evitar que ocurra.

A continuación te indicamos algunas de las prácticas recomendadas para proteger tu empresa del fraude:

- Aprovecha la detección de fraude mediante machine learning: la detección de fraudes basada en reglas, que opera con una lógica de «si sucede x, entonces haz y», nunca se diseñó para las empresas modernas de Internet y puede provocar la pérdida de ingresos. Stripe Radar funciona con aprendizaje automático adaptativo, con algoritmos que evalúan cada transacción y asignan una puntuación de riesgo, y luego bloquean o permiten transacciones en función del riesgo de fraude. Los algoritmos de Radar se adaptan rápidamente a los patrones de fraude cambiantes y a tu negocio único.

- Reúne más información durante el proceso de compra: solicitar a los clientes que proporcionen más información durante el proceso de compra te ayudará a verificar mejor su legitimidad. Por ejemplo, asegúrate de conseguir el nombre y la dirección de correo electrónico del cliente. Esta información adicional se puede pasar a Stripe Radar para lograr una mejor detección del fraude con machine learning. Además, te brinda más evidencia para presentar durante una posible disputa.

- Revisa los pagos manualmente: Radar para Equipos de Fraude incluye un proceso de revisión adicional que te permite marcar ciertos pagos para revisión (aunque estos pagos se procesan de todos modos y se hace el cargo en la tarjeta de crédito). Si bien las grandes organizaciones usan habitualmente Radar para Equipos de Fraude, la capacidad de revisión manual de los pagos es útil, independientemente del tamaño de tu empresa. La revisión manual de pagos sospechosos te ayuda a actuar con más rapidez, antes de que se produzca una posible disputa. Por ejemplo, si tienes dudas sobre un pago cuando lo estás revisando, puedes ponerte en contacto con el cliente por teléfono o correo electrónico. O, si sospechas que un pago es fraudulento, puedes reembolsarlo.

- Crea reglas para gestionar los pagos: con Radar para Equipos de Fraude, puedes crear reglas personalizadas para gestionar la forma en la que la empresa gestiona los pagos entrantes y bloquear los que consideras sospechosos o enviarlos a revisión. Por ejemplo, podrías reducir la puntuación de riesgo requerida para activar revisiones manuales o revisar pedidos grandes de clientes nuevos. Radar para Equipos de Fraude también proporciona perspectivas de riesgo en pagos particulares, lo que te permite comprender los factores más importantes que contribuyen a una puntuación de riesgo alta. Puedes utilizar esta información para crear reglas adicionales más específicas.

- Explora otros métodos de pago: el conjunto adecuado de métodos de pago puede ofrecer flexibilidad a los clientes y reducir el riesgo de fraude. Las billeteras digitales, como Apple Pay o Google Pay, requieren una verificación adicional del cliente (como datos biométricos, SMS o un código de acceso) para completar un pago, lo que da como resultado tasas de disputa más bajas. Asimismo, la mayoría de los débitos bancarios, donde extraes fondos directamente de la cuenta bancaria de un cliente, requieren que los clientes acepten un mandato o verifiquen la propiedad de la cuenta, lo que agrega una capa adicional de seguridad y reduce la posibilidad de disputas.

- Toma precauciones adicionales cuando se envían los artículos: si envías bienes tangibles, considera demorar el envío de 24 a 48 horas para darles a los titulares de tarjetas la posibilidad de detectar un fraude en su cuenta. Además, debes asegurarte de que envías los productos a una dirección de envío verificada a través de controles de código postal y dirección. Si haces un envío a una dirección no verificada y se disputa el pago, no podrás demostrar que el pedido se envió al titular legítimo de la tarjeta.

Recursos adicionales

A continuación te indicamos recursos adicionales que te ayudarán a gestionar el fraude y proteger a tu empresa:

- Cómo funcionan las disputas

- Cómo responder a las disputas

- Cómo revocar las disputas

- Cómo medir las disputas

- Prácticas recomendadas para prevenir el fraude

- Información sobre Stripe Radar

- Información sobre Radar para Equipos de Fraude

Para obtener más información sobre cómo Stripe puede ayudarte a prevenir el fraude y gestionar las disputas, ponte en contacto con tu gerente de relaciones con clientes o con nuestro equipo de ventas.