La gestion de la fraude est une tâche à laquelle aucune entreprise en ligne ne peut échapper. Des fraudeurs qui utilisent des cartes et des numéros de cartes volés aux clients qui exploitent les politiques de remboursement et les procédures de litiges de façon abusive, l'acceptation de paiements en ligne arrive avec son lot inévitable de paiements illégitimes et de procédures de litiges.

Ce guide vous permettra de découvrir les fondamentaux en matière de fraude en ligne et de prévention de la fraude. Vous comprendrez également le fonctionnement des litiges, votre responsabilité en tant qu'entreprise en ligne et les services que Stripe peut vous fournir.

Présentation de la fraude en ligne

Avant d'étudier en détail le concept de fraude, il convient de bien saisir le fonctionnement des paiements en ligne : comment l'argent passe d'un client à votre entreprise et comment les banques facilitent ces paiements.

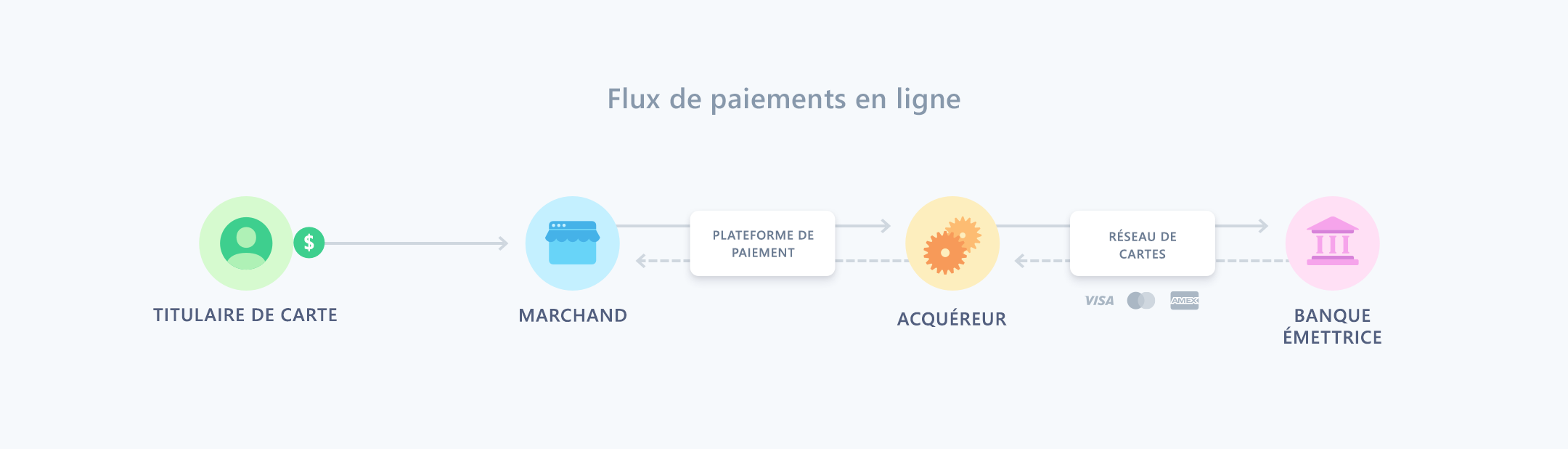

Comme indiqué ci-dessous, chaque transaction en ligne fait intervenir plusieurs parties principales.

Titulaire de la carte : personne qui possède une carte de crédit ou de débit.

Marchand : propriétaire de l'entreprise qui accepte les paiements par carte.

Acquéreur : institution financière qui traite les paiements par carte pour le compte du marchand et les achemine via les réseaux de cartes jusqu'à la banque émettrice. L'acquéreur peut aussi confier le traitement des paiements à un tiers.

Réseau de cartes : Visa, Mastercard et d'autres réseaux de cartes qui font le lien entre tous ces acteurs. Ils communiquent les informations relatives aux opérations, transfèrent les fonds y afférents et déterminent les coûts sous-jacents des transactions par carte bancaire.

Banque émettrice : institution financière qui fournit des services bancaires et de transaction, et émet des cartes bancaires (de crédit, de débit, prépayées, etc.) à destination de consommateurs ou d'entreprises, au nom des réseaux de cartes.

Un paiement est considéré comme frauduleux dès lors que le titulaire de la carte en question ne l'autorise pas. Par exemple, si un fraudeur effectue un achat sur votre site Web à l'aide d'une carte dont le vol n'a pas encore été signalé, le paiement est susceptible d'être validé. Après avoir constaté l'utilisation frauduleuse de sa carte, la personne qui en est réellement titulaire contestera le paiement auprès de sa banque. Bien qu'il soit possible que vous remportiez ce litige en soumettant des preuves de la validité du paiement, s'il s'agit d'une transaction frauduleuse, le titulaire de la carte remportera le litige.

Si votre entreprise perd un litige, vous serez tenu de payer un montant supérieur à celui de la transaction d'origine. La fraude entraîne souvent l'application de frais de contestation (le coût associé à l'annulation par la banque du paiement par carte), des frais de réseau plus élevés en raison de l'ouverture de litiges, des coûts opérationnels plus importants du fait de l'examen du prélèvement ou de la contestation de litiges, et davantage d'attrition.

Fonctionnement des litiges

Lorsqu'un litige est ouvert, les fonds sont immédiatement retournés au titulaire de la carte, avant que toute décision finale ne soit prise. Si vous pensez que le litige n'est pas légitime, vous pouvez soumettre des preuves pour le contester, dans un délai de 5 à 21 jours. Si vous ne fournissez pas les preuves requises dans le délai indiqué, le titulaire de la carte remporte le litige et conserve les fonds.

Durant la procédure de litige, il incombe à votre entreprise de prouver que la personne qui a effectué l'achat détient la carte et a autorisé la transaction, qu'elle a compris et accepté vos conditions d'utilisation du service ainsi que votre politique de remboursement ou d'annulation au moment de l'achat.

Le Dashboard vous guide pas à pas dans le processus d'envoi de contestation et formate automatiquement les informations que vous fournissez. Vous devrez fournir divers éléments de preuve, tels que des journaux Web, des e-mails, des numéros de suivi d'expédition, une confirmation de livraison, ou encore des justificatifs de remboursements antérieurs, et vous devrez importer tout fichier requis au regard du type de litige. Tout cela peut aider à augmenter la probabilité d'une décision en votre faveur.

Si vous recevez un litige, il sera judicieux de contacter le client en premier lieu et d'essayer de résoudre le problème. Toutefois, que le client accepte ou non d'abandonner le litige, il vous faudra tout de même envoyer des éléments de preuve. Dans le cas contraire, le client remportera le litige automatiquement.

Stripe ne décide pas du résultat d'un litige. Ce sont les émetteurs de cartes qui décident de l'issue à donner. Toutefois, nous jouons un rôle dans ce processus, car nous fournissons ces preuves à nos partenaires financiers. Une fois vos preuves envoyées, Stripe confirmera leur adéquation avec les exigences du réseau et, si c'est le cas, enverra ces justificatifs à l'émetteur de carte qui décidera de la suite à donner. L'émetteur rend une décision finale, que nous vous communiquons via le Dashboard, des webhooks, ou encore une API.

Pour les entreprises en dehors du Mexique, les frais de litige ne sont pas remboursables. Pour les entreprises au Mexique, les frais pour un litige remporté ou annulé peuvent être remboursés.

Protéger votre entreprise

S'il est impossible d'éliminer complètement le risque de fraude lorsque vous proposez des paiements en ligne, la meilleure façon de les gérer consiste à prévenir plutôt qu'à guérir.

Voici quelques bonnes pratiques pour protéger votre entreprise contre la fraude :

- Tirer parti de l'apprentissage automatique pour la détection de la fraude : la détection de la fraude basée sur des règles préétablies n'a pas été conçue pour les entreprises Internet modernes et peut donc entraîner une perte de revenus. Stripe Radar s'appuie sur un modèle de machine learning adaptatif. Ses algorithmes évaluent chaque transaction pour lui attribuer un score de risque, avant de bloquer ou d'autoriser le paiement en fonction du risque qu'il pose. Les algorithmes de Radar s'adaptent rapidement, aussi bien à l'évolution des pratiques frauduleuses qu'à l'activité de votre entreprise.

- Collecter plus d'informations lors du paiement : demander aux clients de fournir plus d'informations vous permettra de mieux vérifier leur légitimité. Par exemple, assurez-vous de collecter leur nom et leur adresse e-mail. Ces informations supplémentaires peuvent être transmises à Stripe Radar pour une meilleure détection de la fraude grâce au machine learning, et constitueront autant de preuves en cas de litige.

- Vérifier les paiements de façon manuelle : Radar for Fraud Teams inclut un processus de vérification supplémentaire qui permet de signaler certains paiements et d'en solliciter la vérification. Toutefois, ces paiements sont traités et le compte associé est débité. Si Radar for Fraud Teams est très populaire auprès des grandes organisations, cet outil de vérification manuelle des paiements s'adapte néanmoins aux entreprises de toutes tailles. La vérification manuelle des paiements suspects vous permet d'intervenir plus rapidement, avant même qu'un litige ne se produise. Par exemple, si vous avez des doutes sur un paiement en cours de vérification, vous pouvez contacter le client par téléphone ou par e-mail. Et en cas de paiement suspect, vous pouvez rembourser le montant en question.

- Créer des règles pour la gestion de vos paiements : en utilisant Radar for Fraud Teams, vous pouvez créer des règles personnalisées pour gérer les paiements entrants, en bloquant les paiements suspects ou en les plaçant en vérification. Par exemple, vous pouvez réduire le score de risque requis pour déclencher des vérifications manuelles ou examiner des commandes importantes de nouveaux clients. Radar for Fraud Teams fournit également des données sur les risques liés à des paiements particuliers pour vous permettre de mieux comprendre les raisons derrière un score de risque élevé. Vous pouvez utiliser ces informations pour créer des règles plus ciblées.

- Explorer d'autres moyens de paiement : les bons moyens de paiement permettent d'offrir une plus grande flexibilité à vos clients tout en réduisant le risque de fraude. Les portefeuilles électroniques, tels qu'Apple Pay ou Google Pay, nécessitent une vérification supplémentaire du client (comme la biométrie, les SMS ou un code d'accès) pour effectuer un paiement, ce qui réduit les taux de litige. De même, la plupart des prélèvements bancaires (lorsque vous retirez des fonds directement du compte bancaire d'un client) reposent sur un mandat ou sur la vérification de l'identité du propriétaire du compte, ce qui renforce la sécurité et réduit les risques de litiges.

- Prendre des précautions supplémentaires lors de l'expédition des articles : si vous envoyez des biens matériels, pensez à retarder l'expédition en donnant un délai de 24 à 48 heures aux titulaires de cartes pour repérer toute fraude sur leurs comptes. En sus, veillez à envoyer des biens matériels uniquement à des adresses de livraison dont le code postal et la voie sont vérifiés. Si vous expédiez des biens vers une adresse qui n'a pas été vérifiée, en cas de contestation, vous ne pourrez pas prouver que la commande a bien été expédiée au titulaire légitime de la carte bancaire.

Autres ressources

Vous trouverez ci-dessous des ressources supplémentaires pour gérer la fraude et protéger votre entreprise :

- Fonctionnement des litiges

- Réponse aux litiges

- Négociation des abandons

- Mesures des litiges

- Bonnes pratiques pour prévenir la fraude

- À propos de Stripe Radar

- À propos de Radar for Fraud Teams

Pour en savoir plus sur les produits et les services que propose Stripe pour la prévention de la fraude et la gestion des litiges, contactez votre responsable de la réussite client ou notre équipe commerciale.