Toda empresa que venda bienes y servicios a clientes en Europa debe cobrar el impuesto al valor agregado (IVA), incluso si la empresa no está establecida en ese continente. Aunque la Comisión Europea se ha esforzado por simplificar el cobro y el pago del IVA, cada país tiene sus propias leyes y tipos impositivos, por lo que la gestión de los impuestos en Europa puede resultar realmente complicada. Por ejemplo, si tu empresa vende sus productos o servicios a otra empresa de la UE (en lugar de hacerlo a un cliente particular), es posible que no sea necesario que tengas que cobrar el IVA en función de dónde estén establecidas ambas empresas. Además, en el caso de las ventas en las cuales se cobra el IVA, los gobiernos exigen que recopiles datos adicionales para confirmar el domicilio del cliente.

Esta guía está dirigida a las empresas que venden a clientes de la UE y explica los conceptos básicos del IVA y de la ventanilla única del IVA (también conocida con sus siglas en inglés «VAT OSS»). Te explicaremos cuándo y cómo registrar tu empresa para cobrar el IVA, cómo calcular y cobrar dicho impuesto y cómo presentar tus declaraciones. Además, obtendrás información sobre cómo Stripe Tax puede ayudarte a cumplir con todas estas normas fiscales.

¿Qué es el impuesto al valor agregado (IVA) de la UE?

El IVA es el impuesto al consumo que se aplica a todos los bienes y servicios que se vendan en la UE, ya sea de forma digital o física. Se cobra siempre que se agrega valor al producto a lo largo de toda la cadena de suministro, desde la producción hasta el punto de venta.

A continuación, incluimos un ejemplo de cómo funciona el IVA en la vida real:

Un joyero vende un collar a un comerciante minorista que gestiona una tienda en línea de productos de lujo por €1000 con una tasa de IVA del 23 % (este tipo de IVA puede variar según los estados miembros de la UE). El minorista paga €230 de IVA al joyero, además del costo del collar. Luego, el minorista aumenta el precio del collar y lo publica en línea por €1,500. En el proceso de pago en línea, el cliente paga, de nuevo, un 23 % de IVA, lo que equivale a €345 que cobra el minorista. Cuando la transacción final se completa, el minorista acaba recuperando el IVA que había pagado anteriormente al joyero y, al declarar los impuestos al gobierno, solo pagará €115 (los €345 que le acaba de cobrar al cliente final menos los €230 de IVA que le pagó al joyero).

Esta imagen muestra en qué momento se suma el IVA al collar.

La importancia de cumplir con la legislación en materia de IVA en Europa

Todas las empresas que vendan bienes físicos o digitales en la UE, incluidos los vendedores que no residen en la UE, deben cobrar el IVA de acuerdo con las leyes y la normativa local. No darse de alta como recaudador (o hacerlo fuera de plazo) puede derivar en multas y sanciones, además de acumular intereses en las cantidades no pagadas. Por ejemplo, en Austria, las empresas que no se den de alta como recaudadoras de IVA pueden recibir sanciones de hasta 5000 € aunque no deban ni un solo céntimo de IVA al gobierno.

¿Se cobra el IVA en Estados Unidos?

En Estados Unidos no se cobra el impuesto al valor agregado (IVA). En su lugar, los gobiernos locales y estatales son responsables de cobrar el impuesto sobre las ventas (en inglés, «sales tax»). Muchas empresas deben tomar medidas adicionales para garantizar el cumplimiento de la normativa y las reglas del impuesto sobre las ventas. Para obtener más información sobre los impuestos que debes aplicar al vender a clientes en EE. UU., consulta nuestra guía de introducción al impuesto sobre ventas y al nexo económico de EE. UU..

Cómo cumplir con el IVA de la UE

Las normas de IVA en Europa dependen de dónde te encuentres, qué vendas, dónde esté establecido tu cliente y si tu cliente es una empresa o un particular. Si bien la normativa varía según el país, los siguientes pasos para el cumplimiento de la normativa del IVA son coherentes si vendes en la UE.

1. Regístrate a efectos del IVA y del IVA OOS

Registro en el IVA local

En la UE, el umbral para registrarse y cobrar el IVA depende del país en el que esté establecida tu empresa.

Por ejemplo, en España no hay umbral de registro. Por otro lado, las empresas en Irlanda tienen dos umbrales de IVA diferentes: EUR 85,000 para las empresas locales que venden productos y EUR 42,500 para las empresas locales que venden servicios. Estos umbrales de registro nacional se aplican solo a las empresas nacionales o en el país. Las empresas establecidas fuera de Europa o que venden fuera de Europa deben registrarse antes de su primera venta.

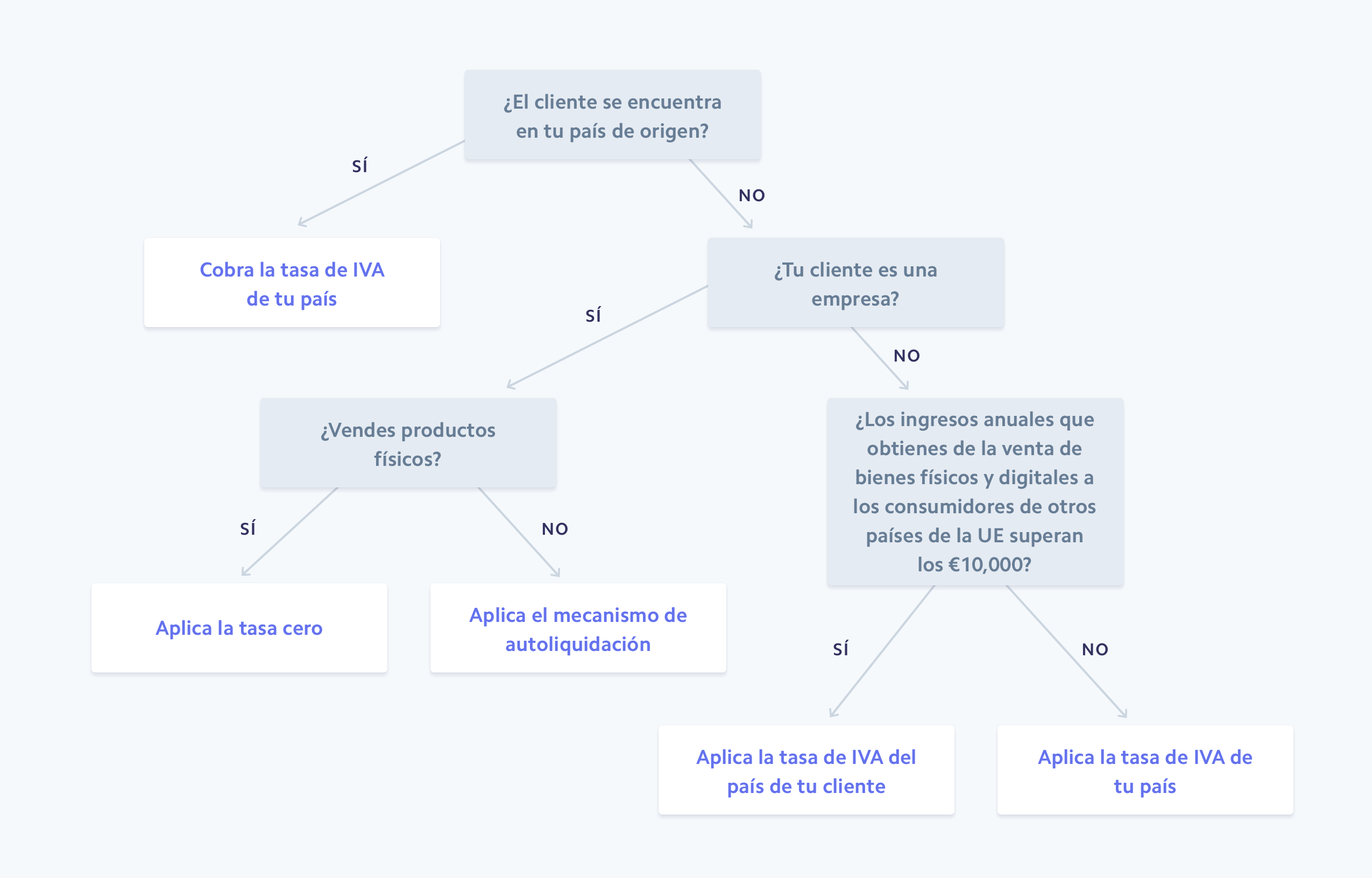

Existe una excepción para las empresas de la UE que estén establecidas en un país de la UE y vendan bienes físicos y productos digitales a particulares en otros países de la UE. En estas ventas de empresa a consumidor (B2C), las empresas deben cobrar el IVA a la tasa de su país de residencia en lugar del país de residencia del cliente. Una vez que las ventas B2C superan los €10,000, deben cobrar el IVA a la tasa del país de residencia del cliente. No existe una excepción similar para las empresas que no pertenecen a la UE y venden a particulares en la UE.

Cuando te registres a efectos del IVA, recibirás un número de identificación de IVA. Este número tiene entre 4 y 15 dígitos, empezando por el código de país de dos letras (por ejemplo, BE para Bélgica o CY para Chipre), seguido de otros 2 a 13 caracteres. Las empresas deben incluir su número de identificación a efectos del IVA en sus facturas de venta y recopilar el número de identificación a efectos del IVA del cliente cuando vendan a otra empresa registrada para el IVA.

Registro en el IVA OSS para empresas europeas (régimen de la Unión)

Las empresas europeas que venden a particulares (por ejemplo, ventas B2C) en varios países de la UE pueden inscribirse en el régimen de la Unión de ventanilla única del IVA (IVA OSS). El programa se creó para simplificar el proceso de recaudación y pago del IVA en todos los países de la UE.

Si te registras en el IVA OSS, no necesitas registrarte en cada país de la UE en el que vendas bienes o servicios a distancia. Si estás establecido en un país de la UE, puedes registrarte en el portal de IVA OSS de tu país de origen. Remitirás todo el IVA recaudado a tu autoridad fiscal local, que luego distribuirá estos ingresos por IVA a otros países de la UE en tu nombre. En otras palabras, si vendes en toda la UE, en lugar de registrarte y presentar la declaración en 27 países, puedes registrarte en el IVA OSS de un país y presentar una declaración de dicho IVA.

Registro en el IVA OSS para empresas no europeas (régimen para empresas no pertenecientes a la Unión)

Todas las empresas que no estén establecidas en la UE (incluidas las empresas del Reino Unido después del Brexit) que vendan productos digitales a particulares en la UE pueden inscribirse en el régimen de IVA OSS no perteneciente a la Unión. Estas empresas pueden elegir cualquier país europeo para registrarse en el IVA OSS. Por lo general, las empresas fuera de la UE se registran en aquellos países donde se encuentra la mayoría de sus clientes u optan por registrarse en el país que tiene el portal de registro más fácil de usar. Cuando una empresa fuera de la UE se registra en el IVA OSS, se le asigna un número de identificación de IVA único en el formato que comienza con UE.

Registro en la ventanilla única de importación (IOSS)

Tanto las empresas de la UE como las que no pertenecen a la UE pueden registrarse en el IOSS si venden bienes a consumidores de la UE y los bienes se importan en envíos que no superan los EUR 150. El esquema IOSS permite a los vendedores cobrar el IVA del país del cliente al momento de la venta. Esto significa que no se cobrará el IVA en la frontera cuando las mercancías lleguen a la UE. Las empresas fuera de la UE pueden elegir cualquier país europeo para registrarse en IOSS, mientras que las empresas de la UE deben registrarse en el país donde están establecidas. El registro IOSS es voluntario. A menudo, los vendedores fuera de la UE deben designar a un intermediario para utilizar IOSS.

2. Calcula el IVA

Para calcular el IVA de una transacción, debes determinar tres cosas: el estado del cliente (empresa o particular), el IVA de qué país debes cobrar y la tasa correcta del IVA.

Identifica si tus clientes son empresas (B2B) o particulares (B2C)

Antes de calcular el IVA, debes determinar si tu cliente es una empresa o un particular. Este es un paso importante, ya que determinará si tienes que cobrar algún tipo de IVA.

Si tu cliente proporcionó un número de identificación a efectos del IVA válido, puedes considerarlo una empresa. Puedes verificar la validez del número en el portal del Sistema de intercambio de información sobre el IVA (VIES). Tienes la obligación de verificar el número de identificación a efectos del IVA para ayudar a prevenir el fraude fiscal.

Si eres una empresa europea que vende a una empresa de otro país de la UE, a menudo no tienes que cobrar el IVA. Para estas ventas business to business (B2B), se aplica el método de inversión del sujeto pasivo (en cuyo caso el comprador paga el IVA directamente a su gobierno en lugar de pagarlo a través de ti) o puedes beneficiarte de la aplicación de una tasa de IVA cero (en cuyo caso no tendrás que pagar ningún IVA).

Este gráfico explica cómo una empresa de la UE puede determinar la tasa correcta de IVA para los bienes físicos y los servicios digitales vendidos en la UE.

Determina qué país recauda el IVA

En situaciones transfronterizas, es importante determinar qué país debe cobrar el IVA por una transacción. Las reglas que determinan qué país debe cobrar impuestos son muy complejas y dependen de muchos factores, como el tipo de servicio, el perfil del cliente, el país desde donde se envía y el país al que se envía la mercancía, entre otros factores.

Determina las tasas de IVA

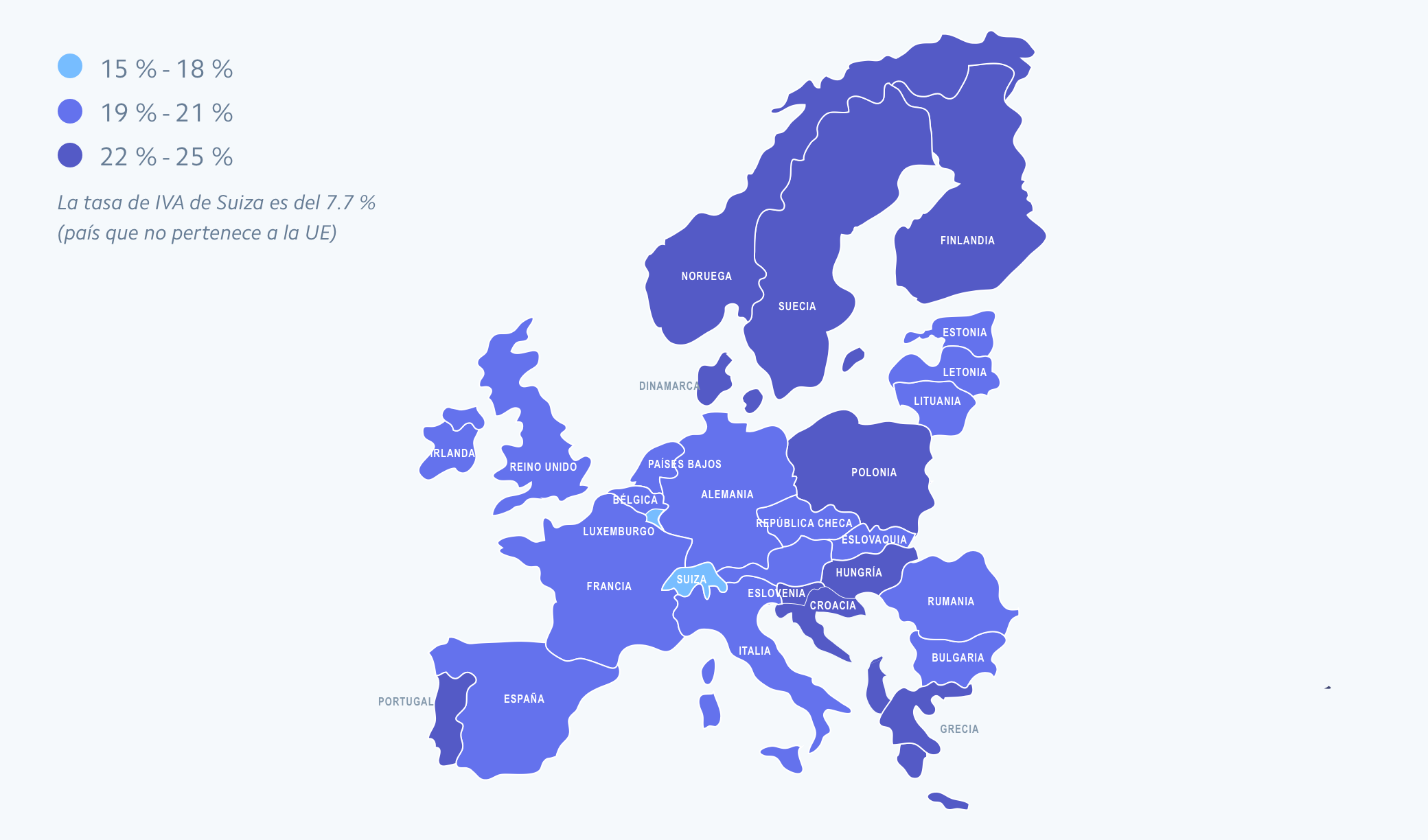

Las tasas de IVA varían según el país de la UE. La tasa mínima estándar de IVA de la UE es del 15 % para sus 27 países miembros. Las tasas reales de IVA de los países de la UE oscilan entre el 17 % y el 27 %. Suiza no forma parte de la UE y tiene un tipo de IVA estándar del 8.1 %, que es muy inferior al de los países vecinos.

Las tasas de IVA difieren de un país europeo a otro.

Aunque cada país establece una tasa estándar de IVA, la mayoría de ellos también tienen tasas reducidas y exenciones según el tipo de producto o servicio que se vende. Dada la variedad de tasas de IVA, es importante poder clasificar los productos que vendes de acuerdo con la legislación local.

Tasas de IVA para productos digitales

De acuerdo con la legislación de la UE, los productos digitales cumplen los siguientes criterios:

- No son un producto físico.

- El comerciante entrega el producto en línea.

- La provisión del producto implica una mínima interacción humana.

- El producto no puede existir sin tecnología.

Los libros electrónicos, los juegos, la música, el software, el SaaS, el alojamiento de sitios web y muchos más productos y servicios entran en esta categoría. Por lo general, los productos digitales están sujetos a las tasas estándar de IVA, pero pueden aplicarse algunas excepciones. Por ejemplo, en el caso de los libros electrónicos, la tasa de IVA se reduce al 10 % en Austria y al 4 % en España.

Tasas de IVA para bienes físicos

Las tasas de IVA de los bienes físicos se pueden consultar en el sitio web de la Comisión Europea. Algunas transacciones son elegibles para tasas reducidas, especiales o cero. En Irlanda, por ejemplo, los pañales para niños y las velas de cera sin decorar, entre otros productos, se venden libres de impuestos. Y en Croacia, algunos productos alimenticios se benefician de una reducción del IVA.

3. Reúne pruebas de la ubicación del comprador

Dado que las tasas impositivas varían significativamente según la ubicación del comprador, el gobierno quiere un registro que confirme dónde estaba el cliente cuando compró productos digitales. Por lo general, debes conservar dos pruebas que confirmen la dirección de tu cliente para cada venta de productos digitales.

Esta capa adicional de documentación limita la posibilidad de que empresas o individuos puedan cometer fraude fiscal, ya sea cobrando o pagando una tasa impositiva incorrecta. Tendrás que recopilar y almacenar dos de los siguientes datos para confirmar la residencia de un cliente y que se cobró y pagó la tasa impositiva correcta:

- Ubicación del banco

- Dirección IP

- Dirección de facturación

- País que emitió la tarjeta

Hay una excepción: Si ganas menos de €100,000 al año con la venta de productos digitales, solo necesitas uno de los datos del cliente mencionados anteriormente. Asegúrate de mantener estos registros archivados durante 10 años, de acuerdo con la legislación de la UE.

Cuando vendes a clientes comerciales, también tienes que emitir una factura con IVA, aunque no lo cobres. Las empresas vendedoras deben conservar estos registros, que incluyen la información de su empresa, el precio de venta y la tasa de IVA aplicada, el nombre y la dirección del comprador y el número de identificación fiscal, entre otra información, durante el período de tiempo especificado por la legislación local.

4. Presenta declaraciones de IVA

Presentar una declaración de IVA es clave para garantizar el cumplimiento de la normativa. Incluso si no tienes que pagar o reclamar el IVA, debes presentar tus declaraciones a tiempo. Tendrás que declarar dos tipos de IVA: el importe que cobraste a tus clientes (IVA repercutido) y el importe del IVA que pagaste a tus proveedores (IVA soportado). También tendrás que deducir el IVA que pagaste del IVA que cobraste. Por ejemplo, si fuiste el minorista que vende el collar que compraste al joyero, puedes reclamar el 23 % de IVA (€230) que pagaste al joyero. Cuando presentas tu declaración, solo pagas la diferencia entre el IVA que pagó el cliente final (€345) y el que pagaste originalmente (€230), que es de €115.

Los formularios de devolución y la frecuencia de presentación varían según el país. La frecuencia con la que debes hacer la presentación también puede depender de tus ingresos anuales por ventas. Por ejemplo, en Alemania, el período de presentación estándar es trimestral, pero los vendedores cuyos impuestos a pagar superaron los €7,500 en el año anterior deben presentar la declaración mensualmente, y los vendedores con un impuesto a pagar inferior a €1,000 deben presentarla anualmente.

Si optaste por el registro de OSS, debes presentar una declaración trimestral de OSS en tu país de registro. Esta declaración debe presentarse además de las declaraciones nacionales de IVA que tengas que presentar. En tu declaración de OSS, indicarás tus ventas aptas para OSS a clientes de todos los países de la UE y los importes de IVA respectivos. Una vez que pagues todo el IVA en el país en el que te registraste para el IVA OSS, la autoridad fiscal local redistribuirá los ingresos por IVA a los demás países en tu nombre.

Si no presentas el importe correcto de IVA, es posible que te enfrentes a intereses y multas en todos los países en los que se suponía que debías recaudar y remitir impuestos. En Portugal, por ejemplo, puedes enfrenta multas de hasta €3,750 por no presentar correctamente el IVA. En Alemania, la presentación tardía del IVA da lugar a multas de hasta el 10 % del importe del IVA, con un límite de €25,000.

Cómo puede ayudarte Stripe Tax

Stripe permite que los marketplaces desarrollen y amplíen importantes pagos internacionales y empresas de servicios financieros con menos gastos generales y más oportunidades de crecimiento. Stripe Tax reduce la complejidad del cumplimiento de la normativa fiscal en todo el mundo para que puedas centrarte en el crecimiento de tu empresa. Calcula y recauda automáticamente los impuestos sobre las ventas, el IVA y el GST, tanto sobre productos y servicios físicos como digitales, en todos los estados de EE. UU. y en 100 países. Stripe Tax está integrado en Stripe de forma nativa, por lo que puedes empezar a utilizarlo con mayor rapidez, sin necesidad de integración de terceros ni de complementos.

Stripe Tax puede ayudarte con lo siguiente:

- Saber dónde registrarte y cobrar impuestos: consulta dónde podrías tener que cobrar impuestos en función de tus transacciones de Stripe. Después de registrarte, puedes activar el cobro de impuestos en un nuevo estado o país en cuestión de segundos. Puedes empezar a recaudar impuestos agregando una línea de código a tu integración existente de Stripe o la recaudación de impuestos a los productos de Stripe que no requieran programación, como Invoicing, con tan solo un clic.

- Inscribirte para pagar impuestos: si tu empresa está en EE. UU., deja que Stripe gestione tus registros fiscales y benefíciate de un proceso simplificado que completa previamente los datos de la solicitud, lo que te ahorra tiempo y simplifica el cumplimiento de la normativa local. Si estás ubicado fuera de EE. UU., Stripe trabaja con Taxually para ayudarte a registrarte ante las autoridades fiscales locales.

- Cobrar de forma automática el impuesto sobre las ventas: Stripe Tax calcula y recauda el importe de los impuestos adeudados. Admite cientos de productos y servicios y está al día sobre las normas fiscales y los cambios de tasas.

- Simplificar la declaración fiscal y la remisión de impuestos: con nuestros socios globales de confianza, los usuarios se benefician de una experiencia fluida que se conecta con los datos de tus transacciones con Stripe, lo que les permite a nuestros socios gestionar las declaraciones fiscales para que puedas concentrarte en el crecimiento de tu empresa.

Obtén más información sobre Stripe Tax.