La conciliación contable desempeña un papel fundamental para garantizar que los estados financieros sean fiables, detectar errores, prevenir el fraude y mantener el cumplimiento de los requisitos normativos. Las empresas que priorizan las prácticas efectivas de conciliación se colocan en una posición sólida para tomar decisiones informadas, mitigar los riesgos y mantener la salud financiera necesaria para el éxito a largo plazo.

Según una encuesta realizada por la Asociación de Examinadores de Fraude Certificados (ACFE), el fraude en los extractos financieros constituyó el 9 % de todos los casos de fraude denunciados en 2022. Esto resalta la importancia de una conciliación contable precisa para detectar y prevenir actividades fraudulentas dentro de una organización. Gracias a la conciliación de los registros financieros, como los extractos bancarios, las facturas y los recibos, las empresas pueden identificar discrepancias e irregularidades y protegerse contra posibles fraudes.

Cubriremos las mejores prácticas y estrategias que las organizaciones pueden utilizar para optimizar sus procesos de conciliación, minimizar los errores y establecer una base sólida para la gestión financiera.

¿Qué contiene este artículo?

- ¿Qué es la conciliación en la contabilidad?

- Tipos de conciliación contable

- Por qué es importante la conciliación contable para las empresas

- Mejores prácticas en la conciliación contable

- Conciliación contable con Stripe

¿Qué es la conciliación en la contabilidad?

En contabilidad, la conciliación se refiere al proceso de comparar dos conjuntos de registros o información financiera, como extractos bancarios, cuentas del libro mayor u otros registros relevantes, para garantizar su exactitud y coherencia.

El objetivo principal de la conciliación es identificar y resolver cualquier discrepancia entre los dos conjuntos de registros. Esto ayuda a preservar la integridad de los estados financieros e identifica errores o actividades fraudulentas.

Tipos de conciliación contable

La conciliación contable implica comparar y verificar las transacciones y saldos financieros para identificar y resolver discrepancias. Estos son los diferentes tipos de conciliación contable:

Conciliación bancaria

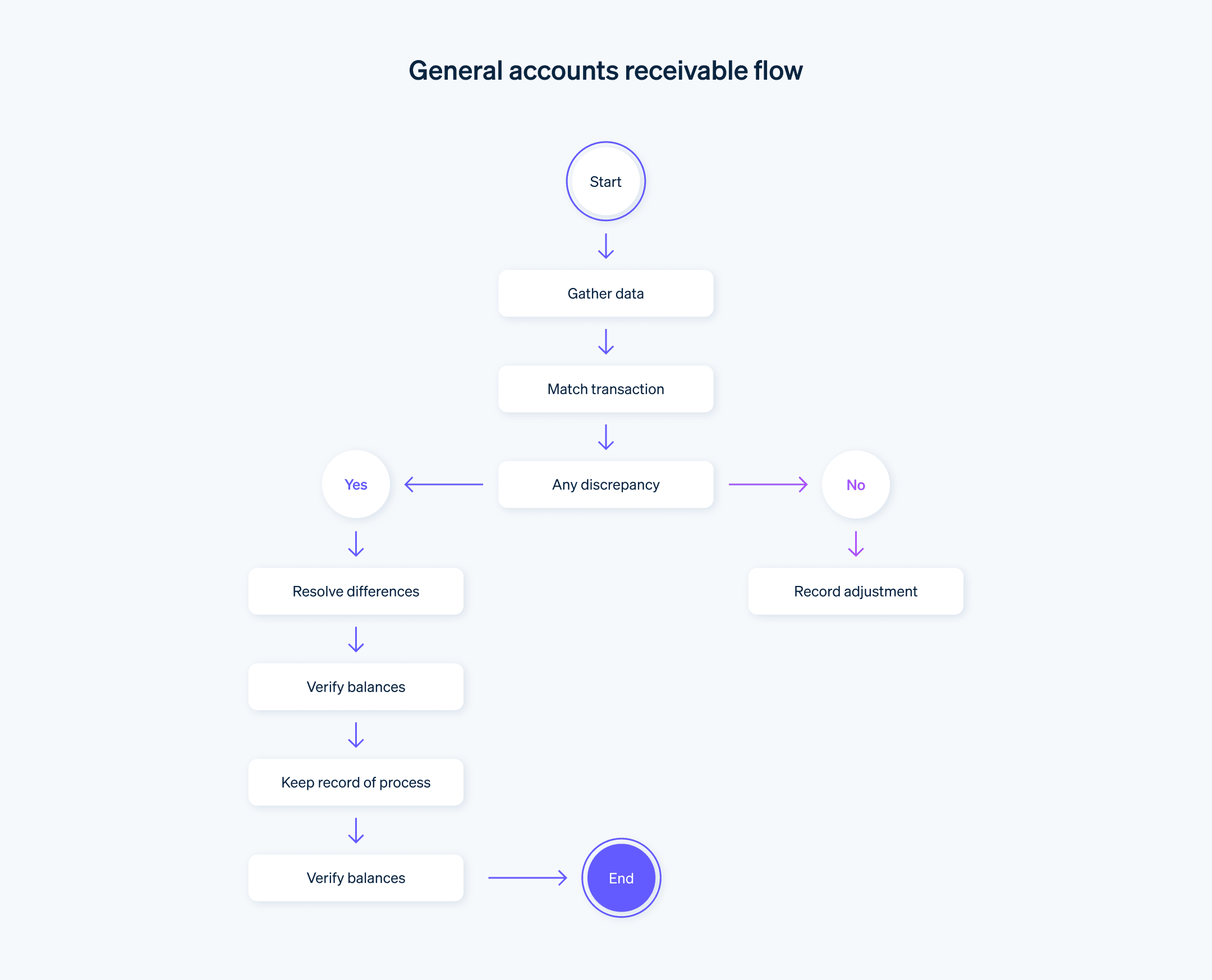

Comparar las transacciones y los saldos en el extracto bancario de una empresa con las entradas en el libro de caja o en el libro mayor.Conciliación de cuentas por cobrar

Verificar la exactitud e integridad de los saldos de las cuentas por cobrar comparándolos con la documentación de respaldo, como las facturas de los clientes y los recibos de pago.Conciliación de cuentas a pagar

Verificar la exactitud e integridad de los saldos de las cuentas a pagar comparándolos con las facturas de los proveedores y los registros de pago.Conciliación entre empresas

Conciliar las transacciones y saldos entre empresas afiliadas o entidades para proteger la precisión y eliminar errores.Conciliación de inventarios

Comparar los recuentos de inventario físico con los saldos de inventario registrados para identificar discrepancias y abordar problemas como el robo o los errores de registro.Conciliación del libro mayor

Conciliar varias cuentas del libro mayor para asegurarse de que las transacciones y los saldos registrados estén completos y sean precisos.Conciliación de activos fijos

Verificar los registros de activos fijos comparándolos con las facturas de compra, los calendarios de depreciación y los registros de enajenación.Conciliación fiscal

Comparar los registros fiscales, como el impuesto sobre las ventas o el impuesto sobre la renta, con los registros financieros correspondientes para asegurarse de que la declaración de las obligaciones tributarias sea precisa.Conciliación de tarjetas de crédito y débito

Cotejar las transacciones registradas en los extractos de tarjetas de crédito o débito con los registros financieros para garantizar su exactitud e integridad.Conciliación de carteras digitales

Verificar las transacciones con carteras digitales con los registros financieros de la empresa.Conciliación de monedas internacionales

Garantizar la exactitud de las transacciones en moneda extranjera comparándolos con los tipos de cambio y los registros financieros.Conciliación automática de pagos en tiempo real

Automatizar los procesos de conciliación de pagos en tiempo real para hacer coincidir y conciliar los pagos de manera precisa y eficiente.

Estos tipos de conciliación son importantes para mantener registros financieros precisos, detectar errores y fraudes, además de garantizar la confiabilidad del sistema contable. Proporcionan a las organizaciones una visión clara y precisa de su situación financiera, permitiéndoles tomar decisiones empresariales informadas.

¿Por qué es importante la conciliación contable para las empresas?

La conciliación contable es fundamental para las empresas. Estas son las razones:

Registros financieros precisos

A través de la comparación de diferentes conjuntos de datos, la conciliación garantiza que los registros financieros sean precisos y confiables. Cuando una empresa procesa o registra transacciones financieras, pueden producirse discrepancias, errores y omisiones, y la conciliación ayuda a identificar estas discrepancias y corregirlas. Esto garantiza que los estados financieros y los informes presenten una imagen precisa y justa de la situación financiera de la empresa.Detección del fraude

La conciliación es un mecanismo de control interno fundamental para detectar actividades fraudulentas. Gracias a la comparación de registros, como extractos bancarios, facturas y recibos de pago, las empresas pueden identificar discrepancias o irregularidades que pueden indicar transacciones fraudulentas, protegiendo así los activos y los intereses financieros de la empresa.Toma de decisiones

La conciliación garantiza que los datos utilizados para la toma de decisiones sean confiables y completos. Con la conciliación de diferentes cuentas y registros financieros, las empresas ganan confianza en la precisión de su información, lo que les permite tomar decisiones estratégicas basadas en conocimientos financieros sólidos.Cumplimiento de la normativa y de los requisitos reglamentarios

La conciliación ayuda a las empresas a cumplir con la normativa y las obligaciones reglamentarias. Por ejemplo, a través de una conciliación bancaria precisa, una empresa puede asegurarse de que cumple con las normas de auditoría y crea estados financieros que se adhieren a las pautas reglamentarias. El hecho de no conciliar las cuentas correctamente puede dar lugar a incumplimientos, sanciones o consecuencias legales.Gestión de riesgos

La conciliación ayuda a gestionar los riesgos financieros a través de la rápida identificación de errores, discrepancias o irregularidades. Gracias a la conciliación de las cuentas, las empresas pueden detectar riesgos potenciales como problemas de flujo de caja, discrepancias de inventario y cálculos incorrectos de impuestos. La identificación temprana de los riesgos permite a las empresas tomar las medidas adecuadas y salvaguardar su estabilidad financiera.Fortalecer la confianza con las partes interesadas

La conciliación significa que los estados financieros se preparan con integridad y transparencia, lo que genera confianza y credibilidad entre las partes interesadas, como inversores, prestamistas y accionistas. Esta confianza fortalece la reputación de la empresa y aumenta la seguridad en su salud financiera.

Prácticas recomendadas en la conciliación contable

A través de estas prácticas recomendadas en la conciliación contable, las empresas pueden mejorar la precisión de los registros financieros, fortalecer los controles internos, detectar y prevenir el fraude y mantener el cumplimiento de los requisitos reglamentarios. Estas prácticas contribuyen a la obtención de informes financieros confiables, que son parte integral de casi todos los aspectos del funcionamiento y crecimiento de una empresa.

Las siguientes son algunas de las prácticas recomendadas de conciliación contable para las empresas:

Conciliación periódica

Realiza conciliaciones de forma regular; lo ideal es hacerlas mensualmente o con la frecuencia que sea necesaria en función del volumen de transacciones. Una conciliación rápida y coherente significa que una empresa puede identificar y resolver las discrepancias rápidamente, antes de que causen problemas en el futuro.Documentación y elaboración de informes

Conserva documentación detallada del proceso de conciliación, incluidos extractos bancarios, facturas, recibos y otros registros relevantes. La documentación adecuada del proceso de conciliación facilita futuras auditorías o revisiones, y ayuda a identificar y resolver discrepancias.Segregación de funciones

Implementa la segregación de funciones para asegurarte de que diferentes personas sean responsables de diferentes aspectos del proceso, como el registro, la conciliación y la aprobación de las transacciones financieras. Esta separación garantiza que diferentes personas revisen la información financiera en varios momentos del proceso de conciliación, lo que ayuda a prevenir errores y fraudes.Procedimientos claros de conciliación

Establece procedimientos de conciliación estandarizados, definiendo claramente los pasos adecuados, las funciones y las responsabilidades de las personas y los plazos específicos. Los procedimientos claros promueven la coherencia, minimizan los errores y garantizan que el proceso de conciliación se lleve a cabo de manera organizada.Automatización de la conciliación

Cuando sea posible, utiliza software de contabilidad o herramientas de conciliación para automatizar el proceso de conciliación. La automatización reduce los errores manuales, mejora la eficiencia y proporciona un marco sistemático para la conciliación de cuentas y registros.Comparación e investigación

Realiza una comparación detallada de los registros financieros, identificando cualquier discrepancia. Investiga y resuelve estas discrepancias de inmediato rastreando las causas raíz, corrigiendo errores y ajustando los registros financieros en consecuencia. Una investigación adecuada ayuda a prevenir errores recurrentes y a garantizar que la información financiera sea precisa.Comunicación continua

Fomenta una comunicación abierta entre los departamentos y las personas pertinentes en el proceso de conciliación. La comunicación regular ayuda a resolver problemas, aclarar dudas y compartir información de manera efectiva. Un proceso de conciliación integral y preciso depende de la colaboración y la coordinación entre las diferentes partes interesadas.Revisión y aprobación de la conciliación

Implementa un proceso de revisión y aprobación para garantizar una revisión independiente de los registros conciliados. Este proceso debe incluir la revisión de la exactitud e idoneidad de los saldos conciliados y la investigación de cualquier discrepancia significativa. La aprobación por parte de una autoridad designada añade un nivel adicional de seguridad al proceso de conciliación.Mejora continua

Evalúa y mejora el proceso de conciliación con regularidad a través de la identificación de las áreas de mejora. Analiza los patrones de discrepancias, identifica las posibles debilidades e implementa las medidas adecuadas para prevenir errores futuros. Con el perfeccionamiento del proceso de conciliación de forma continua, las empresas pueden maximizar la precisión, la eficiencia y el control financiero general.

¿Cómo es la conciliación contable con Stripe?

Stripe ofrece una potente solución de conciliación que agiliza el proceso para las empresas. La solución de conciliación de Stripe automatiza el proceso de conciliación de las empresas y ofrece un panorama completo del movimiento de tu dinero.

El proceso de conciliación de Stripe consiste en comparar los registros internos de tu empresa, como las facturas, con los registros externos, los archivos de cobro, los archivos de transferencias y los extractos bancarios. El sistema automatizado de Stripe se encarga de esta comparación, lo que te permite capturar los ingresos de manera precisa y conciliar tus sistemas contables internos con los cargos y reembolsos procesados por Stripe a nivel de transacción.

La solución de conciliación de Stripe ofrece varios beneficios para las empresas:

Te permite realizar un seguimiento del dinero en efectivo a diario, por lo que tus registros financieros se mantienen alineados con los fondos recibidos. Cuando identificas cualquier brecha en los flujos de fondos o discrepancias en los datos, puedes abordar las fugas rápidamente y minimizar las pérdidas financieras.

La conciliación de Stripe ofrece visibilidad del ciclo de vida completo de cada transacción. Puedes rastrear y monitorear fácilmente el flujo de fondos, asegurándote de que cada transacción se registra y contabiliza con precisión. Este nivel de transparencia ayuda a proteger tu negocio gracias a la identificación de cualquier posible error o irregularidad.

La conciliación de Stripe es especialmente beneficiosa para las empresas con altos volúmenes de transacciones. Si tu empresa procesa miles de transacciones al mes, la automatización y la escalabilidad de la solución de conciliación de Stripe pueden optimizar tus operaciones financieras.

Si tu empresa se enfrenta a escenarios de transacciones complejos, como ciclos de vida prolongados de las transacciones distribuidos en varios períodos o clientes que utilizan varios métodos de pago en una sola transacción, la solución de conciliación de Stripe puede gestionar estas complejidades de forma eficaz. Proporciona la flexibilidad y precisión necesarias para conciliar diversos tipos de transacciones y garantizar informes financieros precisos.

La solución de conciliación de Stripe automatiza y simplifica el proceso de comparación de los registros internos con los externos, lo que permite a las empresas capturar ingresos con precisión, hacer un seguimiento del flujo de caja, identificar discrepancias e implementar controles financieros sólidos. Ya sea que tengas grandes volúmenes de transacciones o escenarios de transacciones complejos, la solución de conciliación de Stripe ofrece un soporte escalable y confiable para tus operaciones financieras. Para obtener más información ingresa aquí.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.