Letzte Aktualisierung: 14. September 2021

In Europa brachte das europäische Zahlungsverkehrsrecht, die sogenannte zweite Zahlungsdiensterichtlinie (auch bekannt als PSD2), wesentliche Änderungen für mehrseitige Plattformen bzw. Marktplatzunternehmen mit sich. Viele dieser Unternehmen können sich nicht mehr auf eine früher geltende Ausnahme von der Lizenzpflicht berufen.

In diesem Leitfaden erhalten Sie Informationen dazu, wie in Europa agierende Plattformen bestmöglich mit den regulatorischen Änderungen von PSD2 umgehen können – denn diese hat erheblichen Einfluss auf die Zahlungsverwaltung dieser Plattformen. In Europa haben sich zahlreiche Plattformen, die Zahlungen empfangen, auf die sogenannte Ausnahme für Handelsvertreter/innen von der Zahlungslizenzierung berufen. Wir geben Ihnen Aufschluss über die bei dieser Ausnahme gemachten Änderungen und deren Einfluss auf die Regulierung von Plattformen in Europa.

Dieser Leitfaden stellt keine Rechtsberatung dar – jede Plattform muss ihre Struktur für sich bewerten. Unsere Darstellung bietet aber wichtige Hinweise, basierend auf unseren Erfahrungen mit der komplexen Zahlungsregulierung, die auch Stripe Connect, unserem Produkt für Plattformzahlungen, zugrunde liegen. Stripe Connect garantiert die Einhaltung der regulatorischen Anforderungen für diese Plattformen, vereinfacht die komplexen Vorgänge der Zahlungslizenzierung und vereinfacht den Plattformen die Erfüllung gesetzlicher Vorschriften.

So können Plattformen Zahlungen annehmen

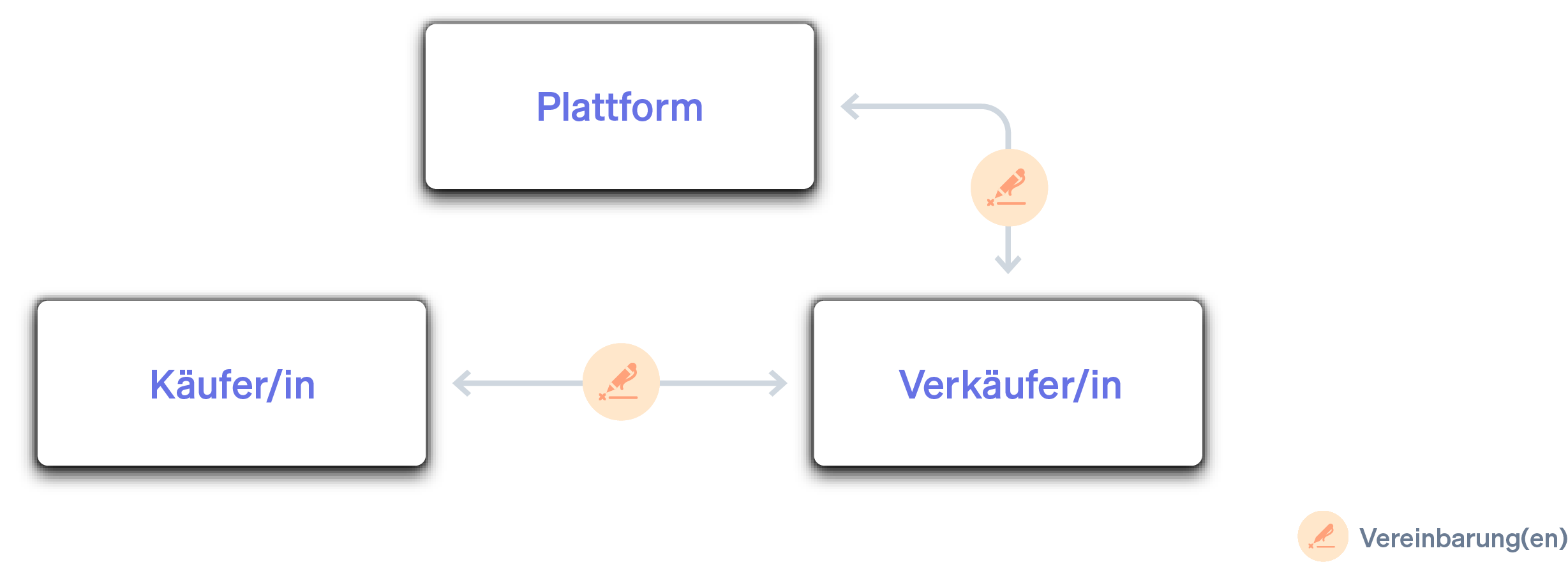

In einem normalen Marktplatzumfeld dient eine Plattform der Vermittlung zwischen Käufer/innen und Verkäufer/innen, bietet selbst keine Produkte oder Dienstleistungen zum Verkauf an, und kann somit keine Zahlungen von Käufer/innen an Verkäufer/innen entgegennehmen.

Will die Plattform Zahlungen annehmen, muss sie eine Zahlungslizenz bei einer Aufsichtsbehörde einholen. Sie wird dann zu einem regulierten Unternehmen. Stripe Connect bietet solchen Plattformen eine Alternative: Plattformen, die Stripe Connect nutzen, nehmen keine Zahlungen von Käufer/innen an Verkäufer/innen entgegen. Sie gelten somit nicht als lizenzierter Anbieter von regulierten Zahlungsdienstleistungen und können sich auf das Wachstum ihrer Marktplatzunternehmen konzentrieren. Weitere Informationen zu den regulatorischen Änderungen im Zusammenhang mit PSD2 finden Sie nachfolgend in unserem Leitfaden.

Warum sind Plattformen und Marktplätze so wichtig?

Mehrseitige Plattformen bzw. Marktplatzunternehmen zählen zu den vielversprechendsten Internetunternehmen und revolutionieren Kauf und Verkauf. Von On-Demand-Dienstleistungen und Business-to-Business (B2B)-Plattformen über Crowdfunding, Sharing Economy und E-Commerce bis hin zu Buchungsplattformen – Marktplatzunternehmen ermöglichen die Erweiterung des Kundenstamms weltweit sowie des Angebots für Verbraucher/innen. Darüber hinaus bieten sie Verkäufer/innen die Möglichkeit, ihre Unternehmen weit über das bisher Mögliche hinaus zu skalieren. Viele dieser Plattformen werden von Stripe durch Stripe Connect unterstützt. Bei Stripe Connect handelt es sich um ein einzigartig konformes Produkt für Plattformzahlungen.

Online-Plattformen fungieren als zentrale Stellen für Transaktionen zwischen Käufer/innen und Verkäufer/innen. Weltweit hat sich eine äußerst vielfältige Plattformbranche entwickelt, die von Vorreitern wie eBay und Amazon bis hin zu neueren Erfolgsunternehmen wie Shopify, Etsy und Kickstarter reicht. Sie bietet sowohl Kund/innen als auch Anbieter/innen Zugang zu neuen Märkten und Möglichkeiten. In Europa nahm die Erfolgsgeschichte zahlreicher innovativer Plattformen wie Deliveroo, Catawiki und ManoMano ihren Lauf. Auch neue FinTech-Plattformen wie Zopa und Monzo sind „Made in Europe“.

Warum benötigen Plattformen Regulatorien?

Mit der Bedeutung der Plattformen als Wachstumsfaktor für den digitalen Handel in Europa nahm auch deren Regulierung zu. Damit soll sichergestellt werden, dass Vorschriften zum Verbraucherschutz, Geldwäschegesetze und Wettbewerbsvorschriften mit der technologischen Innovation Schritt halten. Im Rahmen unserer Unterstützung Tausender Unternehmen bei der Zahlungsabwicklung sind wir bereits auf verschiedenste regulatorische Herausforderungen gestoßen, mit denen sich diese Plattformen konfrontiert sehen.

Die größte Änderung durch PSD2 betrifft den Bereich des Besitzes und der Kontrolle von Geldern: Plattformen, die wie die meisten Plattformen im Namen von Käufer/innen und Verkäufer/innen handeln, benötigen nur dann keine Registrierung als lizenzierte und regulierte Unternehmen, wenn sie keine Gelder besitzen oder kontrollieren und stattdessen einen lizenzierten Zahlungsdienstleister einsetzen.

Wie funktionieren Plattformen?

Vertragliche Voraussetzungen

Ein Großteil der Online-Plattformen ermöglicht lediglich den Verkauf von Waren oder Dienstleistungen von Verkäufer/innen an Kund/innen (Käufer/innen) und fungiert nicht als Verkäufer oder Wiederverkäufer. Verkäufer/innen verkaufen Produkte oder Dienstleistungen an Käufer/innen und erhalten dafür eine Zahlung von dem/der Käufer/in. Das wirtschaftliche Risiko geht grundsätzlich von der Plattform auf die Verkäufer/innen über, die damit gewisse finanzielle, rechtliche und steuerliche Verpflichtungen im Zusammenhang mit dem Verkauf von Produkten oder Dienstleistungen eingehen.

Zu den Verpflichtungen, die Verkäufer/innen und nicht der Plattform zufallen, zählt beispielsweise die Haftung für:

- an Verbraucher/innen gesendete Produkte

- Rücksendungen

- lokale Umsatzsteuererfordernisse

- Lizenzierung oder verbindliche Versicherungspflichten für lizenzierte oder versicherungsfähige Produkte oder Dienstleistungen (z. B. Haftpflichtversicherung für Taxis)

Dieses typische Konzept von Marktplätzen als reine Vermittler von Verkäufen ist oftmals entscheidend für den wirtschaftlichen Erfolg der Plattformen, ohne das viele nicht existieren können. Die Plattformen möchten ihre Rolle als reine Vermittler von Produkten oder Dienstleistungen sicherstellen und nehmen deshalb bestimmte Formulierungen in ihre Verträge mit Verkäufer/innen auf: Beispiele: „Der Vertrag über die Erbringung der Dienstleistung wird zwischen Ihnen und dem Kunden/der Kundin geschlossen“, „Die Plattform übernimmt nur eine vermittelnde oder unterstützende Rolle“ oder „Die Verantwortlichkeit der Plattform beschränkt sich auf die Bereitstellung der Website, der Anwendung oder der Dienstleistungen.“ Die Plattformen gehen häufig keine vertraglichen Verpflichtungen mit Käuferinnen und Käufern ein. Vielmehr schließen Verkäufer/innen die Verträge mit Käuferinnen/Käufern und der Plattform ab.

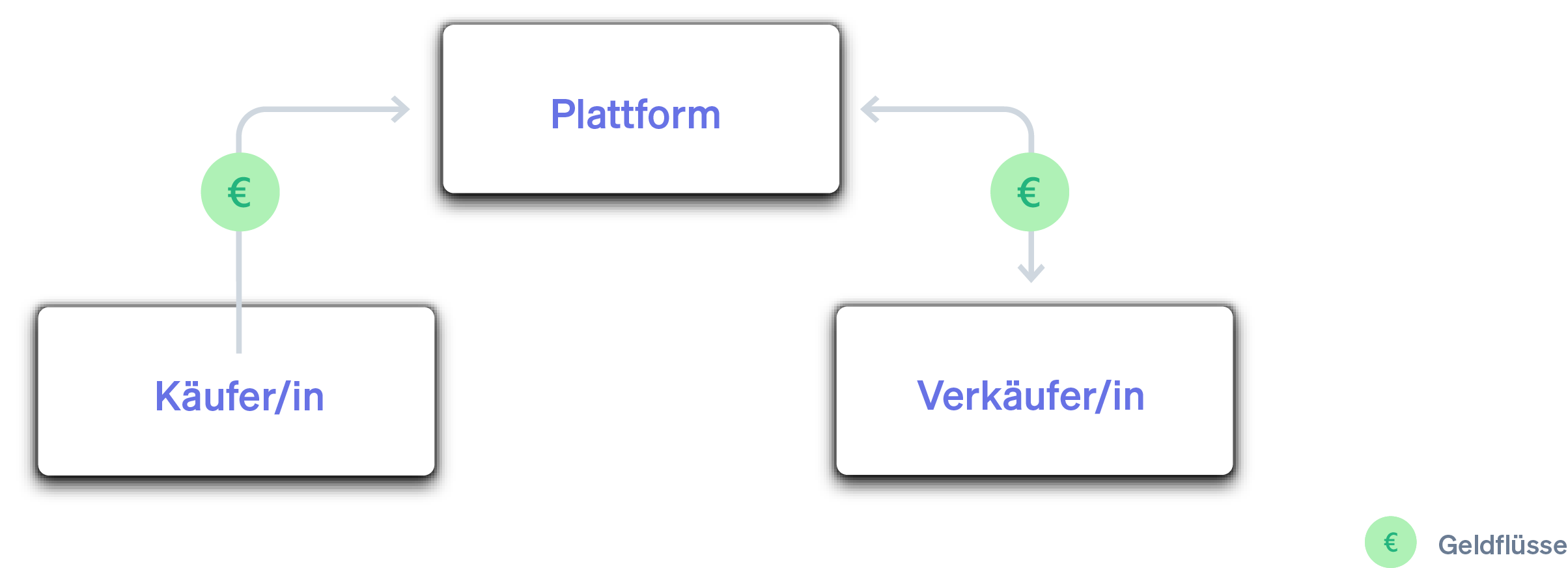

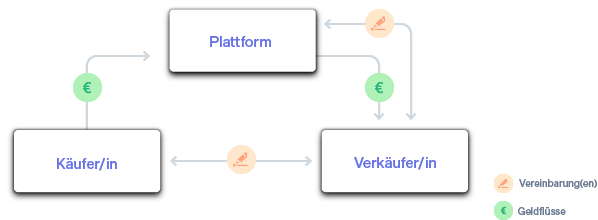

Zahlungseinrichtung

Käufer/innen sind zwar zu Zahlungen gegenüber den Verkäufer/innen verpflichtet, viele Plattformen verwalten diese Zahlungen jedoch selbst und fungieren so als Vermittler zwischen Käufer/innen und Verkäufer/innen. Die Zahlungen der Käufer/innen für Produkte oder Dienstleistungen werden oft von der Plattform entgegengenommen und im Anschluss von der Plattform an die Verkäufer/innen ausbezahlt.

Dieser Zahlungsfluss zwischen Käufer/innen und Verkäufer/innen entspricht in vielen Fällen nicht der vertraglichen Verpflichtung, wie folgendes Beispiel zeigt. Die Plattform verkauft zwar keine Produkte oder Dienstleistungen an die Käufer/innen und hat folglich keinen Zahlungsanspruch, sie erhält jedoch häufig Kundenzahlungen für die Verkäufer/innen. Allerdings ist die Zahlungsverpflichtung des Käufers/ der Käuferin gegenüber dem/der Verkäufer/in mit der Zahlung an die Plattform nicht erfüllt oder erloschen.

Plattformen, die Zahlungen von Käufer/innen für Verkäufe von Verkäufer/innen entgegennehmen (d. h. Gelder im wirtschaftlichen Besitz der Verkäufer/innen verwalten), werden nach überwiegender Auffassung des europäischen Zahlungsverkehrsrechts als zu regulierende Unternehmen betrachtet. Dies verpflichtet die Plattform zur Einholung einer Zahlungslizenz, wenn sie nicht unter eine gewisse Ausnahme fällt. Ein Großteil der Plattformen, die Zahlungen auf diese Weise entgegennehmen, haben sich auf die Ausnahme für Handelsvertreter/innen von der Zahlungslizenzierung nach PSD1 (dem Vorgänger von PSD2) berufen. Diese Ausnahme wurde in PSD2 jedoch angepasst. Bevor wir uns die Ausnahme für Handelsvertreter genauer vorstellen, sollten Sie sich zuerst mit der Regulierung von Zahlungsdienstleistungen vertraut machen.

Welche Arten von regulierten Zahlungsdienstleistungen gibt es?

Die folgenden Aktivitäten werden in der EU als regulierte Zahlungsdienstleistungen angesehen:

- Führung eines Zahlungskontos und Ermöglichung der Ein- oder Auszahlung von Bargeld von einem Zahlungskonto:So zum Beispiel das Halten von Geldern in einem Bankkonto. für ein Unternehmen vor Auszahlung an das Unternehmen gemäß dessen Anweisungen

- Ausführung von Zahlungstransaktionen:Ein Beispiel wäre die Verarbeitung von Kundenzahlungen an Unternehmen.

- Ausstellung von Zahlungsinstrumenten oder Erfassung von Zahlungstransaktionen:Dies betrifft u. a. die Erfassung und Verarbeitung von Kreditkartentransaktionen.

- Geldüberweisungen:Beispielsweise die Übertragung von Geldern im Namen eines/einer Zahlungspflichtigen an einen/eine Zahlungsempfänger/in

- Dienstleistungen zur Zahlungsauslösung:Neu gemäß PSD2 und betrifft die Auslösung einer Zahlung, etwa einer Banküberweisung, vom Bankkonto des Kunden/der Kundin an ein Unternehmen

- Kontoinformationsdienste:Neu gemäß PSD2, z. B. die Bereitstellung konsolidierter oder zusammengefasster Informationen zu Zahlungskonten bei Zahlungsdienstleistern.

Mit Stripe Connect bieten wir Ihnen regulierte Zahlungsdienstleistungen für Plattformen in Europa gemäß unserer Autorisierung als E-Geld-Institut.

Eine Plattform, die Gelder von Käuferinnen und Käufern besitzt oder kontrolliert und diese zu einem späteren Zeitpunkt an die Verkäufer/innen auszahlt, würde als Anbieter regulierter Zahlungsdienstleistungen (z. B. Führung eines Zahlungskontos, Ausführung von Zahlungstransaktionen oder Geldüberweisungen) gelten. Dies wäre nur dann nicht der Fall, wenn die Plattform unter eine Ausnahmeregelung wie die Ausnahme für Handelsvertreter fallen würde.

Welche Ausnahme besteht für Handelsvertreter?

Plattformen haben sich auf die Ausnahme für Handelsvertreter berufen. Ihrer Begründung nach fungieren sie als Handelsvertreter, die zur Vermittlung oder zum Abschluss des Verkaufs von Produkten oder Dienstleistungen im Namen der Verkäufer/innen befugt sind. Nach dieser Auslegung tätigen Käufer/innen keine Zahlungen an die Plattform, sondern über den Handelsvertreter (die Plattform) an die Verkäufer/innen. Rechtlich gesehen erhalten Verkäufer/innen ihre Zahlungen, sobald diese bei ihrem Handelsvertreter, der Plattform, eingegangen sind. Zahlreiche Plattformen haben versucht, diese Ausnahmeregelung in Anspruch zu nehmen, anstatt den Weg zum lizenzierten Anbieter für regulierte Zahlungsdienstleistung einzuschlagen.

In Europa vertreten viele Aufsichtsbehörden die Auffassung, dass Plattformen durch die Bündelung von Marktangebot und -nachfrage (Zusammenbringen von Käufer/innen und Verkäufer/innen auf einer Website oder in einer App) sowohl im Auftrag des/der Zahlungspflichtigen (Bestell- und Zahlungsannahme von Käufer/innen sowie Angebot von Kundenvorteilen wie Mitgliederrabatten) als auch des/der Zahlungsempfänger/in handeln (Bestellversand und Übermittlung der eingegangenen Zahlungen an Verkäufer/innen). Vor der Einführung von PSD2 konnten Handelsvertreter in einigen Ländern sowohl im Auftrag des/der Zahlungspflichtigen als auch des/der Zahlungsempfänger/in handeln. In anderen Ländern wurde die Ausnahme jedoch strenger angewendet, sodass der Handelsvertreter nur im Auftrag des/der Zahlungspflichtigen oder des/der Zahlungsempfänger/in tätig sein konnte. Darüber hinaus waren einige Aufsichtsbehörden der Ansicht, dass die Plattformen nicht als Handelsvertreter betrachtet werden sollten, da keine tatsächlichen Verhandlungen oder Abschlüsse von Verkäufen durch die Plattform erfolgten. Die uneinheitliche Anwendung der Ausnahme für Handelsvertreter erwies sich als problematisch für die Plattformen, da die Ausnahme dementsprechend nicht wie eine Zahlungslizenz von einem europäischen Land in ein anderes übertragen werden konnte.

Die Ausnahme für Handelsvertreter gemäß PSD2

Mit PSD2 wurden alle Unklarheiten in Bezug auf Handelsvertreter beseitigt. Die Ausnahme für Handelsvertreter gilt jetzt nur noch für solche, die ganz eindeutig im Auftrag des/der Zahlungspflichtigen oder des/der Zahlungsempfänger/in handeln. Plattformen, die für beide Parteien tätig sind, können eine Lizenzpflicht nur vermeiden, wenn sie keine Gelder besitzen oder kontrollieren (d. h. hierfür einen lizenzierten Zahlungsdienstleister einsetzen). Die Aufsichtsbehörden in ganz Europa sind weithin der Ansicht, dass sich Plattformen, die ihre eigenen Zahlungen verwalten, nicht mehr auf die Ausnahme für Handelsvertreter berufen können, um die Lizenzierung zu umgehen. In PSD2 wird die Ausnahme für Handelsvertreter neu gefasst und schließt folgende Formulierung ein: „Zahlungstransaktionen von einem/einer Zahlungspflichtigen an eine/n Zahlungsempfänger/in mittels Handelsvertreter, der durch eine Vereinbarung zur Verhandlung oder zum Abschluss des Kaufs oder Verkaufs von Waren oder Dienstleistungen im Auftrag des/der Zahlungspflichtigen oder des/der Zahlungsempfänger/in ermächtigt wurde.“

Die Änderung wird in der Präambel von PSD2 erläutert und besagt, dass die Ausnahme für Handelsvertreter in PSD1:

…in den Mitgliedsstaaten völlig unterschiedlich ausgelegt wurde. In bestimmten Mitgliedsstaaten wird die Ausnahme von E-Commerce-Plattformen in Anspruch genommen, die ohne einen realen Spielraum für die Verhandlung oder den Abschluss des Kaufs oder Verkaufs von Waren oder Dienstleistungen als Vermittler für einzelne Verkäufer/innen und Verkäufer/innen tätig sind. Eine solche Anwendung der Ausnahme geht über den in der Richtlinie vorgesehenen Anwendungsbereich hinaus und birgt möglicherweise ein größeres Risiko für Verbraucher/innen, da sie nicht unter den Schutz der rechtlichen Rahmenbedingungen fallen. Eine abweichende Anwendung führt auch zur Wettbewerbsverzerrung im Zahlungsmarkt. Aus diesem Grund sollte die Ausnahme unabhängig davon, ob Plattformen im Besitz von Kundengeldern sind, nur für Handelsvertreter/innen gelten, die im Auftrag des/der Zahlungspflichtigen oder des Zahlungsempfängers/der Zahlungsempfängerin handeln. Vertreter/innen, die sowohl im Auftrag des/der Zahlungspflichtigen als auch des Zahlungsempfängers/der Zahlungsempfängerin tätig sind (wie bestimmte E-Commerce-Plattformen), sollten nur dann die Ausnahme in Anspruch nehmen können, wenn sie sich zu keinem Zeitpunkt im Besitz von Kundengeldern befinden oder die Kontrolle über diese ausüben.

Zur Veranschaulichung der Änderung der Ausnahme für Handelsvertreter/innen führt die Financial Conduct Authority (FCA) im Vereinigten Königreich Folgendes aus:

Ein Beispiel für eine Plattform, die sowohl im Auftrag des/der Zahlungspflichtigen als auch des Zahlungsempfängers/der Zahlungsempfängerin handelt, ist eine Plattform, die Zahlungspflichtigen die Übertragung von Geldern auf ein von der Plattform kontrolliertes oder verwaltetes Konto ermöglicht. Diese Übertragung stellt jedoch nicht die Begleichung der Zahlungsschuld gegenüber dem/der Zahlungsempfänger/in dar. Im Anschluss an die Übertragung erfolgt dann die Überweisung entsprechender Beträge durch die Plattform an den/die Zahlungsempfänger/in, wie in einer zwischen diesen beiden Parteien geschlossenen Vereinbarung festgelegt.

Die FCA führt auch das konkrete Beispiel einer Online-Fundraising-Plattform an, die Spenden vor deren Überweisung an die vorgesehenen Empfänger/innen zunächst selbst annimmt. Laut der britischen Behörde kann sich eine solche Plattform nicht auf die Ausnahme für Handelsvertreter/innen berufen, da sie „kein/e Handelsvertreter/in ist, der/die durch eine Vereinbarung zur Verhandlung oder zum Abschluss des Kaufs oder Verkaufs von Waren oder Dienstleistungen im Auftrag des/der Zahlungspflichtigen oder des Zahlungsempfängers/der Zahlungsempfängerin und nicht im Auftrag des/der Zahlungspflichtigen und des Zahlungsempfängers/der Zahlungsempfängerin ermächtigt wurde.“

Durch die Eingrenzung der Ausnahme für Handelsvertreter/innen sollen Kundenzahlungen an Verkäufer/innen geschützt und eine Wettbewerbsverzerrung vermieden werden. Im Fall von Plattformen, die Kundenzahlungen an Verkäufer/innen annehmen, übernimmt der/die Verkäufer/in nicht nur die vertragliche Verpflichtung gegenüber dem/der Käufer/in, sondern geht auch ein zusätzliches Kreditrisiko bei eintretender Zahlungsunfähigkeit der Plattform vor Auszahlung an den/die Verkäufer/in ein. Aus wettbewerbsrechtlicher Sicht soll die Vereinheitlichung der Ausnahme für Handelsvertreter/innen in einzelnen Ländern durch PSD2 Chancengleichheit in ganz Europa schaffen.

Weitere Überlegungen für Plattformen in Bezug auf PSD2

Regelmäßige Tätigkeit oder Geschäftstätigkeit – der Test

Die Plattformen sollten auch prüfen, ob ihre Zahlungsdienstleistungen eine „regelmäßige Tätigkeit oder eine Geschäftstätigkeit“ darstellen. Gemäß PSD2 beschränkt sich die Lizenzierung nämlich auf „Dienstleister, die Zahlungsdienstleistungen als regelmäßige Tätigkeit oder Geschäftstätigkeit anbieten“. Die FCA trifft hierzu folgende informative Aussagen: „Die Dienstleistungen müssen im Zuge einer eigenständigen regelmäßigen Tätigkeit oder Geschäftstätigkeit und nicht als Nebenleistung zu einer anderen Geschäftstätigkeit erfolgen.“ und „Die Tatsache, dass eine Dienstleistung als Teil von anderen Dienstleistungen erbracht wird, macht sie nicht notwendigerweise zu einer Nebenleistung dieser Dienstleistungen. Es ist vielmehr zu prüfen, ob diese Dienstleistung selbst als regelmäßige Tätigkeit oder Geschäftstätigkeit ausgeübt wird.“ Es ist nur schwer vorstellbar, dass die Tätigkeit einer Plattform, die Kundenzahlungen erhält und Verkäufer/innen für über die Plattform durchgeführte Transaktionen bezahlt, lediglich als Nebentätigkeit und nicht als regelmäßige Tätigkeit oder Geschäftstätigkeit einer solchen Plattform betrachtet wird.

Ausnahme für eingeschränkte Netzwerke

Diese Ausnahme gilt für eine sehr begrenzte Anzahl von Tätigkeiten (z. B. Zahlungen in geschlossenen Systemen). Auch wenn Plattformen unter den äußerst begrenzten Anwendungsbereich der Ausnahme für eingeschränkte Netzwerke fallen, müssen sie die zuständige Aufsichtsbehörde über ihre Zahlungstransaktionen informieren, wenn diese in den letzten 12 Monaten einen Betrag von 1 Mio. EUR überstiegen. Im Anschluss kann die Aufsichtsbehörde dann die Einholung einer Zahlungslizenz durch die Plattformen verlangen.

So kann Stripe Sie unterstützen

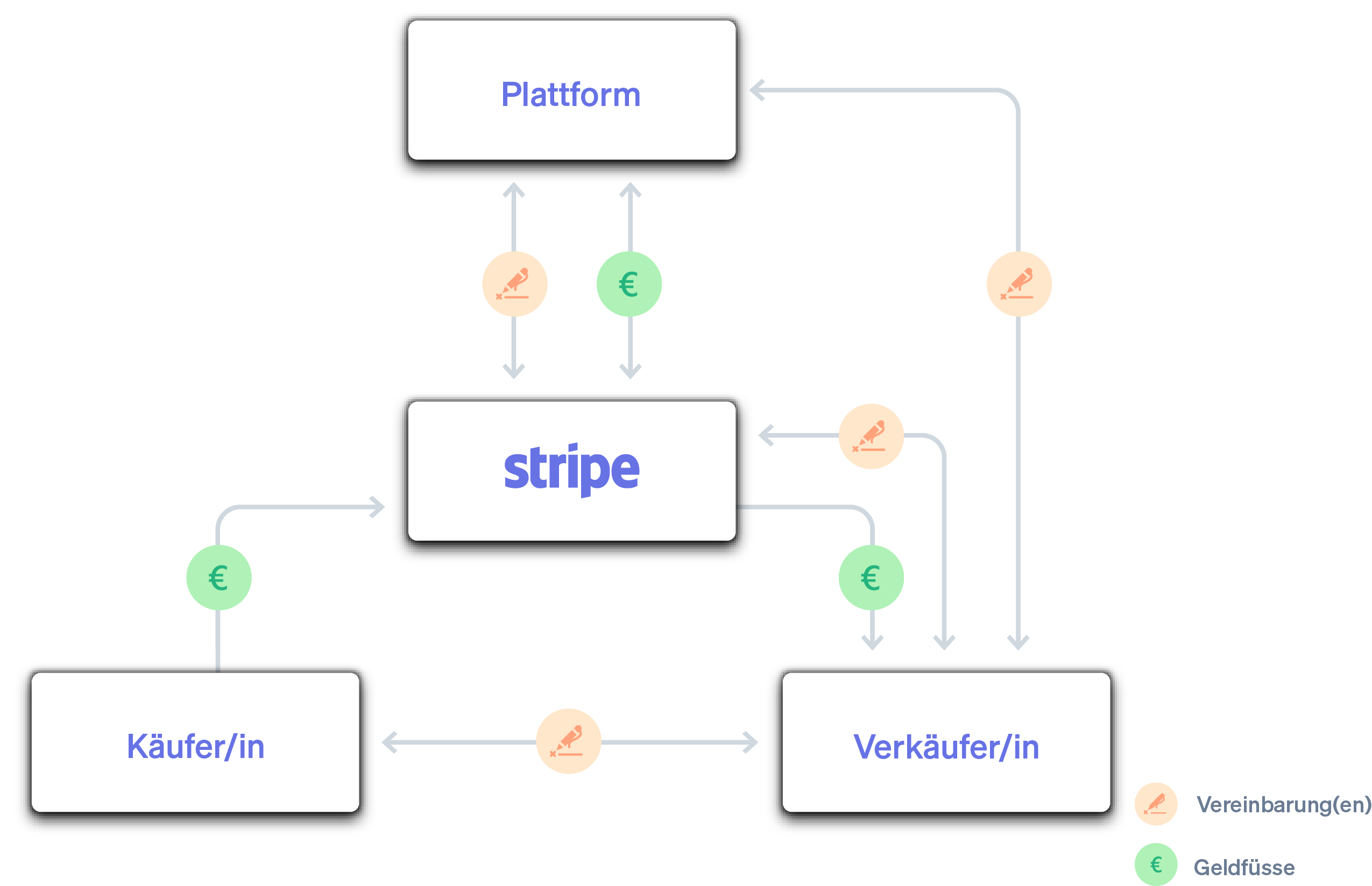

Bei der Entwicklung von Stripe Connect war uns wichtig, dass der Aufwand für die Einhaltung der regulatorischen Bestimmungen für Zahlungen in Europa Stripe und unserer E-Geld-Lizenz und nicht den Plattformen zufällt. In diesem Sinne haben wir ein komplett neues Produkt entwickelt und die Zahlungsabläufe so strukturiert, dass die Plattformen nicht in den Besitz oder die Kontrolle von Geldern gelangen.

Aufgrund der wirtschaftlichen Gegebenheiten möchten die meisten Plattformen aus den oben erörterten Gründen Verkäufe lediglich ermöglichen und nicht selbst tätigen. Da diese Plattformen außerdem sowohl für Käufer/innen als auch für Verkäufer/innen agieren, dürfen sie keine Gelder besitzen oder die Kontrolle über diese ausüben. Hierbei handelt es sich um die zentrale regulatorische Grundlage für die Entwicklung von Connect und den Grund, warum sich viele Plattformen für eine Zusammenarbeit mit Stripe entscheiden.

Bei Connect geht Stripe eine vertragliche Verpflichtung gegenüber dem/der Verkäufer/in und der Plattform ein. Der/die Verkäufer/in erhält Zahlungen und der Plattform werden Gebühren in Rechnung gestellt. Von Käuferinnen und Käufern an Verkäufer/innen geschuldete Gelder befinden sich zu keinem Zeitpunkt im Besitz von oder unter der Kontrolle der Plattform. Diese Gelder werden stattdessen zugunsten des Verkäufers/der Verkäuferin auf das regulierte Bankkonto für Kundengelder von Stripe überwiesen, bevor die Auszahlung an den/die Verkäufer/in durch Stripe erfolgt. Die regulierten Zahlungsdienstleistungen werden von Stripe und nicht von der Plattform erbracht. Der mit dem Erhalt einer Zahlungslizenz oder einer Ausnahme verbundene erhebliche Aufwand durch die Regulierung und für die Einhaltung der Vorschriften entfällt somit für die Plattform. Wie in unserem Diagramm zur Gesamthaftung und den Geldbewegungen veranschaulicht, geht Connect folgendermaßen vor:

Neben der Übernahme des Aufwands zur Einhaltung der Vorschriften für Zahlungen bietet Connect noch weitere Vorteile und Absicherungsmaßnahmen für Plattformen. Hierzu zählen u. a.:

- Unterstützung beim Onboarding und der Verifizierung: Stripe nutzt seine umfassende Erfahrung im Bereich der Kontoverifizierung von Verkäuferinnen und Verkäufern sowie interne Systeme zur reibungsloseren Zulassung von Nutzerinnen und Nutzern.

- Möglichkeiten der Personalisierung: Verkäufer/innen können ihre Erfahrung mit Stripe personalisieren, indem sie Plattformen die Verwaltung der Verkäufererfahrung überlassen, z. B. die Anpassung der Nutzeroberfläche, die Berichterstattung, die Auszahlungsverwaltung und die Kommunikation mit der Stripe-API.

- Intelligente Zahlungsfunktionen: Innovative Zahlungsfunktionen in Connect, die zahlreiche Geschäftsmodelle unterstützen, z. B. One-to-Many, Many-to-Many, Gelder halten, Kontobelastung, Instant Payouts und mehr.

- Lokales Routing: Das lokale Routing von Transaktionen ermöglicht bessere Akzeptanzraten und kostengünstigere Zahlungen von Kundinnen und Kunden in über 135 Währungen und mit verschiedenen Zahlungsarten, darunter SEPA-Lastschrift, Sofort, Alipay, WeChat Pay usw.

- Lokale Auszahlungen: Mit lokalen Auszahlungen an Verkäufer/innen in lokalen Währungen können diese ihre Unternehmen ohne lokale Organisationen oder Bankpartner international aufstellen (Auszahlungen in über 15 Währungen in mehr als 30 Ländern weltweit).

- Datenschutz: Schutz sensibler Karteninformationen gemäß dem Standard PCI Level 1, wodurch sich die Plattformen nicht um die PCI-Konformität kümmern müssen.

- Intelligente Bezugserkennung: Fortschrittliche Modellierung und maschinelles Lernen zur vollständigen Überwachung von Transaktionen, Erkennung und Prävention betrügerischer Aktivitäten und Ergreifung von Maßnahmen bei verdächtigen Aktivitäten durch Stripe Radar.

Kurz gesagt bietet Connect Plattformen einen ausgefeilten und konformen Zahlungsablauf, der ihnen die Gestaltung der Vereinbarungen mit Verkäuferinnen und Verkäufern in Übereinstimmung mit dem lokalen Zahlungsverkehrsrecht ohne Einholung eigener Zahlungslizenzen und ohne Tätigkeit als reguliertes Unternehmen ermöglicht. Stripe übernimmt den Aufwand für die Einhaltung der regulatorischen Bestimmungen, damit sich die Plattformen voll und ganz dem Betrieb ihrer Unternehmen widmen können. Zahlreiche Plattformen mit Verkäuferinnen und Verkäufern in Europa haben sich bereits für Stripe Connect und gegen die Erlangung einer eigenen Zahlungslizenz sowie gegen die strenge Ausnahme für Handelsvertreter/innen und eingeschränkte Netzwerke entschieden.

Dieser Leitfaden dient nur Informationszwecken. Plattformen sollten ihren eigenen regulatorischen Status stets selbst prüfen. Falls Sie Fragen zu Stripe Connect haben, beantworten wir diese gern.

Antworten auf häufig gestellte Fragen zum regulatorischen Status von Stripe Connect in Europa finden Sie auf dieser FAQ-Seite.