Laatst bijgewerkt op 14 september 2021

De Europese wet inzake betalingen, ook wel bekend als Tweede Payment Services Directive of PSD2, heeft grootschalige veranderingen geïntroduceerd die een aanzienlijke impact hebben op veelzijdige platforms, of marktplaatsbedrijven, in Europa. Veel van deze bedrijven kunnen zich niet meer berusten op een vrijstelling van licentiëring, waar ze eerder nog gebruik van konden maken.

In een gewone marktplaatsopstelling, waarin een platform optreedt als tussenpartij voor zowel kopers en verkopers, zonder zelf het product of de dienst te verkopen, kan het platform geen betalingen ontvangen die kopers aan verkopers verschuldigd zijn. Als het platform dit wel doet, moet het een betalingslicentie verkrijgen van een regelgevende instelling en een gereguleerd bedrijf worden. Stripe Connect biedt zulke platforms een alternatief: Platforms die Stripe Connect gebruiken ontvangen geen betalingen die kopers verschuldigd zijn aan verkopers. Zo kunnen deze platforms zich concentreren op het uitbreiden van hun marktplaatsbedrijven in plaats van zelf als gelicentieerde en gereguleerde betaaldienstverlener te fungeren. Voor meer informatie over de reglementaire wijzigingen van de PSD2 kun je onze gids hieronder bekijken.

Veelzijdige platforms, of marktplaatsbedrijven, behoren tot de meest interessante internetbedrijven die veranderen hoe we tegenwoordig kopen en verkopen. Van on-demanddiensten tot business-to-businessplatforms (B2B), van crowdfunding tot de deeleconomie en van e-commerce tot ticketplatforms: marktplaatsbedrijven bieden toegang tot wereldwijde klantenbestanden, vergroten de keuze voor de consument en stellen verkopers in staat om hun bedrijven op te schalen naar een niveau dat eerder niet mogelijk was. Stripe ondersteunt veel van deze platforms op Stripe Connect, een uniek compliant product voor platformbetalingen.

Online platforms fungeren als centrale portalen die transacties tussen kopers en verkopers mogelijk maken. Van vroege pioniersplatforms, zoals eBay en Amazon, tot recentere successen Shopify, Etsy en Kickstarter: er is wereldwijd een zeer diverse platformindustrie ontwikkeld die zowel klanten als leveranciers nieuwe markten en keuzes biedt. Europa is de geboorteplaats van vele innovatieve platforms, zoals Deliveroo, Catawiki en ManoMano, maar ook nieuwe fintechplatforms, zoals Zopa en Monzo.

Naarmate platforms steeds belangrijkere spelers voor digitale handel in Europa zijn geworden, hebben overheden de regelgeving aangescherpt om ervoor te zorgen dat klantbescherming, anti-witwaspraktijken en concurrentieregels de technologische innovatie kunnen bijhouden. Door onze ervaring in het faciliteren van betalingen voor duizenden platforms wereldwijd zijn we tegen veel van de reglementaire uitdagingen aangelopen waar platforms mee kampen.

In deze gids delen we een aantal perspectieven over hoe platforms in Europa het beste met de reglementaire veranderingen van PSD2 kunnen omgaan, aangezien deze een grote impact hebben op hoe platforms betalingen beheren. Veel platforms die betalingen in Europa ontvangen hebben gebruik gemaakt van de zogenaamde vrijstelling van betalingslicentiëring voor handelsagenten. We zetten uiteen hoe deze vrijstelling is gewijzigd en welke impact deze wijzigingen hebben op de positie van platforms in Europa ten opzichte van de regelgeving. Alhoewel deze gids niet als juridisch advies geldt (platforms moeten zelf hun unieke situatie beoordelen), zijn onze inzichten gebaseerd op onze ervaring in het complexe reglementaire landschap van de betalingensector, waarop ons platformbetalingsproduct, Stripe Connect, is gebouwd.

De belangrijkste wijziging is dat als platforms handelen namens zowel kopers als verkopers, wat voor de meeste platforms het geval is, deze platforms alleen kunnen voorkomen dat ze een gelicentieerd en gereguleerd bedrijf moeten worden als ze geen geld bezitten of beheren en in plaats daarvan gebruikmaken van een gelicentieerde dienstverlener. Stripe Connect lost deze regelgevingskwesties voor platforms op, neemt de complexiteiten van betalingslicentiëring weg en maakt reglementaire compliance minder ingewikkeld voor platforms.

Hoe werken platforms?

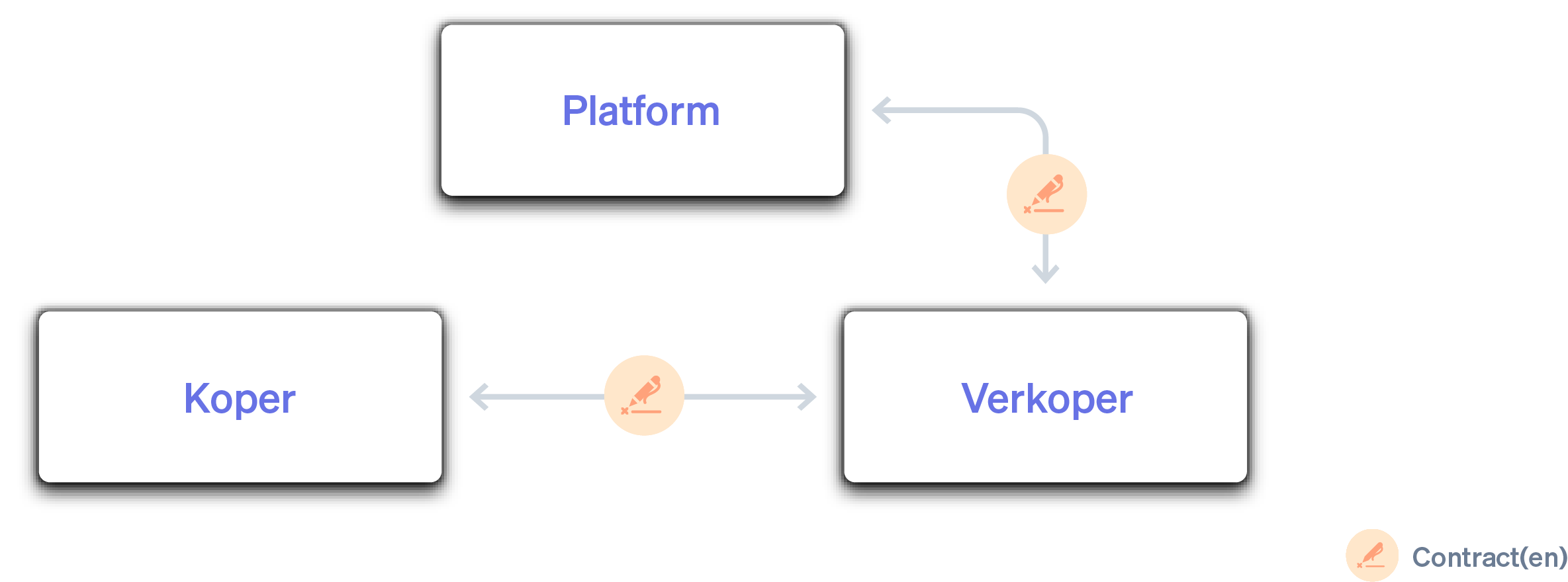

Contractuele regeling

De meeste online platforms zijn zo opgezet dat het platform alleen de verkoop van de verkoper aan de klant (koper) faciliteert, maar zelf niet optreedt als verkoper of doorverkoper. De verkoper verkoopt aan de koper en de koper is de verkoper een betaling verschuldigd. Het platform draagt in het algemeen het economisch risico over aan de verkoper, die ook bepaalde financiële, juridische en fiscale verplichtingen overneemt die verband houden met de verkoop van producten of diensten aan de koper. Voorbeelden van verplichtingen die de verkoper, en niet het platform, heeft, zijn onder andere aansprakelijkheid voor producten geleverd aan een consument, retourzendingen, lokale btw-verplichtingen en licentiëring of verplichte verzekeringsvereisten voor producten of diensten die gelicentieerd of verzekerbaar zijn (bijv. een verplichte aansprakelijkheidsverzekering voor taxi's).

Deze veelvoorkomende marktplaatsconstructie waarbij de verkoop wordt gefaciliteerd, maar zelf niet wordt uitgevoerd, is vaak essentieel voor het economisch succes van platforms, waarvan vele anders niet zouden kunnen bestaan. Platforms maken duidelijk dat het alleen hun rol is om de verkoop van producten of diensten te faciliteren door bijvoorbeeld de volgende communicatie toe te voegen aan hun contracten met verkopers: 'Het contract voor de levering van de dienst wordt tussen jou en de klant afgesloten' of 'Het platform speelt alleen een faciliterende of ondersteunende rol' of 'De verantwoordelijkheid van het platform is beperkt tot het faciliteren van de beschikbaarheid van de site, applicatie en diensten'. Platforms gaan vaak geen contract aan met de koper, maar in plaats daarvan sluit de verkoper een contract af met zowel de koper als het platform.

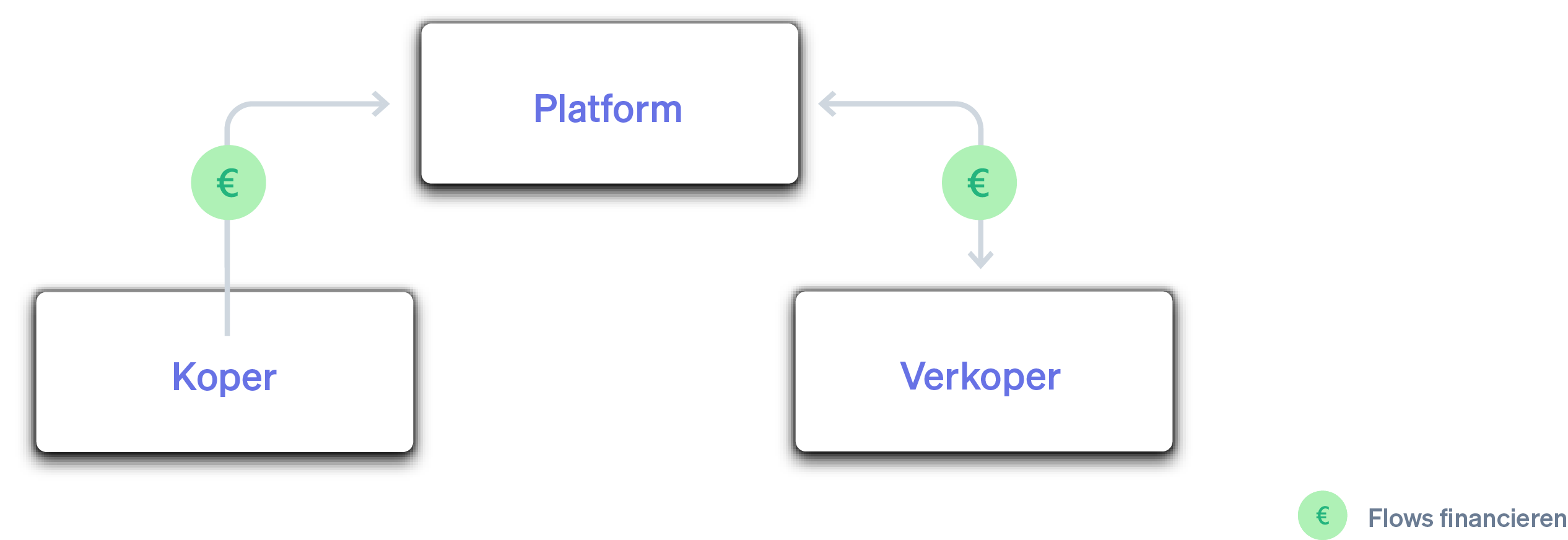

Regeling van betalingen

Alhoewel de koper de verkoper een betaling verschuldigd is, beheren veel platforms zelf betalingen en treden zij op als tussenpartij tussen klanten en verkopers. Wanneer de koper een betaling voor een product of een dienst overmaakt, wordt de betaling vaak door het platform ontvangen en vervolgens door het platform aan de verkoper uitbetaald.

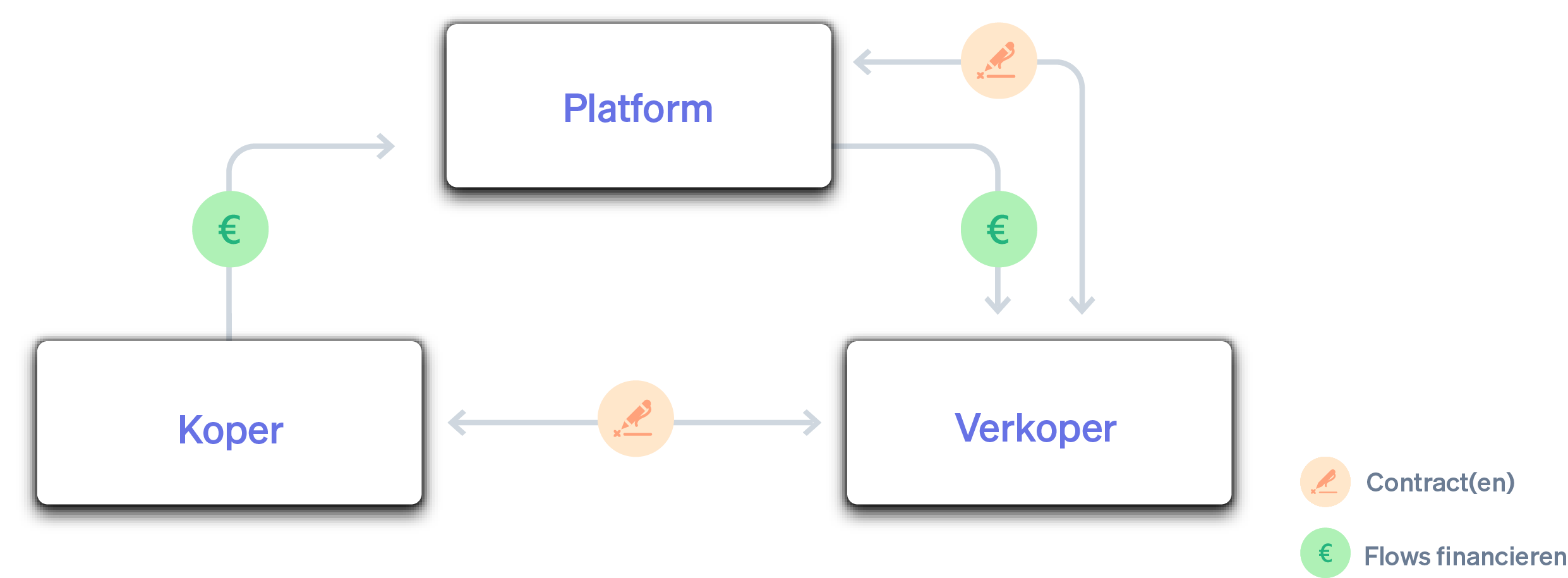

Deze flow van betalingen die de koper aan de verkoper verschuldigd is, komt vaak niet overeen met de contractuele aansprakelijkheid, zoals hieronder getoond. Alhoewel het platform niet aan de koper verkoopt en de koper het platform geen betaling verschuldigd is, ontvangt het platform vaak de betaling van de koper die deze aan de verkoper verschuldigd is. De schuld van de koper aan de verkoper wordt echter niet vereffend of gedelgd wanneer het platform het geld ontvangt.

Wanneer het platform betalingen ontvangt van de koper voor verkopen die door de verkoper zijn gemaakt (d.w.z. wanneer het platform geld verwerkt dat de verkoper toebehoort), beschouwen de meeste interpretaties van Europese betalingenwetgeving dit als gereguleerde activiteit. De gereguleerde betaaldiensten worden door Stripe verstrekt in plaats van het platform, zodat het platform niet te maken heeft met de grote uitdagingen op het gebied van regelgeving en compliance, of het verkrijgen van een betalingslicentie of vrijstelling. Veel platforms die betalingen op deze manier beheren, rekenden op de vrijstelling voor handelsagenten onder PSD1 (de voorloper van PSD2) als grond om niet gelicentieerd te zijn. Deze vrijstelling is onder PSD2 echter veranderd. Voordat we de vrijstelling voor handelsagenten verder verkennen, is het nuttig om te weten welke betaaldiensten gereguleerd zijn.

Wat zijn gereguleerde betaaldiensten?

De volgende activiteiten worden beschouwd als gereguleerde betaaldiensten in de EU:

- Een betaalrekening beheren en mogelijk maken dat geld op een betaalrekening kan worden overgemaakt en ervan kan worden afgeschreven—bijv. het aanhouden van geld voor een bedrijf op een bankrekening voordat het wordt vereffend volgens de instructies van het bedrijf

- Betaaltransacties uitvoeren—bijv. het verwerken van betalingen van klanten aan bedrijven

- Betaalmiddelen uitgeven of betaaltransacties verkrijgen—bijv. het verkrijgen en verwerken van creditcardtransacties

- Geld afdragen—bijv. het overmaken van geld namens een betaler aan een begunstigde

- Betalingsinitiatiediensten—een nieuwkomer onder PSD2, bijv. het initiëren van een betaling, zoals een bankoverschrijving van de bankrekening van de klant naar een bedrijf

- Rekeninginformatiediensten—een nieuwkomer onder PSD2, bijv. het verstrekken van geconsolideerde of verzamelde informatie over geopende rekeningen bij betaaldienstverleners

Met Stripe Connect bieden we gereguleerde betaaldiensten aan platforms in Europa aan conform onze autorisatie als een instelling voor elektronisch geld.

Wanneer een platform in het bezit is van of controle heeft over geld dat een koper aan een verkoper verschuldigd is en dit later verrekent met de verkoper, verricht het platform gereguleerde betaaldiensten (zoals het exploiteren van een betaalrekening, het uitvoeren van betaaltransacties of geldzending), tenzij deze onder een vrijstelling vallen, zoals de handelsagent-vrijstelling.

Wat is de vrijstelling voor handelsagenten?

Platforms hebben de vrijstelling voor handelsagenten ingeroepen door te stellen dat zij handelen als een handelsagent die is geautoriseerd om de verkoop van producten te onderhandelen of af te sluiten namens de verkoper. Deze constructie stelt dat de koper niet het platform betaalt, maar dat de koper de verkoper betaalt via zijn handelsagent (het platform). De verkoper wordt juridisch gesproken geacht de betaling te hebben ontvangen zodra de betaling is ontvangen door zijn handelsagent, het platform. Veel platforms hebben geprobeerd van deze vrijstelling gebruik te maken in plaats van een gelicentieerde, gereguleerde betaaldienstverlener te worden.

Veel overheden in Europa zijn van mening dat platforms, die marktaanbod en marktvraag combineren (kopers en verkopers bijeenbrengen op een website of in een app), handelen namens zowel de betaler (door bestellingen en betalingen te ontvangen van de koper en ook potentieel voordelen aan te bieden aan de koper, zoals ledenkortingen) als de begunstigde (door ontvangen bestellingen en betalingen naar de verkoper te versturen). Voordat PSD2 er was stonden sommige landen toe dat een handelsagent handelde namens zowel de betaler als de begunstigde, maar andere landen pasten de vrijstelling nog strikter toe en stonden alleen toe dat een handelsagent handelde namens of de betaler of de begunstigde, maar niet beiden. Daarnaast waren sommige overheden van mening dat aangezien er geen daadwerkelijke onderhandeling over of sluiting van de verkoop door het platform plaatsvond, het platform niet als handelsagent kan worden gezien. Deze inconsistente toepassing van de vrijstelling voor handelsagenten was problematisch voor platforms omdat, in tegenstelling tot een betalingslicentie, een vrijstelling in één land niet in andere landen in Europa geldt.

De vrijstelling voor handelsagenten onder PSD2

PSD2 verduidelijkt het grijze gebied met betrekking tot handelsagenten. De vrijstelling voor handelsagenten is nu alleen beschikbaar wanneer een handelsagent zeer duidelijk handelt namens of de betaler of de begunstigde maar niet beiden. Als een platform namens allebei handelt, kan het alleen een licentievereiste omzeilen wanneer het geen geld bezit of beheert (d.w.z. het is afhankelijk van een gelicentieerde betaaldienst om dit te doen). Veel overheden in Europa zijn van mening dat platforms die hun eigen betalingen beheren geen gebruik meer mogen maken van de vrijstelling van licentiëring voor handelsagenten. PSD2 herdefinieert de vrijstelling voor handelsagenten en stelt dat de vrijstelling geldt voor: 'betalingstransacties van de betaler naar de begunstigde via een handelsagent die middels een overeenkomst geautoriseerd is om de verkoop of inkoop van producten of diensten te onderhandelen of af te sluiten namens alleen de betaler of alleen de begunstigde'.

De wijziging wordt uiteengezet in het voorwoord van PSD2, waarin wordt gesteld dat de vrijstelling voor handelsagenten onder PSD1:

…zeer verschillend werd toegepast in de verschillende lidstaten. Bepaalde lidstaten staan toe dat de vrijstelling wordt gebruikt door e-commerceplatforms die optreden als tussenpartij namens zowel individuele kopers als verkopers zonder een echte marge om te onderhandelen over de koop of verkoop van producten of diensten of deze af te sluiten. Zo'n toepassing van de vrijstelling gaat verder dan de bedoelde reikwijdte die in de richtlijn uiteen wordt gezet en kan het risico voor consumenten vergroten, aangezien die dienstverleners buiten de bescherming van het juridisch kader vallen. Uiteenlopende toepassingspraktijken verstoren ook de concurrentie op de betalingenmarkt. Om die zorgen aan te kaarten moet de vrijstelling daarom gelden wanneer handelsagenten alleen namens de betaler *of namens de begunstigde handelen, ongeacht of ze het geld van klanten in hun bezit hebben. Waar agenten handelen namens zowel de betaler als de betaalde (zoals bepaalde e-commerceplatforms), mogen zij alleen een vrijstelling krijgen als ze op geen enkel moment geld van de klant bezitten of beheren.*

Om de wijzigingen in de vrijstelling voor handelsagenten te verduidelijken, stelt de Financial Conduct Authority (FCA) in het Verenigd Koninkrijk:

Een voorbeeld waarbij een platform handelt namens zowel de betaler als de begunstigde is wanneer het platform een betaler geld naar een door het platform beheerde rekening laat overschrijven, maar deze overschrijving niet geldt als een vereffening van de schuld van de betaler aan de begunstigde, en het platform vervolgens de betreffende bedragen naar de begunstigde overschrijft conform een overeenkomst met de begunstigde.

De FCA geeft ook het specifieke voorbeeld van een online platform voor fondsenwerving dat donaties accepteert voordat deze naar de beoogde ontvanger worden verstuurd. De FCA zegt dat zo'n platform geen gebruik kan maken van de vrijstelling voor handelsagenten omdat het 'geen handelsagent is die geautoriseerd is via een overeenkomst om de verkoop of inkoop van producten of diensten te onderhandelen of af te sluiten namens alleen de betaler of alleen de begunstigde, maar niet namens beiden.*'

De beperking van de vrijstelling voor handelsagenten is bedoeld om betalingen die door consumenten aan verkopers worden gedaan te beschermen en om verstoringen van de concurrentie te vermijden. Wanneer een platform betalingen ontvangt die de koper aan de verkoper verschuldigd is, neemt de verkoper niet alleen de contractuele verplichtingen jegens de koper over, maar ook het extra kredietrisico van het platform dat failliet kan gaan voordat het de verkoper betaalt. Vanuit een concurrentieperspectief is PSD2 bedoeld om een gelijk speelveld te creëren in heel Europa met betrekking tot hoe afzonderlijke landen de vrijstelling voor handelsagenten toepassen.

Andere PSD2-overwegingen voor platforms

Test voor gewone beroeps- of bedrijfsactiviteiten

Platforms moeten ook kijken of hun betaaldienst als 'gewoon beroep of bedrijf' geldt, aangezien licentiëring volgens PSD2 'beperkt is tot dienstverleners die betaaldiensten aanbieden als een gewone beroeps- of bedrijfsactiviteit'. De FCA neemt als standpunt in dat 'de verleende diensten als een gewone op zichzelf staande beroeps- of bedrijfsactiviteit moeten worden geleverd en niet slechts als aanvulling op andere werkzaamheden' en dat 'het feit dat een dienst wordt aangeboden als onderdeel van een pakket met andere diensten er niet per se voor zorgt dat deze aanvullend is op andere diensten. De vraag is of die dienst in wezen wordt aangeboden als een gewone beroeps- of bedrijfsactiviteit.' Het is erg moeilijk voor te stellen dat een platform dat betalingen van kopers ontvangt en verkopers betaalt voor alle transacties uitgevoerd via het platform, wordt gezien als aanvullend en de dienst niet wordt gezien als een gewone beroeps- of bedrijfsactiviteit van het platform.

De beperkte netwerkvrijstelling

Deze vrijstelling geldt voor een zeer beperkt aantal activiteiten, zoals bijvoorbeeld closed-loopbetalingen. Zelfs als platforms binnen het zeer beperkte bereik van de beperkte netwerkvrijstelling vallen, moeten ze de relevante overheidsinstelling op de hoogte brengen wanneer hun betaaltransacties in de voorgaande 12 maanden € 1 miljoen overschreden, waarna de overheidsinstelling hen kan verplichten om een betalingslicentie te verkrijgen.

Hoe gaat Stripe om met betalingen voor platforms?

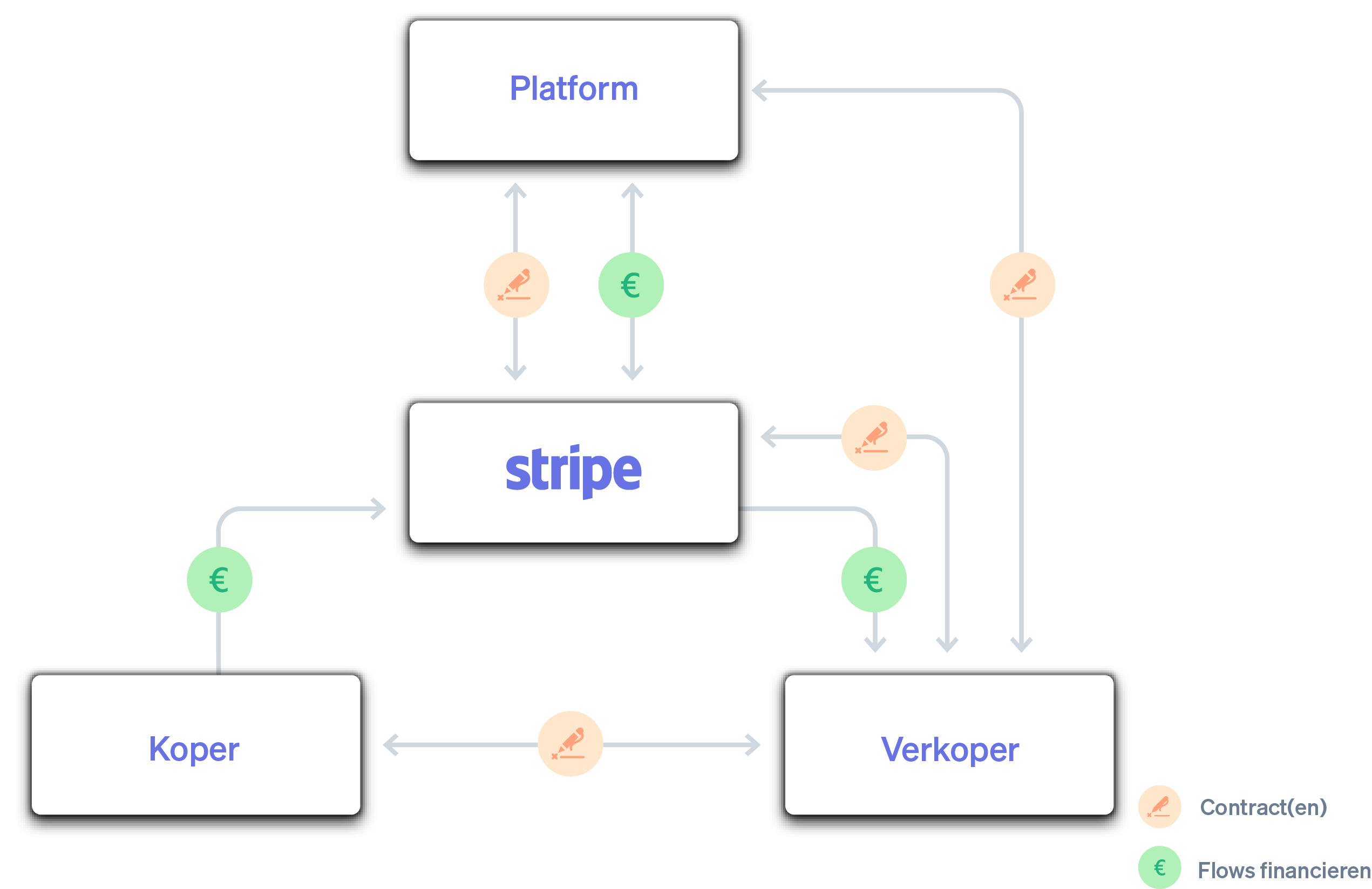

Toen we Stripe Connect ontwierpen, wilden we dat de last van de regelgeving op Stripe en onze licentie voor elektronisch geld viel in plaats van op platforms. Daarom hebben we een geheel nieuw product gemaakt, dat betaalflows ontwerpt om ervoor te zorgen dat platforms niet in het bezit komen van geld of geld beheren.

De meeste platforms zullen vanwege de bovenstaande redenen waarschijnlijk alleen verkoop willen faciliteren in plaats van zelf te verkopen. En aangezien zij namens zowel kopers als verkopers handelen, is het van het uiterste belang dat deze platforms niet in het bezit komen van geld of geld beheren. Deze regelgeving is de voornaamste reden waarom Stripe Connect heeft ontwikkeld en een van de belangrijkste redenen waarom veel platforms in Europa voor Stripe hebben gekozen.

Met Connect sluit Stripe een contract af met zowel de verkoper als het platform om betalingen aan de verkoper en kosten aan het platform te vereffenen. Het geld dat de koper aan de verkoper verschuldigd is, is nooit in het bezit of beheer van het platform. In plaats daarvan wordt dit geld vereffend naar de gereguleerde bankrekening van Stripe voor geld van klanten ten behoeve van de verkoper voordat het door Stripe aan de verkoper wordt uitbetaald. De gereguleerde betaaldiensten worden door Stripe verstrekt in plaats van het platform, zodat het platform niet te maken heeft met de grote uitdagingen op het gebied regelgeving en compliance, of het verkrijgen van een betalingenlicentie of vrijstelling. Terug naar ons gecombineerde diagram voor passiva en geldstromen. Connect werkt als volgt:

Connect neemt niet alleen de lasten van de regelgeving over, het design van het product biedt ook andere voordelen en waarborgen voor platforms, zoals:

- Je helpen om verkopers te onboarden en te verifiëren. Stripe benut zijn ervaring met het verifiëren van miljoenen accounts en gebruikt zijn eigen systemen om meer gebruikers met minder frictie goed te keuren.

- De ervaring van de verkoper afstemmen. Verkopers kunnen bijvoorbeeld toestemming geven om het platform de ervaring van de verkoper te laten beheren, inclusief interface, rapportage, uitbetalingsbeheer en communicatie met de API van Stripe.

- Innovatieve betalingsfunctionaliteit binnen Connect die vele businessmodellen ondersteunt, bijvoorbeeld one-to-many, many-to-many, geld aanhouden, afschrijving van rekening, directe uitbetalingen en nog veel meer.

- Lokale transactierouting, wat zorgt voor betere acceptatiepercentages en goedkopere betalingen van klanten in meer dan 135 valuta's en betalingstypen, inclusief SEPA-incasso, Sofort, Alipay, WeChat Pay en nog veel meer.

- Lokale uitbetalingen aan verkopers in lokale valuta's, waardoor platforms hun bedrijven internationaal kunnen uitbreiden zonder lokale entiteiten of bankpartners (wat uitbetalingen in meer dan 15 valuta's in meer dan 30 landen wereldwijd mogelijk maakt).

- Bescherming van gevoelige kaartgegevens conform de standaard PCI-niveau 1, zodat platforms zich geen zorgen hoeven te maken of ze voldoen aan PCI.

- Geavanceerde modellering en machine-learning, die Stripe Radar ondersteunen, om transacties end-to-end te bewaken, fraude op te sporen en te voorkomen en om actie te ondernemen wanneer we verdachte activiteit tegenkomen.

Kortom: Connect biedt platforms in Europa een verfijnde en compliant betaalflow waarmee platforms overeenkomsten voor hun verkopers kunnen ontwerpen in overeenstemming met de lokale betalingswetgeving, zonder dat ze hun eigen betalingslicenties hoeven te regelen en gereguleerde bedrijven hoeven te worden. Stripe neemt de last van alle regelgeving over, zodat platforms hun tijd en middelen kunnen richten op het runnen van hun bedrijven. Vele honderden platforms met verkopers in heel Europa maken al gebruik van Stripe Connect, zodat ze niet hun eigen betalingslicenties hoeven te verkrijgen of te hoeven worstelen om in aanmerking te komen voor een vrijstelling.

Deze gids is alleen bedoeld voor informatieve doeleinden en platforms moeten altijd zelf hun eigen unieke positie met betrekking tot de regelgeving nagaan. Als je nog vragen hebt over Stripe Connect horen we graag van je.

Zie deze pagina met veelgestelde vragen voor antwoorden op veelgestelde vragen van gebruikers over de wettelijke status van Stripe Connect in Europa.