À un certain stade de développement de votre activité, le passage d’une tarification forfaitaire à un modèle de tarification au prix coûtant majoré peut vous offrir une plus grande flexibilité et diminuer vos coûts. Le prix coûtant majoré, aussi parfois appelé « Interchange Plus », vous offre une transparence accrue sur les différents frais associés à chaque transaction. Avec ce niveau de détail, vous êtes en capacité d’identifier et potentiellement d’influer sur les principaux facteurs de coût. Cependant, cette opportunité s’accompagne également d’un certain degré d’imprévisibilité et de complexité : les facteurs qui influent sur les frais de réseau fluctuent, peuvent être difficiles à prévoir et sont susceptibles d’être modifiés par les réseaux de cartes.

Ce guide vous aide à vous y retrouver dans la complexité associée aux frais de réseau applicables aux transactions en ligne. Il dresse un état des lieux des différents frais associés aux transactions en ligne, vous explique les mesures que vous pouvez prendre pour réduire vos coûts et vous montre comment Stripe peut vous aider.

Si certains de ces conseils pourront vous permettre de réaliser des économies, d’autres peuvent ne pas être pertinents dans votre cas. Lors de l’évaluation de chacune de ces opportunités, tenez compte de votre secteur d’activité, de votre région, de votre volume de paiements, de votre mix cartes et de vos clients afin de cerner l’impact qu’elle pourrait avoir sur vos résultats. Par exemple, une entreprise en B2B traitant des transactions par carte d’entreprise aura de fait davantage de possibilités de réduction de coûts qu’une entreprise en B2C. Et en fonction de votre activité et de la configuration de votre intégration des paiements, certains ajustements pourront nécessiter un investissement technique ou de petites modifications de votre expérience client, comme par exemple la collecte d’informations supplémentaires et leur transmission lors des transactions.

Les paiements : notions fondamentales

Avant de se plonger dans les facteurs qui influent sur les frais de réseau, il est important que vous compreniez globalement comment fonctionnent les paiements en ligne : comment les fonds transitent depuis les comptes de vos clients jusqu’à celui de votre entreprise et comment les banques facilitent ces paiements. Une bonne compréhension de ces notions fondamentales vous aidera à mieux cerner les coûts inhérents à ce système et les possibilités que vous avez de les réduire.

Chaque transaction en ligne fait intervenir cinq parties principales, à savoir :

- Le titulaire de la carte : la personne qui paie par carte de crédit ou de débit, soit en son nom, soit au nom d’une entreprise.

- Le marchand : l’entité qui accepte les paiements par carte.

- Un acquéreur : l’établissement financier qui traite les paiements par carte pour le compte du marchand et les achemine via les réseaux de cartes jusqu'à la banque émettrice. Parfois, l'acquéreur peut aussi confier le traitement des paiements à un tiers.

- Un émetteur : l’établissement financier qui assure des services bancaires ou de transaction et qui fournit des cartes de paiement (cartes de crédit ou de débit, par exemple) aux consommateurs ou aux entreprises pour le compte des réseaux de cartes.

- Des réseaux de cartes : les réseaux de cartes, comme Visa ou Mastercard, font le lien entre tous ces acteurs. Ils communiquent les informations relatives aux transactions, transfèrent les fonds des transactions et déterminent les frais de réseau applicables pour les transactions par carte.

Dans ce système à cinq parties, divers frais de réseau accompagnent chaque transaction. Visa, Mastercard et d’autres réseaux de cartes fixent les frais de réseau, qui comprennent les frais d’interchange et les frais de système. American Express utilise un modèle légèrement différent puisqu'elle est à la fois l'acquéreur, le réseau et l'émetteur, et ses frais de réseau sont appelés « taux de remise ».

L’interchange représente généralement la majeure partie des frais de réseau. Ce montant est versé à l’émetteur, car c’est lui qui fournit des cartes aux consommateurs et aux entreprises, incorporant ainsi des clients dans le système. Les frais de système sont quant à eux prélevés par les réseaux de cartes et peuvent inclure des frais supplémentaires d'autorisation et de transaction internationale. D'autres frais peuvent également être prélevés en cas de remboursement d'un paiement ou d'utilisation de divers services du réseau.

Facteurs qui influent sur les frais de réseau

Il n’existe pas d’approche universelle de la gestion des frais de réseau. Ces frais varient d’une transaction à l’autre, d’une carte à l’autre et d’une entreprise à l’autre. Par exemple, un paiement effectué à l'aide d'une carte bancaire assortie d'un programme de récompenses est susceptible de générer des frais plus élevés qu'une transaction effectuée avec une carte classique, étant donné que les émetteurs utilisent souvent ces frais pour financer les récompenses.

De nombreux facteurs influent sur les frais de réseau, notamment :

- Le montant de la transaction

- Le type de carte utilisée

- Votre code de catégorie de marchand (MCC)

- Le lieu d’implantation de votre entreprise

- Le lieu d’implantation de l’émetteur

- Le mode de traitement du paiement (p. ex., en personne, en ligne ou par téléphone)

- Si un jeton de réseau a été ou non utilisée dans la transaction

Comment gérer vos frais de réseau

Bien que la majorité des facteurs qui sous-tendent les frais de réseau soient hors de votre contrôle, il existe plusieurs façons d’influer sur ces frais, de sorte notamment à réduire le montant des frais d’interchange encourus. Cette section se penche sur quatre manières d’optimiser vos frais de réseau, à savoir :

- Transmettre davantage de données sur vos transactions à l’émetteur

- Code postal

- Données de niveau II (taxe sur les ventes) et de niveau III (détails de la vente)

- Code postal

- Utiliser les jetons de réseau

- Utiliser l’acquisition locale

- Ajuster l’expérience offerte à vos clients

1. Transmettre davantage de données sur vos transactions à l’émetteur

Des données additionnelles sur les titulaires de carte que vous pouvez transmettre aux émetteurs peuvent leur être précieuses et faciliter de leur côté la validation de la légitimité des transactions, ce qui pourra entraîner pour vous en retour une réduction de vos frais facturés. Deux types d’informations en particulier, le code postal et les données de niveau II ou III, peuvent avoir un impact significatif aux fins de la réduction des frais appliqués.

Le code postal

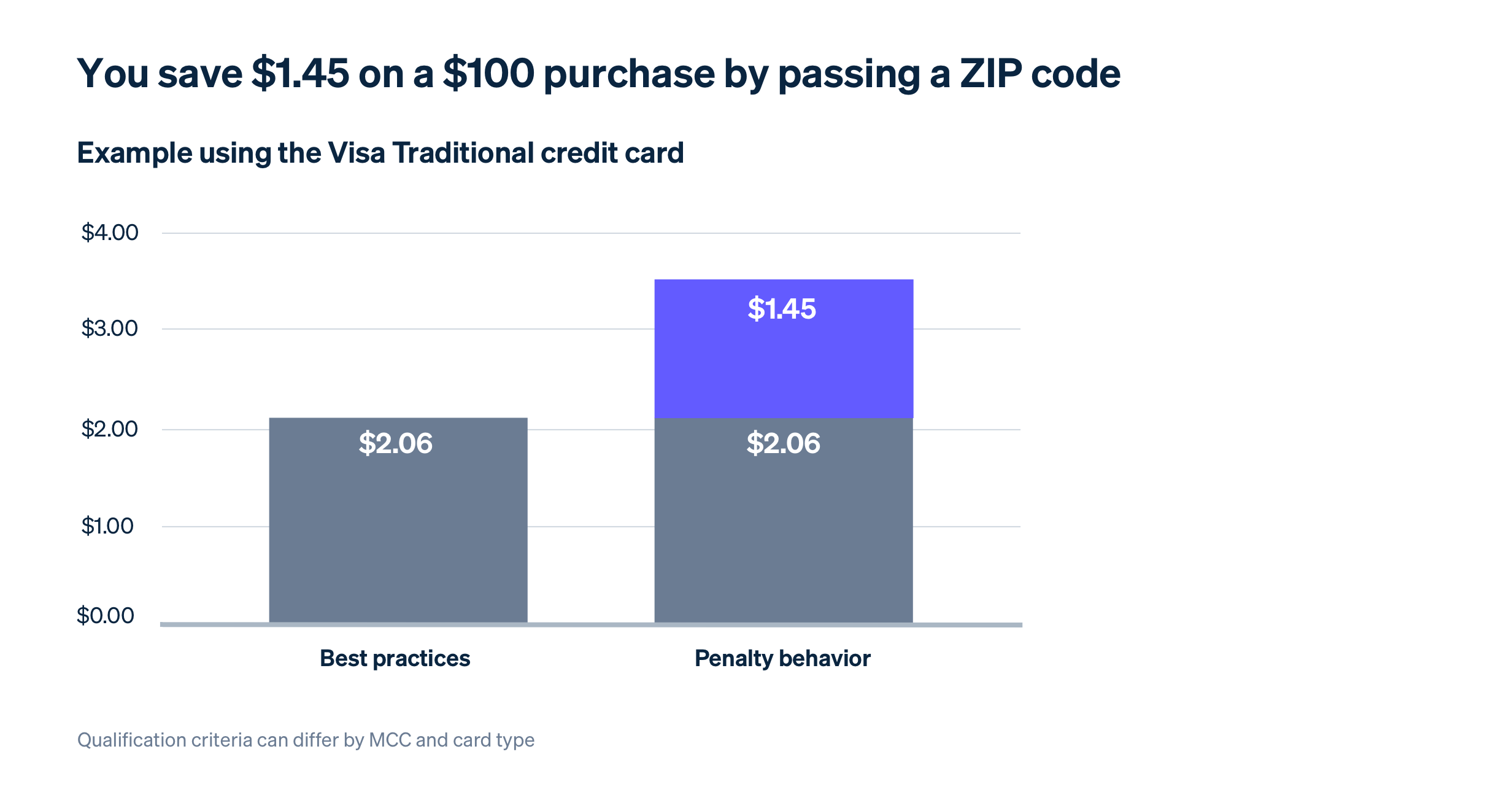

La transmission du code postal pourra vous faire économiser jusqu’à 1,45 $ sur une transaction de 100 $.

La collecte du code postal d’un client lors du paiement et son inclusion dans les données de transaction peuvent avoir un impact significatif sur les frais d’interchange en qualifiant le paiement à un taux inférieur. Selon le type de carte, la transmission du code postal à l’émetteur pourra vous permettre d’économiser jusqu’à 1,45 % du montant de la transaction sur vos frais de réseau. Pour Visa et Discover en particulier, la transmission du code postal vous permettra par ailleurs d’éviter des surcoûts : ces deux acteurs facturent en effet des frais supplémentaires si le code postal ne leur est pas fourni.

Bien que la transmission des codes postaux soit un moyen relativement simple de réduire les frais facturés, cette mesure n’est cependant pas applicable par toutes les entreprises et dans tous les secteurs. De plus, l’introduction de contraintes supplémentaires dans le processus de paiement est susceptible d’accroître les frictions et de diminuer les conversions. Contactez votre responsable de compte ou notre équipe commerciale, si vous avez des questions sur l’éligibilité de votre entreprise à des réductions de tarifs du fait de la transmission du code postal.

Ce que vous pouvez faire : Vérifiez votre tunnel de paiement et assurez-vous que tous les formulaires de paiement (sur ordinateur, mobile ou via des portefeuilles numériques) sont configurés de manière à inviter les titulaires de carte à saisir leur code postal.

Données de niveau II et de niveau III

La transmission de données de niveau II et de niveau III pourra vous faire économiser jusqu'à 0,80 $ sur une transaction par carte d’entreprise de 100 $.

Pour certaines entreprises qui vendent en B2B, la transmission de données supplémentaires pourra également être avantageuse. On parle ici des données dites de niveau II et de niveau III.

Les données de niveau II sont principalement constituées des montants de taxe sur les ventes, et leur transmission à l’émetteur dans le message de la transaction pourra vous permettre d’économiser jusqu’à 0,50 $-0,75 $ en frais sur une transaction de 100 $ (selon le type de carte). Si vous ne facturez pas de taxe sur les ventes en tant que poste, vous ne pourrez pas bénéficier de ces réductions.

Les données de niveau III sont des informations plus détaillées sur la vente, qui aident les émetteurs à déterminer si une transaction effectuée avec une carte d’affaires, une carte d’entreprise ou une carte d’achat répond effectivement aux critères de dépenses d’entreprise admissibles, et qui vous permettent de bénéficier de réductions des frais d’interchange plus intéressantes encore que les données de niveau II. Les informations de niveau III renseignent notamment l’émetteur sur l’article acheté, la quantité d’unités achetées, l’unité de mesure, etc. Par exemple, supposons qu’une entreprise envoie ses employés à une conférence et qu’ils utilisent leur carte d’entreprise pour des dépenses dans un casino. Comment l’émetteur sait-il si ces dépenses ont été engagées pour un dîner d’affaires ou pour un jeu d’argent ? Doit-il les approuver ou non ? Les données de niveau III permettent à l’émetteur de la carte de savoir très précisément ce qui a été acheté, qu’il s’agisse de deux plats de poisson ou de jetons de casino pour un montant de 50 $. Avec les données de niveau III, cette même transaction pour un montant de 100 $ pourrait bénéficier d’une réduction de frais allant jusqu’à 0,80 $.

Ce que vous pouvez faire : Examinez votre volume de paiements pour voir combien de transactions sont effectuées avec des cartes d’affaires, d’entreprise ou d’achat, et si vous êtes éligibles à ces réductions. Pour les entreprises ayant une forte proportion de transactions par carte B2B, Stripe facilite la transmission des données de niveau II et III aux réseaux afin de réduire leurs frais. Contactez votre responsable de compte ou notre équipe commerciale pour en savoir plus.

2. Utiliser les jetons de réseau

Les jetons de réseau sont des identifiants de paiement qui peuvent remplacer les numéros PAN pour les achats en ligne. Les jetons de réseau vous garantissent l’utilisation des informations d’identification les plus récentes pour vos paiements. Si le PAN sous-jacent associé à un jeton de réseau change ou expire, le jeton restera à jour et utilisable. En plus de leurs avantages en termes de taux d’autorisation, les jetons de réseau peuvent également contribuer à réduire les frais de réseau pour les utilisateurs qui bénéficient d’une tarification au prix coûtant majoré, grâce à l’obtention de tarifs plus bas de la part des réseaux de cartes. En savoir plus sur le fonctionnement des jetons de réseau.

3. Utiliser l’acquisition locale

Les frais de réseau augmentent à mesure que vous vous internationalisez votre activité et que vous traitez de plus en plus de transactions avec des titulaires de cartes internationaux. Les cartes émises en dehors de votre pays suivent une structure de taux d’interchange différente et sont soumises à des frais de système transfrontaliers supplémentaires. Toutefois, si vous pouvez traiter ces paiements comme des transactions nationales, vous pourrez potentiellement économiser jusqu’à 1,00 $ par tranche de 100 $ de transaction. Les économies peuvent être plus importantes encore pour certaines devises de règlement et certains types de carte.

Prenons le scénario suivant votre entreprise est située aux États-Unis et un client vous passe une commande avec une carte de crédit émise en Allemagne. Il s’agit là d’une véritable transaction internationale : elle s’est déroulée aux États-Unis avec une carte émise en dehors des États-Unis. Par conséquent, cette transaction entraînera des frais transfrontaliers de plus de 1 %. À terme, vous pourriez ouvrir un bureau en Allemagne pour soutenir ce marché en pleine expansion, mais toutes vos transactions continueraient de transiter par un site américain et resteraient dès lors soumises à des frais supplémentaires.

Il est moins coûteux d'acquérir dans la région où se trouve votre client, car vous pouvez bénéficier des tarifs nationaux et éviter les frais transfrontaliers. Dans ce cas, l'ouverture d'une entité, d'un site et d'un compte bancaire en Allemagne signifie que vos frais de transaction sur les cartes allemandes traitées par l'entité allemande pourraient diminuer de 1 %.

Les taux d’interchange varient d’un pays à l’autre. Ainsi, selon l’endroit où vous vous installez, vous pouvez également réaliser des économies supplémentaires sur les frais d’interchange (en particulier dans la plupart des pays d’Europe, où les taux d’interchange sont réglementés).

Ce que vous pouvez faire : Stripe facilite l’internationalisation grâce à une prise en charge dans plus de 45 pays. Si vous disposez d’un site qui prend en charge la vente de biens ou de services locaux et que vous traitez un nombre important de transactions avec des cartes émises dans ces pays, envisagez d’ouvrir des comptes Stripe supplémentaires afin de réduire les frais de paiement par carte.

Stripe permet également aux entreprises de proposer de nombreux moyens de paiement internationaux populaires partout dans le monde sans avoir à créer de comptes internationaux. Reportez-vous à notre guide des moyens de paiement internationaux pour découvrir comment ils peuvent accroître vos taux de conversion ainsi que leurs autres avantages.

4. Ajuster l’expérience offerte à vos clients

Envisagez de modifier la façon dont vous traitez les remboursements et les petites transactions d'un même client. Souvent, ces modifications peuvent être mises en œuvre de manière indirecte (par exemple, en mettant à jour la manière dont vous autorisez et réglez une transaction) pour réduire vos frais tout en évitant d’impacter directement l’expérience client.

Laisser ouverte la fenêtre d’autorisation

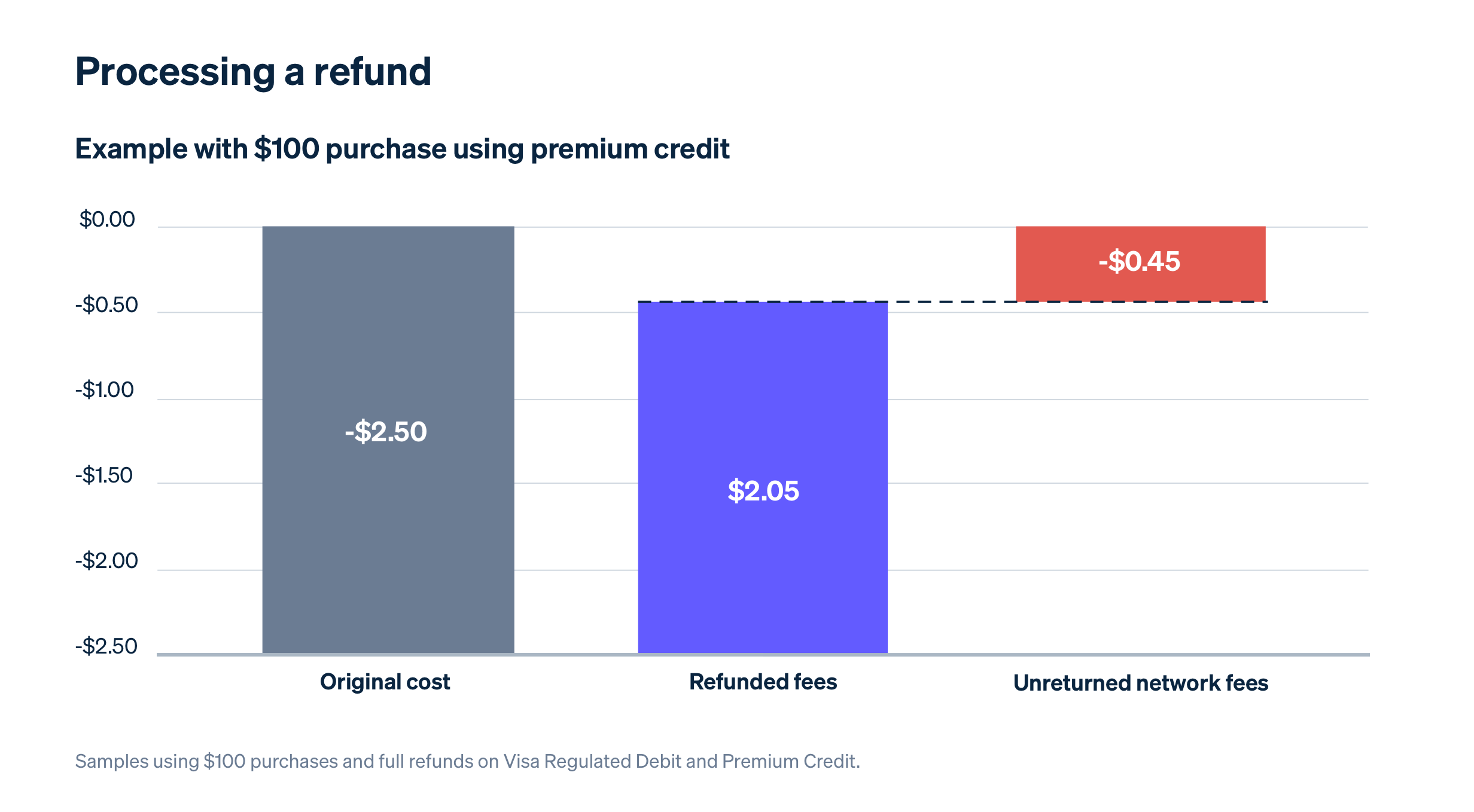

Le remboursement d’une transaction de 100 $ peut coûter jusqu’à 24 fois plus cher que l’annulation d’une autorisation.

Lorsque vous procédez à un remboursement, vous récupérez généralement moins de frais d'interchange que ce que vous avez payé à l'origine. Par exemple, si un client vous retourne un achat de 100 $ effectué avec une carte de crédit, les réseaux pourront ne vous rembourser que 2,05 $ sur vos frais initiaux totaux de 2,50 $, ce qui vous fera perdre 0,45 $.

Aux États-Unis, la perte est même totale pour les achats par carte de débit puisque les frais d’interchange ne sont en aucun cas remboursés sur ces transactions.

Si votre entreprise procède souvent à des remboursements peu de temps après un paiement, vous pouvez agir contre ces pertes potentielles en laissant l'autorisation de transaction ouverte plutôt que de régler la vente immédiatement. En effet, vous ne payez les frais d'interchange qu'une fois la transaction réglée. Si vous laissez l'autorisation ouverte et qu'un client effectue un retour, vous pourrez ainsi simplement annuler l'autorisation et éviterez la perte des frais d'interchange (puisque vous n’aurez jamais payé ces frais initialement).

Par exemple, si vous capturez et réglez une transaction par carte de débit de 100 $ et qu'un client demande un retour, vous pourrez perdre 0,42 $. À l’inverse, si vous laissez l'autorisation ouverte, vous ne perdrez qu'un peu moins de 0,04 $.

Vous pouvez généralement laisser une autorisation ouverte jusqu'à deux jours avant de payer des frais supplémentaires. Cette approche est donc plus pertinente pour les secteurs où la livraison du client est immédiate (comme les services de livraison de produits alimentaires, par exemple).

Ce que vous pouvez faire : Configurez l’API Stripe Payment Intents pour une autorisation et une capture distinctes.

Optimiser les petites transactions

Réduisez vos frais fixes avec les autorisations incrémentielles.

Le traitement de dizaines de petites transactions, comme des paiements de 5 $ ou moins, peut rapidement augmenter vos coûts globaux. Bien que les frais d’interchange puissent être moins élevés sur ces paiements, ils représentent tout de même une part importante de la transaction globale.

Si vous anticipez des modifications mineures de la valeur de la transaction (comme l’ajout d’un pourboire au montant de base de base), laissez la fenêtre d’autorisation ouverte jusqu’à ce que vous puissiez régler le montant total. Cela vous permettra de ne capturer le paiement qu’une seule fois et de supporter des frais moins élevés pour la modification incrémentielle de l’autorisation qu’avec la création d’une nouvelle autorisation à chaque fois. L’autorisation incrémentielle n’est disponible que sur certains réseaux. Contactez votre responsable de compte ou notre équipe commerciale pour en savoir plus.

Comment Stripe peut vous aider

L'optimisation des frais est possible de multiples façons : certaines entreprises ne souhaitent apporter que des ajustements mineurs et progressifs, tandis que d'autres veulent mettre en œuvre autant d'optimisations que possible. Stripe vous permet de choisir comment vous souhaitez optimiser vos frais, de la manière la plus adaptée à vos activités existantes et nouvelles.

Stripe vous aide à gérer vos coûts avec :

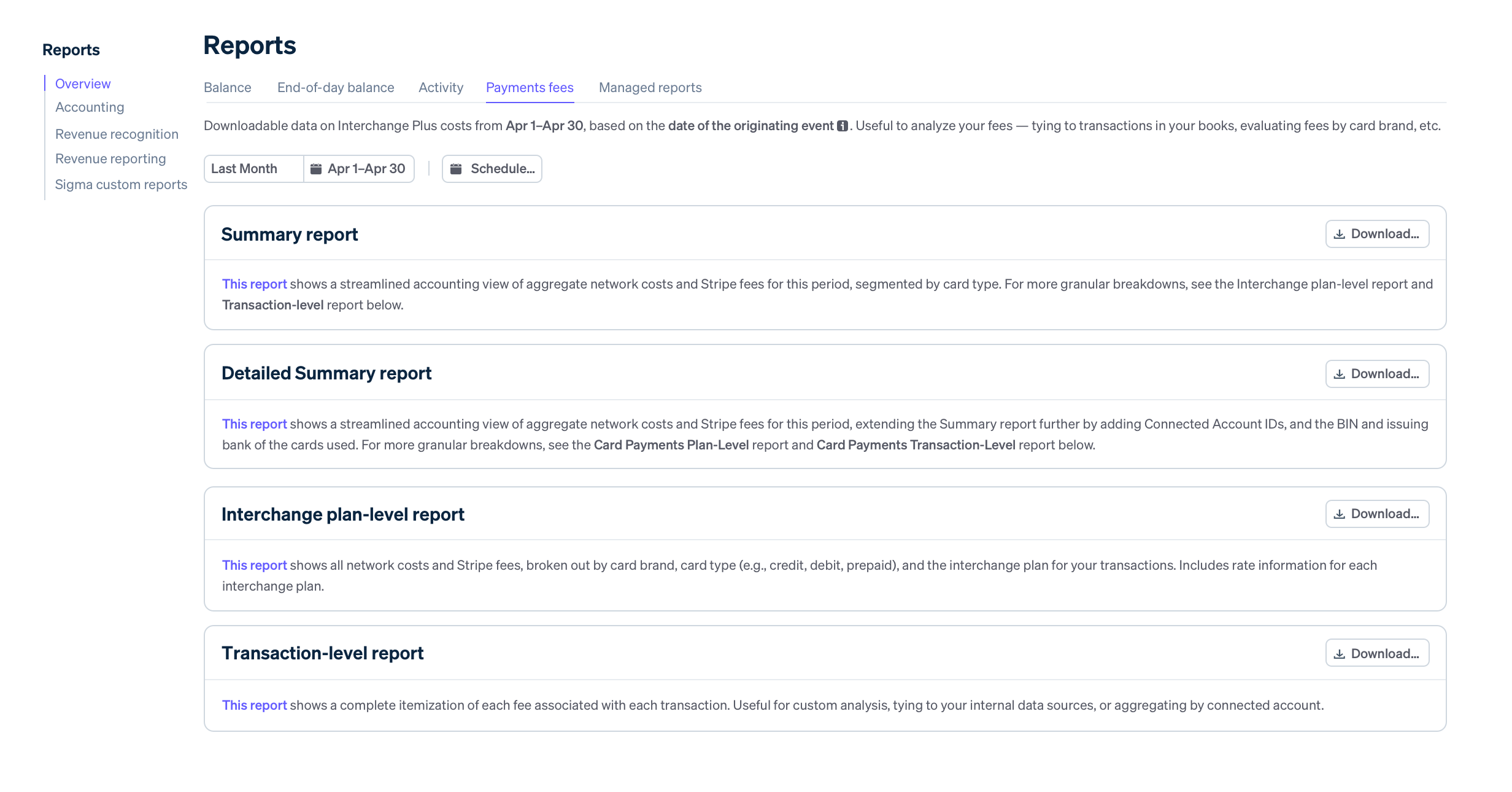

- Des rapports détaillés sur vos frais : Stripe fournit une granularité au niveau de la transaction pour les frais d’interchange, les frais de système et les frais Stripe. Vous pourrez ainsi rapprocher vos rapports de fin de mois, transaction par transaction, et identifier rapidement les éventuels problèmes de traitement. Ces données peuvent également vous aider à repérer les optimisations de coûts possibles.

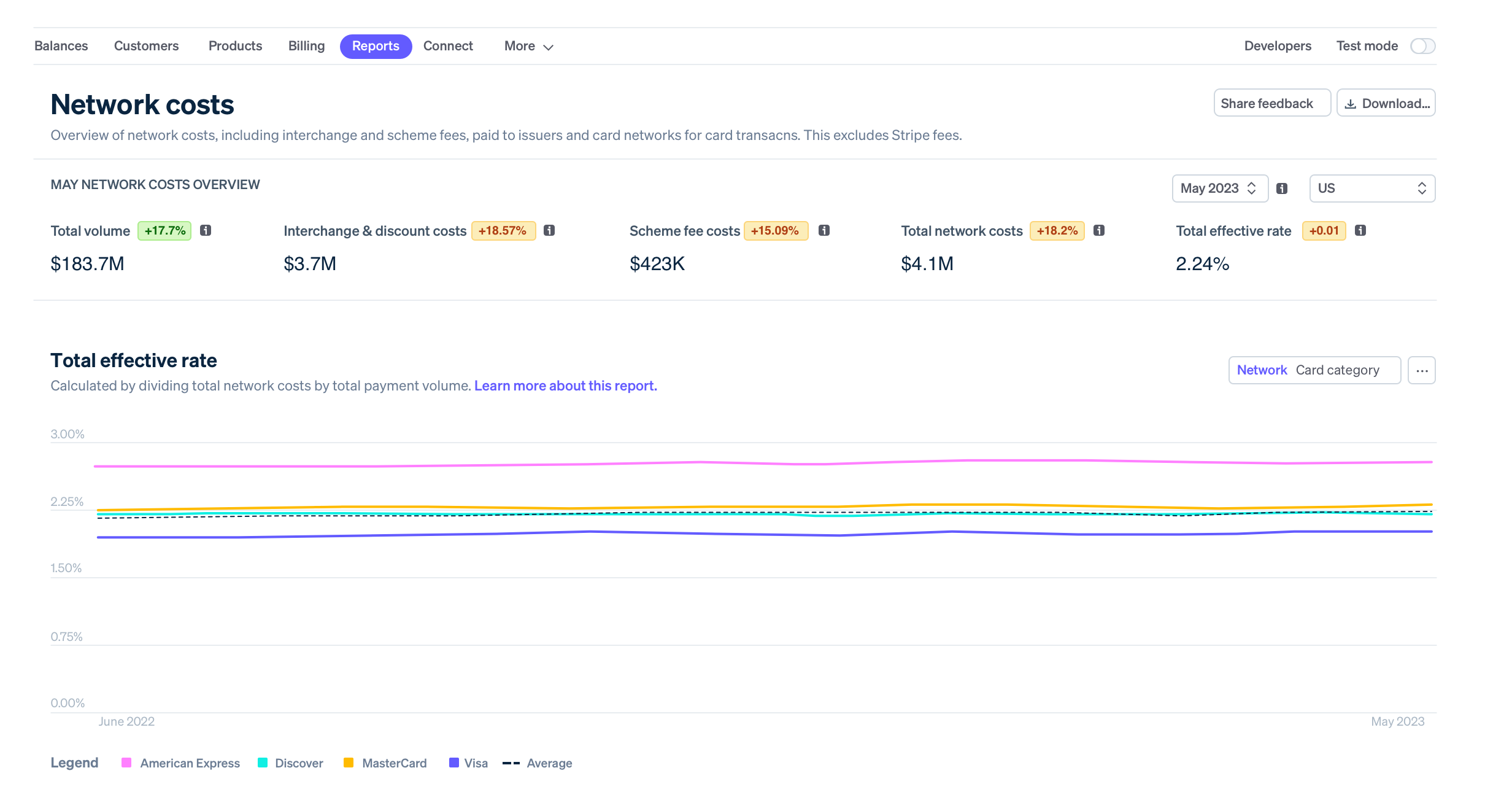

- Des données sur vos coûts de réseau : les utilisateurs qui bénéficient d’une tarification au prix coûtant majoré peuvent analyser en détail leurs frais de réseau, identifier les possibilités de réduction de leurs coûts et automatiser leurs processus financiers grâce aux Données sur les coûts de réseau de leur Dashboard.

- Des ateliers d’optimisation des coûts : Au cours de ces ateliers, nous procédons à une analyse approfondie de votre activité afin d’identifier et de quantifier les moyens possibles de réduire vos coûts. L’analyse comprend un examen de votre taux effectif et de votre mix cartes au fil du temps, du montant moyen des commandes qui vous sont passées, de l’évolution de vos frais, etc.

Pour en savoir plus sur la manière dont Stripe peut vous aider à gérer vos coûts, contactez votre responsable de compte ou notre équipe commerciale.