Wer Waren und Dienstleistungen in Europa verkauft, ist verpflichtet, auf diese auch die entsprechende Umsatzsteuer aufzuschlagen. Dies gilt auch für Unternehmen, die nicht in Europa ansässig sind. Sowohl die Regelungen als auch die anzuwendenden Umsatzsteuersätze unterscheiden sich dabei von Land zu Land. Die korrekte Anwendung ist dabei eine ganz besondere Herausforderung für sich. Zwar ist die Europäische Kommission durchaus bemüht, das Themengebiet als solches für Unternehmen zu vereinfachen, es bleibt jedoch einiges an Komplexität zu navigieren.

Tätigen Sie innerhalb der EU beispielsweise einen Verkauf an ein anderes Unternehmen (anstatt direkt an Endverbraucher/innen), sind Sie je nach Standort der beteiligten Unternehmen unter Umständen nicht verpflichtet, überhaupt Umsatzsteuer einzuziehen. Für alle Transaktionen, bei denen sie anfällt, sind Sie verpflichtet, ergänzende Daten zur Bestätigung der Kundenadresse zu erfassen.

Dieser Leitfaden richtet sich an Unternehmen, die Verkäufe innerhalb der EU tätigen, und behandelt die Grundlagen von Umsatzsteuer und des Umsatzsteuer-One-Stop-Shop (OSS-Verfahren). Hier erfahren Sie, wann und wie Sie sich zur Umsatzsteuererhebung anmelden, wie Sie diese Steuer berechnen und einziehen und was Sie bei Ihrer Umsatzsteuererklärung beachten müssen. Außerdem erfahren Sie, wie Sie Stripe Tax bei der Einhaltung geltender Steuervorschriften unterstützt.

Was ist die EU-Umsatzsteuer (USt.)?

Bei der Umsatzsteuer (USt.) handelt es sich um eine Verbrauchssteuer. Sie ist anwendbar auf alle digitalen und physischen Waren und Dienstleistungen, die in der EU verkauft werden. Speziell fällt sie dann an, wenn einem Produkt im Zuge der Lieferkette (also von der Produktion bis zur Verkaufsstelle) ein Mehrwert hinzugefügt wird.

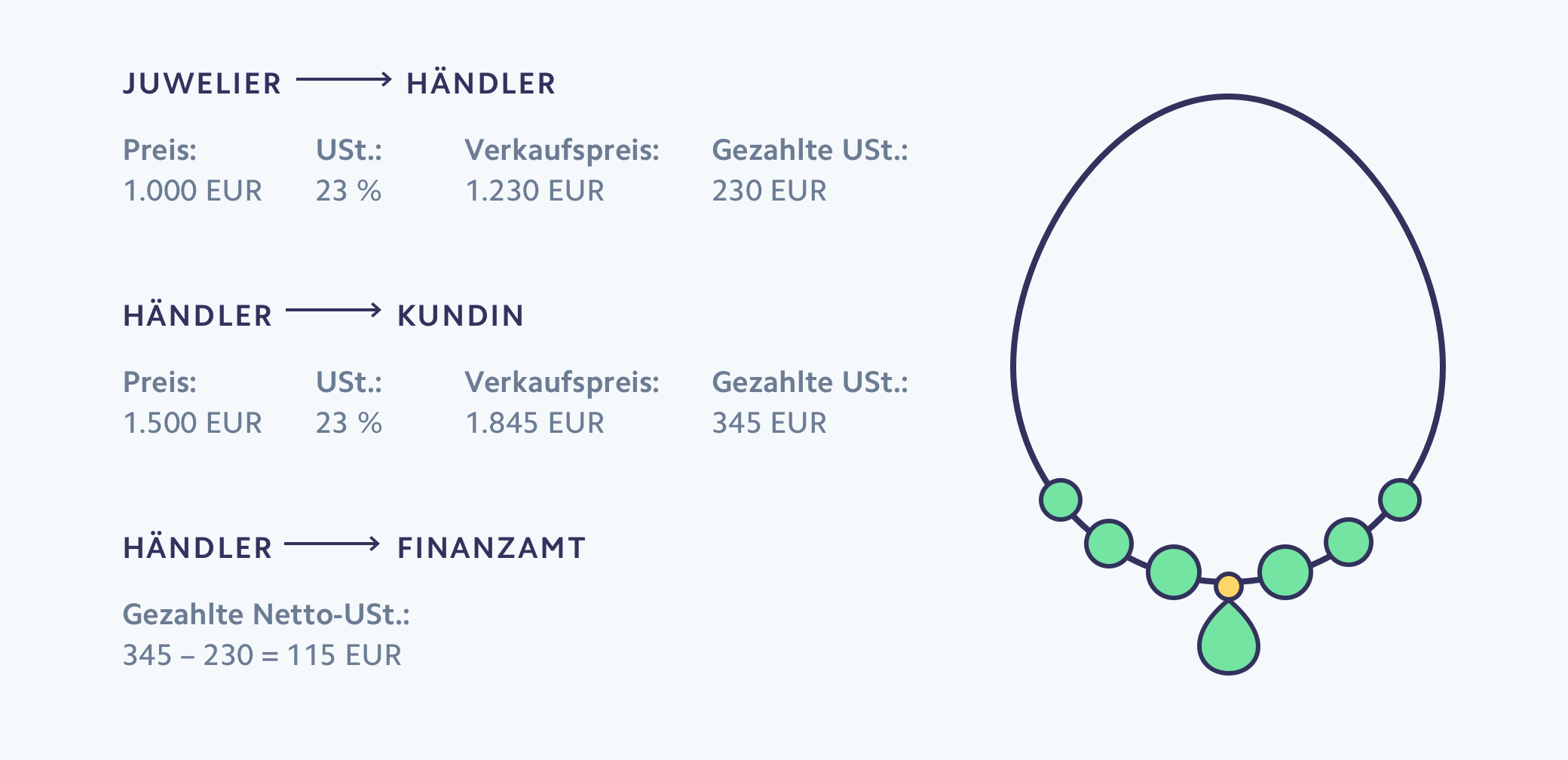

So funktioniert sie in der Praxis:

Sagen wir, ein Juwelier verkauft eine Halskette für 1.000 EUR an einen Onlinehändler. Der Umsatzsteuersatz bei dieser fiktiven Transaktion beträgt 23 %. Zusätzlich zum Preis für die Halskette bezahlt der Händler 230 EUR USt. an den Juwelier. Anschließend bietet der Händler die Halskette im Internet für 1.500 EUR zum Verkauf an. Eine Kundin erwirbt die Halskette und zahlt zusätzlich 23 % USt. und somit 345 EUR an den Händler. Wenn die endgültige Transaktion abgeschlossen ist, erhält der Händler die Umsatzsteuer zurück, die er zuvor an den Juwelier gezahlt hat. An das Finanzamt entrichtet er dann lediglich 115 EUR (345 EUR abzüglich der an den Juwelier gezahlten USt. in Höhe von 230 EUR).

Umsatzsteuerberechnung am Beispiel der Halskette

Die Tragweite von Umsatzsteuerregelungen in Europa

Unternehmer/innen – auch solche aus Drittstaaten außerhalb der EU – die Waren und Dienstleistungen innerhalb der EU verkaufen, sind zum Einzug von Umsatzsteuer nach den lokal relevanten Vorgaben verpflichtet. Eine verzögerte oder unterlassene Anmeldung kann zu empfindlichen Geldbußen führen, die zusätzlich zu den Verzugszinsen berechnet werden. So können Unternehmen etwa in Österreich mit Bußgeldern von bis zu 5.000 EUR belegt werden, wenn sie die Umsatzsteuervoranmeldung vorsätzlich unterlassen – auch dann, wenn das Unternehmen überhaupt keine Umsatzsteuer zu entrichten hat.

Erheben die USA Umsatzsteuer?

In den USA gibt es keine Umsatzsteuer. Stattdessen müssen die bundesstaatlichen und lokalen Behörden eine Verkaufssteuer einziehen. Viele Unternehmen müssen zusätzliche Schritte ergreifen, um die Einhaltung der Regeln und Vorschriften im Zusammenhang mit der Verkaufssteuer sicherstellen zu können. Informationen zum Thema Steuern bei Verkäufen in den USA finden Sie in unserem Leitfaden zu US-Verkaufssteuern und steuerlichem Anknüpfungspunkt.

So erfüllen Sie die EU-Umsatzsteuervorschriften

Die europäischen Umsatzsteuervorschriften richten sich nach Firmensitz, Produkt, Kundenstandort und kundenseitiger Rechtsform. Wenngleich sich die Vorschriften in den einzelnen Ländern unterscheiden, gibt es doch einige Umsatzsteuerregeln, die bei Verkäufen innerhalb der EU grundsätzlich zu beachten sind.

1. USt.- und OSS-Anmeldung

Lokale Umsatzsteuerregistrierung

Innerhalb der EU gelten unterschiedliche Melde- und Einziehungsschwellen, die sich nach dem Firmensitz richten.

In Spanien beispielsweise gibt es keine Meldeschwelle. In Irland gelten für Unternehmen dagegen zwei verschiedene USt.-Schwellen: 85.000 EUR für irische Unternehmen, die Produkte anbieten und 42.500 EUR für irische Unternehmen, die Dienstleistungen erbringen. Diese Meldeschwellen gelten jedoch nur für Unternehmen aus dem jeweiligen Land. Unternehmen, die außerhalb der EU ansässig sind oder Auslandsverkäufe innerhalb der EU tätigen, müssen sich sogar bereits vor dem ersten Verkauf registrieren.

Eine Ausnahme bilden EU-Unternehmen, die in einem EU-Staat ansässig sind und physische Waren und digitale Produkte an Privatpersonen in anderen EU-Staaten verkaufen. Denn im Privatkundengeschäft (B2C) müssen Unternehmen den USt.-Satz ihres Landes erheben – und nicht etwa den des Kundenlandes. Ab 10.000 EUR B2C-Umsatz gilt dann aber der Steuersatz im Kundenland. Eine vergleichbare Ausnahme für Unternehmen aus Drittstaaten bei Verkäufen an Privatkunden innerhalb der EU existiert nicht.

Bei der Anmeldung erhalten Sie eine Umsatzsteueridentifikationsnummer. Diese hat 4 bis 15 Stellen, beginnend mit dem zweistelligen Ländercode (z. B. BE für Belgien oder CY für Zypern), gefolgt von 2 bis 13 weiteren Zeichen. Unternehmen sind verpflichtet, auf Rechnungen ihre USt.-Identifikationsnummer auszuweisen und bei Verkäufen an Unternehmen, die für Mehrwertsteuerzwecke registriert sind, auch die kundenseitige USt.-ID einzuholen.

Das OSS-Verfahren für europäische Unternehmen (EU-Regelung)

Europäische Unternehmen, die in mehreren EU-Ländern Verkäufe an Privatpersonen tätigen, können sich für den „VAT One Stop Shop (VAT OSS) (EU-Regelung)“ der EU registrieren. Dieses Programm wurde eingerichtet, um die EU-weite Einziehung und Entrichtung der USt. zu vereinfachen.

Eine Anmeldung im VAT OSS ersetzt dabei die Registrierung in den einzelnen EU-Staaten, in die man Waren bzw. Dienstleistungen verkauft. Und wer in einem EU-Land ansässig ist, kann die Anmeldung über das OSS-Portal seines Heimatlandes erledigen. Anschließend gibt man den eingezogenen Mehrwertsteuerbetrag an sein Finanzamt weiter, der ihn dann an die betroffenen EU-Länder verteilt. Wenn Sie also Verkäufe innerhalb der EU tätigen, können Sie sich für den VAT OSS eines Landes registrieren und brauchen nur eine Umsatzsteuererklärung abzugeben, anstatt dies in allen 27 Ländern zu tun.

Das OSS-Verfahren für außereuropäische Unternehmen

Unternehmen mit Sitz außerhalb der EU (seit dem Brexit also auch britische), die digitale Produkte an Privatpersonen in der EU verkaufen, können sich für das OSS-Verfahren für außereuropäische Unternehmen registrieren. Für die Registrierung kann dabei ein beliebiges EU-Land gewählt werden. Meist melden sich außereuropäische Unternehmen in den Ländern an, in denen sie den größten Kundenstamm haben oder wo das Anmeldeverfahren besonders unkompliziert ist. Meldet sich ein nicht in der EU ansässiges Unternehmen im OSS-Verfahren an, wird ihm eine USt.-Identifikationsnummer zugewiesen, die mit EU beginnt.

Registrierung für den Import-One-Stop-Shop (IOSS)

Sowohl EU- als auch Nicht-EU-Unternehmen können sich für das IOSS-Verfahren registrieren, wenn sie Waren an EU-Verbraucher/innen verkaufen und diese im Wert von max. 150 EUR je Sendung eingeführt werden. Das IOSS-System ermöglicht es Verkäufern, die im Kundenland geltende USt. zum Zeitpunkt des Verkaufs zu berechnen. So wird bei der Ankunft der Waren an der EU-Grenze keine USt. mehr erhoben. Nicht-EU-Unternehmen können sich in einem beliebigen EU-Land für das IOSS-Verfahren registrieren, EU-Unternehmen nur in ihrem Niederlassungsland. Die IOSS-Registrierung ist freiwillig. Verkäufer aus Nicht-EU-Ländern müssen für das IOSS meist einen Vermittler einsetzen.

2. Berechnung des Umsatzsteuersatzes

Zur Berechnung der USt. sind drei Angaben relevant: die Rechtsform des Kunden (Firmen- oder Privatkunde), das Land der USt.-Erhebung und der Umsatzsteuersatz.

Firmen- oder Privatkunde?

Vor der Berechnung der USt. muss man ermitteln, ob es sich um einen Firmen- oder einen Privatkunden handelt. Denn das entscheidet darüber, ob überhaupt USt. entrichtet werden muss.

Besitzt Ihre Kundin/Ihr Kunde eine gültige USt.-ID, handelt es sich um ein Unternehmen. Sie können die Gültigkeit dieser USt.-Nummer über das MwSt-Informationsaustauschsystem (MIAS) überprüfen. Diese Prüfung ist obligatorisch, da sie der Vermeidung von Steuerbetrug dient.

Europäische Unternehmen, die etwas an Unternehmen in anderen EU-Ländern verkaufen, müssen häufig gar keine Umsatzsteuer berechnen. Bei solchen Firmenkundenverkäufen gilt entweder der Reverse-Charge-Mechanismus (bei dem der Käufer die USt. nicht über Sie, sondern in seinem Land entrichtet) oder der Umsatzsteuer-Nullsatz (sodass Sie gar keine USt. zahlen müssen).

Ermittlung des korrekten Umsatzsteuersatzes für den EU-internen Verkauf von Waren und elektronischen Dienstleistungen durch EU-Unternehmen

Welches Land erhebt die USt.?

Bei grenzüberschreitenden Geschäften muss man ermitteln, welches Land die anfallende Umsatzsteuer erhebt. Die entsprechenden Regelungen sind äußerst komplex und hängen von zahlreichen Faktoren wie der Art der Dienstleistung, dem Kundenprofil und dem Ursprungs- und Bestimmungsland ab.

Umsatzsteuersatz ermitteln

In den einzelnen EU-Ländern gelten unterschiedliche Umsatzsteuersätze. Der Mindestsatz für die 27 EU-Mitgliedsstaaten liegt bei 15 %. Der Umsatzsteuersatz liegt je nach Land bei 17 bis 27 %. Die Schweiz ist kein EU-Mitglied; hier beträgt der USt.-Satz lediglich 8,1 % und liegt damit deutlich niedriger als in den Nachbarländern.

Unterschiedliche Umsatzsteuersätze in Europa

Die Umsatzsteuer unterscheidet sich nicht nur von Land zu Land – in den meisten Ländern existieren zudem reduzierte Umsatzsteuersätze und Ausnahmen für bestimmte Produkte und Dienstleistungen. Angesichts der vielen unterschiedlichen Umsatzsteuersätze kommt der korrekten Einstufung der verkauften Produkte nach lokalem Recht eine große Bedeutung zu.

Umsatzsteuersätze für digitale Produkte

Laut EU-Recht erfüllen digitale Produkte die folgenden Anforderungen:

- Sie sind kein physisches Produkt.

- Sie werden über das Internet bereitgestellt.

- Ihre Bereitstellung erfordert nur minimale menschliche Interaktion.

- Sie können ohne Technologie nicht existieren.

In diese Kategorie fallen E-Books, Computerspiele, Musik, Software, SaaS, Hosting-Dienstleistungen und viele andere Produkte und Dienstleistungen. Bei digitalen Produkten gilt grundsätzlich der gewöhnliche Umsatzsteuersatz; es gibt aber auch einige Ausnahmen. So fallen für E-Books in Österreich lediglich 10 % und in Spanien nur 4 % USt. an.

Umsatzsteuersätze für physische Waren

Die Umsatzsteuersätze für physische Waren sind auf der Website der Europäischen Kommission abrufbar. Bei bestimmten Geschäftsvorgänge gelten zudem Ermäßigungs- und Sondersätze bzw. der Nullsatz. So können in Irland unter anderem Windeln und undekorierte Wachskerzen umsatzsteuerfrei verkauft werden. Und in Kroatien fallen einige Lebensmittelprodukte unter einen ermäßigten Umsatzsteuersatz.

3. Sammeln von Nachweisen zum Käuferstandort

Da sich die Steuersätze je nach Käuferstandort teils deutlich unterscheiden, verlangt das Finanzamt beim Erwerb digitaler Güter Nachweise des zum Kaufzeitpunkt vorliegenden Kundenstandorts. Dafür sind bei jedem Verkauf digitaler Produkte grundsätzlich zwei Belege erforderlich, anhand derer die Kundenanschrift bestätigt werden kann.

Diese zusätzliche Belegpflicht soll Steuerbetrug durch eine falsche Berechnung bzw. Entrichtung der Umsatzsteuern vorbeugen. Um die Kundenanschrift und die Anwendung des korrekten Umsatzsteuersatzes zu belegen, müssen Sie also zwei der folgenden Nachweise aufbewahren:

- Bankadresse

- IP-Adresse

- Rechnungsadresse

- Land der Kartenausstellung

Es gibt eine Ausnahme: Wenn Sie mit dem Verkauf digitaler Produkte weniger als 100.000 EUR pro Jahr verdienen, genügt einer dieser Belege. Die Belege müssen laut EU-Vorschriften zehn Jahre aufbewahrt werden.

Bei Verkäufen an Geschäftskunden muss eine Umsatzsteuerrechnung auch dann ausgestellt werden, wenn man überhaupt keine Umsatzsteuer berechnet. Verkäufer/innen sind verpflichtet, diese Belege innerhalb der in ihrem Land geltenden Frist aufzubewahren. Dazu gehören auch die Geschäftsadresse, der Verkaufspreis und die geltende Umsatzsteuer, Kundenname und -anschrift sowie die USt.-Identifikationsnummer.

4. Die Umsatzsteuererklärung

Die Umsatzsteuererklärung hat in Sachen steuerliche Compliance oberste Priorität. Selbst wenn Sie keine Umsatzsteuer entrichten oder zurückfordern, müssen Sie Ihre Steuererklärung fristgerecht einreichen. Dabei sind zwei Arten von Umsatzsteuer zu melden, nämlich der Ihren Kundinnen und Kunden in Rechnung gestellte (Ausgangssteuer) und der an Ihre Lieferantinnen bzw. Lieferanten entrichtete Umsatzsteuerbetrag (Vorsteuer). Außerdem müssen Sie die Differenz aus entrichtetem und berechnetem Umsatzsteuerbetrag ermitteln. Wenn Sie im Beispiel oben die vom Juwelier erworbene Halskette als Händler weiterverkaufen, können Sie sich die 23 % USt. (230 EUR), die Sie zuvor an den Juwelier entrichtet haben, erstatten lassen. In Ihrer Steuererklärung geben Sie dann lediglich die Differenz zwischen dem vom Endkunden/von der Endkundin (345 EUR) und dem von Ihnen entrichteten USt.-Betrag (230 EUR) an, die somit 115 EUR beträgt.

Die Anforderungen an die Umsatzsteuererklärung und die Einreichungshäufigkeit variieren von Land zu Land. Wie oft Sie eine Umsatzsteuererklärung einreichen müssen, hängt zudem von Ihrem Jahresumsatz ab. So erfolgt die Umsatzsteuererklärung in Deutschland quartalsweise. Verkäufer/innen, deren Steuerschuld im Vorjahr höher als 7.500 EUR war, müssen jedoch monatliche Umsatzsteuererklärungen einreichen. Liegt die Steuerschuld dagegen unter 1.000 EUR, reicht eine jährliche Umsatzsteuererklärung aus.

Wer sich im OSS anmeldet, reicht eine vierteljährliche OSS-Steuererklärung im Registrierungsland ein. Diese erfolgt zusätzlich zu den ggf. obligatorischen inländischen Umsatzsteuererklärungen. In der OSS-Steuererklärung gibt man alle OSS-Verkäufe in sämtlichen EU-Ländern sowie die jeweiligen Mehrwertsteuerbeträge an. Nachdem man die Umsatzsteuer in seinem OSS-Registrierungsland entrichtet hat, verteilt das zuständige Finanzamt den Umsatzsteuerbetrag dann im Auftrag des Steuerschuldners an die anderen Mitgliedstaaten.

Wer Fehler in seiner Umsatzsteuererklärung begeht, riskiert Strafzinsen und Bußgelder in sämtlichen Ländern, in denen eine Steuerschuldnerschaft besteht. In Portugal beträgt das Bußgeld für fehlerhafte Umsatzsteuererklärungen beispielsweise bis zu 3750 EUR. In Deutschland werden zu spät eingereichte Steuererklärungen mit einem Bußgeld in Höhe von 10 % des Umsatzsteuerbetrages bis maximal 25.000 EUR bestraft.

So kann Stripe Tax Sie unterstützen

Stripe hilft Marktplätzen, leistungsstarke globale Zahlungs- und Finanzdienstleistungen zu entwickeln und zu skalieren, dabei Betriebskosten zu sparen und sich so neue Wachstumsmöglichkeiten zu erschließen. Stripe Tax vereinfacht Ihre globale Steuerkonformität, damit Sie sich ganz auf Ihr Unternehmenswachstum konzentrieren können. Denn Stripe Tax berechnet und erhebt automatisch die auf materielle und digitale Güter und Dienstleistungen anfallende Verkaufssteuer, Umsatzsteuer oder GST – und zwar in sämtlichen US-Bundesstaaten und 100 Ländern weltweit. Stripe Tax ist nativ in Stripe integriert und erleichtert Ihnen so den Start. Sie müssen keinerlei Drittanbieterprodukte oder Plugins integrieren.

Stripe Tax unterstützt Sie bei Folgendem:

- Ermittlung steuerlicher Melde- und Erhebungspflichten: Erfahren Sie, wo Sie auf Ihre Stripe-Transaktionen Steuern erheben müssen. Nach der Registrierung können Sie innerhalb von Sekunden die Steuererhebung in einem neuen Bundesstaat oder Land aktivieren. Sie können mit der Steuererhebung beginnen, indem Sie Ihrer bestehenden Stripe-Integration eine Codezeile hinzufügen oder die Steuererhebung zu den codefreien Produkten von Stripe, wie z. B. Invoicing, mit einem Klick auf eine Schaltfläche hinzufügen.

- Registrierung zur Steuerzahlung: Wenn Ihr Unternehmen in den USA ansässig ist, überlassen Sie Stripe die Verwaltung Ihrer Steuerregistrierungen und profitieren Sie von einem vereinfachten Verfahren, bei dem die Antragsdaten vorausgefüllt werden – das spart Ihnen Zeit und vereinfacht die Einhaltung lokaler Vorschriften. Wenn Sie außerhalb der USA ansässig sind, arbeitet Stripe mit Taxually zusammen, um Ihnen bei der Registrierung bei den lokalen Steuerbehörden zu helfen.

- Automatische Erhebung der Umsatzsteuer: Stripe Tax berechnet und erhebt den geschuldeten Steuerbetrag. Die Anwendung unterstützt Hunderte von Produkten und Dienstleistungen und ist hinsichtlich Steuerregelungen und Steuersatzänderungen auf dem neuesten Stand.

- Vereinfachung der Steuererklärung und -abführung: Dank unserer vertrauenswürdigen globalen Partner profitieren Nutzer/innen von einer nahtlosen Erfahrung, die mit Ihren Stripe-Transaktionsdaten verbunden ist. Unsere Partner verwalten Ihre Steuererklärungen, damit Sie sich ganz auf das Wachstum Ihres Unternehmens konzentrieren können.

Erfahren Sie mehr über Stripe Tax