As regras padrão da Stripe usam machine learning para prever e bloquear uma ampla gama de pagamentos fraudulentos. Para empresas que precisam de mais controle sobre quais pagamentos devem ser revisados, permitidos ou bloqueados, as regras são uma ferramenta poderosa para personalizar a proteção contra fraudes.

Este guia abrange vários assuntos relacionados a regras do Radar, inclusive 100 regras do Radar que você pode usar e práticas recomendadas sobre backtesting, criação de regras e muito mais.

Vamos começar.

A importância da ordem e da hierarquia das regras

A ordem em que as regras aparecem na sua página do Radar é importante. Cada pagamento é avaliado em relação às regras que você criou e executou nesta ordem:

- Request 3DS: Regras que solicitam a autenticação do 3D Secure quando usadas com a API Payment Intents ou Checkout. Independentemente das correspondências nessa regra, as regras de permissão, bloqueio e análise são avaliadas depois.

- Allow: Regras que permitem que o pagamento seja processado. Regras de permissão devem ser implementadas com cuidado, pois elas sobrepõem todas as outras regras, exceto as 3DS e devem ser usadas com muita cautela. Apenas comerciantes que processaram mais de US$ 100 mil podem criar regras de permissão.

- Block: Regras que bloqueiam e rejeitam o pagamento. Se o pagamento for rejeitado, ele não será avaliado em relação às regras de análise.

- Review: Os pagamentos ainda serão processados e o cliente será cobrado, mas esses pagamentos serão sinalizados para que você dê uma olhada neles de novo se quiser.

Para colocar isso em prática, vamos usar as regras a seguir como exemplo. Todos os pagamentos abaixo de US$ 10 seriam processados. Isso porque a primeira regra permite o pagamento, então nenhuma regra posterior é avaliada. Da mesma forma, seguindo essas regras, um pagamento de US$ 1.500 feito dentro dos EUA com um nível de risco normal também seria permitido, apesar da regra de bloqueio de pagamentos acima de US$ 1.000. Isso por causa da segunda regra da lista, que permite pagamentos feitos dentro dos EUA com nível de risco normal. Assim que uma regra específica é acionada, nenhuma outra regra posterior é avaliada.

Allow payments less than

$10Allow payments within the US and with a risk level of

normalBlock payments where the risk level is

highBlock payments

greater than $1,000Review payments with a card issued

outside the US

Tabela de resumo da linguagem de regras

As regras são similares ao SQL e há diferentes operadores que você pode usar com base no tipo de dados que você usa para criar a regra. Confira uma tabela de resumo.

|

Operador

|

String

|

Metadados

|

País

|

Numérico

|

Descrição

|

Exemplo

|

|---|---|---|---|---|---|---|

|

=

|

Igual a |

|

||||

|

!=

|

Diferente de |

|

||||

|

<

|

Menor que |

|

||||

|

>

|

Maior que |

|

||||

|

<=

|

Menor que ou igual a |

|

||||

|

>=

|

Maior que ou igual a |

|

||||

|

IN

|

Está no grupo |

|

||||

|

INCLUDES

|

Contém a string |

|

||||

|

LIKE

|

Segue o padrão indicado |

|

Se você quiser conferir explicitamente se um atributo ou atributo de metadados existe, não use o operador !=, mas sim a função is_missing. Insira nessa função o atributo ou a chave de metadados que pode estar ausente. Por exemplo, você pode criar uma regra para corresponder todos os pagamentos em que você não tem acesso ao e-mail do cliente:

Review if is_missing(:email_domain:)

Ou criar uma regra para corresponder todos os pagamentos em que o e-mail do cliente NÃO está ausente:

Review if !(is_missing(:email_domain:))

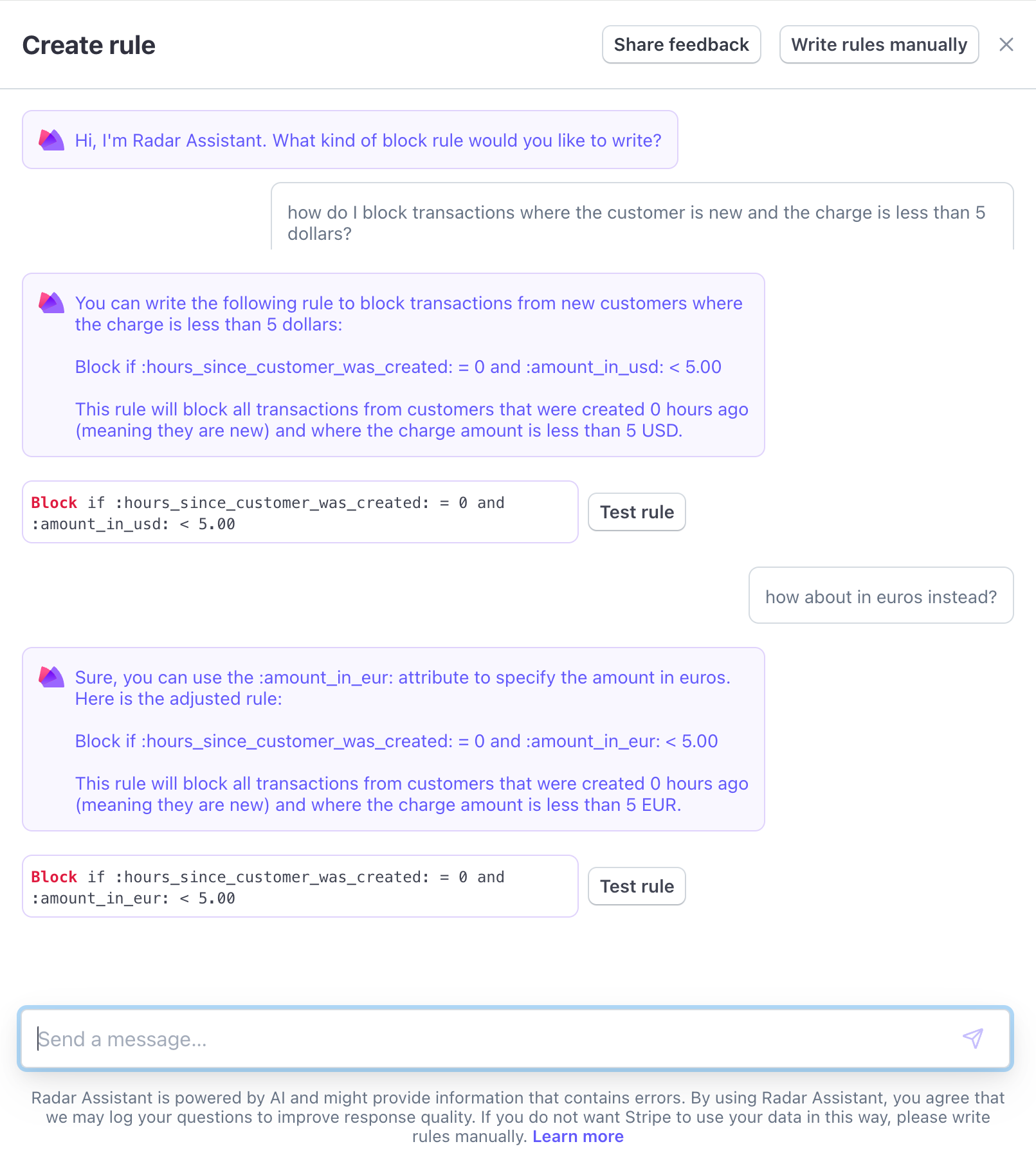

Criação de regras usando linguagem natural

Você quer criar regras de um jeito mais fácil, ou não sabe bem quais atributos usar em um cenário de fraude específico? O Radar Assistant usa IA para transformar o que você escreve em regras aplicando a sintaxe do Radar. Também é possível fazer backtesting das regras direto no Radar Assistant. Assim você consegue ver como teria sido o desempenho delas nos dados históricos antes de implementá-las.

Escrever regras entre formas de pagamento

O Radar oferece suporte a cartões, débitos bancários ACH e SEPA e agora também oferece suporte, em versão de prévia, a alguns métodos de pagamento adicionais. Confira nossa documentação para saber mais e acessar o Radar para ver outras formas adicionais de pagamento.

Os atributos :risk-score: e :risk-level: funcionam exclusivamente com transações com cartão, ACH e SEPA. Também suportamos outros atributos de regras de transação que se aplicam a qualquer forma de pagamento.

Se você tiver sido incluído na versão de prévia, poderá fazer backtesting e criar regras do Radar que se aplicam uma forma de pagamento específica usando o atributo :payment_method_type:. Se você não usar o atributo :payment_method_type:, sua regra será aplicada a todas as formas de pagamento compatíveis, desde que você não utilize um atributo específico de forma de pagamento (tais como :card_count_for_ip_address_daily:, por exemplo).

Regras do Radar usadas com frequência

Esta lista contém algumas das regras mais usadas do Radar com base em diferentes objetivos.

Regras que ajudam a evitar teste de cartões e saques com cartão

|

|

Essa regra é útil para evitar o teste de cartões. Ela bloqueará cobranças se um endereço IP for autorizado na sua conta mais de uma vez. |

|---|---|

|

|

Para adotar uma estratégia mais agressiva e evitar o teste de cartões, use a regra em conjunto com |

|

|

Essa regra é útil para evitar saques com cartão. Ela bloqueará cobranças se um número de cartão for autorizado na sua conta mais de uma vez nos últimos 60 minutos. |

|

|

Para adotar uma estratégia mais agressiva e evitar saques com cartão, use a regra em conjunto com |

|

|

Para usar essa regra, solicite o CEP dos clientes no formulário de checkout. Ela bloqueia cobranças se o emissor do cartão não consegue validar o CEP informado ao compará-lo com o CEP registrado para o cartão. |

|

|

Para usar essa regra, solicite o CVC no formulário de checkout. Ela bloqueia cobranças se o emissor do cartão não consegue validar o CVC (ou CVV) informado ao compará-lo com o CVC registrado para o cartão. |

Regras que ajudam a evitar fraudes com SKUs de alto risco

Essa regra precisa de metadados ou transmissão de informações da SKU como a descrição da cobrança. Os pagamentos ainda serão processados e o cliente será cobrado, mas esses pagamentos serão sinalizados para que você dê uma olhada neles de novo.

|

|

Por exemplo, digamos que você tenha uma mercearia e esteja enviando para nós metadados com a categoria SKU. Percebemos que os pedidos que contêm itens das categorias SKU "higiene pessoal" e "fórmula infantil" apresentam mais riscos. Essa regra envia todos os pedidos com esses itens para a análise manual no Stripe Dashboard, para que você possa verificá-los novamente. Não se esqueça de que esses pagamentos ainda estão sendo processados e que os clientes receberão uma cobrança, a menos que você cancele manualmente os pedidos. |

|---|---|

|

|

Por exemplo, digamos que você venda dois produtos, "Aula-teste" e "Pacote de 10 aulas", e envie o nome do produto como a descrição da cobrança para a Stripe. Essa regra envia todos os pedidos com a descrição de cobrança "Aula-teste" para a análise manual no Stripe Dashboard, para que você possa verificá-los novamente. Não se esqueça de que esses pagamentos ainda estão sendo processados e que os clientes receberão uma cobrança, a menos que você cancele manualmente os pedidos. |

Regras que ajudam a evitar fraudes em todas as formas de pagamento

|

|

Isso identifica agentes fraudulentos que comprometem contas e testam rapidamente vários endereços de e-mail em diferentes formas de pagamento. |

|

|

Sinaliza transações SEPA com países de entrega/faturamento divergentes e envio expresso, visando agentes fraudulentos que exploram janelas de liquidação de fundos mais longas para receber os produtos antes que falhas de pagamento sejam detectadas. Observe que é necessário enviar metadados indicando a velocidade de envio. |

|

|

Como algumas formas de pagamento locais têm processos de contestação que favorecem compradores, esta regra bloqueia os clientes de endereços IP com histórico recente de contestações quando tentam usar essas formas de pagamento de maior risco. |

|

|

Impede a compra de eletrônicos de alto valor por meio de formas de pagamento compre agora e pague depois, que são comumente visadas por agentes fraudulentos que recebem os produtos após a primeira parcela, mas nunca concluem os pagamentos. Observe que é necessário enviar metadados para indicar a categoria do produto. |

Análise de fraude para orientar a criação de regras

Revisar fraudes

Para criar as regras mais eficazes, é fundamental compreender profundamente a atividade fraudulenta na sua conta. É importante caracterizar os diferentes tipos de vetores de fraude existentes. Algumas perguntas a considerar:

As contas estão se registrando e realizando imediatamente compras fraudulentas usando novos endereços de e-mail e nomes de titulares de cartão?

Os agentes fraudulentos estão acessando contas antigas e fazendo compras de valores anormalmente altos?

A fraude é direcionada à bandeiras de cartão ou países específicos?

Está ocorrendo fraude de alta velocidade, ou seja, várias tentativas a partir da mesma forma de pagamento, endereço de e-mail ou endereço IP em um curto período de tempo?

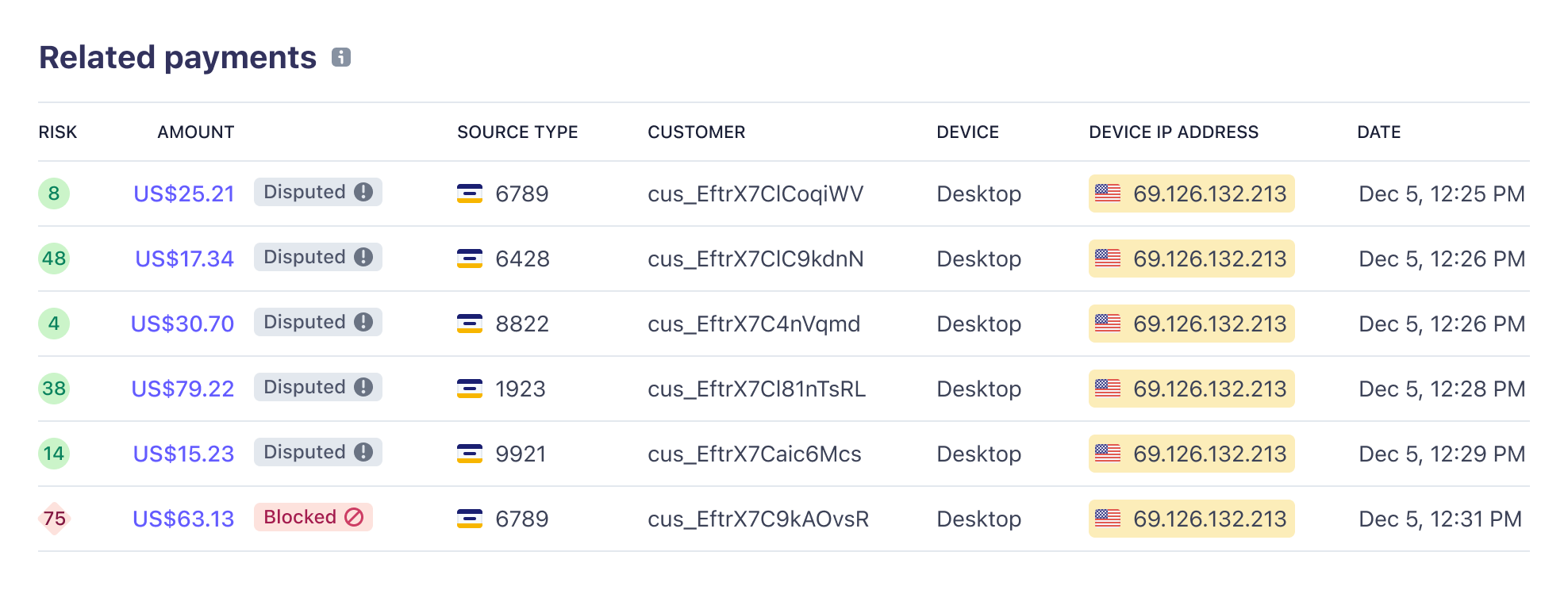

Analisando a fraude de alta velocidade que ocorre na captura de tela acima, as regras que utilizam authorized_charges_per_card_number_hourly ou authorized_charges_per_ip_address_hourly talvez pudessem resolver esse vetor de fraude.

Tenha acesso a mais insights de fraudes

Os insights de fraudes podem ajudar a identificar e corrigir as causas das fraudes com mais rapidez sem precisar analisar manualmente os dados de transações. A guia Insights no Dashboard mostra os principais atributos associados a transações fraudulentas. Você pode adicionar uma regra para corrigir o atributo direto na guia Insights.

Três tipos de atributos para criar regras

Tipo 1

atributos de pós-autorização: disponíveis para uso geral. É preciso colocar dois-pontos antes e depois dos atributos de pós-autorização, como em :cvc_check:.

|

Atributos

|

Descrição

|

|---|---|

|

|

Uma verificação do emissor do cartão que valida a primeira linha do endereço de cobrança informado (normalmente, o nome da rua e o número), comparando-o com o endereço registrado para o cartão. |

|

|

Uma verificação do emissor do cartão que valida o CEP informado, comparando-o com o CEP registrado para o cartão. |

|

|

Uma verificação do emissor do cartão que valida o CVC (ou CVV) informado, comparando-o com o CVC registrado para o cartão. |

|

Possíveis valores

|

Descrição

|

|---|---|

|

|

Os dados informados estão corretos. |

|

|

Os dados informados estão incorretos. |

|

|

O emissor do cartão do cliente não verificará os dados informados. Nem todos os emissores ou países aceitam a verificação de endereço. |

|

|

Os dados foram informados, mas ainda não foram verificados. O emissor do cartão ainda fará a verificação dos dados informados. |

|

|

Os dados não foram informados à Stripe. |

| Os valores diferenciam minúsculas e maiúsculas. |

Veja um exemplo de como usar atributos de pós-autorização:

Block if :address_line1_check: != 'pass'Com essa regra em vigor, todas as cobranças serão bloqueadas se não passarem especificamente na verificação do emissor do cartão, que confere se a primeira linha do endereço de faturamento fornecido corresponde às informações registradas sobre o titular do cartão. Isso significa que, se a verificação não estiver disponível (unavailable), se os dados não tiverem sido verificados (unchecked) pelo emissor ou se os dados não tiverem sido fornecidos pelo emissor (not_provided), o pagamento será bloqueado.

Tipo 2

atributos padrão: disponíveis para uso geral. É preciso colocar dois-pontos antes e depois dos atributos padrão, como em :card_bin:. Dividimos nossos atributos padrão em quatro categorias:

- Atributos baseados em frequência; útil para evitar teste de cartões e saques com cartão

- Atributos baseados em dados do cartão

- Atributos baseados em informações de pagamento

- Atributos baseados em informações do cliente

Alguns atributos exigem valores como strings, enquanto outros exigem valores como números. Fornecemos um exemplo de cada atributo para deixar isso claro. Se o atributo exigir uma string, como é o caso de :card_bin:, você verá no exemplo que o número está entre ' '. Por exemplo, :card_bin: = '424242', embora exija um número, não terá ' ', como:amount_in_usd: > 250.

Atributos baseados em frequência

Há quatro tipos de atributos baseados em frequência que são especialmente úteis para evitar fraudes de cartão roubado, teste de cartões e saques com cartão.

- Autorização: com base em autorizações do emissor

- Cobrança: com base em cobranças

- Pagamento recusado: com base em pagamentos recusados pelo emissor

- Bloqueio: com base em bloqueios feitos pelo machine learning do Radar

Há também atributos baseados em resultados de cobrança, como autorizações (com base em autorizações bem-sucedidas do emissor), cobranças (com base em tentativas de cobrança), pagamento recusado (com base em pagamento recusado pelo emissor), contestações (transações anteriores contestadas como fraudulentas) e bloqueios (com base em bloqueios feitos pelo machine learning do Radar). Os resultados são combinados com as informações do cliente (e-mail, endereço IP, nome ou ID do cliente) para formar um atributo.

Além disso, você pode combinar a frequência da informação do cliente (e-mail, nome) com o cartão ou endereço IP usado em uma transação. Ou seja, há dois tipos de regra de frequência disponíveis:

- Com base no resultado da cobrança (por exemplo, authorized_charges_per_email_hourly, blocked_charges_per_email_hourly), que pode ser autorização bem-sucedida, tentativa de cobrança, pagamento recusado, contestação ou bloqueio

- Com base na associação entre as informações do cliente e as do cartão ou IP (por exemplo, name_count_for_card_weekly, email_count_for_ip_hourly)

As regras de frequência excluem o pagamento que você está processando no momento. Por exemplo, authorized_charges_per_email_hourly representa o número de tentativas bem-sucedidas de cobrança de um e-mail na última hora. Para a primeira tentativa de cobrança em determinada hora para um e-mail, authorized_charges_per_email_hourly tem o valor de 0. Se a primeira tentativa for bem-sucedida, a segunda tentativa que ocorrer nessa mesma hora para esse e-mail terá o valor de 1, e assim por diante.

|

Atributo

|

Descrição

|

|---|---|

|

|

O número de cobranças autorizadas desse cartão na sua conta. São considerados os pagamentos feitos de 2020 em diante. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de cobranças autorizadas desse cartão na sua conta nos últimos sete dias. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de cobranças autorizadas desse cartão na sua conta nas últimas 24 horas. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de cobranças autorizadas desse cartão na sua conta nos últimos 60 minutos. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de cobranças autorizadas desse e-mail na sua conta. São considerados os pagamentos feitos de 2020 em diante. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de cobranças autorizadas desse e-mail na sua conta nos últimos sete dias. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de cobranças autorizadas desse e-mail na sua conta nas últimas 24 horas. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de cobranças autorizadas desse e-mail na sua conta nos últimos 60 minutos. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de cobranças autorizadas desse endereço IP na sua conta. São considerados os pagamentos feitos de 2020 em diante. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de cobranças autorizadas desse endereço IP na sua conta nos últimos sete dias. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de cobranças autorizadas desse endereço IP na sua conta nas últimas 24 horas. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de cobranças autorizadas desse endereço IP na sua conta nos últimos 60 minutos. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de vezes que um cliente foi autorizado na sua conta nas últimas 24 horas. Esse número não inclui pagamentos em análise. |

|

|

O número de vezes que um cliente foi autorizado na sua conta nos últimos 60 minutos. Esse número não inclui pagamentos em análise. |

|

|

O número de vezes que um número de cartão foi bloqueado pelos modelos de machine learning da Stripe na sua conta nas últimas 24 horas. Esse número não inclui pagamentos em análise (por exemplo, 4). |

|

|

O número de vezes que um número de cartão foi bloqueado pelos modelos de machine learning da Stripe na sua conta nos últimos 60 minutos. Esse número não inclui pagamentos em análise (por exemplo, 4). |

|

|

O número de vezes que um cliente foi bloqueado pelos modelos de machine learning da Stripe na sua conta nas últimas 24 horas. Esse número não inclui pagamentos em análise (por exemplo, 4). |

|

|

O número de vezes que um cliente foi bloqueado pelos modelos de machine learning da Stripe na sua conta nos últimos 60 minutos. Esse número não inclui pagamentos em análise (por exemplo, 4). |

|

|

O número de vezes que um endereço IP foi bloqueado pelos modelos de machine learning da Stripe na sua conta nas últimas 24 horas. Esse número não inclui pagamentos em análise (por exemplo, 4). |

|

|

O número de vezes que um endereço IP foi bloqueado pelos modelos de machine learning da Stripe na sua conta nos últimos 60 minutos. Esse número não inclui pagamentos em análise (por exemplo, 4). |

|

|

O número de tentativas de cobrança de um cartão na sua conta nas últimas 24 horas. Esse número não inclui pagamentos em análise (por exemplo, 4). |

|

|

O número de tentativas de cobrança de um cartão na sua conta nos últimos 60 minutos. Esse número não inclui pagamentos em análise (por exemplo, 4). |

|

|

O número de tentativas de cobrança de um cliente na sua conta nas últimas 24 horas. Esse número não inclui pagamentos em análise (por exemplo, 4). |

|

|

O número de tentativas de cobrança de um cliente na sua conta nos últimos 60 minutos. Esse número não inclui pagamentos em análise (por exemplo, 4). |

|

|

O número de tentativas de cobrança de um endereço IP na sua conta nas últimas 24 horas. Esse número não inclui pagamentos em análise (por exemplo, 4). |

|

|

O número de tentativas de cobrança de um endereço IP na sua conta nos últimos 60 minutos. Esse número não inclui pagamentos em análise (por exemplo, 4). |

|

|

O número de vezes que um número de cartão foi recusado pelo emissor na sua conta nas últimas 24 horas. Esse número não inclui pagamentos em análise (por exemplo, 4). |

|

|

O número de vezes que um número de cartão foi recusado pelo emissor na sua conta nos últimos 60 minutos. Esse número não inclui pagamentos em análise (por exemplo, 4). |

|

|

O número de vezes que um cliente foi recusado pelo emissor do cartão na sua conta nas últimas 24 horas. Esse número não inclui pagamentos em análise (por exemplo, 4). |

|

|

O número de vezes que um cliente foi recusado pelo emissor do cartão na sua conta nos últimos 60 minutos. Esse número não inclui pagamentos em análise (por exemplo, 4). |

|

|

O número de vezes que um endereço IP foi recusado pelo emissor do cartão na sua conta nas últimas 24 horas. Esse número não inclui pagamentos em análise (por exemplo, 4). |

|

|

O número de vezes que um endereço IP foi recusado pelo emissor do cartão na sua conta nos últimos 60 minutos. Esse número não inclui pagamentos em análise (por exemplo, 4). |

|

|

O número de cobranças recusadas desse e-mail na sua conta. São considerados os pagamentos feitos de 2020 em diante. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de cobranças recusadas desse e-mail na sua conta nos últimos sete dias. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de cobranças recusadas desse e-mail na sua conta nas últimas 24 horas. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de cobranças recusadas desse e-mail na sua conta nos últimos 60 minutos. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de contestações fraudulentas associadas a cobranças desse endereço IP na sua conta. São considerados os pagamentos feitos de 2020 em diante. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de contestações fraudulentas associadas a cobranças desse endereço IP na sua conta nos últimos sete dias. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de contestações fraudulentas associadas a cobranças desse endereço IP na sua conta nas últimas 24 horas. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de contestações fraudulentas associadas a cobranças desse endereço IP na sua conta nos últimos 60 minutos. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de e-mails associados a esse cartão em transações na sua conta. São considerados os pagamentos feitos de 2020 em diante. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de e-mails associados a esse cartão em transações na sua conta nos últimos sete dias. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de e-mails associados a esse cartão em transações na sua conta nas últimas 24 horas. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de e-mails associados a esse cartão em transações na sua conta nos últimos 60 minutos. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de e-mails associados a esse endereço IP em transações na sua conta. São considerados os pagamentos feitos de 2020 em diante. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de e-mails associados a esse endereço IP em transações na sua conta nos últimos sete dias. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de e-mails associados a esse endereço IP em transações na sua conta nas últimas 24 horas. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de e-mails associados a esse endereço IP em transações na sua conta nos últimos 60 minutos. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de nomes associados a esse cartão em transações na sua conta. São considerados os pagamentos feitos de 2020 em diante. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de nomes associados a esse cartão em transações na sua conta nos últimos sete dias. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de nomes associados a esse cartão em transações na sua conta nas últimas 24 horas. Observação: limite máximo estabelecido em <= 25. |

|

|

O número de nomes associados a esse cartão em transações na sua conta nos últimos 60 minutos. (Observação: limite máximo estabelecido em <= 25) |

|

|

O número total de cobranças desse cartão na sua conta. São considerados os pagamentos feitos de 2020 em diante. Observação: limite máximo estabelecido em <= 25. |

|

|

O número total de cobranças desse cartão na sua conta nos últimos sete dias. Observação: limite máximo estabelecido em <= 25. |

|

|

O número total de cobranças desse cartão na sua conta nas últimas 24 horas. Observação: limite máximo estabelecido em <= 25. |

|

|

O número total de cobranças desse cartão na sua conta nos últimos 60 minutos. Observação: limite máximo estabelecido em <= 25. |

|

|

O número total de cobranças desse e-mail na sua conta. São considerados os pagamentos feitos de 2020 em diante. Observação: limite máximo estabelecido em <= 25. |

|

|

O número total de cobranças desse e-mail na sua conta nos últimos sete dias. Observação: limite máximo estabelecido em <= 25. |

|

|

O número total de cobranças desse e-mail na sua conta nas últimas 24 horas. Observação: limite máximo estabelecido em <= 25. |

|

|

O número total de cobranças desse e-mail na sua conta nos últimos 60 minutos. Observação: limite máximo estabelecido em <= 25. |

|

|

O número total de cobranças desse endereço IP na sua conta. São considerados os pagamentos feitos de 2020 em diante. Observação: limite máximo estabelecido em <= 25. |

|

|

O número total de cobranças desse endereço IP na sua conta nos últimos sete dias. Observação: limite máximo estabelecido em <= 25. |

|

|

O número total de cobranças desse endereço IP na sua conta nas últimas 24 horas. Observação: limite máximo estabelecido em <= 25. |

|

|

O número total de cobranças desse endereço IP na sua conta nos últimos 60 minutos. Observação: limite máximo estabelecido em <= 25. |

Atributos baseados em dados do cartão

|

Atributo

|

Descrição

|

|---|---|

|

|

O BIN (Bank Identification Number, número de identificação bancária) do cartão usado no pagamento. Corresponde aos seis primeiros dígitos do número do cartão (por exemplo, "424242"). |

|

|

A marca do cartão usado no pagamento. Os valores aceitos são: "amex" (American Express), "visa" (Visa), "mc" (Mastercard), "dscvr" (Discover), "diners" (Diners Club), "interac", (Interac), "jcb" (JCB) e "cup" (UnionPay). |

|

|

O código de duas letras do país em que o cartão foi emitido (por exemplo, "US"). Acesse esta página para ver uma lista de códigos de país. Para especificar vários países, use o operador IN: |

|

|

A impressão digital do cartão usado no pagamento. A impressão digital é um identificador exclusivo do número do cartão (por exemplo,"VfE3rx3VlaQhS8Lp"). Você pode encontrá-la em "Pagamentos", na seção "Forma de pagamento". Esse código alfanumérico diferencia maiúsculas e minúsculas. |

|

|

Indica se o cartão é pré-pago, de débito ou de crédito. Os valores aceitos são "credit", "debit", "prepaid" e "unknown". |

|

|

Nível de compatibilidade com o 3D Secure do cartão usado no pagamento. Os valores aceitos são "required", "recommended", "optional" e "not_supported". |

Atributos baseados em informações de pagamento

|

Atribuir |

Descrição |

|---|---|

|

|

O valor do pagamento, convertido na moeda especificada por xyz (por exemplo, |

|

|

A forma de pagamento utilizada no pagamento. Atualmente, os valores compatíveis são: : |

|

|

O valor médio (em USD) das tentativas de transações com o cartão na sua conta. São considerados os pagamentos feitos de 2020 em diante. |

|

|

O valor médio (em USD) das transações autorizadas do cartão na sua conta. São considerados os pagamentos feitos de 2020 em diante. |

|

|

O nível de risco de um pagamento, conforme determinado pela Stripe. Os valores aceitos são: |

|

|

A pontuação de risco de um determinado pagamento, conforme determinada pela Stripe (por exemplo, > 50). Os valores variam de 0 (menor risco) a 100 (maior risco). Uma pontuação de risco de 65 ou superior corresponde ao nível de risco elevado, enquanto uma pontuação de 75 ou superior corresponde ao nível de risco mais alto. |

|

|

A descrição informada no pagamento (por exemplo, |

|

|

Identifica se o pagamento é recorrente — por exemplo, de assinaturas. (Isso é um valor booleano, portanto você deve usar |

|

|

Indica quando um pagamento do Stripe Billing não é acionado por uma ação direta do usuário ou quando o sinalizador |

|

|

O tipo de carteira digital usada para armazenar dados de pagamento. Os valores aceitos são: |

|

|

Para usuários do Connect que criam cobranças de destino, aconta de destino em cujo nome a cobrança é feita (por exemplo, |

|

|

Identifica se o pagamento é processado por meio do Checkout. Esse atributo se aplica apenas a pagamentos processados pela nova versão do Checkout e não abrange pagamentos realizados pelo legado Checkout. (Isso é um valor booleano, portanto você deve usar |

|

|

Identifica se o pagamento segue uma verificação 3D Secure concluída com sucesso e com autenticação. A autenticação pode ser baseada em risco ou em desafio. (Isso é um valor booleano, portanto você deve usar |

|

|

Identifica se o pagamento utiliza uma fonte 3D Secure. (Isso é um valor booleano, portanto você deve usar |

|

|

Verdadeiro se a responsabilidade por fraude tiver sido transferida para este pagamento (isso é um valor booleano, portanto você deve usar |

|

|

O número de segundos desde que o cartão usado no pagamento foi visto pela primeira vez na sua conta. São considerados os pagamentos feitos de 2020 em diante. |

|

|

O número de segundos desde a primeira autorização do cartão usado no pagamento na sua conta. São considerados os pagamentos feitos de 2020 em diante. |

|

|

O valor total (em USD) das transações desse cartão que falharam (por bloqueio ou recusa) na sua conta. São considerados os pagamentos feitos de 2020 em diante. |

|

|

O valor total (em USD) das transações que resultaram em uma autorização para o cartão na sua conta. Considera pagamentos a partir de 2020. |

|

Atributo

|

Descrição

|

|---|---|

|

|

O valor do pagamento, convertido na moeda especificada por xyz (por exemplo, |

|

|

O valor médio (em USD) das tentativas de transações com o cartão na sua conta. São considerados os pagamentos feitos de 2020 em diante. |

|

|

O valor médio (em USD) das transações autorizadas do cartão na sua conta. São considerados os pagamentos feitos de 2020 em diante. |

|

|

O nível de risco de um pagamento, conforme determinado pela Stripe. Os valores aceitos são: "normal", "elevated", "highest" e "not_assessed". |

|

|

A pontuação de risco de um pagamento, conforme determinado pela Stripe (por exemplo, > 50). Os valores variam de 0 (menor risco) a 100 (maior risco). Uma pontuação igual ou superior a 65 indica um nível de risco "elevado", enquanto uma pontuação igual ou superior a 75 indica um nível de risco "máximo". |

|

|

A descrição informada no pagamento (por exemplo, "Aula-teste"). |

|

|

Identifica se o pagamento é recorrente (por exemplo, uma assinatura). Esse atributo é booleano, então use |

|

|

Indica quando um pagamento do Stripe Billing não é iniciado por uma ação direta do usuário ou quando o sinalizador |

|

|

O tipo de carteira digital usada para armazenar os dados de pagamento. Os valores aceitos são: "android_pay", "amex_express_checkout", "apple_pay", "masterpass", "samsung_pay", "unknown", "visa_checkout" e "none". |

|

|

Para usuários do Connect que criam cobranças de destino, a conta de destino em nome da qual a cobrança foi realizada (por exemplo, "acct_19KCB9AlaaEw6AgR"). Esse código alfanumérico diferencia maiúsculas e minúsculas. |

|

|

Identifica se o pagamento é processado pelo Checkout. Esse atributo se aplica apenas a pagamentos processados pela nova versão do Checkout e não captura pagamentos efetuados pela versão antiga. Esse atributo é booleano, então use |

|

|

Identifica se o pagamento foi precedido por uma verificação com autenticação 3D Secure concluída com sucesso. A autenticação pode ser baseada em risco ou desafio. Esse atributo é booleano, então use |

|

|

Identifica se o pagamento usa uma origem com 3D Secure. Esse atributo é booleano, então use |

|

|

Verdadeiro se a responsabilidade por fraude tiver sido transferida nesse pagamento. Esse atributo é booleano, então use |

|

|

O número de segundos desde que o cartão usado no pagamento foi visto pela primeira vez na sua conta. São considerados os pagamentos feitos de 2020 em diante. |

|

|

O número de segundos desde a primeira autorização do cartão usado no pagamento na sua conta. São considerados os pagamentos feitos de 2020 em diante. |

|

|

O valor total (em USD) das transações desse cartão que falharam (por bloqueio ou recusa) na sua conta. São considerados os pagamentos feitos de 2020 em diante. |

|

|

O valor total (em USD) das transações autorizadas do cartão na sua conta. São considerados os pagamentos feitos de 2020 em diante. |

Atributos baseados em informações do cliente

|

Atributo

|

Descrição

|

|---|---|

|

|

O código de duas letras do país de origem do pagamento, obtido pela geolocalização do endereço IP (por exemplo, "GB"). Acesse esta página para ver uma lista de códigos de país. Para especificar vários países, use o operador IN: |

|

|

O endereço IP da origem do pagamento. Por exemplo, você pode usar '192.168.0.1' para especificar apenas um IP ou, se quiser adotar uma estratégia mais abrangente, usar |

|

|

Identifica se o endereço IP da origem do pagamento é um proxy ou nó de saída Tor conhecido. Essa informação é atualizada diariamente. Esse atributo é booleano, então use |

|

|

Identifica se o endereço IP da origem do pagamento já foi usado para fazer login na sua conta Stripe. Pode ser usado como substituto de "ismyIPaddress". Esse atributo é booleano, então use `:ismyloginip: |

|

|

O e-mail informado no pagamento (por exemplo, "usuário@exemplo.com.br"). |

|

|

O domínio do e-mail informado no pagamento (por exemplo, "exemplo.com.br"). |

|

|

Identifica se o e-mail informado no pagamento é de um provedor conhecido de e-mails descartáveis. A Stripe mantém uma lista de domínios desse tipo de e-mail para fornecer esse atributo. Esse atributo é booleano, então use |

|

|

O endereço de cobrança completo do titular do cartão (por exemplo, "510 Townsend, San Francisco, CA 94110") informado no pagamento. |

|

|

A primeira linha do endereço de cobrança informado. Normalmente, o nome da rua e o número (por exemplo, "510 Townsend"). |

|

|

A segunda linha do endereço de cobrança informado. Normalmente, o número do apartamento ou da unidade (por exemplo, "Apto 5b"). |

|

|

O CEP do endereço de cobrança informado (por exemplo, "94110"). |

|

|

A cidade do endereço de cobrança informado (por exemplo, "San Francisco"). |

|

|

O estado do endereço de cobrança informado (por exemplo, "CA"). |

|

|

O código de duas letras do país do endereço de cobrança informado (por exemplo, "US"). Acesse esta página para ver uma lista de códigos de país. Para especificar vários países, use o operador IN: |

|

|

O número de segundos desde que o e-mail informado no pagamento foi visto pela primeira vez na sua conta. São considerados os pagamentos feitos de 2020 em diante. |

|

|

O número de segundos desde que o e-mail informado no pagamento foi visto pela primeira vez na Stripe. São considerados os pagamentos feitos de 2020 em diante. |

|

|

O endereço de entrega completo (por exemplo, "510 Townsend, San Francisco, CA 94110") informado no pagamento. |

|

|

A primeira linha do endereço de entrega informado. Normalmente, o nome da rua e o número (por exemplo, "510 Townsend"). |

|

|

A segunda linha do endereço de entrega informado. Normalmente, o número do apartamento ou da unidade (por exemplo, "Apto 5b"). |

|

|

O CEP do endereço de entrega informado (por exemplo, "94110"). |

|

|

A cidade do endereço de entrega informado (por exemplo, "San Francisco"). |

|

|

O estado do endereço de entrega informado (por exemplo, "CA"). |

|

|

O código de duas letras do país do endereço de entrega informado (por exemplo, "US"). Acesse esta página para ver uma lista de códigos de país. Para especificar vários países, use o operador IN: |

Veja um exemplo de como usar atributos padrão:

Block if :card_country: = IN ('CA', 'DE', 'AE')

Com essa regra em vigor, qualquer cobrança de um cartão emitido no Canadá, na Alemanha ou nos Emirados Árabes Unidos será bloqueada.

Tipo 3

Atributos de metadados: esses atributos dependem de quais metadados você envia à Stripe. É preciso colocar dois-pontos antes e depois dos atributos padrão, como em ::Customer Age::. Os atributos de metadados podem funcionar como strings ou números. Quando usados como strings, os atributos de metadados diferenciam maiúsculas de minúsculas.

Os metadados podem ser usados para criar regras muito eficientes, como colocar cobranças em análise manual com base na SKU adquirida ou reduzir o atrito para clientes recorrentes. Para saber como passar mais metadados, leia este guia.

Os atributos de metadados são criados com a seguinte estrutura:

::[metadata attribute name]:: [operator] [metadata_value]

Vamos supor que temos pagamentos com os seguintes dados chave-valor armazenados no campo de metadados:

|

Nome do metadado

|

Valor do metadado

|

|---|---|

|

Customer age

|

22 |

|

Item ID

|

5A381D |

|

Category ID

|

groceries |

É possível criar uma regra que envia para análise os pagamentos que cumprem os critérios especificados.

Review if ::Customer Age:: < 30

Você também pode criar regras usando atributos de metadados e outros atributos compatíveis mencionados neste documento. Por exemplo, você pode criar uma regra que só envia o pagamento para análise se o ID do item corresponder a 5A381D e se o valor para pagamento for superior a US$ 1.000.

Review if ::Item ID:: = '5A381D' and :amount_in_usd: > 1000

Os atributos de metadados também oferecem suporte ao operador IN para fazer correspondência a vários valores. Por exemplo, você pode criar uma regra que envia o pagamento para análise se o ID da categoria for "groceries", "electronics" ou "clothing".

Review if ::Category ID:: IN ('groceries', 'electronics', 'clothing')

O operador INCLUDES pode ser usado com regras para atributos de metadados e outros atributos de string para fazer correspondência com substrings. Por exemplo, você pode criar uma regra que envia o pagamento para análise se o ID do item inclui a string A381. Essa regra faria a correspondência com "A381", "5A381D", "A381D", "5A381" e outros.

Review if ::Item ID:: INCLUDES 'A381'

Também é possível acessar metadados nos objetos Customer e Destination (se usados em um determinado pagamento). Esses atributos são criados com a seguinte estrutura:

::[customer|destination]:[metadata attribute name]::[operator][metadata_value]:

Suponha que você tem um cliente com estes metadados:

|

Nome do metadado

|

Valor do metadado

|

|---|---|

|

Trusted

|

true |

É possível criar uma regra que permite pagamentos se o campo Trusted dos metadados do cliente é true.

Allow if ::customer:Trusted:: = 'true'

No caso de um destino com os seguintes metadados:

|

Nome do metadado

|

Valor do metadado

|

|---|---|

|

Category

|

new |

É possível criar uma regra que envia para análise os pagamentos se o campo Category dos metadados for new.

Review if ::destination:Category:: = 'new'

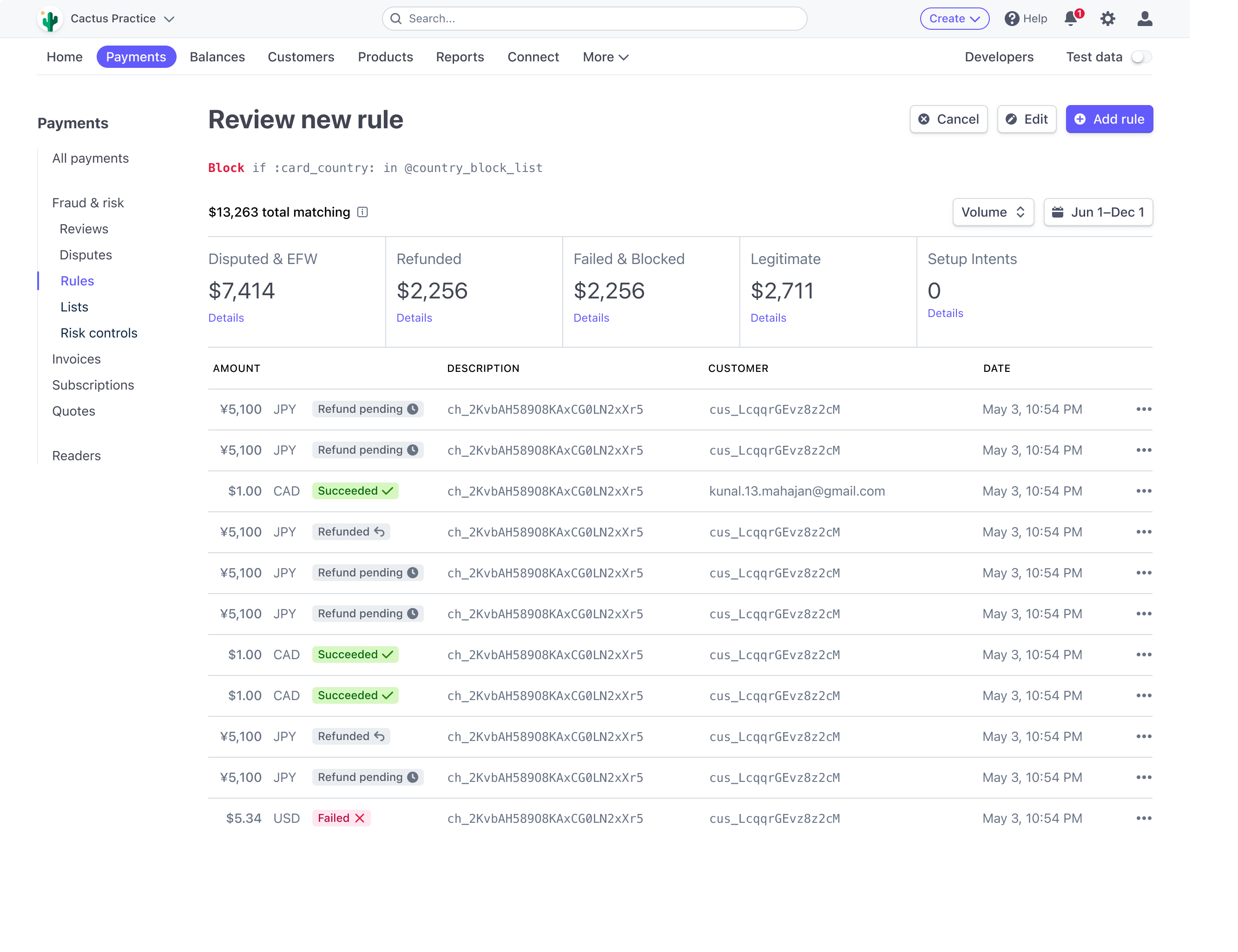

Uso de listas salvas nas suas regras (como lista de permissões, lista de bloqueios)

Você pode referenciar um grupo de valores nas suas regras por meio de listas criadas anteriormente (por exemplo, listas de permissões ou listas de bloqueios). Se você estiver tentando bloquear uma lista de e-mails, o ideal é criar uma lista de bloqueio em vez de criar várias regras para cada e-mail que deseja bloquear. Isso também permite bloquear os valores de uma lista em todas as formas de pagamento. Por exemplo, se você adicionar um e-mail a uma lista depois que ele for usado com um cartão, uma transação tentada com débito bancário ou outra forma de pagamento que utilize esse endereço de e-mail também será bloqueada.

Todos os alias de listas referenciados nas regras devem começar com @. Para construir uma regra que faça referência a uma lista, é necessário seguir a estrutura:

{action} [attribute] in [list]

Por exemplo, digamos que você tenha uma lista de países do cartão que deseja bloquear. É possível criar uma regra usando várias cláusulas OR:

Block if :card_country: = 'CA' OR :card_country: = 'DE' OR :card_country: = 'AE'

Também é possível criar uma regra usando uma lista em linha:

Block if :card_country: IN ('CA', 'DE', 'AE')

Você também pode criar uma lista de países do cartão que deseja bloquear chamada card_countries_to_block. Depois você pode adicionar os países que quiser à lista e fazer referência a essa lista na regra:

Block if :card_country: in @card_countries_to_block

Além de mais simples, as regras que usam listas são mais fáceis de editar e permitem adicionar facilmente um grande número de itens.

Observação: Comerciantes da UE devem estar cientes do regulamento de bloqueio geográfico e suas proibições relativas ao bloqueio de pagamentos de clientes localizados em estados-membros da UE. Saiba mais sobre esse regulamento.

Criação de regras complexas com várias condições

Você pode criar condições complexas associando condições básicas com os operadores AND, OR e NOT. Também é possível usar os símbolos equivalentes a esses operadores: &&, || e !, respectivamente. Assim como nas linguagens de programação como C, Python e SQL, a Stripe usa a precedência padrão de operadores (ordem de operações). Por exemplo, a condição complexa:

{condition_X} OR NOT {condition_Y} AND {condition_Z}

é interpretada como:

{condition_X} OR ((NOT {condition_Y}) AND {condition_Z})

Também há suporte ao agrupamento subcondicional dentro de condições complexas com o uso de parênteses. O exemplo anterior poderia ser corrigido para alterar explicitamente a ordem de avaliação de subpredicados:

({condition_X} OR (NOT {condition_Y})) AND {condition_Z}{condition_X} OR NOT ({condition_Y} AND {condition_Z})

Com o uso de parênteses em locais distintos, cada uma dessas condições complexas gera resultados diferentes.

Também é possível usar a função is_missing com as conjunções OR ou AND:

Review if is_missing(:email_domain:) OR :email_domain: IN ('yopmail.net', 'yandex.ru')

Ou você pode usar a função is_missing quando algo não estiver ausente, neste caso, para bloquear pagamentos se :ip_country: NÃO estiver ausente e se o IP for de EUA ou PR.

Block if !(is_missing(:ip_country:))AND :ip_country: IN ('US', 'PR')

Regras de backtesting

Como filosofia geral da análise de regras, há um meio-termo entre evitar fraudes e bloquear transações legítimas ou falsos positivos. O backtesting ajuda a identificar regras que se enquadram na sua predisposição a assumir riscos ou atingir o equilíbrio desejado entre contestações evitadas e aumento de falsos positivos. Para estimar o impacto de uma regra, você pode fazer backtesting de combinações usando dados de transações dos últimos seis meses por meio do Radar Dashboard e realizar análises mais direcionadas para entender qual teria sido o desempenho da regra se ela estivesse em vigor.

Backtesting no Dashboard

As definições sobre o que caracteriza fraude ou outros pagamentos bem-sucedidos variam de acordo com o tipo de regra que está sendo analisada:

Regra de bloqueio

Contestados, com alerta de fraude antecipado ou reembolsados por fraude: cobranças bem-sucedidas que foram objeto de contestação ou reembolsadas por fraude ou cobranças aprovadas que ficaram em análise e depois foram contestadas ou reembolsadas como fraude.

Outros pagamentos bem-sucedidos: cobranças concluídas que não sofreram contestação ou reembolso por fraude ou cobranças em análise que não resultaram em contestação ou reembolso.

Tentativas de pagamento malsucedidas: recusadas pelo emissor ou bloqueadas pelo Radar.

Regra de análise

Contestados, com alerta de fraude antecipado ou reembolsados como fraude: transações aprovadas que acabaram contestadas ou reembolsadas por fraude.

Outros pagamentos bem-sucedidos: transações concluídas sem contestação ou reembolso por fraude.

Falhas ou já direcionados à revisão: recusadas pelo emissor, bloqueadas pelo Radar ou cobranças enviadas para análise (independentemente de terem sido contestadas ou reembolsadas).

Regra de permissão

Bloqueados pela Stripe ou por regras personalizadas: transações barradas pelo Radar.

Contestados, com alerta de fraude antecipado ou reembolsados como fraude: cobranças aprovadas que foram contestadas ou reembolsadas como fraude ou cobranças em análise que também tiveram contestação ou reembolso.

Outros pagamentos concluídos ou recusados pelo banco: recusados pelo emissor, cobranças sem contestação ou não reembolsadas por fraude, bem como aquelas enviadas para análise que não foram contestadas ou reembolsadas.

Como realizar análises personalizadas de backtesting

O recurso de backtesting disponível no painel do Radar considera os últimos seis meses de transações, incluindo contestação, alertas de fraude antecipados e cobranças reembolsadas por fraude.

No entanto, pode ser necessário executar análises mais específicas. Isso ocorre, por exemplo, quando há risco de inclusão no Programa de Monitoramento de Fraudes da Visa (que olha apenas para alertas de fraude antecipados) ou quando se detecta aumento repentino de tentativas fraudulentas vindas de determinado país ou tipo de carteira digital. Nesses casos, é possível criar consultas SQL no Stripe Sigma ou exportar relatórios de pagamentos diretamente no Dashboard para examinar os dados. O backtesting personalizado dá flexibilidade tanto no período analisado (podendo ultrapassar os seis meses padrão) quanto no foco da análise (como examinar apenas disputas ou apenas EFWs).

Uso dos campos e das tabelas disponíveis no Stripe Sigma

with base as (

select

c.id,

c.amount,

c.captured,

e.created as efw_created

from charges c

left join early_fraud_warnings on e.charge_id = c._id

where card_brand = 'visa'

and (c.amount / 100) >= 100

and c.captured >= dateadd('day', -180, current_date)

)

select

count(case when efw_created >= dateadd('day', -60, current_date) then id else null end) as fraud_charge_count,

sum(case when efw_created >= dateadd('day', -60, current_date) then amount else null end) as fraud_amount,

count(case when efw_created is null and captured between dateadd('day', -120, current_date) and dateadd('day', -60, current_date) then id else null end) as false_positive_charge_count,

count(case when efw_created is null and captured between dateadd('day', -120, current_date) and dateadd('day', -60, current_date) then amount else null end) as false_positive_amount

from base

O backtesting dos últimos 60 dias por data de criação do EFW se concentra nas fraudes mais recentes, ao passo que o backtesting dos últimos 60 a 120 dias de vendas não fraudulentas permite analisar fraudes em estágios mais avançados.

Vetores de fraude comuns

A maioria dos agentes fraudulentos segue o mesmo padrão ao cometer a fraude. Primeiro eles validam as informações de pagamento roubadas (por exemplo, cartões). Depois de validar, eles usam essas credenciais para extrair valor na forma de bens físicos para uso pessoal ou revenda (mercadorias de luxo ou eletrônicos), serviços para uso pessoal ou revenda (serviço de entrega de alimentos) ou serviços e produtos que ajudam a cometer outras fraudes (serviços de hospedagem na Web, serviços de spam etc.).

Continue lendo para saber mais detalhes sobre os vetores de fraude mais comuns e ver nossas sugestões de uso do Radar para mitigá-los.

Testes

O teste de cartões ocorre quando agentes fraudulentos usam scripts ou processos manuais para testar se os números brutos do cartão roubado ainda estão ativos. Essa fase da fraude não envolve a obtenção de um serviço ou produto físico, trata-se apenas de verificar se o cartão está ativo. Essas cobranças normalmente são de autorizações ou transações de valores baixos. O teste ocorre normalmente em sucessão muito rápida. Os atributos que podem ser úteis são os recursos de agrupamento e velocidade, como:

total_charges_per_customercard_count_for_emailcard_count_for_ip_addresstotal_charges_per_ip

Agentes fraudulentos costumam contornar isso criando e-mails falsos e usando endereços de e-mail diferentes. Os golpistas mais avançados mascaram o endereço IP ou até mesmo usam vários dispositivos para fornecer dados de dispositivo exclusivo. Nesse ponto, é importante conhecer o comportamento do cliente típico e legítimo. Recursos como domínio de e-mail e país do IP, entre outras categorias mais amplas, podem ajudar a identificar transações de alto risco. Muitos clientes fraudulentos usam domínios de e-mail populares de provedores de e-mails consagrados, como gmail.com. É comum ver domínios como gmail.comms ou gomail.co, que tentam mascarar a identidade de agentes fraudulentos. O país do cartão e do IP também pode ser usado para ajudar a segmentar clientes e garantir que as transações venham de áreas típicas da sua base de usuários. Se as transações não forem desses locais, pode ser interessante analisá-las ou bloqueá-las.

Uma última funcionalidade para contornar esse comportamento de teste é a implementação de CAPTCHA.

No Stripe Checkout, os desafios de CAPTCHA são apresentados automaticamente quando o machine learning detecta um ataque de teste de cartão. Para conter os testes de cartões, a Stripe usa uma série de controles automatizados e manuais, como limitadores de fluxo, alertas, análises contínuas e treinamento de modelos de teste de cartões para detectar ataques automaticamente. Esses modelos só apresentam desafios quando há um ataque de teste de cartão em andamento. O CAPTCHA quase nunca aparece para usuários legítimos, somente para bots. Isso reduziu em 80% os testes de cartões para empresas que usam o Stripe Checkout, com impacto quase nulo na conversão.

A implementação do CAPTCHA gerenciado pela Stripe para todos os usuários do Checkout reduziu o teste de cartões em 80%, com impacto de menos de 2 bps (0,02%) nas taxas de autorização.

Você também pode criar regras personalizadas como "Bloqueie se recusado mais de três vezes em um determinado endereço IP" para reduzir os ataques de teste de cartões.

Extração de valor

Cartões de crédito roubados (novo comportamento)

Nesse vetor de fraude, o agente fraudulento usa o cartão roubado e validado em seu dispositivo pessoal ou no dispositivo que é usado para cometer fraudes.

Em geral, esse vetor é explorado de maneira abusiva por meio de ataques em massa programados ou em menor escala, com quadrilhas mais direcionadas. Independentemente disso, o uso de atributos de regras que verificam quão recente é uma conta na Stripe, como hours_since_email_first_seen_on_stripe, junto com risk_score e outros recursos, mantém esses novos titulares de cartão à distância. Além disso, restrições de velocidade em IP, e-mails e cartões podem proteger ainda mais os comerciantes contra ataques volumosos em que os agentes fraudulentos tentam monetizar credenciais roubadas o mais rápido possível.

Cartões de crédito roubados (mascaramento)

Nesse vetor de fraude, o agente fraudulento usa o cartão roubado e validado em seu dispositivo pessoal ou no dispositivo usado para cometer fraudes ou o agente fraudulento comprometeu uma conta de assinatura e obteve acesso aos dados do cartão de crédito armazenados na conta.

O agente fraudulento tentará ao máximo mascarar sua presença:

Usando o mesmo nome de transações já concluídas

Usando o mesmo endereço de faturamento de transações já concluídas

Usando VPN para fazer parecer que se trata do titular do cartão. O agente pode configurar a VPN para a mesma cidade, às vezes até para o mesmo quarteirão

Alterando uma informação secundária, como endereço de e-mail ou telefone

Alterando o endereço de entrega usado em transações passadas, para um produto físico, resultando, possivelmente, em uma distância grande entre o endereço de faturamento e o endereço de entrega. Esse é um sinal fraco

O mascaramento descrito acima dificulta a identificação de quem de fato está realizando a transação, se é mesmo o titular do cartão ou se é um agente fraudulento que comprometeu a conta. Com frequência, isso tudo faz com que esse tipo de fraude demore mais para ser detectado, tanto pelo comerciante quanto pelo titular do cartão.

A estratégia aqui é a mesma: o agente fraudulento tenta extrair o máximo de valor possível das credenciais roubadas. As regras que usam recursos limitadores de velocidade, junto com riskscore, falhas em cvccheck ou falhas na verificação do código postal, podem ajudar na proteção contra esse comportamento.

Vetores de fraude entre formas de pagamento

À medida que as empresas expandem além dos cartões para incluir débitos bancários, opções de compre agora e pague depois como Klarna e outras formas de pagamento locais, agentes fraudulentos adaptaram suas táticas para explorar as características e vulnerabilidades únicas de cada tipo de pagamento. Compreender esses padrões de fraude em evolução é essencial para construir uma proteção abrangente.

Mudança de forma de pagamento

Agentes fraudulentos alternam sistematicamente entre diferentes formas de pagamento para contornar controles de velocidade projetados para tipos individuais de pagamento. Eles podem esgotar seus limites de cartão, depois migrar para ACH e, em seguida, para Klarna, efetivamente triplicando sua capacidade de transação antes que os controles de qualquer forma de pagamento sejam acionados.

Atributos sugeridos para abordar esse padrão:

total_charges_per_email_dailytotal_charges_per_ip_address_hourlypagamento_method_typecombinado com controles de velocidade

Exploração específica de forma de pagamento

Fraude de reembolso duplo em formas de pagamento assíncronas: Com débitos bancários e algumas formas de pagamento locais, os fraudadores exploram o intervalo de tempo entre quando recebem os produtos e quando os pagamentos são processados. Eles simultaneamente solicitam reembolsos tanto do seu banco (reivindicando transação não autorizada) quanto do comerciante (reivindicando insatisfação), esperando que ambos processem antes de notificar a solicitação de reembolso duplicado.

Fraude de pagamento inicial com serviços compre agora e pague depois: Os fraudadores visam serviços compre agora e pague depois fazendo compras, recebendo mercadorias após a primeira parcela e depois abandonando o plano de pagamento. Muitas vezes usam contas comprometidas ou identidades sintéticas, dificultando o recolhimento das parcelas restantes pelos provedores compre agora e pague depois.

Arbitragem regulatória e política

Segmentação de formas de pagamento favoráveis a contestações: Os fraudadores pesquisam quais formas de pagamento têm os processos de resolução de contestações mais favoráveis ao comprador e direcionam especificamente aqueles para compras fraudulentas.

dispute_count_on_ip_all_timecombinados com valores específicos depayment_method_typealto riscois_disposable_emailcombinado com formas de pagamento contestáveis- Padrões geográficos em que as regulamentações de contestação favorecem os compradores

Outras práticas recomendadas

Veja mais algumas práticas recomendadas para otimizar a criação de regras no Radar.

|

Fluxo de checkout

|

|

|---|---|

|

No fluxo de checkout, mencione explicitamente os seus Termos de Serviço

|

No caso de solicitações de estorno, envie uma captura de tela devidamente identificada dos Termos de Serviço conforme aparecem no fluxo de checkout e explique seu significado. Isso aumentará suas chances de vencer contestações. |

|

Valide o CVC e CEP

|

Permite que o emissor valide o titular do cartão. Pode aumentar as chances de vencer contestações. |

|

Colete o maior número possível de dados dos clientes

|

A coleta dessas informações ajuda os emissores de cartões a avaliar melhor o caso quando há solicitações de estorno e aumenta suas chances de vencer contestações. Elas são consideradas "due diligence". |

|

O padrão de excelência inclui: CVC e CEP, nome do cliente, e-mail, endereço de cobrança completo, endereço IP, informações do dispositivo etc.

|

A implementação do Stripe.js disponibiliza ao Radar dados como endereço IP e informações comportamentais e do dispositivo para melhorar a detecção de fraudes. |

|

Interações com os clientes

|

|

|---|---|

|

Adicione os cartões com solicitações de estorno à sua lista de bloqueios, na categoria "fraudulentos"

|

Se um cliente contesta uma cobrança como fraudulenta, é provável que ele também conteste cobranças futuras. |

|

Reembolse pagamentos suspeitos ou fraudulentos

|

70-85% das transações com fraude notificada pelo emissor (TC40) se tornam contestações, e apenas o reembolso total pode evitar uma contestação. |

|

Use descrições no extrato claras

|

Isso ajuda a reduzir o número de contestações por cobranças não reconhecidas. |

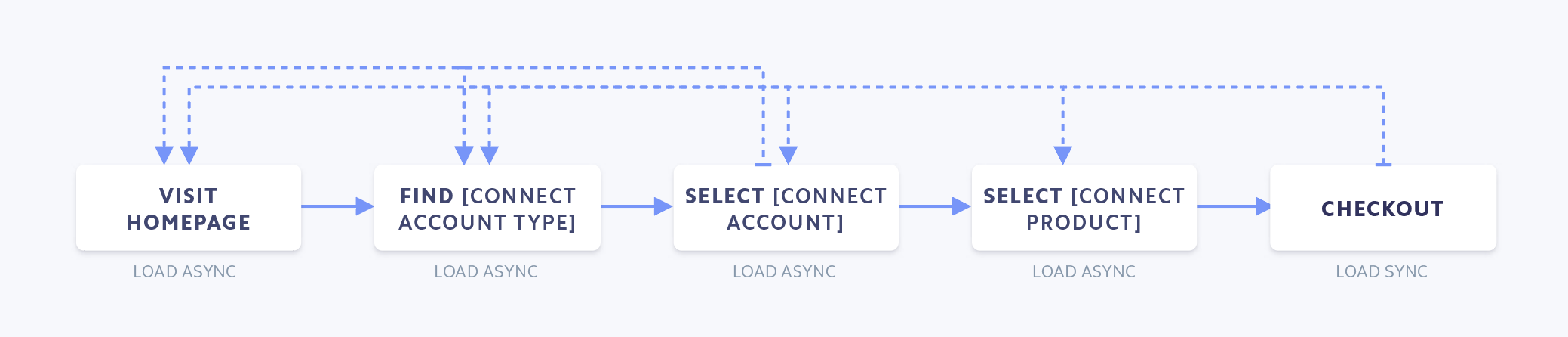

Importância de usar o Stripe.js

- Inclua stripe.js no caminho completo do pagamento para obter o máximo de sinalização de fraudes

- Para aproveitar o Radar ao máximo sem impactar o tempo de carregamento da página, carregue o stripe.js de modo assíncrono em páginas que não são de pagamento

- Mais simples de colocar ao lado das tags de script do Google Analytics

- O tamanho do pacote completo do stripe.js compactado é de 29,6 kb

- Estado futuro: radar.js poderá ser incluído separadamente do stripe.js

- Estado futuro: radar.js poderá ser incluído separadamente do stripe.js

Conclusão

As regras podem ser uma ferramenta extraordinariamente poderosa para personalizar a proteção contra fraudes. Ao implementar uma lógica exclusiva, fundamentada em algumas das práticas recomendadas descritas neste guia, é possível criar uma configuração de prevenção a fraudes no Radar específica para as necessidades da sua empresa.

Para saber mais sobre o Radar for Fraud Teams, clique aqui.

Se você já é um usuário do Radar for Fraud Teams, confira na página Regras no Dashboard para começar a criar regras.

Outras observações

Radar para plataformas

Sua plataforma usa Stripe Connect? Nesse caso, todas as regras que você criar se aplicam apenas a pagamentos criados na conta da plataforma (nos termos do Connect, cobranças de destino ou em nome de

) se você não fizer uma solicitação para participar da nossa prévia do Radar para plataformas, os pagamentos criados diretamente na conta Connect estão sujeitas às regras dessa conta.

Radar para Terminal

As cobranças do Terminal não são avaliadas pelo Radar. Isso significa que, se você usar o Terminal, poderá criar regras com base na frequência do IP sem se preocupar em bloquear pagamentos presenciais.