Toute entreprise qui vend des biens et services à une clientèle européenne est tenue de collecter la TVA (taxe sur la valeur ajoutée), même si elle est elle-même domiciliée en dehors de l'UE. Les règles et taux de TVA variant d'un pays européen à l'autre, il n'est pas toujours facile pour les entreprises de garantir leur conformité fiscale. Bien que la Commission européenne se soit efforcée de simplifier les processus de collecte et de paiement de la TVA, la gestion de cette taxe demeure complexe. Par exemple, si votre entreprise vend des produits à une autre entreprise européenne (plutôt qu'à un client), l'obligation de collecter la TVA dépendra de l'endroit où sont implantées les deux entreprises. Par ailleurs, l'État vous impose de recueillir des données supplémentaires afin de confirmer l'adresse de vos clients pour toutes les ventes soumises à la TVA.

Ce guide pratique, destiné aux entreprises qui vendent des biens ou des services à une clientèle européenne, explique les principes fondamentaux de la TVA et du guichet unique de TVA, de l'immatriculation aux déclarations fiscales, en passant par le calcul et la collecte de cette taxe. Vous y apprendrez également comment Stripe Tax peut vous aider à garantir votre conformité fiscale.

Qu'est-ce que la taxe sur la valeur ajoutée (TVA) dans l'UE ?

La TVA est une taxe sur la consommation qui s'applique à l'ensemble des marchandises physiques et numériques vendues au sein de l'UE. Elle est facturée à chaque étape de la chaîne d'approvisionnement, de la production au point de vente.

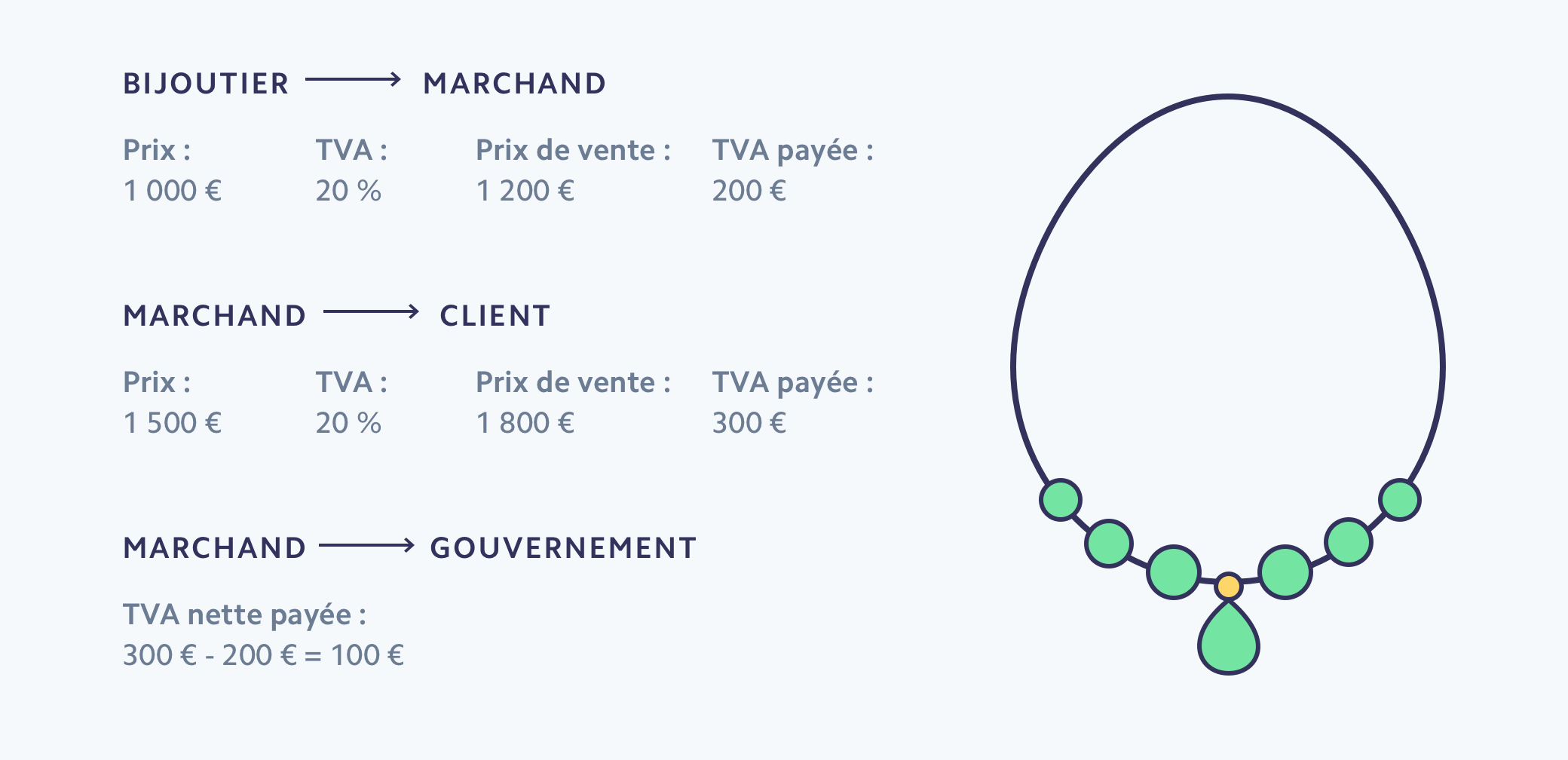

En voici un exemple concret :

Un bijoutier vend un collier au prix de 1 000 € à un e-commerçant de luxe, avec un taux de TVA de 20 %. Celui-ci verse 1 200 € au bijoutier (le prix du collier, auquel s'ajoute le montant de la TVA), avant d'appliquer une marge au collier, qu'il met en vente au prix de 1 500 €. Lors du paiement en ligne, le client paie un supplément de 20 % au titre de la TVA , ce qui revient à 300 € supplémentaires pour le commerçant. Une fois la transaction finalisée, le commerçant récupère la TVA qu'il avait versée au bijoutier. Après avoir rempli sa déclaration de TVA, il ne paie que 100 € (soit 300 € moins les 200 € de TVA versés au bijoutier).

Cette image montre à quel moment la TVA est ajoutée au prix du collier.

L'importance de respecter la législation sur la TVA en Europe

Toute entreprise qui vend des marchandises physiques ou numériques dans l'UE, même si elle n'est pas domiciliée dans l'UE, doit collecter la TVA conformément aux réglementations et législations locales. Une absence ou un retard d'immatriculation peut se traduire par des amendes et des pénalités, en plus des intérêts de retard. En Autriche, les entreprises risquent une pénalité de 5 000 € en cas de manquement délibéré à leur obligation de s'immatriculer, même si elles ne sont pas redevables de la TVA.

La TVA existe-t-elle aux États-Unis ?

Les États-Unis n'appliquent aucune taxe sur la valeur ajoutée. En revanche, États et gouvernements locaux y ont la responsabilité de collecter la taxe sur les ventes. De nombreuses entreprises doivent prendre des mesures supplémentaires afin d'assurer leur conformité aux réglementations en vigueur. Pour plus d'informations sur les taxes en vigueur sur le marché américain, consultez notre guide sur la taxe sur les ventes aux États-Unis.

Comment se conformer aux obligations de TVA européennes ?

La réglementation sur la TVA en Europe dépend du lieu où votre entreprise est implantée, des marchandises vendues, du pays de résidence de votre client et du statut de votre client, à savoir s’il s’agit d’une entreprise ou d’un particulier. Même si la réglementation change d’un pays à l’autre, les étapes suivantes de mise en conformité avec les obligations de TVA sont à respecter systématiquement si vous vendez des biens et services dans l’UE.

1. S’immatriculer à la TVA et s’inscrire au guichet unique de TVA

Immatriculation pour la TVA locale

En Europe, le seuil à partir duquel il est nécessaire de s’immatriculer à la TVA et de la collecter dépend du pays où votre entreprise est domiciliée.

En Espagne, par exemple, aucun seuil d’immatriculation n'est défini. En Irlande, il existe deux seuils d’obligation de déclaration de TVA : 85 000 € pour les entreprises locales qui vendent des marchandises et 42 500 € pour les entreprises locales qui vendent des services. Ces seuils d’immatriculation nationaux s’appliquent uniquement aux entreprises nationales ou domiciliées sur le territoire. Les entreprises domiciliées en dehors de l’UE ou qui effectuent des ventes transfrontalières en Europe doivent s’immatriculer avant leur première vente.

Il existe une exception pour les entreprises européennes domiciliées dans un pays de l’UE et qui vendent des produits physiques et numériques à des particuliers résidant dans un autre pays de l’UE. Dans le cadre de ces ventes d’entreprise à consommateur (B2C), les entreprises doivent collecter la TVA selon le taux en vigueur dans leur pays de résidence, et non selon le taux du pays de leur client. En revanche, si le montant des ventes B2C dépasse 10 000 €, les entreprises doivent collecter la TVA au taux du pays de résidence du client. Il n’existe pas d’exception analogue pour les entreprises non européennes qui vendent à des particuliers domiciliés en UE.

Lors de votre immatriculation, vous recevez un numéro de TVA intracommunautaire. Ce nombre, qui comprend de 4 à 15 caractères, est constitué d’un code pays à deux lettres (par ex. BE pour la Belgique ou CY pour Chypre) suivi de 2 à 13 autres caractères. Les entreprises doivent mentionner leur numéro de TVA intracommunautaire sur leurs factures commerciales et recueillir le numéro de TVA intracommunautaire de leur client lorsqu’elles effectuent une vente en faveur d’une autre entreprise immatriculée à la TVA.

Inscription au guichet unique de TVA des entreprises européennes (régime UE)

Les entreprises européennes qui vendent à des particuliers (ventes B2C, par ex.) dans plusieurs pays de l'UE peuvent s’inscrire au guichet unique de TVA. Ce dispositif vise à simplifier la collecte et le paiement de la TVA d’un pays de l’UE à l’autre.

L’inscription au guichet unique de TVA vous dispense de vous inscrire auprès de chaque pays européen où vous vendez vos biens ou services en ligne. Si votre entreprise est implantée dans un pays de l’UE, vous pouvez vous immatriculer auprès du guichet unique de TVA de votre pays. Vous verserez la TVA que vous avez collectée à votre autorité fiscale locale qui la répartira ensuite pour vous entre les autres pays de l'UE. En d’autres termes, si vous vendez vos produits ou services dans toute l’Europe, plutôt que de vous inscrire et de déclarer la TVA dans 27 pays, il vous suffit de vous inscrire sur le guichet unique de TVA d’un pays et de remplir votre déclaration sur celui-ci.

Inscription au guichet unique de TVA des entreprises non européennes (régime non UE)

Toutes les entreprises non européennes (y compris les entreprises britanniques après le Brexit) qui vendent des produits numériques à des particuliers dans l’UE peuvent s’inscrire au régime non UE du guichet unique de TVA. Ces entreprises peuvent s’inscrire sur le guichet unique de TVA du pays de l’UE de leur choix. En règle générale, les entreprises non établies dans l’UE s’inscrivent dans les pays où se trouve la majorité de leur clientèle ou dans le pays dont le portail d’inscription est le plus pratique. Si une entreprise non européenne s’inscrit à un guichet unique de TVA, un numéro de TVA unique commençant par EU lui est attribué.

Inscription au guichet unique à l'importation (IOSS)

Les entreprises de l'UE et des pays tiers peuvent s'inscrire à l'IOSS si elles vendent des biens à des consommateurs de l'UE et si les biens sont importés en lots ne dépassant pas 150 EUR. Le régime IOSS permet aux vendeurs de facturer la TVA du pays du client au moment de la vente. Autrement dit, aucune TVA n'est prélevée à la frontière lorsque les marchandises arrivent dans l'UE. Les entreprises non européennes peuvent choisir de s’inscrire à l’IOSS dans n’importe quel pays européen, tandis que les entreprises de l’UE doivent s’inscrire dans le pays où elles sont établies. L’inscription à l’IOSS est volontaire. Les vendeurs non européens sont souvent tenus de désigner un intermédiaire pour utiliser l'IOSS.

2. Calcul de la TVA

Pour calculer la TVA associée à une transaction, vous devez connaître le statut du client (entreprise ou particulier), le pays dans lequel la TVA doit être collectée et le taux de TVA à appliquer.

Déterminer si vos clients sont des entreprises (B2B) ou des particuliers (B2C)

Avant de calculer la TVA, vous devez savoir si votre client est une entreprise ou un particulier. Cette étape est importante car elle détermine si vous devez ou non facturer la TVA.

Si votre client vous a fourni un numéro de TVA intracommunautaire valide, il s’agit d’une entreprise. Vous pouvez vérifier si ce numéro est valide sur le portail du Système d'échange d'informations en matière de TVA (VIES). Il est nécessaire de vérifier le numéro de TVA intracommunautaire des entreprises afin de prévenir la fraude fiscale.

Si vous êtes une entreprise qui vend ses produits à une entreprise située dans un autre pays de l'UE, la facturation de la TVA n’est pas obligatoire dans la plupart des cas. Pour ces ventes interentreprises (B2B), vous pouvez soit appliquer la méthode de l’autoliquidation (auquel cas l’acheteur verse directement la TVA à son administration, et non pas à vous), soit bénéficier d’une TVA au taux zéro (auquel cas aucune TVA ne vous est facturée).

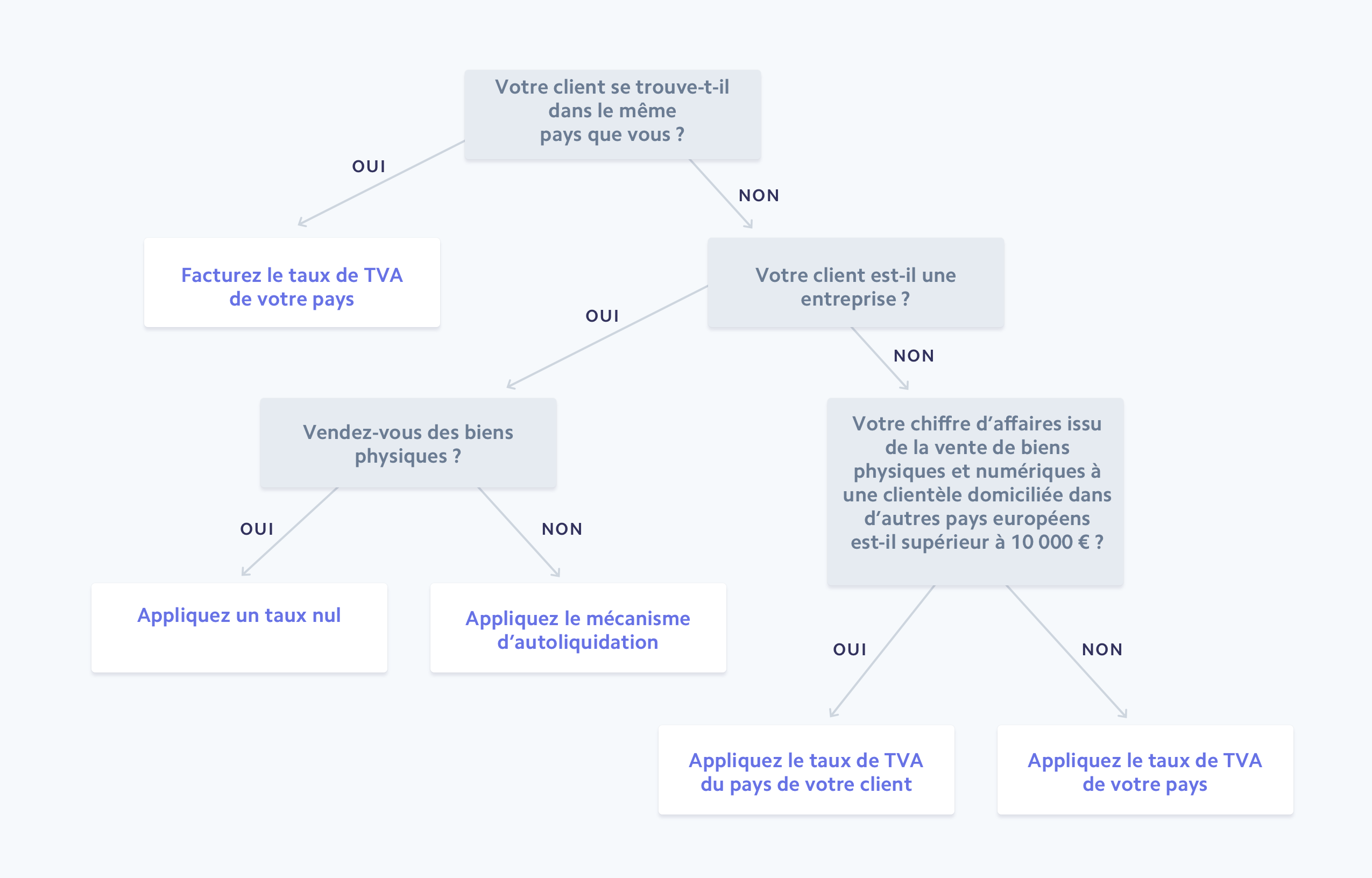

Ce graphique explique comment une entreprise de l'UE peut déterminer le taux de TVA applicable aux biens et services vendus au sein de l'UE.

Déterminer le pays qui collecte la TVA

En cas de transaction transfrontalière, il est important de déterminer dans quel pays la TVA sera collectée. La réglementation en la matière est très complexe et repose sur une multitude de facteurs, parmi lesquels le type de service, le profil du client, les pays d’origine et de destination des biens.

Déterminer les taux de TVA

Les taux de TVA varient d’un pays de l’UE à l’autre. L’UE a fixé un taux de TVA minimal de 15 % pour ses 27 États membres. Les taux de TVA des pays de l'UE sont compris entre 17 % et 27 %. La Suisse, qui ne fait pas partie de l’UE, applique un taux de TVA standard de 8,1 %, nettement inférieur à celui de ses voisins.

Les taux de TVA varient d'un pays européen à l'autre.

Même si chaque pays fixe son propre taux de TVA standard, la majorité d’entre eux appliquent des taux réduits et exceptionnels selon le type de produit ou service vendu. Compte tenu de la variété des taux de TVA, il est important de pouvoir catégoriser les produits que vous vendez en fonction des lois locales.

Taux de TVA applicables aux produits numériques

Selon la législation européenne, les produits numériques satisfont les critères suivants :

- Il ne s’agit pas d’un bien physique.

- Le marchand fournit le produit en ligne.

- La mise à disposition du produit implique une interaction humaine minime.

- Le produit ne peut exister sans technologie.

Les livres électroniques, les jeux vidéo, la musique, les logiciels, les logiciels SaaS, l’hébergement de site Web sont des exemples de produits numériques. Les produits numériques sont généralement soumis au taux de TVA standard, à quelques exceptions près. Par exemple, le taux de TVA applicable aux livres électroniques a été réduit à 10 % en Autriche et à 4 % en Espagne.

Taux de TVA applicables aux produits physiques

Pour connaître les taux de TVA applicables aux biens physiques, consultez le site Web de la Commission européenne. Certaines transactions peuvent bénéficier d’un taux de TVA réduit, spécial ou zéro. En Irlande, par exemple, les couches bébé et les bougies en cire non décorées, entre autres, sont exemptes de TVA. Et en Croatie, certaines denrées alimentaires bénéficient d’une TVA à taux réduit.

3. Déterminer le lieu de résidence d’un client

Étant donné que les taux de taxe dépendent directement de l’emplacement de l’acheteur, le gouvernement vous impose d’obtenir un document qui atteste du lieu de résidence du client au moment de l’achat des biens numériques. En règle générale, les ventes de produits numériques impliquent d’obtenir deux justificatifs de l’adresse du client.

Cette mesure de sécurité supplémentaire limite le risque que des entreprises ou des particuliers commettent une fraude fiscale en ne facturant ou ne payant pas le bon taux de taxe. Il est nécessaire d’obtenir et de conserver deux des documents suivants pour confirmer l’emplacement de votre client et l’utilisation du taux de TVA approprié :

- Localisation de la banque

- Adresse IP

- Adresse de facturation

- Pays d'émission de la carte bancaire

Il existe une exception : Si vos ventes de produits numériques s’élèvent à moins de 100 000 € par an, un seul des documents ci-dessus est nécessaire. Prenez soin de conserver ces documents pendant 10 ans, conformément à la législation européenne.

Lorsque vous vendez à des entreprises, vous devez également envoyer une facture avec TVA, même si vous ne facturez pas celle-ci. Les entreprises qui vendent leurs marchandises doivent conserver ces documents (qui contiennent, entre autres les informations sur leur entreprise, le prix de vente, le taux de TVA appliqué, le nom et l’adresse de l’acheteur ainsi que son numéro de TVA intracommunautaire) pendant la durée fixée par la législation locale.

4. Remplir les déclarations de TVA

Pour honorer vos obligations fiscales, vous devez soumettre une déclaration de TVA. Même si vous n’avez aucune TVA à payer ou récupérer, vous devez remplir vos déclarations dans les temps. Deux types de TVA sont à déclarer : le montant facturé à vos clients (TVA en aval) et le montant de TVA que vous payez à vos fournisseurs (TVA en amont). Vous devrez également déduire la TVA que vous avez payée de la TVA que vous avez facturée. Par exemple, dans le scénario du marchand qui vend en ligne un collier acheté auprès d’un bijoutier, le marchand peut récupérer la TVA à 23 % (230 %) qu’il a payée au bijoutier. Lorsque vous remplissez votre déclaration, vous payez uniquement l’écart entre la TVA payée par le client final (345 €) et celle que vous avez payée à l’origine (230 €), soit 115 €.

Les formats et la fréquence d’envoi des déclarations varient d’un pays à l’autre. La fréquence des déclarations peut également dépendre de votre chiffre d’affaires annuel. En Allemagne par exemple, si la fréquence standard de déclaration est trimestrielle, elle est mensuelle pour les vendeurs dont les taxes à payer ont dépassé 7 500 € au cours de l'année précédente, et annuelle pour ceux dont les taxes à payer étaient inférieures à 1 000 €.

Si vous choisissez de vous inscrire au guichet unique, il vous faudra remplir une déclaration trimestrielle sur le guichet et la soumettre dans votre pays d’immatriculation. Cette déclaration doit être soumise en plus de toute déclaration de TVA domestique obligatoire. Dans la déclaration que vous déposez auprès du guichet unique de TVA, vous devez indiquer le montant des ventes que vous avez réalisées auprès de clients situés en Europe ainsi que les montants de TVA correspondants. Dès que vous aurez payé toute la TVA dans le pays dans lequel vous êtes inscrit au guichet unique, votre autorité fiscale locale redistribuera pour vous le montant total de TVA perçue aux autres pays.

Si vous ne déclarez pas le bon montant de TVA, vous vous exposez à des intérêts et des pénalités dans tous les pays où vous deviez collecter et payer des taxes. Au Portugal par exemple, une amende pouvant aller jusqu’à 3 750 € peut vous être infligée si vous ne déclarez pas la TVA correctement. En Allemagne, un retard de déclaration peut vous exposer à une amende maximale de 10 % du montant de TVA à déclarer, dans la limite de 25 000 €.

Comment Stripe Tax peut vous aider

Stripe aide les marketplaces à créer et à développer de puissantes entreprises internationales de paiement et de services financiers avec moins de frais généraux et plus d'opportunités de croissance. Stripe Tax simplifie votre conformité fiscale à l'échelle mondiale afin de vous permettre de vous consacrer au développement de votre activité. Cet outil calcule et collecte automatiquement les taxes sur les ventes, la TVA et la TPS sur les biens physiques et numériques dans tous les États américains ainsi que dans 100 pays. Stripe Tax est intégré de manière native dans Stripe pour vous permettre de vous lancer plus rapidement, sans avoir à utiliser d'intégration ou de plugins tiers.

Stripe Tax peut vous aider à :

- Comprendre où s'immatriculer et prélever les taxes : sachez où vous devrez peut-être prélever des taxes en fonction de vos transactions Stripe. Après votre immatriculation, vous pouvez activer le prélèvement des taxes dans un nouvel État ou pays en quelques secondes. Vous pouvez commencer à prélever des taxes en ajoutant une seule ligne de code à votre intégration Stripe existante ou ajouter une fonction de collecte des taxes à des produits Stripe sans code, comme Invoicing, en cliquant simplement sur un bouton.

- S’enregistrer pour payer la taxe : si votre entreprise est basée aux États-Unis, laissez Stripe gérer vos immatriculations fiscales et profitez d’un processus simplifié qui préremplit les informations de la demande, vous faisant gagner du temps et facilitant la conformité avec les réglementations locales. Si vous êtes situé en dehors des États-Unis, Stripe s’associe à Taxually pour vous aider à vous enregistrer auprès des autorités fiscales locales.

- Collecter automatiquement les taxes sur les ventes : Stripe Tax calcule et collecte le montant des taxes dues. Il prend en charge des centaines de produits et services et est à jour sur les modifications des règles fiscales et des taux d’imposition.

- Simplifier la déclaration et le reversement : grâce à nos partenaires mondiaux de confiance, les utilisateurs bénéficient d’une expérience fluide connectée à vos données de transactions Stripe, permettant à nos partenaires de gérer vos déclarations afin que vous puissiez vous concentrer sur le développement de votre entreprise.

En savoir plus sur Stripe Tax.