Stripe étend sa suite d’automatisation des revenus et des finances pour aider les entreprises ambitieuses à moderniser leurs suites d’outils financiers

- Stripe apporte des mises à niveau majeures à Stripe Billing et Stripe Tax, et lance la version bêta de Stripe Revenue Reporting, pour aider les entreprises à éliminer les procédures improductives et soutenir la croissance de leurs revenus.

- Les nouvelles fonctionnalités de facturation réduisent les échecs de paiement et l’attrition des clients, et la nouvelle API Taxe automatise le calcul de la taxe de vente pour les transactions sur et en dehors de Stripe.

- Plus de 250 000 entreprises, dont Atlassian, OpenAI et Ritchie Bros. utilisent désormais les revenus et les outils financiers de Stripe pour acquérir, collecter, déclarer et augmenter leurs revenus. Les fonctionnalités de récupération des recettes automatisée de Stripe ont rapporté aux entreprises 3,8 milliards de dollars supplémentaires en 2022.

SAN FRANCISCO ET DUBLIN — Stripe, une plateforme-infrastructure financière pour les entreprises, a annoncé aujourd’hui l’évolution de sa suite d’automatisation des revenus et des finances afin de donner aux entreprises le pouvoir sur l’ensemble du cycle de vie de leurs flux d'argent comptant. En coordonnant la facturation, les taxes, les déclarations et les services de données dans une seule suite d’outils modernes, la suite d’automatisation des revenus et des finances de Stripe élimine les inefficacités des outils financiers existants et soutient la croissance des revenus.

Avec le lancement de Revenue Reporting, et des mises à niveau majeures de Stripe Billing et Stripe Tax, Stripe vise à mettre en place la même approche des procédures d’opérations axée sur l’utilisateur qu’elle a apporté aux paiements. La suite d’automatisation des revenus et des finances permet aux équipes financières de faire plus en moins de temps, tout en leur permettant de se concentrer sur les domaines les plus importants pour leur entreprise.

Les défis auxquels sont confrontés les responsables financiers

Si Internet a été d’un grand bien pour la productivité, les gains ont été inégaux. Les processus financiers courants comme la facturation, les taxes et les déclarations trimestrielles restent douloureusement inefficaces et manuels. Ils sont également généralement répartis dans une douzaine d’outils logiciels ou plus. Résultat : un tiers des responsables financiers rouvrent leurs comptes au moins une fois par trimestre en raison d’erreurs comptables, et la moitié passe 10 heures par mois à corriger manuellement les écarts.

La suite Stripe allège ces charges en dotant les responsables financiers d’outils de gestion des revenus aussi sophistiqués que les entreprises qu’ils dirigent. La suite automatise le travail manuel et améliore la précision tout au long du cycle des flux d’argent comptant, des paiements et facturations aux taxes, déclarations et rapprochements.

Les entreprises à forte croissance comme OpenAI n’ont plus besoin d’emmêler autant d’intégrations provenant de plusieurs fournisseurs de logiciels : à la place, une seule intégration avec Stripe fonctionne. Elles peuvent commencer par Stripe pour des paiements ou des abonnements ; ensuite, au fur et à mesure de leur croissance, elles peuvent facilement évoluer vers d’autres produits d’automatisation des revenus et des finances pour prendre en charge des tâches comme faire de la facturation ou établir des devis et calculer la TVA. Des entreprises établies comme FOX Sports ont utilisé Stripe Billing pour gérer son modèle d’abonnement mensuel et ajouter différents modèles de tarification, des expériences en supplément et de nouvelles options de paiement pour les abonnés.

C’est ainsi que la finance doit fonctionner pour toute entreprise moderne.

« Depuis des années, nos utilisateurs demandent à Stripe de les aider à mener une opération financière plus efficace, une opération sujette à moins de frustrations quotidiennes », explique Vivek Sharma, responsable de l’automatisation des revenus et des finances chez Stripe. « Nous ne pouvons pas leur livrer Advil tous les mois, mais nous pouvons leur épargner ces difficultés. La suite d’automatisation des revenus et des finances de Stripe est conçue pour être un guichet unique fluide pour les équipes financières avant-gardistes. »

Une approche unifiée des revenus et de la gestion financière

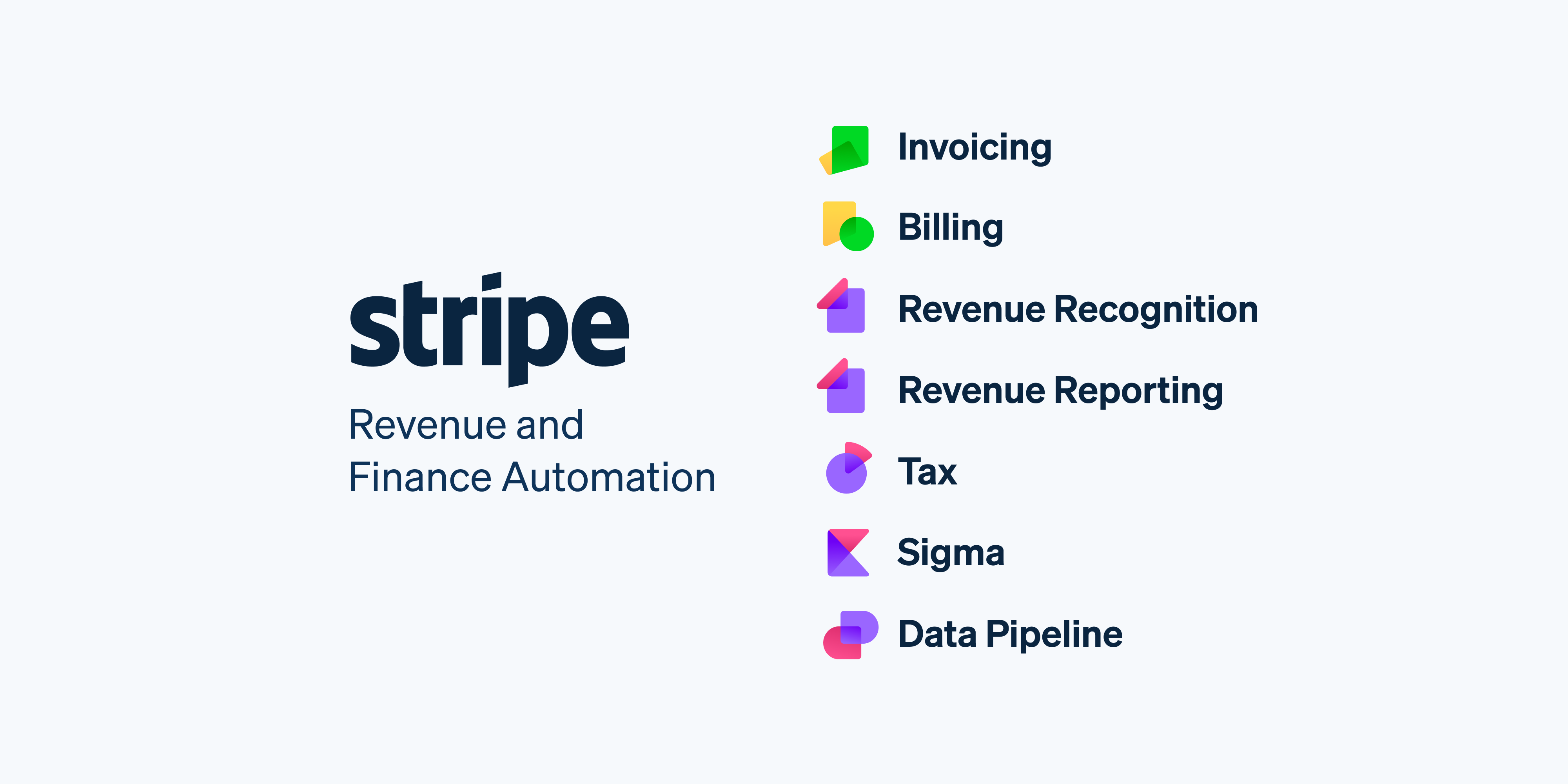

La suite d’automatisation des revenus et des finances comprend Billing et Stripe Invoicing pour acquérir des clients et générer des revenus; Stripe Tax, Revenue Recognition et (dès aujourd’hui) Revenue Reporting pour collecter la taxe des ventes, déclarer les revenus et clôturer les livres comptables ; et Stripe Data Pipeline et Stripe Sigma pour l’analyse des données.

Ces produits utilisent l’architecture de paiements de Stripe, acteur de premier ordre du secteur, pour accroître les revenus de ses utilisateurs. Les fonctionnalités de récupération automatisée des recettes de Stripe ont rapporté aux entreprises clientes 3,8 milliards de dollars de revenus supplémentaires en 2022 en réduisant le taux d’attrition des clients et les échecs de paiement. Billing a été adopté par des centaines de milliers d’entreprises, dont Slack, Atlassian, Deliveroo et Figma.

« Nous sommes très heureux de travailler avec Stripe à la monétisation de nos produits phares » a déclaré Peter Welinder, vice-président des produits et partenariats chez OpenAI. « Au-delà des paiements, Stripe intervient à chaque étape, des solutions de facturation récurrente et de mise en conformité fiscale aux solutions d’automatisation de nos opérations financières. »

L’expansion actuelle comprend :

- Un nouvel outil Revenu Reporting (bêta), qui donne aux responsables financiers un meilleur aperçu des indicateurs financiers clés, notamment le revenu récurrent mensuel, la croissance des clients par activité et le revenu par produit, et fournit en plus des relevés comptables automatisés pour les entreprises à comptabilité de trésorerie;

- API Stripe Tax avec un service d’assistance à plusieurs prestataires (de services de paiement), qui permet aux entreprises de gérer les taxes sur chaque transaction, y compris celles qui ne sont pas traitées par Stripe (disponible dans plus de 40 pays);

- Le service d’assistance Stripe Tax pour d’autres taxes spécifiques à l’emplacement telles que la Taxe de Chicago sur la location, qui est requise pour certaines entreprises vendant des logiciels-services dans la ville de Chicago; le guichet unique de TVA (IOSS) de l’UE, obligatoire pour les entreprises vendant des biens physiques dans l’UE; et les rapports d’emplacement des États-Unis pour faciliter la déclaration même avec des exigences d’envoi de déclaration à un État très différentes;

- Automatisations de récupération des recettes et de rétention sans codage, qui permettent aux équipes financières de créer des déclencheurs et des actions personnalisés tels que la réception de notifications de facture en retard, ou l’envoi automatique d’un courriel pour confirmer l’annulation d’un abonnement, afin d’améliorer les flux d’argent comptant et d’augmenter les revenus ;

- La possibilité de définir des programmes d’abonnements dans le Stripe Dashboard, permettant aux utilisateurs de modéliser des abonnements complexes avec diverses durées d’essai et de tarification et d’automatiser ces changements au fil du temps. Stripe a développé cette fonctionnalité dans le cadre d’un effort pluriannuel pour prendre en charge les besoins des entreprises d'Atlassian et la rend désormais disponible à tous;

- Un nouveau connecteur Salesforce CPQ, permettant aux équipes commerciales de créer un nouvel abonnement Stripe pour un client directement à l’intérieur de Salesforce;

- Des fonctionnalités de rapprochement automatique pour aider les entreprises à comparer les données des commandes de leurs systèmes d’enregistrement avec les transactions Stripe et les dépôts bancaires. Elles offrent ainsi une visibilité claire sur le recouvrement d’argent comptant et garantissent l"équilibre des comptes.

Tango est une plateforme de logiciel-service qui permet à n’importe qui de créer facilement un guide pratique. Elle utilise la suite d’automatisation des revenus et des finances de Stripe pour créer un système de facturation qui intègre étroitement toutes ses données financières essentielles et se développe naturellement au fur et à mesure que l’entreprise évolue.

« La mise en place de systèmes de facturation flexibles en interne nous aurait coûté très cher, et le temps de nos équipes techniques est très précieux. Stripe a permis à notre entreprise de monter en gamme et de répondre aux besoins de grandes entreprises qui sont nos clients et dont les processus de vente sont complexes », révèle Dan Giovacchini, cofondateur de Tango.