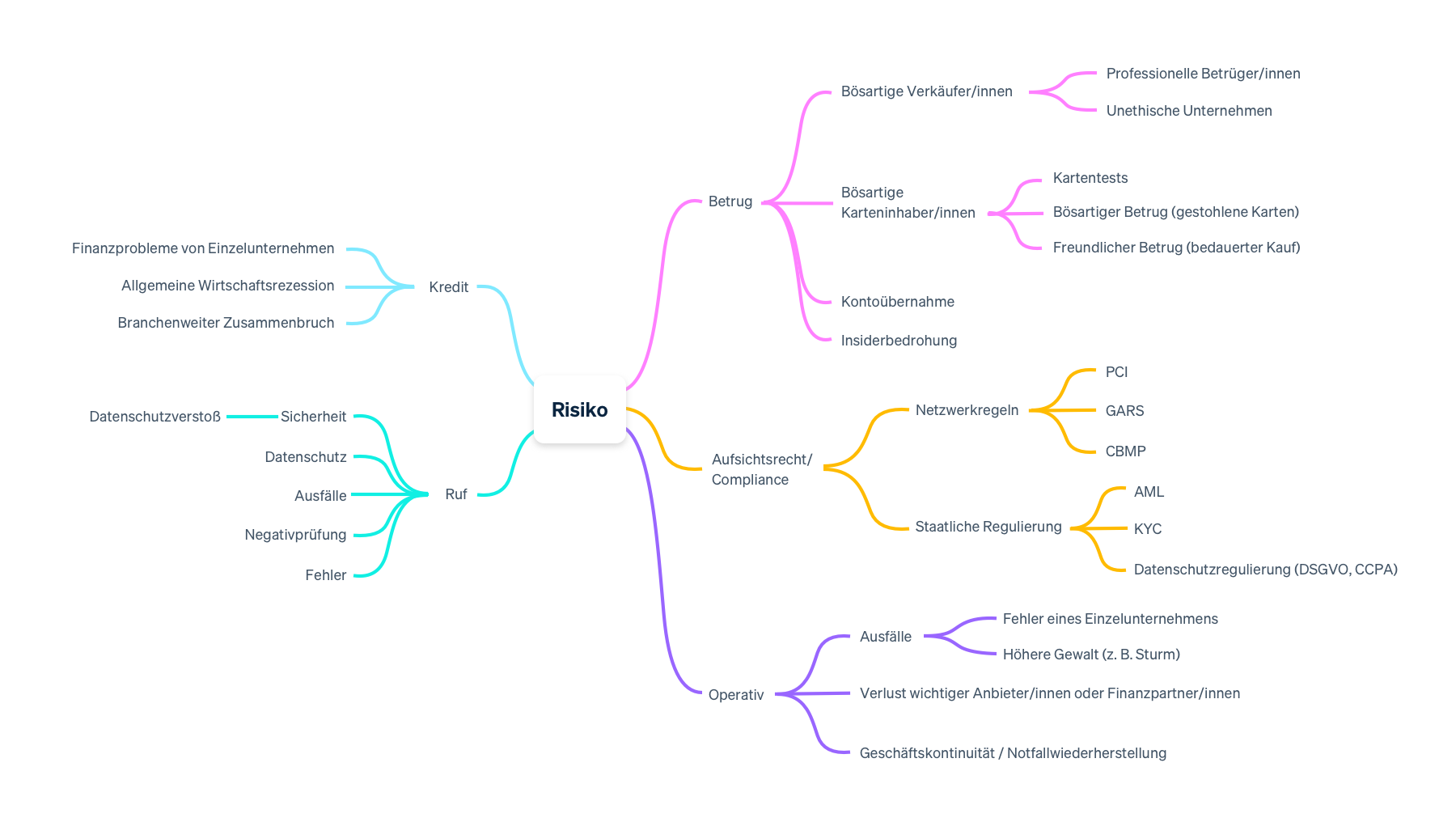

Alle Online-Unternehmen müssen Risikomanagement betreiben. In der Tat gibt es viele verschiedenen Risikoarten, vom Risiko einer Rufschädigung (Wahrnehmung Ihrer Marke) bis zum operativen Risiko (z. B. Ausfallzeiten).

Dieser Leitfaden konzentriert sich auf drei Arten von Zahlungsrisiken: Kreditrisiko, Betrugsrisiko und Kontoübernahmen. Zahlungsrisiken lassen sich zwar nicht vollständig eliminieren, jedoch zeigen wir Ihnen in diesem Leitfaden Wege auf, wie Sie Ihr Exposure erkennen und managen und schließlich eine fundierte Entscheidung über die beste Vorgehensweise treffen können.

Einführung in Kreditrisiko und Betrugsrisiko

Wenn Softwareplattformen ihren Angeboten Zahlungserleichterungen hinzufügen, werden sie aufgrund ihres Drei-Parteien-Geschäftsmodells (bestehend aus der Plattform, den Verkäufer/innen oder Dienstleister/innen, die Zahlungen über die Softwareplattform akzeptieren, und den Karteninhaber/innen, die diese Verkäufer/innen oder Dienstleister/innen bezahlen) mit drei einzigarten und komplexen Risikoarten konfrontiert:

Kreditrisiko: Das Kreditrisiko äußert sich in der Regel darin, dass Verkäufer/innen, die zwar die Absicht haben, die Bestellungen von Waren oder Dienstleistungen auszuführen, denen aber die finanziellen Mittel dazu fehlen, mehr Rückerstattungen und Rückbuchungen anhäufen, als sie finanziell abdecken können, und möglicherweise aus dem Geschäft aussteigen. Karteninhaber/innen können eine Rückbuchung anfragen, da die Waren oder Dienstleistungen nicht ausgeführt wurden. Sie würden diesen Kunden/Kundinnen Geld schulden, denn im Allgemeinen erklären sich Plattformen, die Zahlungen vermitteln, bereit, für die Aktivitäten ihrer Verkäufer/innen zu haften.

Betrugsrisiko: Plattformen müssen auch das Risiko betrügerischer Verkäufer/innen und Konten verwalten. Zum Beispiel könnte ein und dieselbe Person als betrügerischer Verkäufer/in und betrügerischer Karteninhaber/in auftreten, wenn diese Person Zugang zu gestohlenen Kartendaten hat, sich für ein Konto auf Ihrer Plattform registriert und mit der gestohlenen Karte bezahlt. Oder Sie haben einen betrügerischen Verkäufer/in und einen guten Karteninhaber, und der Betrüger verleitet den Karteninhaber dazu, ihm Geld zu geben (z.B. indem er Waren verkauft, die er gar nicht liefern will). Die Plattformen können sich es auch mit einer Art von Betrug zu tun haben, die als „First Party Misuse“ (Missbrauch durch erste Partei) oder „Friendly Fraud“ (Freundlicher Betrug) bezeichnet wird. Dies ist der Fall, wenn ein/e rechtmäßige/r Karteninhaber/in einen Kauf tätigt, diesen aber zu einem späteren Zeitpunkt anfechtet. Dies kann entweder versehentlich geschehen, weil er die Transaktion auf seinem Kontoauszug nicht erkannt hat, oder absichtlich (z. B. aufgrund von Gewissensbissen des Käufers/der Käuferin oder als Versuch, sich auf betrügerische Weise Waren zu beschaffen, ohne zu bezahlen).

Kontoübernahmen: Eine/n ehrliche/n Verkäufer/in und eine/n ehrliche/n Karteninhaber/in zu haben, reicht jedoch nicht aus, um die Zahlungsrisiken vollständig zu eliminieren. Plattformen müssen auch mit Kontoübernahmen umgehen, bei denen bösartige Dritte sich Zugang zu den Kontodaten des Verkäufers bzw. der Verkäuferin verschaffen und seine/ihre Gelder stehlen.

Risikomanagementstrategien für Kreditrisiken

Die meisten Verkäufer/innen haben ein regelmäßiges Kreditrisiko (in Form von zu deckenden Rückbuchungen und Rückerstattungen), das jedoch durch ihren Cashflow entsprechend gedeckt ist. Dieser Umstand stellt für Sie ein Risiko dar, wenn Ihre Verkäufer/innen geringere Umsätze und höhere Rückerstattungsanfragen verbuchen, was dazu führen kann, dass Kundinnen und Kunden keine Rückerstattung erhalten.

Nehmen wir beispielsweise an, Sie betreiben eine Plattform, auf der Veranstaltungsorganisatoren Tickets verkaufen können, und Sie bezahlen den/die Veranstalter/in, ehe die Veranstaltung stattfindet. Wenn die Präsenzveranstaltung abgesagt wird, müssen die Organisatoren der Kundschaft Rückerstattungen gewähren. Wenn jedoch die Veranstalter/innen nicht genug Geld haben, um die Rückerstattungen auszuzahlen, könnte es sein, dass Sie als Plattform diese Verluste kompensieren müssen. Folglich übernehmen Sie ein hohes Kreditrisiko für Ihre Verkäufer/innen, das Ihnen Verluste einbringen kann.

Es gibt verschiedene Wege, wie Sie Kreditrisiken verwalten können. Wir haben diese Strategien in drei Kategorien eingeteilt: Onboarding, Überwachung und Minderung.

Onboarding

Neue Konten sind mit einem inhärent hohen Risiko behaftet, wenn Sie neu auf Ihre Plattform kommen. Denn sie können noch keinerlei Erfolgsbilanz oder Abwicklungshistorie bei Ihnen vorweisen. Je mehr Informationen sie über diese Verkäufer/innen sammeln, desto besser können Sie Ihr eigenes Risiko einschätzen und Ihre Plattform schützen. Beispielsweise können Sie anhand deren Finanzaktivitäten Konten identifizieren, die eine höhere Wahrscheinlichkeit für Cashflow-Probleme und negative Salden aufweisen, bevor diese eintreten.

Risiko bewerten: Bewerten Sie das Risiko potenzieller Verkäufer schon während des Onboardings, ehe Sie sie auf Ihre Plattform lassen. Achten Sie darauf, ausreichend Informationen über die angebotenen Dienstleistungen zu sammeln, sodass Sie ermitteln können, ob die Verkäufer/innen ein hohes Risiko aufweisen. Sie können sich über deren Rückerstattungsrichtlinie oder das erwartete Bruttozahlungsvolumen erkundigen und den operativen Verlauf auf ähnlichen Plattformen recherchieren. Erwägen Sie, bei größeren Verkäufern eine manuelle Bewertung mit Finanz- und Kreditprüfungen zu einzelnen Inhaber/innen oder Vorständen des Unternehmens vorzunehmen.

Transaktionen vorübergehend begrenzen: Bei neuen oder riskanteren Verkäufer/innen können Sie eine Reihe von vorübergehenden Kontrollen einrichten, bis Sie deren Aktivtäten auf Ihrer Plattform besser beurteilen können. Erwägen Sie beispielsweise, das Transaktionsvolumen pro Tag oder pro Monat zu begrenzen. Wenn diese Limits überschritten werden, könnten Sie die Auszahlungen pausieren, um die Transaktionen zu prüfen.

Rückstellungen einbehalten : Stellen Sie einen bestimmten Geldbetrag als Sicherheit für potenziell risikobehaftete Verkäufer/innen zurück. Nutzen Sie dazu die Reserves API von Stripe, die Teil von Radar für Plattformen ist. Sie können die Rückstellung im Laufe der Zeit freigeben, wenn die Verkäufer/innen eine positive Erfolgsbilanz bei Ihnen aufweisen.

Überwachung

Unternehmen sind selten einfach und statisch. So wie sie sich mit der Zeit weiterentwickeln, so entwickeln sich auch ihre Risikoprofile. Überwachen Sie kontinuierlich Zahlungsanfechtungen, negative Kontostände, Transaktionsvolumina und Kundenbeschwerden, um betrügerisches Verhalten zu erkennen und sofortige Maßnahmen zu ergreifen.

Warnungen einrichten: Richten Sie Warnungen ein, um riskantere Verkäufer/innen zu überwachen, damit Sie Ihre Risikomanagementstrategie schnell anpassen können. Riskantere Verkäufer/innen weisen ein deutlich reduziertes Volumen, negative Kontostände oder eine größere Zahl von angefochtenen Zahlungen auf (eine Quote von mehr als 0,75 % gilt im Allgemeinen als übermäßig).

Regelmäßige Prüfungen durchführen: Während Ihnen die Einrichtung von Warnungen helfen kann, Ihre Verkäufer/innen im täglichen Betrieb zu überwachen, ist es auch wichtig, regelmäßige, eingehende Prüfungen durchzuführen. Sie sollten Rückerstattungs- und Anfechtungsquoten, Verarbeitungsvolumina und Kundenbeschwerden prüfen.

Verkäufer/innen informieren: Erstellen Sie Ressourcen, die Ihren Verkäufer/innen helfen, sich auf das Unerwartete vorzubereiten. Beispiele hierfür sind COVID-19-Ressourcen von Shopify und Xero oder Hurricane Harvey-Informationen für Unternehmen von Mindbody.

Risikominderung

Sobald Sie die Risikoprofile Ihrer neuen und bestehenden Verkäufer/innen verstehen, können Sie damit beginnen, proaktiv mit Ihrem Risiko umzugehen. Bei Verkäufern, die beispielsweise eine höhere Wahrscheinlichkeit aufweisen, ein Risiko für Ihre Plattform darzustellen, können Sie Ihren Auszahlungsplan verändern und sie ermutigen, die Handhabung von Rückerstattungen und Rückbuchungen zu verändern.

Auszahlungen verzögern: Verzögern Sie die Auszahlungen, bis Sie mit den durchschnittlichen Volumina und Rückbuchungsquoten der Verkäufer/innen vertraut werden. Sie können sogar den Auszahlungsplan mit der Risikokategorie des Verkäufers bzw. der Verkäuferin verknüpfen. Zum Beispiel: je höher die Risikokategorie, desto niedriger der Auszahlungsplan. Halten Sie bei Waren und Dienstleistungen, die nicht sofort bereitgestellt werden, die Auszahlungen zurück, bis sie geliefert werden. Dadurch reduzieren Sie die Wahrscheinlichkeit von Rückbuchungen und Rückerstattungen, weil Sie bestätigen können, dass die Kund/innen das erhalten haben, wofür sie vor Freigabe der Gelder gezahlt haben.

Negative Kontostände verwalten: Richten Sie einen Prozess ein, um Gelder von Verkäufer/innen zurückzuerlangen, bei denen es zu hohen negativen Kontoständen kommt. (Verkäufer/innen mit einem negativen Kontostand können keine Rückbuchungen und Rückerstattungen verarbeiten, sodass das Risiko auf Ihre Plattform übergeht.) Je nach Standort Ihrer Verkäufer/innen können Sie möglicherweise automatische Lastschriften einrichten, um Gelder von deren Bankkonto anzuziehen und negative Salden zurückzuerhalten.

Risikokonzentration definieren: Erwägen Sie, eine maximale Risikoschwelle für bestimmte Geografien (z. B. sollten nur X % Ihres Gesamtrisikos auf ein einzelnes Land entfallen) oder für bestimmte Verkäufer/innen einzurichten (z. B. sollten nur X % Ihres Gesamtrisikos auf eine/n einzelne/n Verkäufer/in entfallen). Wenn Ihre Risiken diese Schwelle überschreiten, können Sie ihre Risikomanagementrichtlinien verschärfen.

Gelder am Tag der Lieferung einziehen: Verringern Sie den Abstand zwischen dem Datum der Zahlung und dem Datum der Ausführung, um das Risiko zu verringern. Dies ist besonders wichtig für Verkäufer/innen mit hohem Risiko, die Zahlungen lange vor der Lieferung von Waren oder Dienstleistungen abwickeln (z.B. Veranstalter, die Tickets für eine Sportveranstaltung oder ein Konzert verkaufen). Um Gelder am Tag der Lieferung (oder so nah wie möglich) abzuwickeln, erstellt eine Zahlung, um die Gelder der Karteninhaber/innen zurückzuhalten, erfasst die Gelder aber erst, wenn der Verkäufer/in die Waren oder Dienstleistungen geliefert hat.

Risikomanagementstrategien für Betrugsrisiken

Grundsätzlich gilt eine Zahlung als betrügerisch, wenn der/die Karteninhaber/in die Zahlung nicht autorisiert hat. Dies kann auf gestohlene Karten oder Kartentests zurückzuführen sein. Ein gängiges Beispiel ist, wenn ein betrügerischer Akteurin einen Kauf mit einer gestohlenen Karte tätigt. Diese Art von Betrugsrisiko kann mit Hilfe von Betrugssoftware (wie Stripe Radar) verhindert und verwaltet werden.

Neben Risiken durch betrügerische Karteninhaber/innen müssen Plattformen auch Risiken durch betrügerische Verkäufer/innen managen. Es gibt verschiedene Möglichkeiten, wie Sie Betrugsrisiken managen können. Wir haben diese Strategien in drei Kategorien eingeteilt: Onboarding, Überwachung und Minderung.

Onboarding

Das Onboarding eines Kontos oder eines Verkäufers/einer Verkäuferin ist Ihre Chance, so viele Informationen wie möglich einzuziehen, um die Legitimität eines Unternehmens zu überprüfen. Um Betrug vorzubeugen, müssen Sie jedoch noch weitere Faktoren berücksichtigen, wie z.B. die Gegenprüfung bestehender und zuvor abgelehnter Konten, um doppelte Konten zu identifizieren.

Risiko bewerten: Prüfen Sie die Identität eines Verkäufers bzw. einer Verkäuferin während des Onboardings und achten Sie darauf, dass sein/ihr Unternehmen legitim ist. Untersuchen Sie die Social-Media-Profile des Verkäufers bzw. der Verkäuferin, erfassen Sie entsprechenden Unternehmenslizenzen, prüfen Sie seine/ihre Website (achten Sie auf Warnsignale wie schablonenartigen Websites oder kopierte Texte von anderen Website) und überprüfen Sie geeignete Plattforminformationen wie physische Adresse, Bestandsliste oder Verkaufshistorie.

Auf Doppelkonten prüfen: Betrügerische Händler/innen eröffnen möglicherweise mehrere Konten auf Ihrer Plattform. Achten Sie deshalb auf doppelte Kontodaten in Verbindung mit zuvor abgelehnten Konten (z B. Bankkontodaten, Steuerinformationen oder Name und Geburtsdatum). Außerdem können Sie Verknüpfungen zwischen Konten von derselben IP-Adresse oder E-Mail-Domain berücksichtigen.

Rückstellungen einziehen: Stellen Sie einen bestimmten Geldbetrag als Sicherheit für potenziell riskante Verkäufer/innen zurück. Sie können die Rückstellungen mit der Zeit auflösen, wenn die Verkäufer/innen eine positive Zahlungsabwicklungsbilanz bei Ihnen etablieren.

Überwachung

Betrügerische Verkäufer/innen können sich möglicherweise die Zeit nehmen, eine positive Bilanz auf Ihrer Plattform aufzubauen, ehe Sie einen Betrug begehen, was die Bedeutung einer kontinuierlichen Überwachung unterstreicht. Lernen Sie, wie ein normale Verkäuferaktivität aussieht, und richten Sie Warnungen für Anomalien ein, um größere Veränderungen oder Peaks zu erkennen. Seien Sie zudem bereit, weitere Informationen anzufordern, wenn Sie verdächtige Aktivitäten beobachten.

Normales Verhalten erkennen: Überwachen Sie die Aktivitäten Ihrer Verkäufer/innen, um ihr typisches Verhalten zu verstehen. Wie hoch ist ihr durchschnittliches monatliches Transaktionsvolumen? Wie hoch sind ihre durchschnittlichen Rückbuchungs- und Anfechtungsquoten? Dadurch erhalten Sie eine Benchmark, anhand derer Sie verdächtiges Verhalten (z. B. in Bezug auf Zahlungsgröße und -häufigkeit) erkennen und entsprechende Maßnahmen ergreifen können.

Ihre Warnungen anpassen: Richten Sie regelbasierte Warnungen ein, um riskantere Verkäufer/innen zu überwachen, damit Sie Ihre Risikomanagementstrategie schnell anpassen können. Halten Sie nach bestätigten betrügerischen Verkäufern Ausschau, um Muster in ihrer Aktivität zu finden, die Ihnen helfen, Ihre Warnungen anzupassen und zu personalisieren.

Weitere Informationen anfordern: Wenn Sie verdächtiges Transaktionsverhalten beobachten, fordern Sie vom Verkäufer bzw. von der Verkäuferin weitere Informationen an. Sie können Rechnungen, Inventarfotos oder Tracking-Nummern anfordern.

Risikominderung

Sobald Sie die Risikoprofile Ihrer neuen und bestehenden Verkäufer/innen verstehen, können Sie damit beginnen, Ihr Risiko proaktiv zu verwalten. Bei Verkäufer/innen, die beispielsweise eine höhere Wahrscheinlichkeit aufweisen, ein Risiko für Ihre Plattform darzustellen, können Sie Ihren Auszahlungsplan verändern und sie ermutigen, die Handhabung von Rückerstattungen und Rückbuchungen zu verändern.

Auszahlungen verzögern: Verzögern Sie die Auszahlungen, bis Sie mit den durchschnittlichen Volumina und Rückbuchungsquoten der Verkäufer/innen vertraut werden. Sie können sogar den Auszahlungsplan mit der Risikokategorie des Verkäufers bzw. der Verkäuferin verknüpfen. Zum Beispiel: je höher die Risikokategorie, desto niedriger der Auszahlungsplan. Halten Sie bei Waren und Dienstleistungen, die nicht sofort bereitgestellt werden, die Auszahlungen zurück, bis sie geliefert werden. Dadurch reduzieren Sie die Wahrscheinlichkeit von Rückbuchungen und Rückerstattungen, weil Sie bestätigen können, dass die Kund/innen das erhalten haben, wofür sie vor Freigabe der Gelder gezahlt haben.

Kartentest-Angriffe verhindern: Sie können die meisten Kartentest-Aktivitäten an einem signifikanten Anstieg an abgelehnten Zahlungen erkennen. (Diese abgelehnten Zahlungen werden in Ihren fehlgeschlagenen Anfrage-Logs als 402-Fehler kategorisiert.) Führen Sie zur Vermeidung solcher Angriffe weitere Sicherheitsmaßnahmen beim Bezahlvorgang ein, wie z. B. CAPTCHA.

Risikomanagementstrategien für Kontoübernahmen

Sie könnten persönlich die Legitimität der einzelnen Verkäufer/innen, die Ihre Plattform nutzen, überprüfen und dennoch anfällig für Zahlungsbetrug in Form von Kontoübernahmen sein. Auch wenn es im Internet immer bösartige Dritte geben wird, können Sie in strenge Sicherheits- und Identifikationsmaßnahmen investieren, um kriminelle Akteur/innen davon abzuhalten, die Konten Ihrer Verkäufer/innen zu hacken.

Identitätsprüfungsmaßnahmen durchsetzen: Eine der besten Möglichkeiten zur Verhinderung von Kontoübernahmen besteht darin, strenge Sicherheits- und Identitätsprüfungsmaßnahmen durchzusetzen. Setzen Sie beispielsweise Richtlinien für eindeutige Passwörter durch und implementieren Sie eine Zwei-Faktor-Authentifizierung bei der Anmeldung.

Verdächtige Aktivitäten überwachen: Es ist wichtig, die Zeichen einer Kontoübernahme zu erkennen, sodass Sie sofort die Auszahlungen pausieren können. Zu den häufigen Anzeichen für eine Kontoübernahme zählen ein deutlicher Peak beim Zahlungsabwicklungsvolumen oder bei der durchschnittlichen Bestellungsgröße oder auch Anmeldungen von neuen Geräten oder nichtlokalen IP-Adressen.

Ihre Risikomanagementoptionen mit Stripe

Plattformen, die Stripe verwenden, haben zwei Möglichkeiten der Risikoverwaltung: 1) Sie können Stripe einsetzen, um das Zahlungsrisiko für Sie zu verwalten oder 2) Sie können das Risikomanagement selbst übernehmen. Der beliebteste Ansatz ist, Stripe bei der Verwaltung des Zahlungsrisikos für Sie einzusetzen, um den Betriebsaufwand zu reduzieren und Ihr Risiko zu verringern. Mit Stripe Managed Risk profitieren Sie von unserer End-to-End-Risikomanagementlösung, die eine laufende Überwachung und Minderung des Kredit- und Betrugsrisikos beinhaltet. Stripe überwacht und verwaltet das Risiko aktiv für Sie, einschließlich der Deckung uneinbringlicher Negativsalden, die Unternehmen auf Ihrer Plattform zugerechnet werden. Diese Option ist ideal, um das Risikomanagement auszulagern, so dass Sie sich auf Ihre Hauptprioritäten konzentrieren können, unabhängig von Ihrer Risikoerfahrung.

Um Unternehmen zu helfen, sich an die schnelle Digitalisierung der Wirtschaft anzupassen, ist Salesforce, eines der größten Softwareunternehmen der Welt, eine Partnerschaft mit Stripe eingegangen, um die Salesforce Commerce Cloud zu starten. Da Zahlungen außerhalb seiner Kernkompetenzen liegen, hat Salesforce das Risikomanagement an Stripe übertragen, um sich auf die Entwicklung einer leistungsstarken Handelslösung für seine Kund/innen zu konzentrieren.

Wenn Sie über Risikokenntnisse verfügen und gut wissen, wer Ihre Verkäufer/innen sind, können Sie das Risikomanagement selbst übernehmen. Plattformen, die sich für ein eigenes Risikomanagement entscheiden, verfügen in der Regel über eigene Betriebs- und Entwicklungsressourcen, um eine eigene Betrugslösung zu entwickeln und zu pflegen, ausreichend Kapital für mögliche Verluste bereitzustellen, Tools von Drittanbietern zu integrieren und Verluste durch Betrug zu überwachen und darüber zu berichten.

Sie müssen nicht nur spezielle Risikomanagementteams bilden, sondern auch mit anderen internen Abteilungen zusammenarbeiten, die durch das Risiko beeinträchtigt werden können, darunter:

Rechtsteams: Ein interner allgemeiner Rechtsexperte bzw. eine interne allgemeine Rechtsexpertin oder ein/e Spezialist/in für Zahlungsprodukte muss stets über die relevanten Gesetze, Vorschriften und Branchenregeln auf dem Laufenden sein und mit funktionsübergreifenden Teams zusammenarbeiten, um auf Audits und Anfragen zu reagieren.

Support-Teams: Interne oder verkäuferseitige Kundenserviceteams müssen darauf vorbereitet werden, auf Benutzerfragen zu Risikomanagementaktivitäten wie Rückbuchungen, Anfechtungen oder verzögerte Auszahlungen zu antworten.

Wenn Sie das Risiko selbst managen, können Sie Ihren Ansatz mit dem leistungsstarken Paket an Präventions- und Überwachungstools von Stripe anpassen, darunter:

Vorbeugung von Konten- und Transaktionsbetrug: Stripe Radar für Plattformen bietet einen auf Plattformen zugeschnittenen Schutz vor finanziellen Risiken, der mithilfe von im Stripe-Netzwerk trainierter KI Betrug bei Zahlungen und Konten verhindert. Plattformen können mit diesem Tool potenziell riskante Konten erkennen und sperren, benutzerdefinierte Regeln auf Kontoebene festlegen und auf erweiterte Analysen zugreifen. Die Regel-Engine von Radar ist so konfigurierbar, dass Maßnahmen sowohl auf Konto- als auch auf Transaktionsebene ergriffen werden können. Sie hilft Plattformen dabei, ihre Betrugsvorbeugung an die Bedürfnisse ihres Unternehmens anzupassen. Stripe bietet eine fortlaufende Prüfung von Konten, um verbundene Konten beim Onboarding zu blockieren und sich vor einer möglichen Übernahme von Konten zu schützen.

Onboarding von Konten: Laden Sie Konten schnell und sicher mit vorgefertigten, konversionsoptimierten Nutzeroberflächen ein, die sensible persönliche Daten und Identifikationsdokumente, die für die Verifizierung benötigt werden, sicher erfassen. Stripe nutzt seine Erfahrung aus der Verifizierung von Millionen von Konten und verwendet proprietäre Systeme, um mehr Unternehmen mit weniger Reibungsverlusten zu genehmigen. Die Abläufe zum Onboarding von Stripe werden dynamisch mit den sich ändernden Vorschriften und internationalen Standorten aktualisiert und bieten nahtlose Onboarding-Erfahrungen, wenn Sie wachsen und in neue Märkte eintreten.

Überprüfung von Identitäten: Plattformen, die besonders anfällig für professionelle Betrüger/innen sind, können Betrugsverluste durch gefälschte Konten mit Stripe Identity verhindern, das programmgesteuert die Identität von globalen Verkäufer/innen bestätigt und gleichzeitig die Reibungsverluste für legitime Kunden/Kundinnen minimiert.

Informationen zu Zahlungsanfechtungen und Rückerstattungen sammeln: Überwachen Sie den Zustand (und das Risiko) Ihrer Verkäufer/innen mit dem vorgefertigten Stripe Dashboard, das eine Reihe von Analysen und Echtzeit-Diagrammen über die Leistung Ihrer Plattform bietet. Oder verwenden Sie Stripe Sigma, um Ihre Stripe-Daten schnell zu analysieren, indem Sie SQL-Abfragen direkt im Dashboard schreiben. Mit dem strukturierten Zugriff auf Ihre Daten können Sie feststellen, welche Konten die meisten Prozesse anfechten und Rückerstattungen vornehmen und Trends im Laufe der Zeit erkennen. Erstellen Sie Webhooks, um Alarme für potenziell betrügerisches Verhalten zu erstellen und prüfen Sie Konten mit negativen Salden oder hohen Rückerstattungs- und Rückbuchungsquoten.

Flexible Auszahlungspläne ermöglichen: Stripe Connect bietet eine Reihe von Auszahlungsplänen, die Sie je nach Risikoprofil Ihrer Verkäufer/innen nutzen können. Sie können Gelder automatisch sofort oder täglich für etablierte Verkäufer/innen auszahlen lassen, oder einen benutzerdefinierten Auszahlungsplan festlegen, um Auszahlungen an Konten mit höherem Risiko zu verlangsamen oder aufzuschieben.

Wenn Sie mehr über die Risikomanagement-Angebote von Stripe erfahren möchten, kontaktieren Sie unser Vertriebsteam.