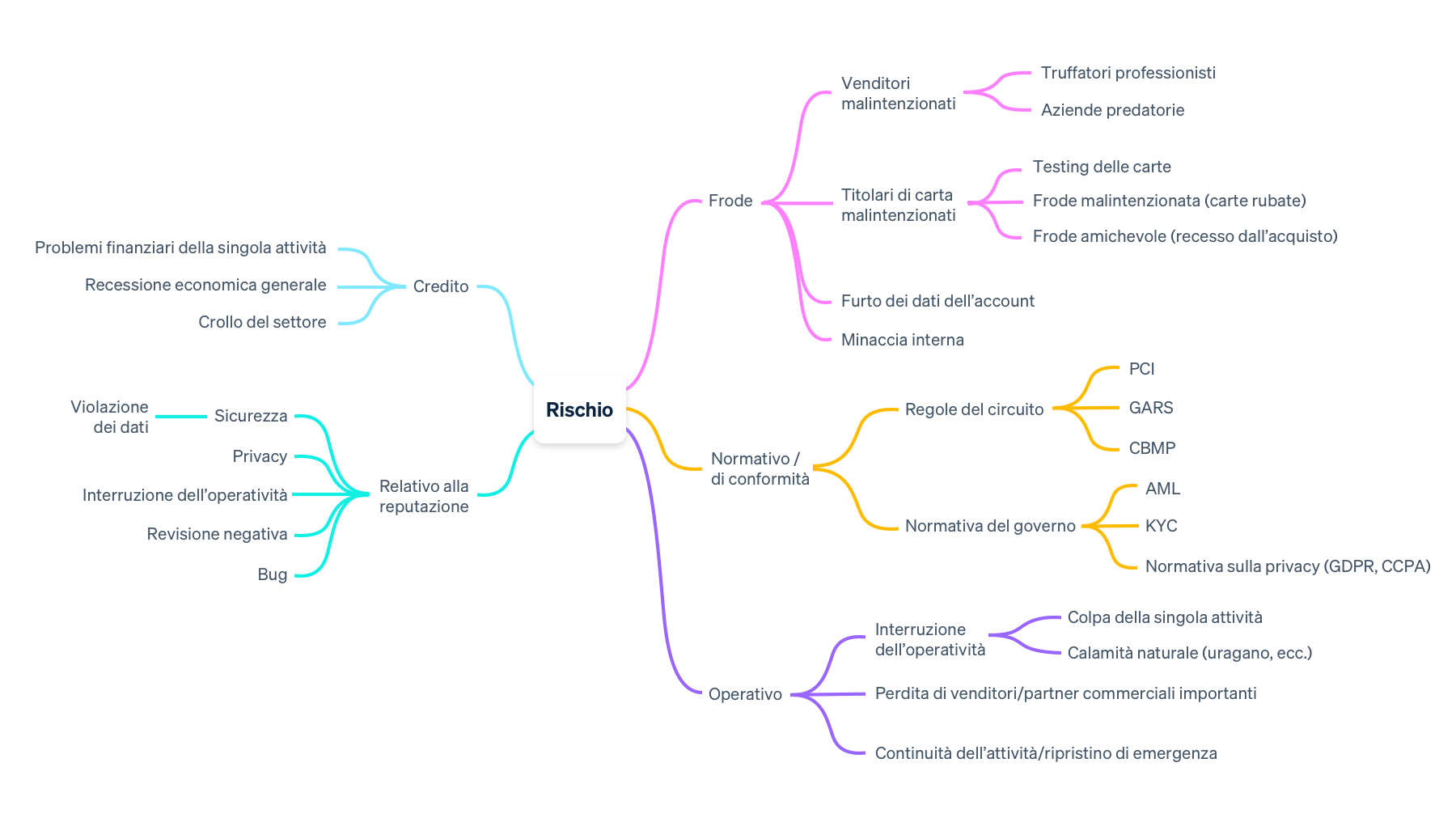

Tutte le attività online devono gestire il rischio. I tipi di rischio esistenti sono diversi e vanno dal rischio per la reputazione (il modo in cui è percepito il tuo brand) al rischio operativo (come l'interruzione dell'operatività).

Questa guida si concentra su tre tipologie di rischio legato ai pagamenti: rischio di credito, rischio di frode e furto dei dati dell'account. Benché non sia possibile eliminare completamente il rischio legato ai pagamenti, questa guida ti spiega come valutare e gestire la tua esposizione al rischio e ti aiuta a prendere una decisione consapevole sul miglior percorso da seguire.

Introduzione al rischio di credito e al rischio di frode

Quando le piattaforme software aggiungono la facilitazione dei pagamenti alla loro offerta, affrontano tre tipologie uniche e complesse di rischio a causa del loro modello aziendale tripartito (composto dalla piattaforma, dai venditori o dai fornitori di servizi che accettano pagamenti attraverso la piattaforma software e dai titolari di carta che pagano quei venditori o fornitori di servizi):

Rischio di credito: il rischio di credito tende a manifestarsi quando i venditori hanno tutta l'intenzione di evadere gli ordini di beni o servizi, ma non hanno le risorse finanziarie per farlo. Pertanto, accumulano più rimborsi e storni di quelli che possono coprire finanziariamente e verosimilmente, diventano insolventi. I titolari di carte possono richiedere uno storno poiché i beni o servizi non sono stati forniti. Sei debitore di denaro verso quei clienti perché, in generale, le piattaforme che facilitano i pagamenti si assumono la responsabilità dell'attività del loro venditore.

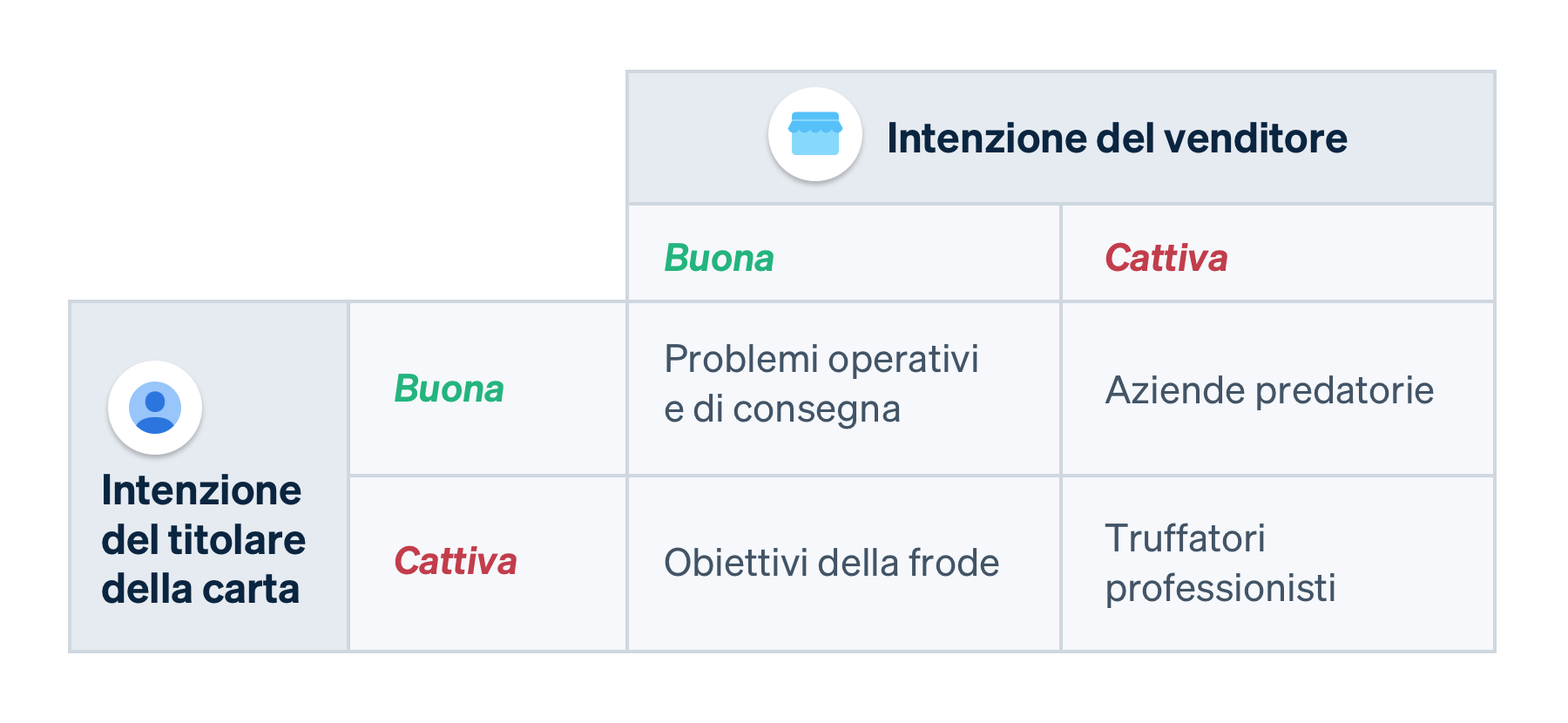

Rischio di frode: Le piattaforme devono anche gestire il rischio legato a venditori e account fraudolenti. Ad esempio, la stessa persona potrebbe agire sia come venditore fraudolento che come titolare di carta fraudolento, e in tal caso avrebbe accesso ai dati della carta rubata, creerebbe un account sulla tua piattaforma e pagherebbe con la carta rubata. Oppure potrebbe accadere che il venditore sia fraudolento e il titolare della carta no, e che il venditore estorca a quest'ultimo del denaro (ad esempio vendendo beni che non intende fornire). Le piattaforme possono anche avere a che fare con un tipo di frode chiamata abuso da parte del titolare o frode amichevole. Questa si verifica quando un titolare di carta legittimo effettua un acquisto, ma poi lo contesta in un secondo momento. Ciò può avvenire accidentalmente, perché non ha riconosciuto la transazione sul proprio estratto conto, o deliberatamente (ad esempio, a causa del rimorso dell'acquirente o come tentativo di ottenere la merce in modo fraudolento senza pagare).

Furto dei dati dell'account: venditori e titolari delle carte onesti non bastano a scongiurare del tutto i rischi legati ai pagamenti. Le piattaforme devono affrontare anche i furti di dati dell'account, in cui una terza parte malintenzionata ha accesso alle credenziali dell'account di un venditore e ne ruba i fondi.

Strategie di gestione del rischio di credito

La maggior parte dei venditori è regolarmente esposta al credito (sotto forma di storni e di rimborsi da effettuare), ma dispone del flusso di cassa necessario per compensarlo. Qualora dovesse verificarsi che i tuoi venditori ricevano più richieste di rimborso di quante vendite riescano a effettuare, potresti trovarti nell'impossibilità di restituire i soldi ai clienti.

Prendiamo ad esempio il caso in cui tu gestisca una piattaforma mediante la quale organizzatori di eventi possono vendere biglietti e che tu debba pagarli prima dello svolgimento dell'evento. Se l'evento dal vivo viene annullato, gli organizzatori dello stesso devono rimborsare i clienti. Tuttavia, se gli organizzatori dell'evento non hanno abbastanza denaro per completare i rimborsi, tu, come piattaforma, potresti dover compensare questa perdita. Di conseguenza, ti assumi una grande fetta del rischio di credito per conto dei tuoi venditori, cosa che potrebbe esporti a perdite.

Esistono diversi modi per gestire il rischio di credito; abbiamo strutturato queste strategie in tre sezioni: attivazione, monitoraggio e mitigazione.

Attivazione

I nuovi account comportano dei rischi quando accedono per la prima volta alla tua piattaforma, semplicemente perché non hanno precedenti o una cronologia di elaborazioni con te. Più informazioni raccogli su di loro, meglio puoi valutare il rischio e mantenere sicura la tua piattaforma. Ad esempio, basandoti sulla loro attività finanziaria, potresti identificare gli account che hanno maggiori probabilità di trovarsi di fronte a problemi di flusso di cassa e di essere esposti a saldo negativo prima che ciò accada realmente.

Valuta il rischio: valuta il rischio correlato ai potenziali account durante l'attivazione, prima di ammetterli alla tua piattaforma. Assicurati di raccogliere abbastanza informazioni sui servizi offerti in modo da poter determinare se rientrano o meno in una categoria ad alto rischio. Puoi informarti sulla loro politica di rimborso o sul volume lordo di pagamenti previsto e ricercare la loro cronologia operativa su piattaforme simili alla tua. Per i venditori più grandi, consigliamo di effettuare una valutazione più manuale, che includa una revisione finanziaria e controlli sul credito dei singoli titolari o direttori dell'azienda.

Limita temporaneamente le transazioni: per gli account nuovi o ad alto rischio, potresti pensare di introdurre una serie di controlli temporanei finché non riesci a capire meglio la loro attività sulla tua piattaforma. Ad esempio, consigliamo di porre limiti al volume totale delle loro transazioni in un solo giorno o in un singolo mese. Se superano questi limiti, potresti mettere in pausa i loro pagamenti in modo da poter rivedere le transazioni.

Deposita garanzie: riserva una somma di denaro come garanzia per i venditori potenzialmente a rischio utilizzando le API Reserves, integrate in Radar For Platforms. Puoi svincolare la garanzia non appena i venditori acquisiscono un track record positivo.

Monitoraggio

Le aziende raramente sono semplici e statiche, e man mano che si evolvono nel tempo, lo faranno anche i loro profili di rischio. Monitora l'attività di contestazione, i saldi negativi, il volume di elaborazione e i reclami dei clienti su base continuativa per contribuire a identificare eventuali comportamenti fraudolenti e prendere provvedimenti immediati.

Imposta notifiche: crea notifiche per monitorare i venditori più a rischio in modo da poter adattare rapidamente la tua strategia di gestione del rischio. Gli account più a rischio avranno un volume fortemente ridotto, saldi negativi o tassi di contestazione più elevati (un'attività di contestazione superiore allo 0,75% è generalmente considerata eccessiva).

Effettua controlli periodici: mentre l'impostazione di notifiche può aiutarti a monitorare i venditori su base giornaliera, è anche importante effettuare controlli periodici e approfonditi. Dovresti esaminare i tassi di rimborso e di contestazione dei venditori, il loro volume di elaborazione e i reclami dei clienti.

Forma i venditori: crea risorse per aiutare i venditori a prepararsi agli imprevisti. Alcuni esempi sono le risorse sul COVID-19 di Shopify e Xero o le informazioni sull'uragano Harvey per le attività di Mindbody.

Mitigazione

Una volta compresi i profili di rischio dei tuoi venditori nuovi ed esistenti, puoi iniziare a gestire proattivamente la tua esposizione. Ad esempio, puoi modificare la frequenza dei bonifici dei venditori che sembrano più propensi a rappresentare un rischio per la tua piattaforma e incoraggiarli a cambiare il modo in cui gestiscono i rimborsi e gli storni.

Posticipa i bonifici: posticipa i bonifici fino a quando non avrai familiarizzato con i volumi medi dei venditori e i tassi di storno. Puoi anche collegare la frequenza dei bonifici alla categoria di rischio del venditore. Più alta è la categoria di rischio, più converrà allentare la frequenza dei bonifici. Per beni e servizi che non vengono forniti immediatamente, trattieni i bonifici fino alla loro consegna. Questo riduce la probabilità di dover effettuare storni e rimborsi, perché puoi confermare che i clienti abbiano ricevuto quello per cui hanno pagato prima di erogare i fondi.

Gestisci i saldi negativi: imposta un processo per recuperare i fondi dai venditori che vanno incontro a saldi negativi importanti (i venditori con un saldo negativo non saranno in grado di elaborare storni e rimborsi, quindi il rischio ricadrà sulla tua piattaforma). A seconda di dove si trovano i tuoi venditori, potresti essere in grado di impostare gli addebiti automatici per prelevare automaticamente i fondi dal loro conto bancario e compensare i saldi negativi.

Definisci la tua ripartizione del rischio: consigliamo di fissare una soglia massima di esposizione al rischio per determinate aree geografiche (ad esempio, solo l'X% dell'esposizione totale al rischio dovrebbe provenire da un singolo paese) o per determinati venditori (ad esempio, solo l'X% delle esposizioni totali dovrebbe provenire da un singolo venditore). Se le tue esposizioni superano questa soglia, puoi inasprire le tue politiche di gestione del rischio.

Acquisisci i fondi alla data di consegna: riduci il divario tra la data di pagamento e la data di evasione degli ordini per ridurre l'esposizione al rischio. Questo è particolarmente importante per i venditori ad alto rischio che elaborano i pagamenti molto prima della fornitura di beni o servizi (come gli organizzatori di eventi che vendono biglietti per un evento sportivo o un concerto). Per acquisire i fondi alla data di consegna (o il più vicino possibile), crea un addebito per bloccare un importo sui fondi del titolare della carta, ma acquisisci i fondi quando il venditore avrà fornito i beni o i servizi.

Strategie di gestione del rischio di frode

A livello base, un pagamento è considerato fraudolento quando il titolare della carta non autorizza l'addebito. Ciò potrebbe essere il risultato di furti di carte o attacchi di verifica delle carte. Un esempio comune è quando un truffatore effettua un acquisto utilizzando una carta rubata. Questo tipo di rischio di frode può essere prevenuto e gestito utilizzando un software antifrode (come Stripe Radar).

Oltre ai titolari di carte fraudolenti, le piattaforme devono anche gestire il rischio correlato ai venditori fraudolenti. Esistono diversi modi per gestire il rischio di frode; abbiamo strutturato queste strategie in tre sezioni: attivazione, monitoraggio e mitigazione.

Attivazione

L'attivazione del venditore o dell'account è un'occasione per raccogliere quante più informazioni possibili per verificare la legittimità di un'attività. Per prevenire il rischio di frode, tuttavia, ci sono ulteriori fattori da considerare, come il controllo incrociato dei venditori esistenti e di quelli precedentemente rifiutati per identificare gli account duplicati.

Valuta il rischio: conferma l'identità di un venditore durante l'attivazione e accertati che la sua attività sia legittima. Esamina i profili dei social media del venditore, raccogli le licenze commerciali idonee, analizza il sito web (ricerca segnali allarmanti quali siti web basati su template, linguaggio copiato da altri siti web, ecc.) e verifica le informazioni adeguate alla piattaforma, come l'indirizzo postale, l'inventario o la cronologia delle vendite.

Controlla gli account duplicati: i malintenzionati potrebbero aprire più account sulla tua piattaforma. Per evitarlo, verifica la presenza di dati duplicati associati ad account precedentemente rifiutati (come coordinate bancarie, informazioni fiscali o nome e data di nascita). Puoi anche esaminare i collegamenti tra gli account, come ad esempio account multipli dallo stesso indirizzo IP o dominio di posta elettronica.

Deposita garanzie: riserva una somma di denaro come garanzia per i venditori potenzialmente a rischio. Puoi svincolare la garanzia non appena i venditori acquisiscono un track record positivo sulla tua piattaforma.

Monitoraggio

I venditori fraudolenti possono impiegare del tempo per acquisire un track record positivo sulla tua piattaforma prima di commettere una frode, cosa che rimarca l'importanza del monitoraggio continuo. Cerca di capire come appare la normale attività del venditore, imposta notifiche di rilevamento delle anomalie per evidenziare eventuali modifiche o picchi importanti e preparati a richiedere ulteriori informazioni se noti un'attività sospetta.

Identifica un comportamento normale: monitora l'attività del tuo venditore per capire qual è il suo comportamento normale. Qual è il suo volume di transazioni medio mensile? Quali sono i suoi tassi medi di storno e di contestazione? In tal modo acquisirai un punto di riferimento rispetto al quale potrai individuare un comportamento sospetto (come l'entità e la frequenza degli addebiti) e prendere le misure appropriate.

Personalizza le tue notifiche: crea notifiche basate su regole per monitorare i venditori più a rischio in modo da poter adattare rapidamente la tua strategia di gestione del rischio. Osserva i venditori fraudolenti comprovati per individuare schemi nella loro attività che ti aiutino ad adattare e personalizzare le tue notifiche.

Richiedi ulteriori informazioni: se noti un comportamento sospetto nelle transazioni, contatta il venditore per saperne di più. Puoi richiedere fatture, foto di inventario o numeri di tracciamento.

Mitigazione

Una volta compresi i profili di rischio dei tuoi venditori nuovi ed esistenti, puoi iniziare a gestire proattivamente la tua esposizione. Ad esempio, puoi modificare la frequenza dei bonifici dei venditori che sembrano più propensi a rappresentare un rischio per la tua piattaforma e incoraggiarli a cambiare il modo in cui gestiscono i rimborsi e gli storni.

Posticipa i bonifici: posticipa i bonifici fino a quando non avrai familiarizzato con i volumi medi dei venditori e i tassi di storno. Puoi anche collegare la frequenza dei bonifici alla categoria di rischio del venditore. Più alta è la categoria di rischio, più converrà allentare la frequenza dei bonifici. Per beni e servizi che non vengono forniti immediatamente, trattieni i bonifici fino alla loro consegna. Questo riduce la probabilità di dover effettuare storni e rimborsi, perché puoi confermare che i clienti abbiano ricevuto quello per cui hanno pagato prima di erogare i fondi.

Previeni il testing delle carte: puoi identificare la maggior parte dei testing delle carte mediante un aumento significativo dei pagamenti non andati a buon fine (questi sono categorizzati come errori 402 nei tuoi log delle richieste non andate a buon fine). Per prevenire questi attacchi, introduci misure di sicurezza aggiuntive come il riconoscimento CAPTCHA durante il completamento della transazione.

Strategie di gestione del rischio di furto dei dati dell'account

Pur confermando personalmente la legittimità di ogni venditore che usa la tua piattaforma, potresti comunque essere soggetto a frodi relative ai pagamenti sotto forma di furto dei dati dell'account. Anche se i malintenzionati esisteranno sempre su Internet, puoi investire in un sistema di sicurezza rigoroso e in misure di identificazione volte a impedire loro di entrare nell'account dei tuoi venditori.

Applica misure di verifica dell'identità: uno dei modi migliori per prevenire il furto dei dati dell'account è applicare severe misure di sicurezza e di verifica dell'identità. Ad esempio, puoi applicare politiche di password univoche e implementare l'autenticazione a due fattori al login.

Monitora l'attività sospetta: è importante capire i segnali del furto dei dati dell'account in modo da poter sospendere immediatamente i pagamenti. I segnali tipici del furto dei dati dell'account comprendono un'impennata nel volume delle elaborazioni o nella dimensione media degli ordini, o accessi da nuovi dispositivi o indirizzi IP non locali.

Le tue opzioni di gestione del rischio con Stripe

Le piattaforme che utilizzano Stripe hanno due opzioni per gestire il rischio: 1) puoi chiedere a Stripe di gestire il rischio legato ai pagamenti per te o 2) puoi assumerti tu la gestione del rischio. L'approccio più diffuso è affidare a Stripe la propria gestione del rischio legato ai pagamenti, riducendo il sovraccarico operativo e la tua esposizione. Con Stripe Managed Risk, puoi beneficiare della nostra soluzione di gestione del rischio end-to-end, che include il monitoraggio continuo e la mitigazione del rischio di credito e di frode. Stripe monitora e gestisce attivamente il rischio per conto dell'utente, coprendo anche i saldi negativi irrecuperabili attribuiti alle attività sulla piattaforma. Questa opzione è ideale per scaricare la gestione del rischio, consentendo all'utente di concentrarsi sulle proprie priorità principali, indipendentemente dalla propria esperienza in materia di rischio.

Per aiutare le imprese ad adattarsi a un'economia in rapida digitalizzazione, Salesforce, una delle più grandi società di software al mondo, ha collaborato con Stripe per lanciare Salesforce Commerce Cloud. Ponendo i pagamenti al di fuori delle proprie competenze principali, Salesforce ha affidato la gestione del rischio a Stripe in modo da potersi concentrare sulla costruzione di una potente soluzione di commercio per i propri clienti.

Se hai esperienza in materia di rischio e una buona conoscenza dei tuoi venditori, puoi assumere tu stesso la gestione del rischio. In genere, le piattaforme che scelgono di gestire il rischio in autonomia hanno operazioni e risorse ingegneristiche dedicate per costruire e mantenere una soluzione antifrode proprietaria, stanziare capitale sufficiente per le perdite che potrebbero verificarsi, integrare strumenti di terze parti e monitorare e segnalare le perdite per frode.

Oltre ad avere team specifici dedicati alla gestione del rischio, è necessario collaborare con altri dipartimenti interni che possano essere interessati dal rischio, tra cui:

Team legali: un consulente legale interno o uno specialista legale di prodotti di pagamento dovrà rimanere aggiornato sulle leggi, le normative e le regole del settore e collaborare con i team interfunzionali per rispondere alle verifiche e alle richieste di informazioni.

Team di assistenza: i team di assistenza clienti interni o del fornitore dovranno essere preparati a rispondere alle domande degli utenti relative alle attività di gestione del rischio, compresi gli storni, le contestazioni e i bonifici posticipati.

Quando gestisci il rischio in modo autonomo, puoi personalizzare il tuo approccio con la potente suite di strumenti di prevenzione e monitoraggio di Stripe, che comprende:

Prevenzione delle frodi relative a conti e transazioni: Stripe Radar per piattaforme offre una protezione dai rischi finanziari pensata appositamente per le piattaforme, utilizzando l'IA addestrata sulla rete Stripe per prevenire le frodi relative a pagamenti e conti. Le piattaforme possono utilizzare questo strumento per individuare e bloccare gli account potenzialmente rischiosi, impostare regole personalizzate a livello di account e accedere ad analisi avanzate. Il motore delle regole di Radar è configurabile per intervenire sia a livello di account che di transazione e aiuta le piattaforme ad adattare la protezione dalle frodi alle esigenze della loro attività. Stripe fornisce uno screening continuo degli account per bloccare gli account connessi fraudolenti al momento dell'attivazione e fornire protezione contro potenziali appropriazioni indebite degli account.

Attivazione degli account: attiva gli account in modo rapido e sicuro con interfacce utenti preintegrate e ottimizzate per la conversione che raccolgono in modo sicuro i dati personali sensibili e i documenti di identificazione necessari per la verifica. Stripe sfrutta la sua esperienza derivante dall'aver verificato milioni di account e utilizza sistemi proprietari per approvare più venditori con meno complessità. I flussi di attivazione di Stripe si aggiornano dinamicamente con il variare delle normative e della posizione internazionale, fornendo esperienze di attivazione senza intoppi man mano che si cresce e ci si sposta in nuovi mercati.

Verifica delle identità: le piattaforme particolarmente esposte ai truffatori professionisti possono prevenire le perdite legate alle frodi da parte di falsi venditori con Stripe Identity, che conferma in modo automatico l'identità dei venditori di tutto il mondo riducendo al minimo le complessità per i clienti legittimi.

Informazioni su contestazioni e rimborsi: monitora la sicurezza (e il rischio) dei tuoi venditori con la Dashboard Stripe integrata, che fornisce una serie di analisi e grafici in tempo reale sulle prestazioni della tua piattaforma, oppure usa Stripe Sigma per analizzare rapidamente i tuoi dati Stripe scrivendo query SQL direttamente nella Dashboard. Con un accesso strutturato ai tuoi dati, puoi individuare gli account che elaborano il maggior numero di contestazioni e rimborsi e identificarne le tendenze nel corso del tempo. Elabora webhook che creino notifiche su comportamenti potenzialmente fraudolenti e indaghino sugli account con saldi negativi o alti tassi di rimborso e di storno.

Impiego di frequenze flessibili per i bonifici: Stripe Connect offre diverse opzioni per impostare la frequenza in base ai profili di rischio di venditori o fornitori di servizi. Puoi optare per il bonifico automatico istantaneo o giornaliero per venditori o fornitori di servizi ben avviati, oppure impostare una frequenza personalizzata per i bonifici in modo da rallentare o prorogare i pagamenti agli account a rischio più elevato.

Per saperne di più sulle offerte di gestione del rischio di Stripe,contatta il nostro team di vendita.