Dernière mise à jour le 14 septembre 2021

La législation européenne en matière de paiements, connue comme la Directive sur les services de paiement 2 (DSP2), a introduit des modifications majeures qui ont des conséquences importantes pour les plateformes multifaces, ou places de marché, en Europe. Un grand nombre de ces entreprises ne peuvent désormais plus compter sur l'exemption de licence dont elles bénéficiaient auparavant.

Dans une configuration de place de marché type, où une plateforme intervient en tant qu'intermédiaire entre les marchands et les clients sans vendre elle-même ni produits ni services, les plateformes ne peuvent percevoir les paiements dus par les acheteurs aux vendeurs. Si elles souhaitent profiter de cette attribution, elles doivent se procurer une licence de paiement auprès d'une autorité de contrôle et obtenir le statut d'entreprise agréée. Stripe Connect leur offre une autre option. En effet, les plateformes qui utilisent cette solution ne perçoivent pas les paiements dus par les clients aux marchands, et plutôt que d'avoir à devenir fournisseur agréé de services de paiement réglementés, elles peuvent se concentrer sur le développement des activités de leur place de marché. Consultez notre guide ci-dessous pour en savoir plus sur les changements réglementaires qu'implique la DSP2.

Alors qu'elles transforment notre manière de vendre et d'acheter, les plateformes multifaces, ou places de marché, font partie des entreprises Internet les plus captivantes. Des services à la demande aux plateformes B2B, du financement participatif à l'économie de partage et de l'e-commerce aux plateformes de réservation, elles débloquent l'accès à des bases de clients mondiales, élargissent l'offre pour les clients, et permettent aux marchands de développer leurs activités bien au-delà de ce qui était autrefois possible. La plupart de ces places de marché sont prises en charge par Stripe Connect, notre solution unique et conforme de gestion des paiements via une plateforme.

Les plateformes en ligne fonctionnent comme des portails qui centralisent les transactions entre clients et marchands. Des pionniers, tels qu'eBay et Amazon, aux succès plus récents, comme Shopify, Etsy et Kickstarter, le secteur extrêmement diversifié des plateformes s'est développé à l'échelle mondiale, multipliant l'offre et les marchés pour les clients et prestataires. À l'image de Deliveroo, de Catawiki et de ManoMano, l'Europe a vu naître de nombreuses plateformes innovantes, sans oublier les dernières plateformes fintech comme Zopa et Monzo.

Alors que les plateformes se font une place en tant que protagonistes du commerce numérique en Europe, leur rôle fait l'objet d'une surveillance réglementaire accrue qui vise à garantir la protection des clients, à lutter contre le blanchiment d'argent et à assurer que les règles de concurrence évoluent au rythme de l'innovation technologique. Notre expérience en tant que partenaire de paiement de milliers de plateformes dans le monde nous a permis de recenser bon nombre des défis réglementaires auxquels ces plateformes sont confrontées.

Dans ce guide, nous vous proposons diverses approches quant à la manière d'appréhender au mieux les changements réglementaires associés à la DSP2, des modifications qui ont un impact significatif sur la gestion des paiements par les plateformes. Sachant que bon nombre de ces plateformes qui perçoivent des paiements en Europe ont basé leur agrément sur l'exemption dite d'« agent commercial », nous nous penchons sur les changements apportés à ce régime et sur leur impact quant au statut réglementaire des plateformes en Europe. Bien qu'elles ne constituent pas un avis juridique (chaque plateforme se doit d'évaluer de façon indépendante sa propre configuration), nos analyses s'appuient sur notre connaissance du paysage réglementaire complexe des paiements sur lequel repose Stripe Connect, notre solution de paiement via une plateforme.

Le principal changement pour ces plateformes ? Si elles agissent à la fois pour le compte des marchands et des clients, comme le font la plupart d'entre elles, elles ne restent exemptées de licence et d'agrément que si elles ne perçoivent ni ne contrôlent de fonds, et qu'elles font appel à un fournisseur de services de paiement pour ce faire. Stripe Connect répond à ces préoccupations réglementaires en éliminant les complexités associées à l'obtention d'une licence et en simplifiant la conformité réglementaire pour les plateformes.

Fonctionnement des plateformes

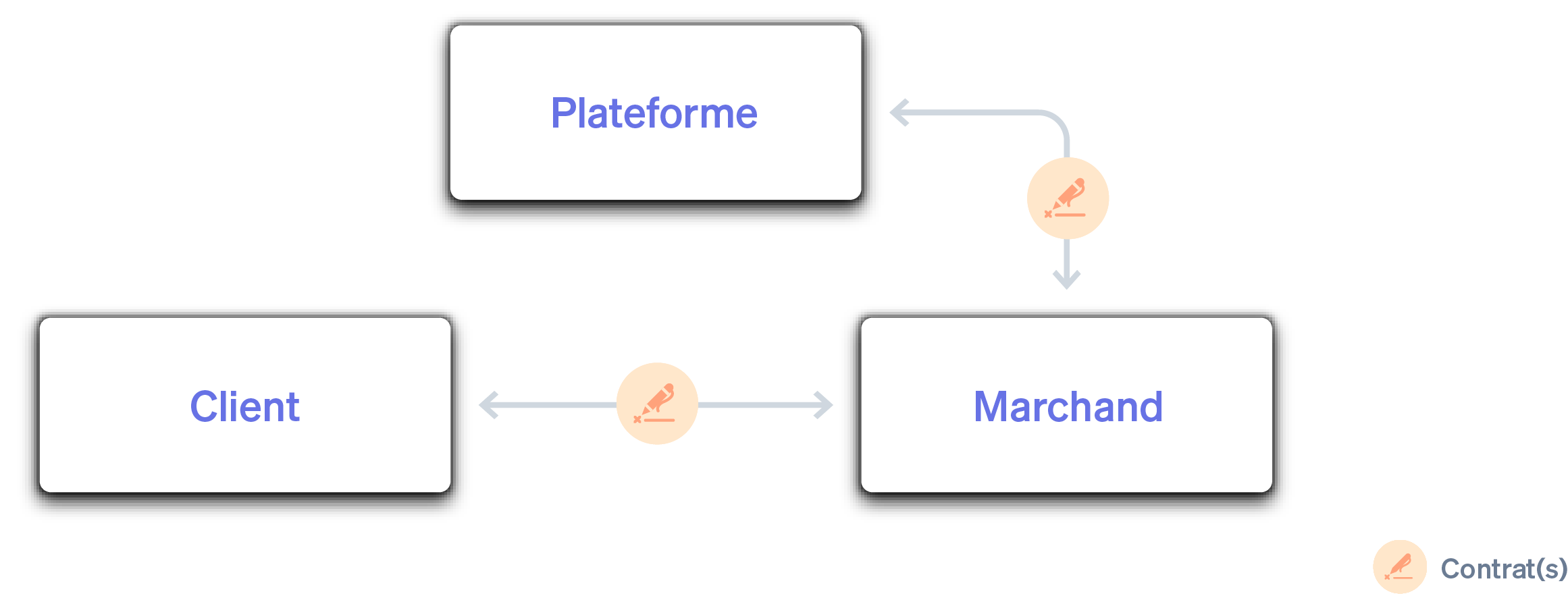

Configuration contractuelle

La plupart des plateformes en ligne sont configurées de telle sorte qu'elles se contentent de faciliter les transactions entre marchands et clients (acheteurs) sans agir en tant que vendeur ni revendeur. Les marchands y vendent contre paiement un produit ou service aux clients. Ces plateformes transfèrent généralement le risque économique aux marchands, qui assument également les obligations financières, juridiques et fiscales induites par la vente de produits ou de services aux clients. Les obligations qui peuvent incomber aux marchands plutôt qu'à la plateforme incluent la responsabilité envers les produits livrés aux clients, les retours, les exigences locales en matière de TVA, et les exigences en matière de licence et d'assurance pour les produits ou services concernés (par exemple, l'assurance au tiers obligatoire pour les taxis).

Cette configuration de place de marché type, qui consiste à faciliter les ventes sans être vendeur, est souvent essentielle à la réussite économique des plateformes, dont beaucoup n'existeraient pas autrement. Pour tenter de s'assurer que leur rôle reste exclusivement de faciliter la vente de produits ou de services, les plateformes incluent certaines clauses dans leurs contrats avec les vendeurs, par exemple : « le contrat de prestation de service sera établi entre vous et le client », « la plateforme ne joue qu'un rôle d'intermédiaire ou d'assistance » ou encore « la responsabilité de la plateforme se limite à la mise à disposition du site, de l'application et des services ». Les plateformes ne concluent généralement pas de contrats avec les clients et c'est aux marchands qu'il revient de conclure un contrat à la fois avec leurs clients et celles-ci.

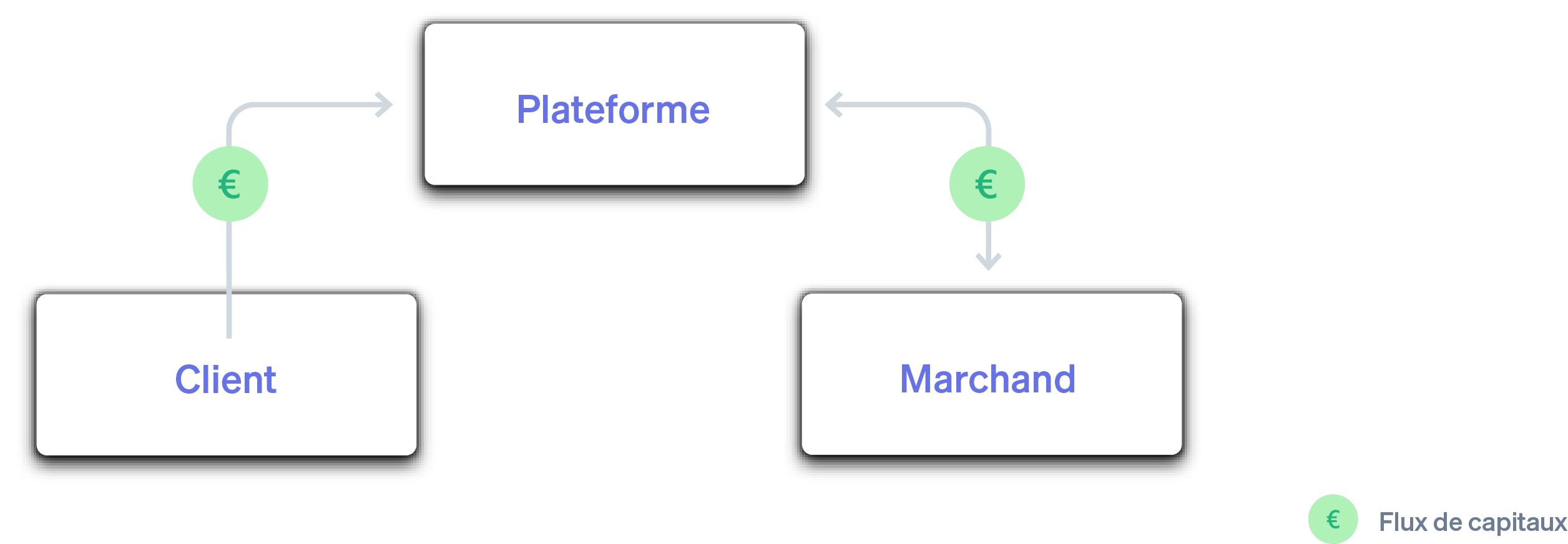

Configuration des paiements

Bien que le client soit redevable envers le marchand, de nombreuses plateformes gèrent elles-mêmes les paiements et agissent en tant qu'intermédiaire entre ces acteurs. Les paiements réalisés par les clients pour un produit ou un service sont souvent perçus par les plateformes qui se chargent ensuite de les verser aux marchands.

Ce tunnel de paiement n'est généralement pas aligné sur les responsabilités contractuelles, comme l'illustre le schéma ci-dessous. Même si les plateformes n'effectuent pas de vente aux clients, qui ne leur sont donc aucunement redevables, ce sont souvent elles qui reçoivent les paiements dus aux marchands. Toutefois, la dette des clients envers les marchands n'est ni réglée ni éteinte à la réception des fonds par la plateforme.

Cette réception des paiements versés par les clients pour les ventes réalisées par les marchands, c'est-à-dire la gestion de l'argent dont les marchands sont bénéficiaires, est considérée par la plupart des interprétations de la législation européenne comme une activité réglementée. Cela implique donc, qu'à moins de bénéficier d'une exemption, les plateformes obtiennent une licence de paiement. Toutefois, l'exemption d'« agent commercial » utilisée par de nombreuses plateformes qui gèrent les paiements de cette manière pour ne pas avoir à obtenir de licence, et qui existait dans le cadre de la directive DSP1 (version antérieure à la DSP2), a changé avec la DSP2. Avant de se pencher sur cette exemption d'agent commercial, il convient de comprendre quels sont les services de paiement réglementés.

Services de paiement réglementés

Les activités suivantes sont considérées comme des services de paiement réglementés en Europe :

- exploitation d'un compte de paiement avec possibilité d'y placer et d'y prélever des espèces – par exemple, blocage de fonds sur un compte bancaire pour une entreprise jusqu'à réception de l'instruction de versement ;

- exécution de transactions de paiement – par exemple, traitement de paiements de clients réalisés à l'intention d'entreprises ;

- émission d'instruments de paiement ou perception de transactions de paiement – par exemple, perception et traitement de transactions par carte bancaire ;

- versement de fonds – par exemple, transfert de fonds pour le compte d'un payeur ou d'un bénéficiaire ;

- services de réalisation de paiements – nouveauté introduite par la DSP2, par exemple, initiation d'un paiement, comme un virement bancaire, du compte d'un client vers celui d'une entreprise ;

- services d'information comptables – nouveauté introduite par la DSP2, par exemple, fourniture d'informations consolidées ou agrégées concernant des comptes de paiement détenus auprès de fournisseurs de services de paiement.

Par le biais de Stripe Connect, nous fournissons une solution agréée de paiement aux plateformes en Europe, conformément à notre statut d'établissement de monnaie électronique autorisé.

Dès lors qu'une plateforme perçoit ou contrôle des fonds dus par un client à un marchand avant de les verser au marchand en question, elle est considérée comme fournissant des services de paiement réglementés (comme l'exploitation d'un compte de paiement, l'exécution de transactions de paiement ou le versement de fonds), à moins qu'elle ne dispose d'une exemption, d'agent commercial par exemple.

Exemption d'agent commercial

Les plateformes invoquent l'exemption d'agent commercial en affirmant qu'elles agissent en tant qu'agent autorisé à négocier ou à conclure la vente de produits ou de services au nom des marchands. Dans ce cas, il est considéré que les clients paient les marchands, et non la plateforme, par l'intermédiaire de leur agent commercial (la plateforme). Aux yeux de la loi, les marchands reçoivent leur paiement dès que celui-ci est perçu par leur agent : la plateforme. De nombreuses plateformes ont tenté de s'appuyer sur cette exemption plutôt que de devenir fournisseur agréé de services de paiement réglementés.

Selon de multiples autorités de contrôle en Europe, les plateformes qui cumulent l'offre et la demande du marché (en réunissant marchands et vendeurs sur leur site Web ou leur application) agissent à la fois pour le compte des payeurs (en recevant les commandes et les paiements des clients, ainsi qu'en leur offrant d'éventuels avantages) et pour celui des bénéficiaires (en transférant les commandes et les paiements reçus par les clients). Avant la directive DSP2, certains pays autorisaient les agents commerciaux à agir à la fois pour les payeurs et pour les bénéficiaires, tandis que d'autres appliquaient cette exemption de manière plus stricte et autorisaient les agents commerciaux à agir pour les payeurs ou pour les bénéficiaires, mais pas pour les deux. En outre, certaines autorités estimaient que les plateformes ne devaient pas être considérées comme des agents commerciaux dans la mesure où elles ne réalisent aucune négociation ni conclusion effectives des ventes. Cette application incohérente de l'exemption d'agent commercial était problématique pour les plateformes, puisque contrairement aux licences de paiement, les exemptions ne sont pas transférables d'un pays d'Europe à l'autre.

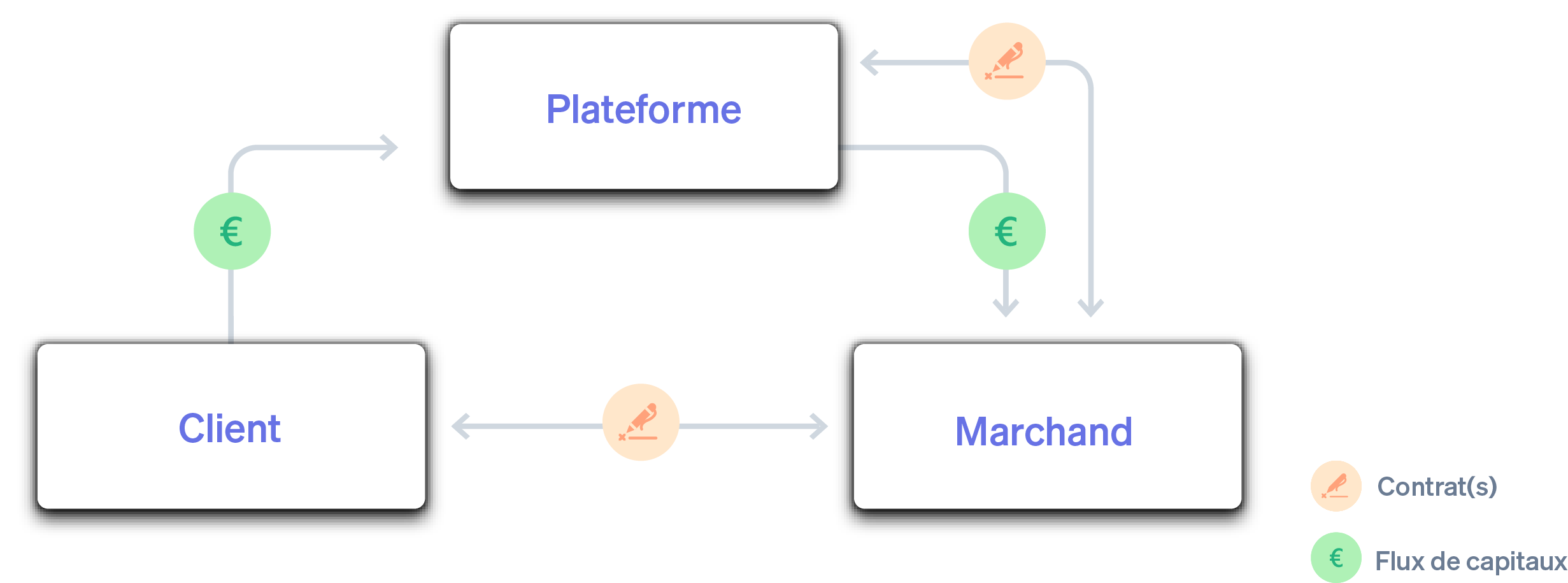

Exemption d'agent commercial dans le cadre de la directive DSP2

La DSP2 clarifie la notion d'agents commerciaux. L'exemption d'agent commercial ne peut désormais plus être invoquée que lorsqu'un agent commercial agit très clairement soit pour le compte du payeur, soit pour celui du bénéficiaire, mais pas pour celui des deux. Lorsqu'elle agit pour les deux comptes, une plateforme n'est dispensée de l'obligation d'obtenir une licence que si elle ne perçoit ni ne contrôle les fonds traités (c'est-à-dire, qu'elle s'en remet à un fournisseur de services de paiement agréé pour ce faire). Selon une disposition largement adoptée au sein des autorités de contrôle en Europe, les plateformes qui gèrent leurs propres paiements ne peuvent plus se prévaloir de l'exemption de licence accordée aux agents commerciaux. La directive DSP2 redéfinit l'exemption d'agent commercial en incluant « les transactions de paiement du payeur au bénéficiaire réalisées par l'intermédiaire d'un agent commercial autorisé en vertu d'un accord à négocier ou à conclure l'achat ou la vente de biens ou de services pour le compte soit du payeur soit du bénéficiaire.* »

Ce changement est expliqué dans son préambule, qui précise que l'exemption d'agent commercial prévue par la DSP1 était :

…appliquée très différemment selon les États membres. Certains autorisaient l'utilisation de cette exemption par les plateformes e-commerce qui agissent en tant qu'intermédiaire pour le compte à la fois des clients particuliers et des marchands, sans réelle marge pour négocier ou conclure la vente ou l'achat de biens ou de services. Une telle application va au-delà de la portée prévue par cette directive et est susceptible d'accroître les risques pour les consommateurs, dans la mesure où ces prestataires restent en dehors de la protection du cadre juridique. Par ailleurs, la divergence d'application fausse la concurrence du marché des paiements. Pour répondre à ces préoccupations, l'exemption devrait donc s'appliquer lorsque les agents agissent pour le compte soit du payeur soit du bénéficiaire, qu'ils perçoivent ou non les fonds du client. Lorsque les agents agissent à la fois pour le compte du payeur et du bénéficiaire (à l'image de certaines plateformes e-commerce), ils ne devraient bénéficier de l'exemption que s'ils ne perçoivent ni ne contrôlent à aucun moment les fonds du client.

La FCA (Financial Conduct Authority) britannique illustre ce changement concernant l'exemption d'agent commercial comme suit :

Un exemple de situation dans laquelle une plateforme agit à la fois pour le payeur et pour le bénéficiaire est celle où une plateforme autorise un payeur à transférer des fonds vers un compte qu'elle contrôle ou gère, sans que cela ne constitue un règlement de la dette du payeur au bénéficiaire, avant de transférer le montant correspondant au bénéficiaire, dans le cadre de l'accord établi avec ce dernier.

La FCA énonce également l'exemple spécifique de la plateforme de collecte de fonds en ligne qui accepte les dons avant de les transmettre à leur destinataire. Elle indique qu'une telle plateforme ne peut prévaloir de l'exemption d'agent commercial étant donné qu'elle « n'est pas un agent commercial autorisé en vertu d'un accord à négocier ni à conclure l'achat ou la vente de biens ou de services soit pour le compte d'un payeur ou d'un employé, mais pas pour celui des deux. »

La limitation de l'exemption d'agent commercial vise à protéger les paiements réalisés par les clients à l'intention des marchands et à éviter les distorsions de concurrence. Lorsqu'une plateforme reçoit les paiements dus par les clients aux marchands, ces derniers assument non seulement l'obligation contractuelle envers les clients, mais aussi le risque de crédit supplémentaire lié à une éventuelle défaillance de la plateforme avant qu'elle ne les ait payés. Du point de vue de la concurrence, la directive DSP2 tente d'harmoniser la manière dont les différents pays d'Europe appliquent l'exemption d'agent commercial.

Autres considérations relatives à la DSP2 pour les plateformes

Critère de l'occupation ou de l'activité commerciale régulière

Les plateformes doivent également définir si leurs services de paiement constituent une « occupation ou une activité commerciale régulière », dans la mesure où, conformément à la DSP2, l'obtention d'une licence concerne exclusivement « les prestataires de services qui fournissent des services de paiement à titre d'occupation ou d'activité commerciale régulière ». Le point de vue de la FCA à ce sujet est instructif : « les services doivent être fournis en tant qu'occupation ou activité commerciale régulière à part entière et non simplement en tant que service accessoire d'une autre activité commerciale » et « le fait qu'un service fasse partie d'une offre incluant d'autres services ne le rend cependant pas nécessairement accessoire à ces services. La question revient à définir si le service est, dans les faits, lui-même fourni en tant qu'occupation ou activité commerciale régulière.* » Il est très difficile d'imaginer qu'une plateforme qui reçoit le paiement du client et paye le marchand pour chaque transaction effectuée par son biais soit considérée comme simplement accessoire et non comme une occupation ou une activité commerciale régulière.

L'exemption de réseau limité

Cette exemption s'applique à un éventail très limité d'activités, comme les paiements en « boucle fermée ». Les plateformes qui tombent dans le champ d'application extrêmement étroit de cette exemption sont toutefois tenues de déclarer à l'autorité de contrôle compétente lorsque les transactions de paiement qu'elles ont traitées au cours des 12 mois précédents dépassent la somme d'un million d'euros, plafond à partir duquel elles pourront être contraintes d'obtenir une licence de paiement.

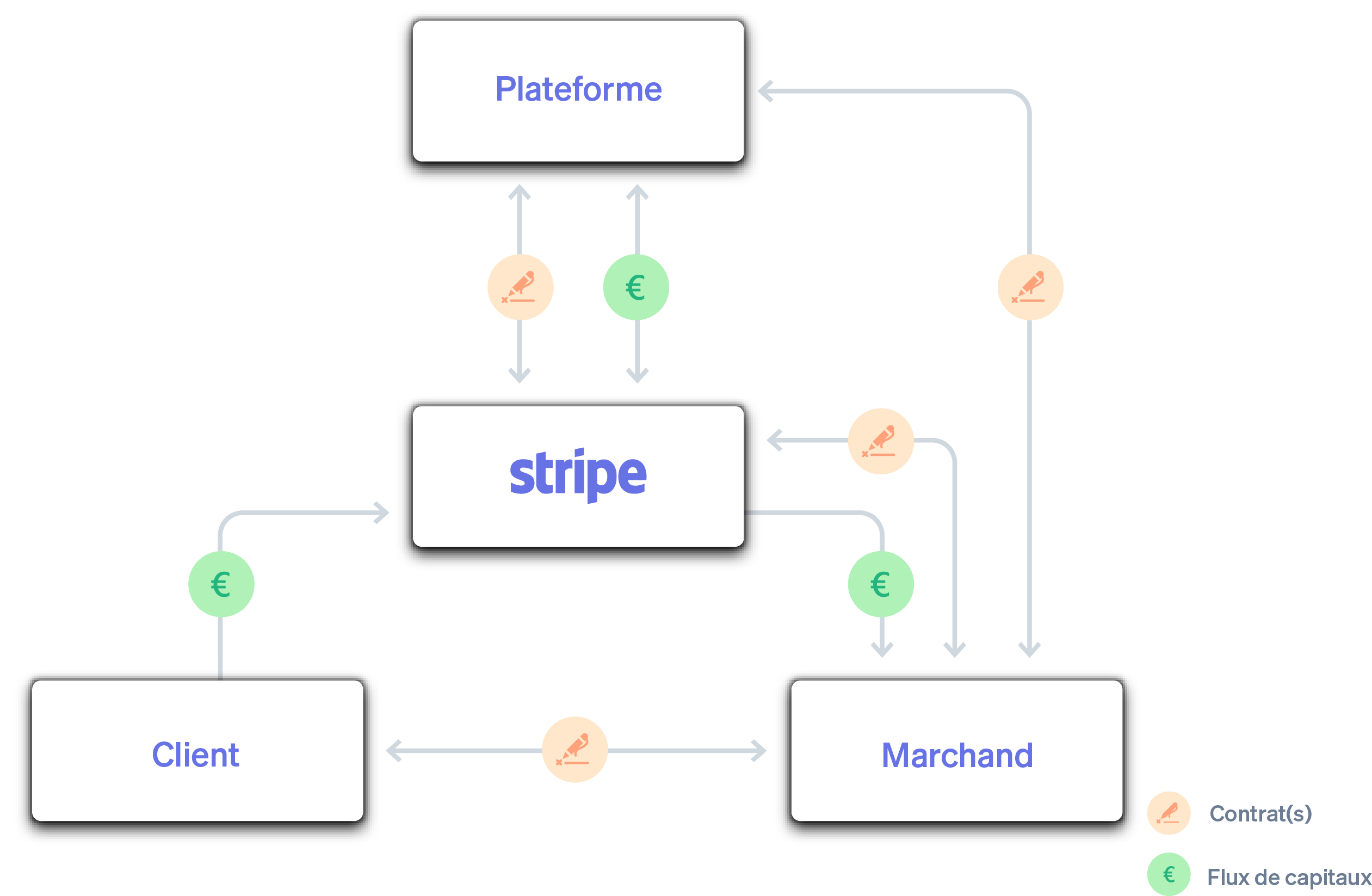

L'approche de Stripe quant aux paiements pour les plateformes

Nous avons conçu Stripe Connect afin de faire peser la charge qu'impliquent les réglementations en matière de paiement en Europe non plus sur les plateformes, mais sur Stripe et notre licence d'établissement de monnaie électronique. Pour ce faire, nous avons imaginé une toute nouvelle solution basée sur un tunnel de paiement dans lequel les plateformes ne perçoivent ni ne contrôlent les fonds.

Pour les raisons évoquées plus tôt, les réalités commerciales font que la plupart des plateformes souhaitent faciliter les ventes plutôt que de les réaliser et, du fait qu'elles agissent à la fois au nom des clients et des marchands, il est essentiel qu'elles ne perçoivent ni ne contrôlent les fonds. Ce pilier réglementaire est à la base du développement de Connect, et c'est l'une des principales raisons pour lesquelles de nombreuses plateformes en Europe ont choisi Stripe.

Avec Connect, Stripe passe un contrat avec le marchand et un autre avec la plateforme dans le cadre desquels elle verse le paiement au marchand et les frais à la plateforme. Les fonds dus par le client au marchand ne sont jamais perçus par la plateforme ni sous son contrôle. À la place, ils sont déposés sur notre compte bancaire réglementé avant d'être versés par Stripe au marchand. Les services de paiement sont fournis par Stripe plutôt que par la plateforme, qui n'a donc pas à supporter les frais importants, en matière de réglementation et de conformité, liés à l'obtention d'une licence de paiement ou d'une exemption. Pour reprendre notre diagramme qui combine tunnel de paiement et responsabilités, voici comment Connect fonctionne :

En plus d'assumer la charge des réglementations liées aux paiements, Connect fournit également les garanties et les avantages suivants aux plateformes.

- Inscription et vérification des marchands. Stripe tire parti de son expérience fondée sur la vérification de millions de comptes et la combine à des systèmes propriétaires pour approuver en toute simplicité un nombre croissant d'utilisateurs.

- Personnalisation de l'expérience des marchands. Ils peuvent notamment accepter de laisser à la plateforme le soin de gérer leur expérience, y compris leur interface utilisateur, les virements et la communication avec l'API Stripe.

- Fonctionnalités de paiement innovantes compatibles avec de nombreux modèles économiques, comme one-to-many, many-to-many, le blocage de fonds, les débits de compte, Instant Payouts et bien d'autres.

- Acheminement local des transactions, synonyme de meilleurs taux d'acceptation et de réduction des coûts des moyens de paiement dans plus de 135 devises, y compris les prélèvements automatiques SEPA, Sofort, Alipay, WeChat Pay et bien d'autres.

- Virements pour les marchands dans les devises locales, qui permettent aux plateformes d'internationaliser leurs activités sans avoir à disposer d'entités ni de partenaires bancaires régionaux (virements dans plus de 15 devises dans plus de 30 pays dans le monde).

- Protection des informations sensibles des cartes conforme au niveau 1 de la norme PCI et synonyme de tranquillité d'esprit pour les plateformes.

- Modélisation avancée et machine learning de Stripe Radar, une solution conçue pour surveiller les transactions de bout en bout, détecter et prévenir la fraude, et prendre les mesures adéquates en cas d'activité suspecte.

En résumé, Connect met à disposition des plateformes européennes un tunnel de paiement sophistiqué et conforme qui leur permet d'établir leurs contrats avec les marchands dans le respect de la législation locale en matière de paiements, sans avoir à solliciter de licence de paiement ni à devenir une entreprise réglementée. Stripe assume cette charge réglementaire de façon à ce que les plateformes puissent consacrer leur temps et leurs ressources au bon fonctionnement de leurs activités. Plusieurs centaines de plateformes européennes ouvertes aux marchands ont déjà choisi de s'en remettre à Stripe Connect plutôt que d'obtenir leur propre licence de paiement ou de se soumettre aux limites d'une exemption.

Ce guide a vocation informative et les plateformes se doivent de toujours vérifier leur propre statut réglementaire. N'hésitez pas à nous contacter pour toute question concernant Stripe Connect. Nous serons ravis de vous aider.

Vous trouverez dans notre FAQ les réponses aux questions les plus courantes au sujet du statut réglementaire de Stripe Connect en Europe.