Este informe ofrece una descripción completa de la situación del fraude por Internet. Analizamos datos de 2019-2022, incluidos miles de millones de intentos de pago de empresas en Stripe, y trabajamos con Milltown Partners (en colaboración con focaldata) para encuestar a más de 2500 líderes empresariales en 9 mercados de todo el mundo (Alemania, Australia, Canadá, Estados Unidos, Francia, Japón, Países Bajos, Reino Unido y Singapur).

Al combinar nuestro propio análisis de Stripe con los resultados de esta encuesta, podemos identificar las mayores tendencias de fraude en el último año, como el aumento de disputas relacionadas con productos en 2020 y que las empresas con ingresos recurrentes están especialmente preocupadas por el impacto financiero del fraude. También destacamos cómo puedes adaptarte con éxito a estas tendencias de fraude con consejos a lo largo de este informe basados en los datos que descubrimos. Concluimos este documento con cuatro de las prácticas recomendadas basadas en nuestras predicciones sobre el rumbo de la industria del fraude.

Organizamos este informe en cuatro secciones:

- Razones por el incremento del fraude

- Diferencias del fraude en función de la región, el país y el tamaño de la empresa

- ¿Cómo afecta el fraude a las empresas?

- Predicciones sobre la industria del fraude

Resumen ejecutivo

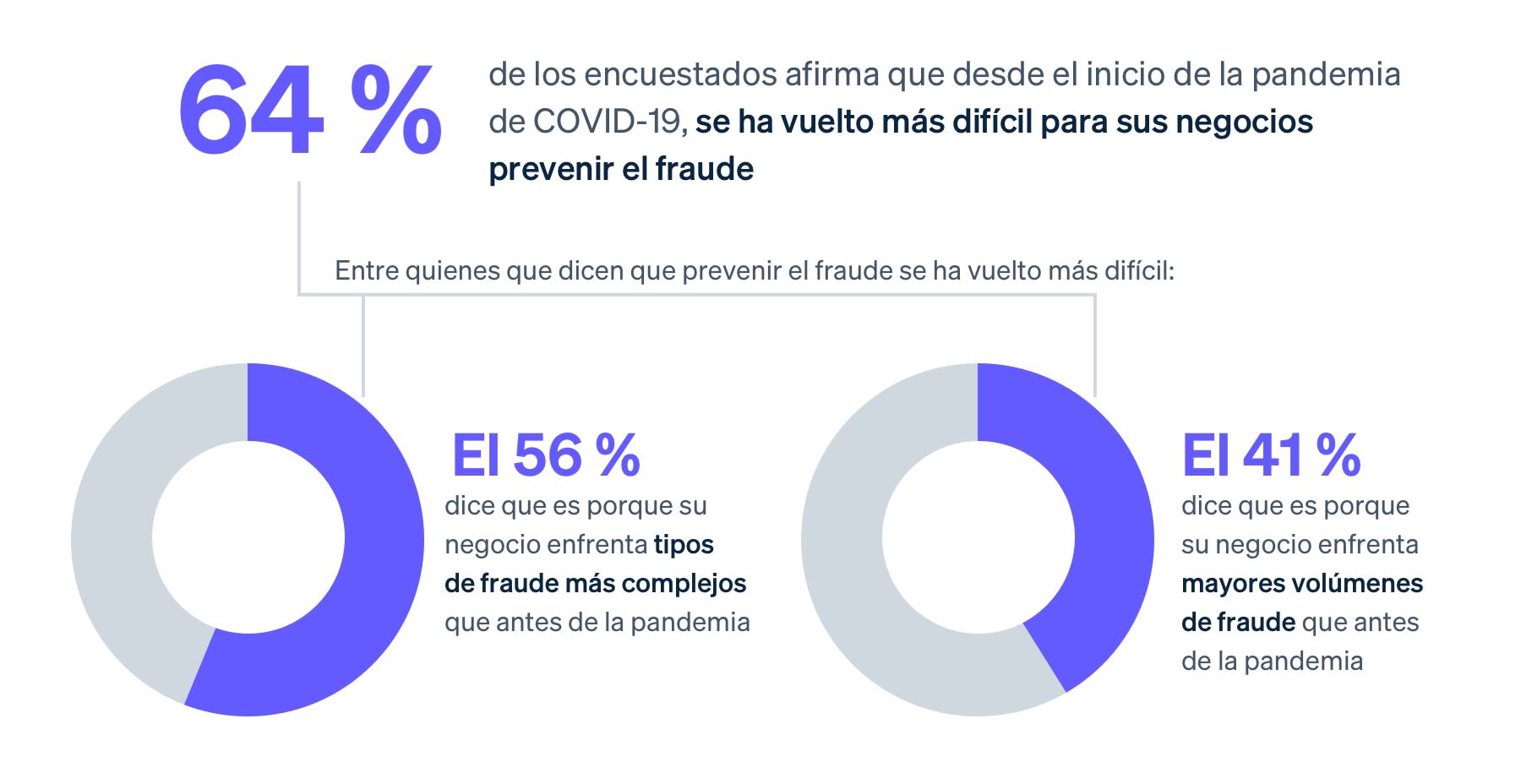

- El 64 % de los líderes empresariales encuestados a nivel mundial afirma que le resulta más complicado combatir el fraude desde que comenzó la pandemia. Creemos que esto se debe, en cierta medida, a un aumento de los tipos de fraude y de su volumen.

- Cuando empezó la pandemia, observamos un aumento temporal del 156 % en las disputas relacionadas con productos, con códigos como «producto no recibido» y «producto no aceptable». Suponemos que los clientes solicitaban contracargos tras haber esperado semanas (en algunos casos, o incluso meses) a que los vendedores enviaran los pedidos debido a interrupciones en la cadena de suministro.

También observamos un aumento del 40 % en el número de empresas que sufrieron intentos de ataque de prueba de tarjetas. Durante la pandemia, se crearon miles de nuevas empresas de e-commerce, y creemos que este auge generó nuevas oportunidades para los estafadores. - El fraude aumento en todas las empresas del mundo, especialmente a las empresas de América Latina. De hecho, estas últimas registraron una tasa de fraude un 97 % más alta en comparación con las de América del Norte y un 222 % más alta que las de Asia-Pacífico. Esto se debe a una serie de factores específicos de la región, como el hecho de contar con una infraestructura de pagos operada a nivel local.

- Las empresas con ingresos recurrentes, específicamente aquellas que venden a particulares (B2C), fueron las más afectadas. Más del 75 % de las empresas con modelos de negocio de suscripción B2C afirmó que, durante el último año, había tenido que intensificar el trabajo de revisión manual y dedicar más recursos para combatir el fraude. Las marcas de estas empresas B2C son más reconocidas entre el público general, lo que facilita la reventa de sus productos y, en consecuencia, es más probable que se conviertan en el blanco de los estafadores.

- El impacto empresarial del fraude va mucho más allá de las pérdidas financieras. El análisis de Stripe reveló que cuantos más ataques de fraude intente prevenir una empresa, más probable es que también bloquee pagos legítimos, lo que reduce sus tasas de conversión. En un esfuerzo por reducir estos falsos positivos, las empresas pueden revisar manualmente cada uno de estos pagos marcados como sospechosos, aunque esto genera otro gasto operativo.

- Estas son cuatro formas de adaptarse a estas tendencias de fraude por internet que prevemos pondrán en marcha las empresas: 1) las intervenciones, como 3D Secure, jugarán un papel más importante; 2) las fuentes de datos serán más completas y ayudarán a las empresas a tomar decisiones más rápidas y precisas; 3) los emisores y las empresas colaborarán más para agilizar las disputas y reducir los pagos rechazados incorrectamente; y 4) las preferencias de pago de los consumidores seguirán cambiando, lo cual modificará el panorama del fraude actual.

Razones por el incremento del fraude

La COVID-19 marcó el comienzo de un hito histórico de crecimiento del comercio electrónico. Las empresas que usan Stripe procesaron más de USD 640,000 millones en pagos en 2021, un 60 % más que el año anterior. Estos pagos procedían de un grupo de empresas que crecía rápidamente: se unieron 1400 empresas nuevas a Stripe todos los días durante el año pasado. Este aumento, especialmente de nuevas empresas, generó más oportunidades para los estafadores.

Para muchos, se trataba de la primera vez que montaban un negocio y, por tanto, carecían de las herramientas o los recursos para lidiar con el fraude. En otros casos, estaban más centrados en establecerse y volverse rentables que en crear una estrategia para prevenir ataques de este tipo. Pero las nuevas empresas no fueron las únicas en enfrentar estos desafíos; de hecho, incluso las empresas más consolidadas tuvieron dificultades a la hora de prevenir el fraude debido a que los tipos de fraude eran más complejos o porque los volúmenes eran más altos en comparación con los que había antes de la pandemia.

Además, los estafadores son cada vez más sofisticados, encontrando nuevas formas de atacar a las empresas. En ocasiones, se organizan en grupos y se conectan con otros estafadores para intercambiar prácticas.

Mientras más clientes compran en línea en nuestras tiendas, el volumen de pagos fraudulentos va aumentando. Es difícil revisar manualmente todas las transacciones, por lo que nos centramos en unas pocas porque los [recursos] [no] son suficientes.

Las disputas relacionadas con productos se duplicaron en 2020 en comparación con 2019

Desde marzo de 2020 hasta mayo de 2020, el análisis de Stripe encontró que los pagos tenían más del doble de probabilidades de generar códigos de motivo no fraudulentos, como disputas de "producto no recibido" y "producto no aceptable", en comparación con 2019. Nuestra hipótesis es que los clientes solicitaban más devoluciones de cargos después de que los vendedores tardaban semanas, o incluso meses, en cumplir con los pedidos debido a interrupciones en la cadena de suministro.

América Latina aparentemente experimentó las tasas más bajas de disputas relacionadas con productos, pero creemos que este hallazgo se debe al comportamiento del emisor. En México, las disputas tienen siete veces más probabilidades de ser reportadas sin un código de motivo que en todos los países combinados, y en Brasil, las disputas tienen un 50 % más de probabilidades de ser reportadas como fraude.

Prácticas recomendadas para prevenir disputas relacionadas con productos:

-

Haz que tu política de devolución sea clara, transparente y razonable. Por ejemplo, inicia la ventana de devolución cuando un cliente recibe el producto en lugar de cuando se envía.

-

Agrega el nombre de tu empresa directamente en el descriptor de tu tarjeta de crédito.

-

Establece un proceso formal de disputa.

-

Notifica a los clientes antes de procesar su pago. Para las empresas de suscripción, asegúrate de que los clientes reciban al menos un recordatorio de su próximo pago.

-

Para las empresas de comercio electrónico, solicita la firma de un cliente al entregar su pedido.

Los intentos de ataques de prueba de tarjetas afectaron a un 40 % más de empresas

Los ataques probando diferentes tarjetas ocurren cuando alguien intenta determinar si la información de la tarjeta robada está activa para poder usarla para realizar compras. Un estafador puede hacer esto comprando información de tarjetas de crédito robadas y luego intentando validar o hacer compras con esas tarjetas para determinar qué tarjetas siguen siendo válidas.

Durante el primer año de la pandemia, vimos un aumento del 40 % en la proporción de empresas que experimentaron intentos de ataques con tarjetas. Esta tendencia se aplicaba tanto a las nuevas empresas como a las ya consolidadas; sin embargo, las nuevas empresas (aquellas que se habían registrado en Stripe en un plazo de 90 días) representaron una parte mayor de lo habitual de las empresas sometidas a la prueba de las tarjetas.

Los ataques de prueba de tarjetas pueden afectar negativamente a las empresas de varias maneras. La afluencia de transacciones debido a un ataque de pruebas de tarjetas puede generar mayores costos de procesamiento de pagos y el riesgo de tiempo de inactividad (si una empresa no puede manejar el aumento del tráfico, su sitio web puede colapsar). Además, los ataques exitosos de prueba de tarjetas dañan el ecosistema financiero global. Las empresas son más propensas a procesar pagos con tarjetas robadas, lo que en última instancia genera más disputas. Debido al riesgo para el ecosistema financiero, las empresas pueden ser penalizadas por los emisores y las redes de tarjetas por permitir ataques de prueba de tarjetas.

Un análisis de Stripe por separado de noviembre de 2021 encontró que las organizaciones sin fines de lucro se ven particularmente afectadas por los ataques de prueba de tarjetas: El 11 % de todos los ataques de prueba de tarjetas que observamos estaban dirigidos a ellas. ¿Por qué? Muchas organizaciones benéficas permiten a los donantes (o, en este caso, a los estafadores) elegir una cantidad de donación muy pequeña, como 1 o 5 dólares, ya que es menos probable que el verdadero titular de la tarjeta note las transacciones pequeñas en su estado de cuenta. Además, es más probable que las organizaciones benéficas tengan equipos de fraude más pequeños y carezcan de los recursos para bloquear transacciones. Las organizaciones benéficas (y cualquier negocio de prueba de tarjetas) no solo pierden el dinero, sino que también son penalizados por los bancos por permitir que estos ataques de tarjetas ocurran.

Prácticas recomendadas para prevenir ataques de prueba de tarjetas:

-

Optimiza tu integración con el proveedor de pagos. Muchos proveedores de pagos aplicarán diferentes controles para mitigar un ataque de prueba de tarjeta, pero el éxito de esos controles depende de la calidad de tu integración y las señales que envíes al proveedor. En general, cuantos más datos proporcione tu integración, más exitosa puede ser la prevención de pruebas de tarjetas.

-

Mantén seguras tus claves API. Tu clave de API secreta se puede utilizar para realizar cualquier llamada de API en nombre de tu cuenta, como crear pagos o realizar reembolsos. Trata tu clave API secreta como lo harías con cualquier otra contraseña y solo otorga acceso a quienes lo necesiten.

-

Habilita CAPTCHA en tu flujo de pago para diferenciar entre clientes legítimos y bots de prueba de tarjetas.

-

Establece límites de velocidad para controlar la cantidad de tráfico entrante y saliente. Por ejemplo, si los probadores de tarjetas validan las tarjetas adjuntándolas a nuevos clientes, podrías limitar la cantidad de nuevos clientes que provienen de una sola dirección IP en un día.

-

Considera solicitar a los clientes que inicien sesión en tu cuenta para realizar un pago.

Diferencias del fraude en función de la región, el país y el tamaño de la empresa

La importancia de la lucha contra el fraude es universal: el 90 % de los líderes empresariales encuestados dicen que la prevención del fraude en el comercio electrónico es importante para su negocio. Sin embargo, existen diferencias sutiles en la actividad de fraude según la industria y la ubicación de la empresa, lo que sugiere un panorama complejo.

Fraude por región y país

Stripe tiene la mayor cantidad de datos de volumen de pago para las empresas en América del Norte, por lo que usaremos América del Norte como referencia para otras regiones en el análisis de esta sección.

Todos los negocios en línea tienen que gestionar el fraude; sin embargo, el análisis de Stripe mostró que las empresas en América Latina eran particularmente susceptibles al aumento de las tasas de fraude.

Los datos mostraron que América Latina tuvo las tasas de fraude con tarjetas más altas del mundo durante nuestro período de tiempo estudiado: 97 % más que en América del Norte y 222 % más que en la región de Asia y el Pacífico. La infraestructura de pagos administrada localmente y el uso menos frecuente de tarjetas de crédito significan que los modelos de fraude utilizados por los bancos pueden ser más débiles que en otras regiones. Las reglas también tienden a favorecer a los titulares de tarjetas en el proceso de disputa, lo que hace que las empresas sean especialmente vulnerables al fraude. Además de estos factores locales, el mercado se mueve cada vez más por Internet (observamos un aumento del 518 % en los nuevos negocios iniciados en Stripe en América Latina en 2021), lo que crea aún más oportunidades para que los estafadores ataquen.

Las empresas de Europa, Oriente Medio y África tuvieron tasas de fraude sustancialmente más bajas en comparación con América del Norte, lo que probablemente refleja el impacto de las regulaciones de Autenticación reforzada de clientes (SCA) que exigen que las empresas agreguen la autenticación de dos factores a su flujo de pago.

También hubo variaciones considerables entre los países. Por ejemplo, Francia tuvo casi el doble de la tasa de fraude de Alemania, mientras que Singapur experimentó la mitad de la tasa de fraude de la región de Asia-Pacífico en su conjunto. Esta variación en el fraude entre países puede dificultar aún más que las empresas globales luchen contra el fraude. Como resultado, podemos decir que no hay un enfoque único para la gestión del fraude.

Si tienes la capacidad y los recursos, te recomendamos analizar el comportamiento de tus clientes, las tendencias del mercado y las regulaciones en cada país en el que operas para comprender mejor los ataques y vectores de fraude más probables que podrías experimentar. Sin embargo, a medida que las empresas crecen, esta complejidad puede convertirse rápidamente en algo difícil de administrar, lo que subraya la importancia de aprovechar una herramienta de fraude automatizada y sofisticada.

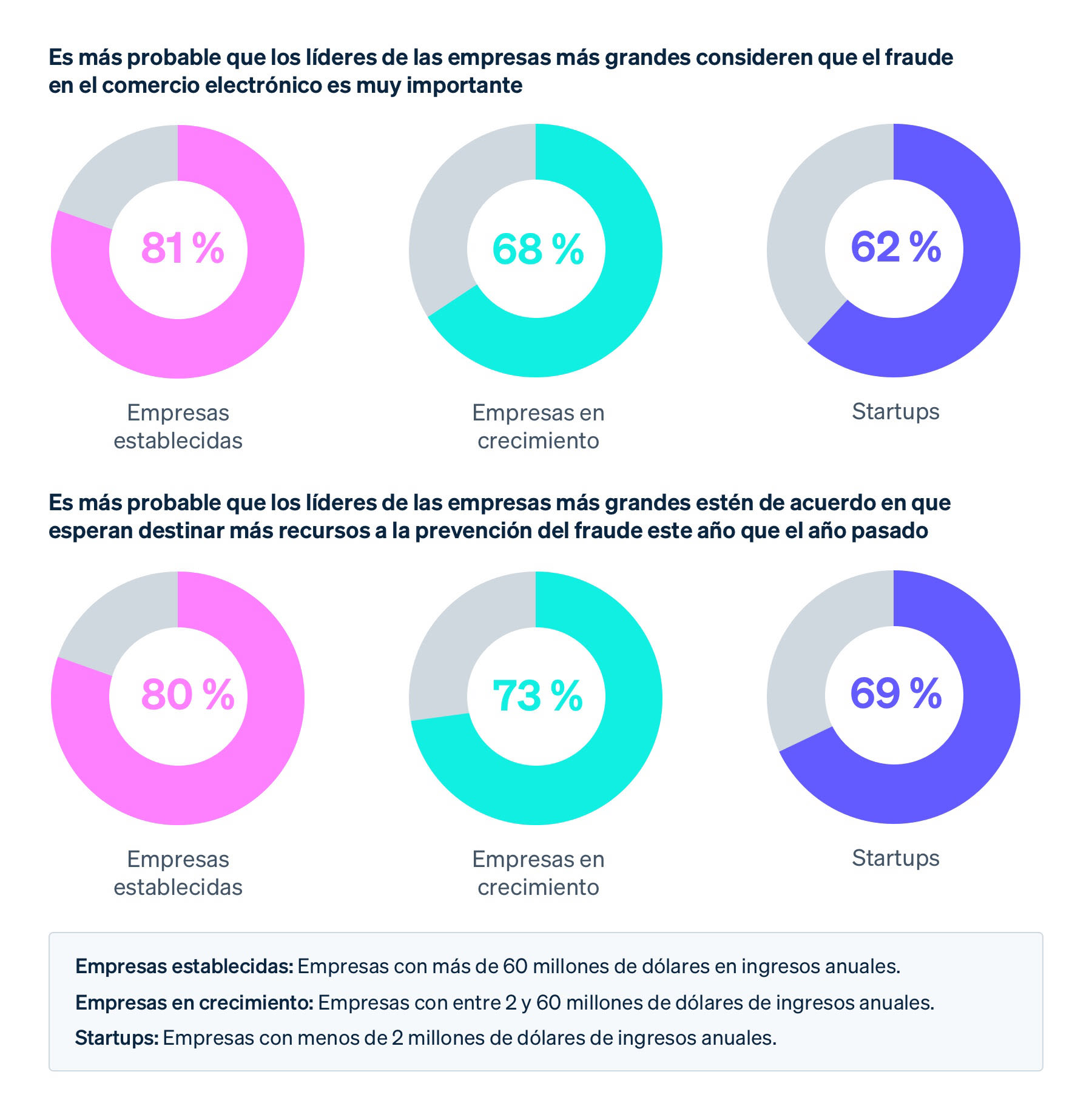

El fraude por tamaño de empresa y modelo de negocio

Los líderes empresariales perciben el riesgo de fraude de manera diferente según el tamaño de la empresa y el modelo de negocio. Por ejemplo, nuestra encuesta mostró que la prevención del fraude se vuelve más importante con la escala y, como era de esperar, las empresas más grandes tienen más recursos para invertir en esa estrategia de prevención del fraude en comparación con las empresas más pequeñas. Sin embargo, los recursos por sí solos no previenen el fraude; de acuerdo con nuestra encuesta, los líderes empresariales con grandes equipos de fraude tenían más probabilidades de enfrentar desafíos operativos al administrar el fraude y es más probable que reporten mayores pérdidas por fraude.

Estas tendencias pueden señalar oportunidades para las pequeñas empresas, las empresas en crecimiento pueden optar por desarrollar una estrategia de fraude en profundidad ahora, cuando son más pequeñas, para salir adelante con el problema. Sin embargo, desviar tiempo y recursos para luchar contra el fraude puede ser a costa del crecimiento del negocio, y las empresas más pequeñas deben considerar cuidadosamente las compensaciones.

También analizamos los resultados de nuestra encuesta según el modelo de negocio, clasificando a las empresas de la siguiente manera:

- Software como servicio (SaaS)

- Empresas de suscripciones (B2C)

- Marketplaces y plataformas

- Comercio electrónico

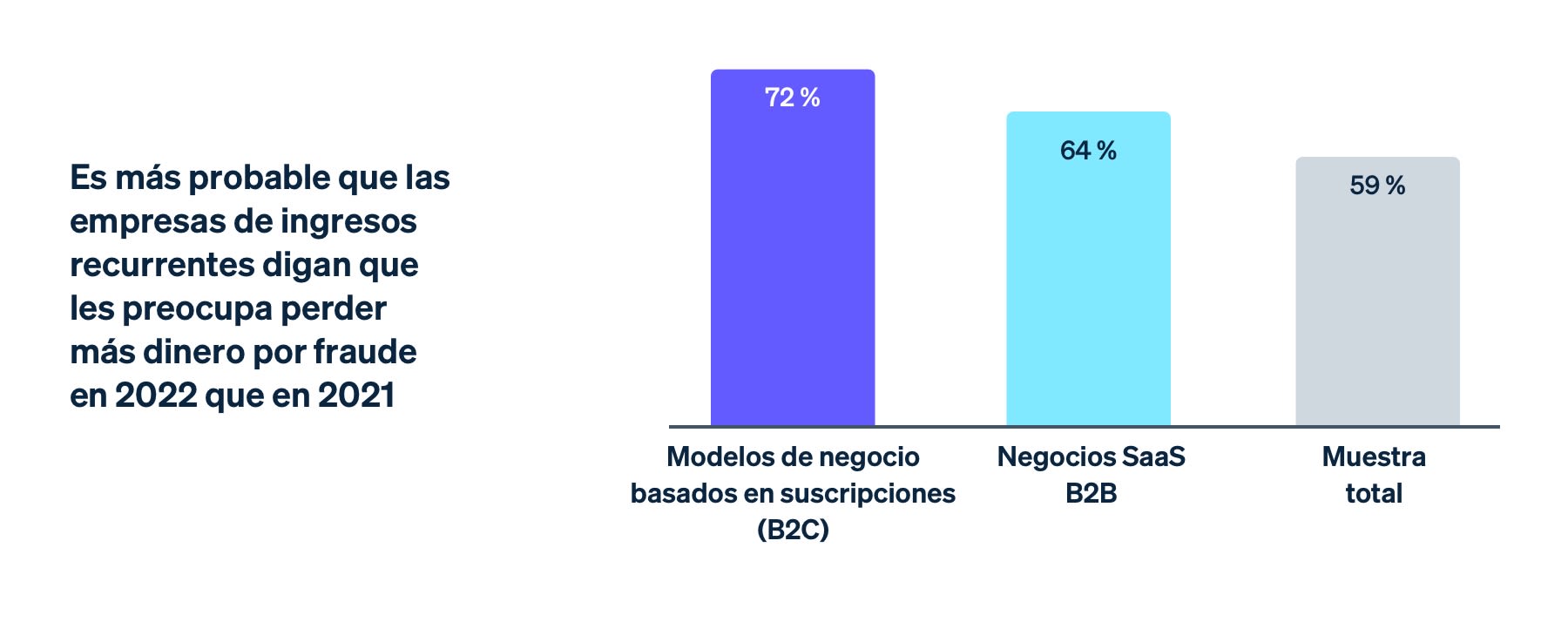

Encontramos que las empresas de ingresos recurrentes eran las más preocupadas por el impacto financiero del fraude. En comparación con otros modelos de negocio que encuestamos, los líderes de fraude en las empresas de ingresos recurrentes estaban más preocupados por perder dinero a causa del fraude y era más probable que pensaran que perdieron una mayor proporción de sus ingresos a causa del fraude en 2021 en comparación con la época anterior a la pandemia. Estas preocupaciones pueden ser el resultado de su modelo de negocio debido a que generan ingresos en un calendario establecido (como mensual o trimestralmente) y porque han visto aumentar sus tasas de fraude en el último año, es más probable que piensen que esa tendencia solo continuará a medida que su empresa crece.

En particular, las empresas de suscripción B2C luchaban más con la carga operativa del fraude. Era más probable que informaran que sus casos de revisión manual aumentaron en 2021, que desviaron más recursos para combatir el fraude y que tuvieron que retrasar inversiones o planes de expansión para gestionar el fraude.

Suponemos que las empresas B2C experimentaron más fraudes porque es más probable que sean marcas de consumo en el hogar, lo que facilita que los estafadores revendan los bienes o servicios robados (como comprar una suscripción digital con una tarjeta de crédito robada y luego venderla a un precio más bajo).

¿Cómo afecta el fraude a las empresas?

El fraude puede salir muy caro, de hecho, el 59 % de los encuestados espera que su negocio pierda más ingresos por fraude este año que el anterior.

Las empresas pierden dinero tanto por disputas fraudulentas como por tratar de prevenir el fraude. Por ejemplo, si tu negocio pierde una disputa, eres responsable de pagar más que el monto original de la transacción. El fraude, normalmente conduce a cargos de devolución (el costo asociado a la anulación del pago con tarjeta por parte del banco) y tarifas de red más altas por disputas.

Sin embargo, nuestra encuesta encontró que el impacto empresarial del fraude va más allá de las pérdidas financieras. Muchas empresas tienen que expandir su equipo de fraude o desviar productos o recursos de ingeniería para administrar los gastos generales operativos, desplazando recursos valiosos de su producto principal.

Tasas de conversión de pago más bajas

El análisis de Stripe encontró que cuanto más fraude trata de prevenir una empresa, más probable es que también bloquee los cargos legítimos. Los falsos positivos, o los falsos rechazos, se dan cuando un cliente legítimo intenta realizar una compra, pero se le impide hacerlo. Los falsos rechazos pueden suponer para la empresa un golpe tanto en términos de ganancia bruta como en su reputación. De hecho, el 33 % de los consumidores afirman que no volverían a comprar en una empresa después de un falso rechazo.

Incluso un solo problema de fraude [puede] causar muchos problemas y puede hacernos perder a un comprador legítimo debido a revisiones de seguridad adicionales.

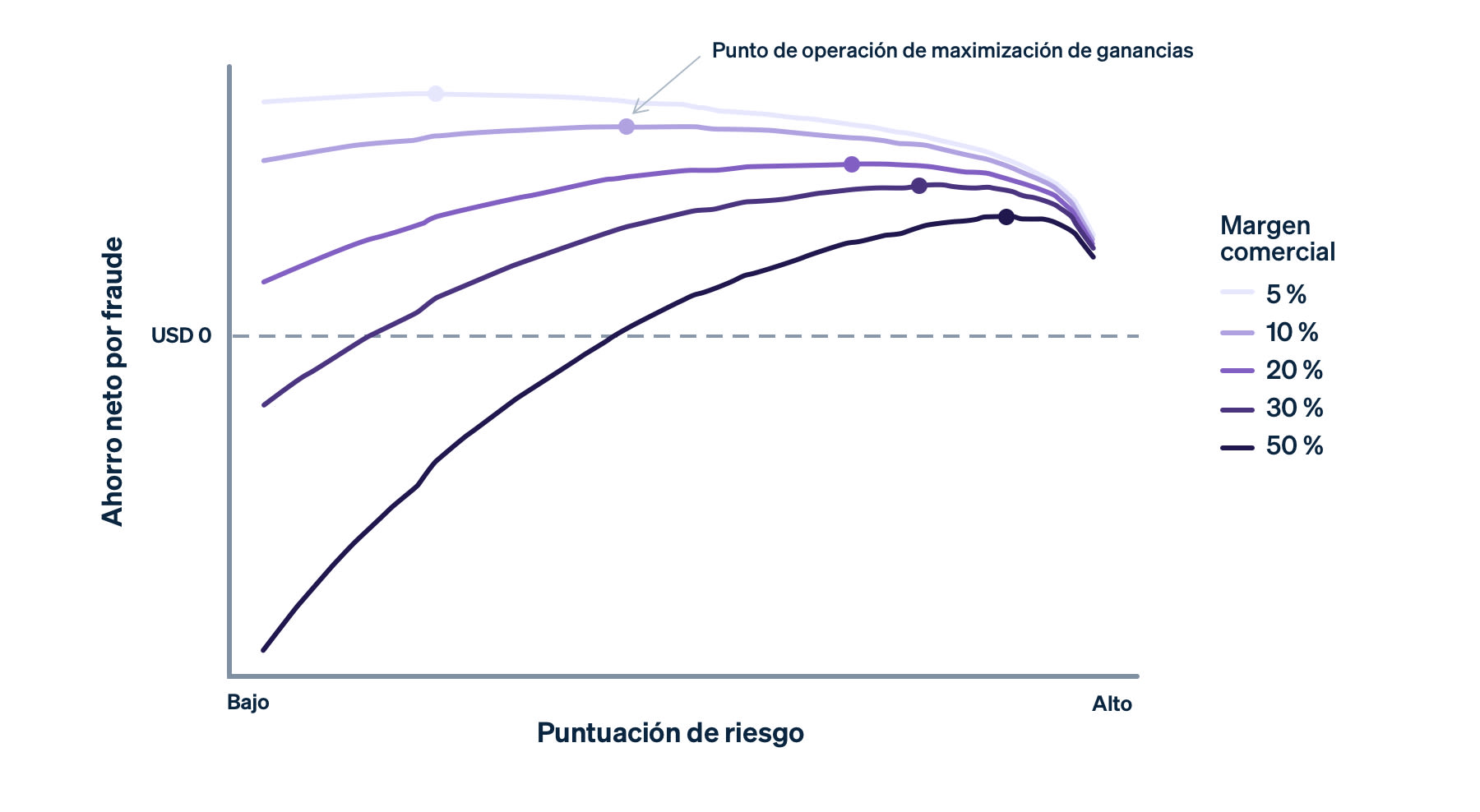

Hay una compensación entre la prevención de más disputas y la reducción del número de clientes legítimos bloqueados. Al evitar más fraudes, aumentarás el número de buenos clientes bloqueados. Por otro lado, reducir la cantidad de buenos clientes indebidamente bloqueados a menudo aumenta la probabilidad de que se escapen más fraudes reales. Esta compensación también depende de tu solución contra el fraude ya que siempre tendrás que gestionar esta compensación si tu solución antifraude es estática y no inviertes en recursos continuos para mejorarla. Por otro lado, si los modelos de tu solución de fraude se adaptan y cambian continuamente en función de los vectores de fraude, esta compensación puede ser un desafío menor.

Dada la compensación entre la prevención de disputas y el bloqueo de pagos legítimos, las empresas pueden seleccionar el umbral de bloquear los pagos para maximizar las ganancias. Este punto de maximización de ganancias es donde la diferencia entre los costos de fraude prevenidos y las buenas ganancias bloqueadas es mayor.

La puntuación de riesgo es el umbral a partir del cual se bloquean las operaciones que utilizan Radar (la configuración predeterminada bloquea las transacciones cuando superan una puntuación de riesgo de 75).

El ahorro neto por fraude es el resultado de los costos totales de fraude evitados menos la ganancia legítima bloqueada.

El punto operativo de maximización de ganancias es el punto exacto en el que una empresa ha maximizado los ahorros netos por fraude, optimizando entre el bloqueo de transacciones fraudulentas y el bloqueo de transacciones buenas.

¿Cómo leer está gráfica? A medida que aumenta el umbral de riesgo a lo largo del eje x, existe una mayor probabilidad de que una transacción sea fraudulenta. Cuanto mayor sea el umbral de riesgo, menos transacciones serán bloqueadas. A medida que bloqueas más transacciones, aumentan tus ahorros netos por fraude, pero también es más probable que bloquees transacciones legítimas.

La compensación entre la prevención del fraude y el bloqueo de transacciones legítimas depende del margen por transacción. Por ejemplo, es más probable que las empresas con transacciones de alto margen (50 %) a lo largo de la línea en morado oscuro del gráfico permitan más transacciones y tengan un umbral de riesgo más alto porque cada transacción individual legítima es mucho más valiosa (por ejemplo, en comparación con una empresa de menor margen).

Las empresas deben administrar esta compensación en función de sus márgenes, perfil de crecimiento y otros factores. Si los márgenes de una empresa son pequeños, por ejemplo, si vende alimentos en línea, es posible que el costo de una transacción fraudulenta deba compensarse con cientos de buenas transacciones, lo que hace que cada falso negativo sea muy costoso. Las empresas con este perfil pueden inclinarse por lanzar una red amplia cuando intentan detener un posible fraude. Por otro lado, si los márgenes de una empresa son altos, por ejemplo, para una empresa SaaS, ocurre lo contrario. La pérdida de ingresos de un cliente legítimo bloqueado puede compensar el costo del aumento del fraude. También es importante tener en cuenta que las empresas pueden elegir cómo optimizar sus tasas de fraude hasta cierto punto; si el fraude alcanza ciertos niveles, las redes de tarjetas impondrán tarifas y multas.

Gastos generales operativos

En un esfuerzo por reducir los falsos positivos, las empresas pueden revisar manualmente algunos pagos marcados para confirmar si son realmente fraudulentos. Esto es bastante laborioso; las empresas necesitan un equipo de analistas de fraude para evaluar el riesgo en función de una variedad de factores, como los detalles de la transacción y el historial de los clientes.

Es realmente frustrante porque significa que tengo que desviar recursos para acomodarlo o siento que la situación se va a salir de control.

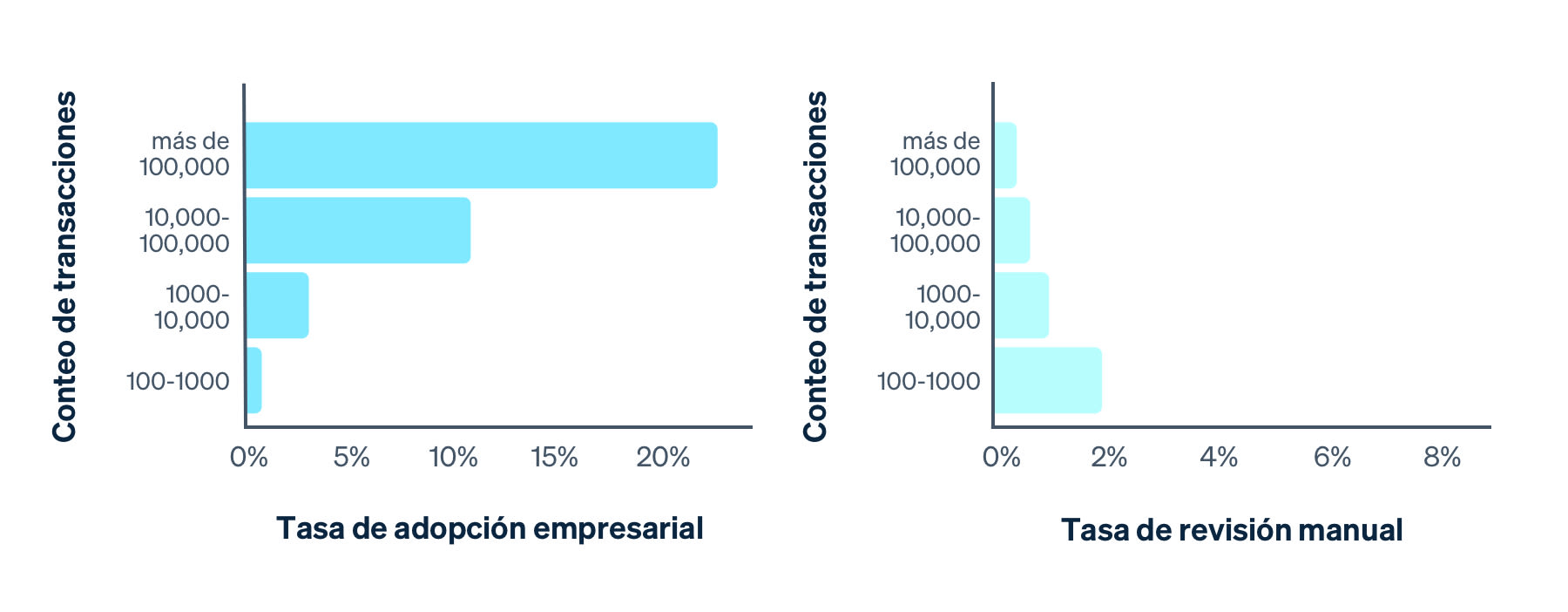

Proporción de empresas activas y elegibles de Stripe que realizan revisiones manuales (tasa de adopción de empresas) y la proporción promedio de las transacciones que se revisan manualmente (tasa de revisiones manuales) según la cantidad de transacciones efectuadas en el último año (los números registrados superan los límites establecidos)

Descubrimos que las empresas más grandes tienen más probabilidades de adoptar revisiones manuales, pero cuanto más grandes son, menor es la fracción de transacciones que revisan. Por ejemplo, más del 20 % de las empresas que realizaron más de 100,000 transacciones en el último año usaron revisiones manuales, pero revisaron menos del 1 % de sus transacciones totales. Las grandes empresas tienen los recursos para revisar manualmente las transacciones, pero guardan esas revisiones manuales para transacciones de mayor importancia.

Recomendaciones para reducir los gastos generales operativos:

-

Para pequeñas empresas sin equipos dedicados al fraude, una solución de garantía de devolución de cargos (donde un tercero garantiza cubrir los costos de devolución de cargos) puede ser particularmente útil.

-

Para las medianas y grandes empresas de comercio electrónico, una solución de aprendizaje automático (machine learning) puede ayudar a combatir el fraude a gran escala, sin necesidad de recursos de ingeniería adicionales.

-

Las grandes empresas a menudo utilizan un montón de soluciones puntuales (como herramientas específicas para admitir CAPTCHA o escaneo de tarjetas) junto con software de fraude o como insumos en sus propios modelos de fraude.

Predicciones sobre la industria del fraude

El fraude evoluciona constantemente con el tiempo, y 2021 no fue la excepción. De hecho, los estafadores se volvieron aún más sofisticados el año pasado, atacando a las empresas en Internet de nuevas maneras. En este informe hemos abordado una serie de retos para enfrentar el fraude y adaptarse al panorama actual a través de cuatro caminos:

1. Las implementaciones, como 3DS, jugarán un papel más importante

Las implementaciones contra el fraude te permiten bloquear o permitir transacciones con mayor confianza cuando crees que son sospechosas, mediante la emisión de un "reto" a los clientes (como pedirles que ingresen un código único que se envía por mensaje de texto).

Estas implementaciones pueden tomar muchas formas, entre ellas:

- El principal método de autenticación de tarjeta utilizado para cumplir con los requisitos de Autenticación Reforzada del Cliente (SCA) en Europa y un mecanismo clave para que las empresas soliciten permisos a SCA. La implementación 3D Secure requiere que los clientes completen la autenticación de dos factores para realizar un pago.

- Verificaciones de identidad, como pedir a los clientes que escaneen un documento de identificación del gobierno para verificar su identidad.

- Escanear la tarjeta para confirmar que el cliente tiene su tarjeta física en su poder en el momento de la transacción.

- Herramientas CAPTCHA que requieren que los visitantes del sitio web resuelvan un rompecabezas simple, como transcribir una serie de números o letras de una imagen distorsionada.

Las implementaciones contra el fraude ya están ganando popularidad. Por ejemplo, analizamos la actividad de una implementación específica como la autenticación con 3D Secure, entre las empresas que usaban Stripe en 2021 y descubrimos que la adopción de 3DS aumentó en todos los ámbitos, con las mayores ganancias fuera de América del Norte. Como era de esperarse, las empresas europeas experimentaron el mayor aumento en la adopción de 3DS (esto fue el resultado de la aplicación total de los requisitos de SCA en casi todos los países europeos elegibles el año pasado). La regulación similar a la SCA también está creciendo en popularidad fuera de Europa, aumentando más rápido en India.

En un experimento, Stripe descubrió que reducir el umbral en el que se activa 3DS resultó en una disminución del 74 % en su tasa de disputas fraudulentas. Además, en comparación con el bloqueo total de los cargos, 3DS todavía permite que la mayoría de los pagos sean exitosos (67 % en todos los niveles de riesgo, 5 % para el nivel de riesgo elevado). Sin embargo, el rendimiento de 3DS puede variar entre emisores.

En el futuro, esperamos que el uso de más tipos de implementaciones y diversas herramientas contra el fraude aumente, especialmente aquellas que reducen la cantidad de fricción en el proceso de pago.

Consejos para el uso de las implementaciones contra el fraude:

-

Reemplaza las transacciones que bloqueas actualmente con implementaciones para aumentar la conversión y evitar el bloqueo de cargos legítimos.

-

Las implementaciones pueden introducir fricción en la experiencia del cliente, lo que puede afectar negativamente la conversión. Optimiza y prueba cuidadosamente cómo deseas activar estas implementaciones para asegurarte de que no estás afectando negativamente a los clientes legítimos.

-

Cada implementación tiene una tasa de aprobación diferente y un impacto diferente en la reducción del fraude. Por ejemplo, aunque las claves de seguridad son extremadamente efectivas para prevenir estafadores, pueden perjudicar la conversión. Elige una implementación adecuada en función del riesgo de la acción que realiza tu cliente y tu tolerancia al riesgo y la conversión.

-

Ejecuta implementaciones donde tengan un sentido más lógico en el desplazamiento del usuario (por ejemplo, solicitar el escaneo de tarjeta física cuando el cliente está agregando los detalles de su tarjeta).

2. Las fuentes de datos más completas ayudarán a las empresas a tomar decisiones más rápidas y precisas

La gestión del fraude solía ser muy manual y requería un equipo de analistas para revisar todas y cada una de las transacciones. Hoy en día, la mayoría de las empresas utilizan cierto nivel de modelos de aprendizaje automático para combatir el fraude a gran escala, además de revisiones manuales cuando es necesario (este enfoque híbrido varía según las industrias y los modelos empresariales). Los modelos de aprendizaje automático aprenden a distinguir las transacciones legítimas de aquellas que son potencialmente fraudulentas, y algunos incluso pueden entrenarse a sí mismos, lo que los hace más escalables y eficientes.

Los modelos de aprendizaje automático alguna vez se consideraron tecnología de punta para combatir el fraude, pero ahora la situación es diferente. De hecho, las capacidades de aprendizaje automático por sí solas ya no son suficientes para mitigar los riesgos de fraude que están en constante evolución. Más de la mitad de los encuestados, cuyo proceso de revisión está mayormente automatizado, dijeron que el tipo y la cantidad de fraude que enfrentan está evolucionando demasiado rápido para que su negocio se mantenga al día.

Las oportunidades de fraude financiero se han vuelto más diversas y complejas con el tiempo. Necesitamos adaptarnos constantemente a los nuevos patrones y oportunidades de fraude.

Creemos que la próxima fase en la evolución de la gestión del fraude se centrará en datos más completos para perfeccionar los modelos de fraude. Las herramientas y la tecnología para recopilar esta información están disponibles en la actualidad, pero normalmente se encuentran en sistemas aislados y dispares; por ejemplo, las empresas pueden tener herramientas separadas para la verificación de identidad y la biometría. En el futuro, predecimos que las empresas podrán aprovechar una mejor tecnología e integraciones para consolidar esta información en un solo lugar, brindando un enfoque holístico para hacer que los modelos de fraude sean más eficaces.

Al observar los datos relevantes de todo el recorrido del cliente, incluidos datos de comportamiento, biométricos y de terceros enriquecidos relacionados con números de teléfono, direcciones de correo electrónico, el depósito sin explotar de datos del emisor e incluso plataformas de redes sociales, las empresas pueden alcanzar nuevos niveles de precisión de detección de fraude.

Si bien, este nivel de datos es muy útil para mejorar los modelos de fraude, las empresas deben tener cuidado al recopilar y almacenar esta información para garantizar el cumplimiento de las leyes globales de privacidad y seguridad de datos.

3. Los emisores y las empresas colaborarán más para agilizar las disputas y reducir los falsos rechazos

Cuando un cliente completa una compra en su sitio, su proveedor de pagos toma los detalles del pago y los envía a través de las redes de tarjetas, como Visa o Mastercard, al banco emisor (el banco del cliente) como una solicitud de pago. Los bancos emisores son quienes toman las decisiones finales al aprobar o rechazar una transacción durante la fase de autorización. Calculan el riesgo de fraude en función de las señales que reciben durante la autorización, que son bastante limitadas.

Las empresas, por otro lado, tienen una gran cantidad de datos de clientes y transacciones, como el correo electrónico y las direcciones de facturación de un cliente. La combinación de estos datos con la información que ya tiene el emisor puede llevar a que se acepte un mayor porcentaje de transacciones.

Las tasas mejoradas de autorización y fraude son mutuamente beneficiosas: el banco emisor puede reducir las pérdidas por fraude, ahorrar en costos operativos y aumentar el volumen de transacciones al reducir la cantidad de consultas de clientes sobre falsos rechazos. Al mismo tiempo, las empresas disfrutan de mayores tasas de conversión de pagos y una mejor retención de clientes. Sin embargo, la mayoría de las empresas aún no comparten estos datos con los emisores, lo que genera una asimetría de información que contribuye a los 443,000 millones de dólares de falsos bloqueos en 2021.

Ahora vemos un cambio, con los emisores invirtiendo en la creación de API de autorización mejoradas, como la Capital One's Enhanced Decisioning Data API y Amex's Enhanced Authorization API. Las grandes empresas, para las que cada aumento de punto porcentual en la autorización se manifiesta en millones de dólares, también comprenden la importancia del intercambio de datos y están comenzando a invertir en la integración con los emisores. Sin embargo, existe una brecha para los millones de otras empresas que no tienen la capacidad técnica o un volumen de pagos significativo para justificar el ROI de las integraciones con emisores. Para estas empresas, esperamos que socios financieros como Stripe y otros proveedores de pagos ayuden a facilitar este intercambio aprovechando su tamaño y sus asociaciones con emisores ya integrados.

4. Las preferencias de pago de los consumidores seguirán cambiando el panorama del fraude

Los métodos de pago como compra ahora, paga después, las carteras digitales y las tarjetas criptográficas sin los números impresos en la tarjeta (como la tarjeta de crédito Gemini) están en aumento. Especialmente los servicios de «compra ahora, paga después» han ganado popularidad: más de la mitad de los clientes de Estados Unidos han utilizado un servicio de «compra ahora, paga después», y fue el método de pago de más rápido crecimiento en 2020 en la India y el Reino Unido.

Todos los métodos de pago utilizados para las transacciones en línea presentan cierto nivel de riesgo de fraude, y los métodos sin tarjeta no son diferentes. Por ejemplo, los métodos de pago como «compra ahora, paga después» conllevan un menor riesgo de fraude de transacciones, pero pueden ser más susceptibles al fraude de cuentas nuevas (donde los estafadores crean nuevas identidades para abrir cuentas fraudulentas durante el flujo de onboarding, que pueden estar mal protegidos) y adquisiciones de cuentas (en las que un tercero malintencionado obtiene acceso a las credenciales de la cuenta de un cliente y utiliza su información de pago para realizar compras fraudulentas).

Sin embargo, las empresas pueden mitigar estos riesgos centrándose en estrategias de prevención de fraude en una etapa más temprana del ciclo de vida del cliente. En lugar de centrarse en la transacción en sí, las empresas pueden detectar actividades fraudulentas en el recorrido del cliente para realizar una evaluación antes de que el cliente (o el estafador) incluso realice una compra. Por ejemplo, las empresas deben confirmar la identidad de un cliente durante la incorporación, verificar si hay cuentas duplicadas y aplicar medidas de verificación de identidad al iniciar sesión (como la autenticación de dos factores).

¿Cómo puede ayudarte Stripe?

Stripe es una plataforma totalmente integrada de herramientas de pago que impulsa los servicios de pago para empresas en Internet y en persona, de suscripciones, plataformas de software y mercados, y muchas más. Desde combatir el fraude hasta verificar identidades, millones de empresas usan Stripe para:

Optimizar la experiencia de pago

- Recopila información más relevante durante el pago: pide a tus clientes que proporcionen la información más relevante al finalizar la compra, esto te ayudará a verificar mejor su legitimidad. Por ejemplo, asegúrate de conseguir el nombre y la dirección de correo electrónico del cliente. Esta información adicional se puede pasar a Stripe Radar, lo que resulta en una mejor detección de fraude mediante aprendizaje automático y te brinda más evidencia para enviar durante una posible disputa.

- Explora otros métodos de pago: el conjunto correcto de métodos de pago puede ofrecer flexibilidad a tus clientes y ayudarte a reducir el riesgo de fraude. Las carteras digitales, como Apple Pay o Google Pay, requieren una verificación adicional del cliente (como datos biométricos, SMS o un código de acceso) para completar un pago, lo que da como resultado tasas de disputa más bajas. Asimismo, la mayoría de los débitos bancarios, donde extraes fondos directamente de la cuenta bancaria de un cliente, requieren que los clientes acepten un mandato o verifiquen la propiedad de la cuenta, lo que agrega una barrera adicional de seguridad y reduce la posibilidad de disputas.

Prevenir el fraude durante el pago

- Aprovecha la detección del fraude mediante el machine learning: la detección de fraudes basada en reglas, que opera con una lógica de "si sucede x, entonces haga y", nunca se diseñó para las empresas modernas de Internet y puede provocar la pérdida de ingresos. Stripe Radar funciona con machine learning adaptativo, con algoritmos que evalúan cada transacción y asignan una puntuación de riesgo, y luego bloquean o permiten transacciones en función del riesgo de fraude. Los algoritmos de Radar se adaptan rápidamente a los patrones de fraude cambiantes y a tu negocio.

- Previene el fraude y aumenta la autorización a través de asociaciones con emisores: la colaboración de Stripe con diferentes bancos emisores proporciona el intercambio de datos de riesgo, cuando es posible, para ayudar a los emisores a bloquear transacciones fraudulentas mientras aprueban las legítimas. La integración con los emisores crea valor tanto para el titular de la tarjeta como para la empresa: los clientes pueden comprar más con mayor confianza, mientras que las empresas obtienen más transacciones aprobadas sin un aumento de las disputas fraudulentas.

- Aplica dinámicamente la autenticación de dos factores: Stripe Checkout puede manejar los requisitos SCA europeos y aplicar autenticación dinámicamente, como 3DS, cuando lo requiera el banco del titular de la tarjeta o cuando se sospeche de fraude. Stripe Checkout también es compatible con el método más simple de validación de PCI con un SAQ A precargado, y activa CAPTCHA solo cuando sospechamos ataques de prueba de tarjetas, para evitar fraudes.

Gestionar el fraude con tu equipo

- Crea reglas para personalizar el fraude: con Radar for Fraud Teams, puedes crear reglas personalizadas para administrar de qué manera tu empresa maneja los pagos entrantes, bloqueando los que consideres sospechosos o poniéndolos en revisión. Por ejemplo, puedes reducir la puntuación de riesgo requerida para activar revisiones manuales o revisar pedidos grandes de clientes nuevos. Radar for Fraud Teams también proporciona perspectivas de riesgo sobre pagos particulares, lo que te permite comprender los factores más importantes que contribuyen a una puntuación de riesgo alta. Puedes utilizar esta información para crear reglas adicionales más específicas.

- Revisa manualmente los pagos de alto riesgo: Radar for Fraud Teams incluye un proceso adicional de revisión que te permite marcar ciertos pagos para su revisión (aunque estos pagos aún se procesan y se cobran a la tarjeta de crédito). Si bien Radar for Fraud Teams es más utilizado por organizaciones más grandes, su capacidad de revisar pagos manualmente es útil, independientemente del tamaño de tu empresa (aunque las empresas más pequeñas han encontrado que las revisiones manuales son especialmente útiles). Revisar manualmente los pagos sospechosos puede ayudarte a tomar medidas con mayor precisión, antes de que ocurra una posible disputa. Por ejemplo, si no estás seguro sobre un pago cuando lo estás revisando, puedes comunicarte con el cliente por teléfono o correo electrónico. O, si sospechas que un pago es fraudulento, puedes reembolsarlo.

Consejos adicionales para la prevención del fraude

- Accede a información más detallada sobre las tendencias de fraude: Stripe Sigma te permite analizar rápidamente tus datos de Stripe a través de consultas SQL predefinidas o personalizadas en el panel de control de Stripe. Responde preguntas comerciales complejas, desde comprender por qué los clientes disputan los pagos hasta qué porcentaje de disputas se impugnan. También puedes usar Stripe Data Pipeline para enviar datos de Stripe actualizados a tu almacén de datos de Snowflake o Amazon Redshift. Esto te permite combinar fácilmente tus puntajes de riesgo de fraude de Stripe con otros datos de fraude para obtener informes de fraude más completos.

- Verifica los clientes internacionales: Stripe Identity te permite confirmar de manera programática la identidad de los usuarios internacionales para que puedas reducir los ataques de los estafadores con una mínima fricción para los clientes legítimos.

- Optimiza la conversión y recupera más ingresos: Stripe Card Image Verification ayuda a reducir la cantidad de transacciones bloqueadas por error. En lugar de bloquear transacciones potencialmente de alto riesgo, brinda a los usuarios la oportunidad de confirmar que tienen la tarjeta que dicen tener al pedirles que escaneen una imagen de su tarjeta (lanzamiento en 2022).

Para obtener más información sobre cómo Stripe Radar puede ayudar a tu empresa a combatir el fraude, contacta a nuestro equipo de ventas o regístrate para obtener una cuenta.

Recursos adicionales

Estos son algunos recursos adicionales que te ayudarán a gestionar el fraude y proteger tu empresa:

Metodología

Stripe analizó miles de millones de intentos de pago de millones de empresas entre 2019 y 2021. En esos pagos y empresas, analizamos las disputas y sus motivos, las predicciones de nuestros modelos de aprendizaje automático, el uso de 3DS y la actividad de revisión manual de las empresas. Para las tasas de fraude a nivel de país, excluimos de nuestro análisis los países con menos de 10,000 pagos en 2021 porque tenían muy pocas transacciones para calcular las tasas de fraude de manera confiable.

A principios del 2022, Stripe también trabajó con Milltown Partners (en asociación con su proveedor de datos, focaldata) para encuestar a más de 2500 líderes empresariales en 9 mercados de todo el mundo (Australia, Canadá, Francia, Alemania, Japón, los Países Bajos, Singapur, el Reino Unido y los Estados Unidos) que estiman que sus empresas obtienen al menos el 10 % de sus ingresos de las ventas en línea.