Stripe Capital favorise la forte croissance des revenus des petites entreprises

- Les entreprises qui acceptent un financement de Stripe Capital voient leur chiffre d'affaires augmenter 114 % plus vite que leurs homologues.

- Grâce à Stripe Capital, des plateformes telles que Jobber et Goodshuffle Pro offrent des services financiers à des millions d'entreprises.

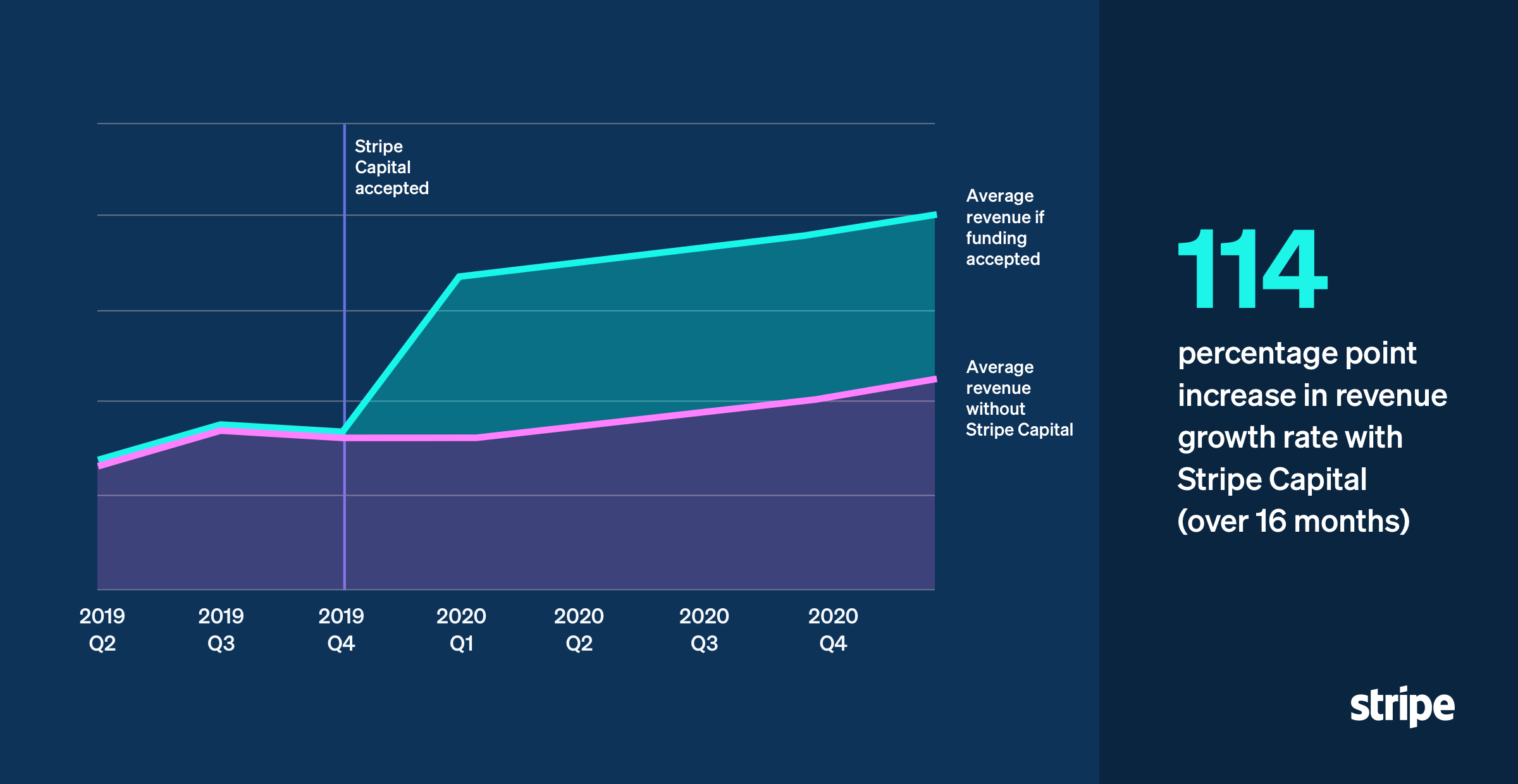

SAN FRANCISCO - Une analyse a révélé que les utilisateurs de Stripe ayant bénéficié d'un financement de Stripe Capital ont vu leurs revenus augmenter de 114 points de plus que des entreprises comparables n'ayant pas profité d'une telle opportunité. L'impact du financement était encore plus important pour les petites entreprises traitant moins de 100 000 $ par an, avec 140 points de plus. Ces résultats sont parmi les premiers à illustrer un lien de causalité entre le financement et l'augmentation des revenus issus des paiements.

Des approches innovantes en matière de financement aident les petites entreprises à se maintenir à flot et même à se développer à un moment où les prêts deviennent plus difficiles à obtenir. Seuls 5,5 % des utilisateurs de Stripe Capital avaient déjà obtenu un prêt auprès d'un prêteur traditionnel.

« Nous avons commencé à utiliser les services de Stripe alors que nous débutions notre activité de vente de poêles à bois en ligne dans un hangar de seulement 6 m2 », explique Nick Peterson, dirigeant de Tiny Wood Stove, une entreprise qui vend des poêles à bois pour les petits espaces à Hayden, dans l'Idaho. « Nous nous étions fixés des objectifs de croissance, mais nous ne pouvions pas obtenir de prêt bancaire pour les réaliser. Grâce au financement de Stripe Capital, ces objectifs ont commencé à se concrétiser. Notre croissance a fait boule de neige. Nous gérons maintenant deux entrepôts et un atelier, et vendons nos poêles à bois dans tout le pays. »

Cette absence de relations bancaires préexistantes s'est avérée particulièrement préjudiciable pendant la pandémie, les entreprises qui en étaient dépourvues ayant beaucoup moins de chances d'obtenir des capitaux pourtant nécessaires.

« À l'origine, notre restaurant était totalement virtuel, et proposait des commandes à emporter et de la livraison à domicile. Son succès nous a incités à le transformer en un restaurant à part entière », révèle Evita Thomas, PDG et copropriétaire du Chunkay, un restaurant trinidadien à Riviera Beach, en Floride. « Le financement de Stripe Capital nous a permis d'investir davantage dans la prochaine étape de notre activité et d'ouvrir un restaurant physique. Nous avons doublé notre chiffre d'affaires. »

Lancé en 2019 en partenariat avec la Celtic Bank, Stripe Capital utilise les données de revenus de Stripe pour offrir aux entreprises une évaluation des risques quasi instantanée. Au lieu d'avoir à remplir des liasses de formulaires ou à subir des refus frustrants, les entrepreneurs peuvent accéder à un financement en seulement 24 heures. Les entreprises remboursent automatiquement leurs prêts en fonction de leurs revenus futurs, un modèle flexible qui lie le remboursement à leur réussite financière, et non à un calendrier fixe.

« Les petites entreprises emploient la moitié de la main-d'œuvre américaine, mais des millions d'entre elles ne peuvent pas accéder au capital dont elles ont besoin pour rester en activité, et encore moins pour se développer », affirme Eddie Serrill, Responsable produit pour Stripe Capital. « Améliorer l'accès au financement est l'un des moyens les plus efficaces pour aider davantage d'entrepreneurs à réussir, et pour soutenir les entreprises et les économies locales dans tout le pays. »

Plus de 50 % des entreprises ayant fait appel à Stripe Capital ont déclaré avoir utilisé ce financement supplémentaire pour se concentrer sur leur croissance, l'embauche de personnel, l'achat d'équipements ou de stocks, et l'acquisition de nouveaux clients.

« Ces fonds ne nous ont pas seulement permis de passer une saison creuse pendant la pandémie, ils nous ont permis de vraiment investir dans notre entreprise sans nous soucier des flux de trésorerie », détaille Steve Newell, dirigeant de Quartzite Comfort, une entreprise de chauffage et de climatisation basée à Chewelah, dans l'État de Washington. « Grâce au financement de Stripe, nous avons acheté un autre camion, recruté un nouveau membre pour notre équipe et terminé la création d'une salle d'exposition dans notre magasin, ce qui a permis d'augmenter nos ventes. »

Stripe Capital contribue également au financement rapide proposé par certaines des plus grandes plateformes logicielles au monde, notamment Jobber et Goodshuffle Pro. Plusieurs milliers de plateformes de ce type proposent désormais des financements Stripe Capital et d'autres outils financiers intégrés - dont Stripe Issuing et Treasury - aux millions d'entreprises qui les utilisent au quotidien, leur permettant ainsi d'accéder plus facilement à des services financiers essentiels.

- Les prêts sont accordés par la Celtic Bank, membre de la FDIC.

Méthodologie

Des données ont été recueillies sur des dizaines de milliers d'utilisateurs américains de Stripe Capital entre février 2020 et mai 2021. Stripe a comparé deux ensembles d'utilisateurs pour comprendre l'effet du financement de Stripe Capital sur les revenus issus des paiements. Cette étude randomisée portait sur un échantillon de contrôle et des entreprises similaires à celles de l'échantillon, mais qui n'avaient pas accès à Stripe Capital. Elle a permis d'établir un lien statistiquement pertinent de causalité entre le financement et la croissance des revenus.

L'étude a observé une différence de 114 en matière de croissance des revenus entre les entreprises ayant accepté un financement de Stripe Capital et les entreprises homologues qui n'y avaient pas accès. À titre d'exemple, cela signifie que si un utilisateur sans Stripe Capital a connu un taux de croissance de 10 %, un utilisateur similaire ayant fait appel à Stripe Capital a connu un taux de croissance de 124 %.

En outre, une enquête a été menée auprès de plus de 500 utilisateurs de Stripe Capital afin de comprendre leurs préférences en matière de financements et les défis liés aux prêts pour les petites entreprises.