La tecnología ha cambiado de raíz la forma en que las empresas, los bancos adquirientes y las redes de tarjetas trabajan entre ellos. Y el auge de las plataformas de software y los marketplaces en línea no ha hecho sino acelerar este cambio. Cada vez más, este tipo de negocios conecta a compradores y vendedores usando nuevos métodos, añade servicios financieros y de pagos a su oferta, y crea nuevas experiencias de compra.

En esta guía, descubriremos qué es un facilitador de pagos, analizaremos las características y costes de las diferentes soluciones de facilitación de pago e identificaremos las mejores formas de añadir pagos a una plataforma o marketplace.

Si tienes alguna pregunta o quieres analizar tu modelo de negocio específico con Stripe, contáctanos y te ayudaremos.

¿Qué es un facilitador de pago?

En la actualidad, muchas plataformas y marketplaces ayudan a los comerciantes a aceptar pagos proporcionando servicios en línea para empresas de todos los tamaños. Las funciones de pago se han convertido en parte integral de estas plataformas con el fin de diferenciar su producto y fomentar la fidelidad, por lo que los comerciantes que las utilizan ya no necesitan establecer relaciones directas con los bancos adquirientes ni las pasarelas de pagos.

Estos son algunos de los tipos más comunes de plataformas y marketplaces:

- E-commerce: plataformas, como Shopify y Squarespace, que ayudan a las empresas y particulares a vender bienes físicos en línea.

- Facturación: plataformas, como Xero y FreshBooks, que ayudan a las empresas a generar las facturas de sus clientes.

- Recaudación de fondos: plataformas, como Kindrid, que ayudan a las entidades sin ánimo de lucro y a las organizaciones benéficas a recaudar dinero o recibir donaciones.

- Reservas: plataformas, como Mindbody y FareHarbor, que facilitan la planificación de citas.

- Viajes y entradas: marketplaces, como Airbnb, que permiten a los particulares buscar alojamiento y experiencias.

- Comercio minorista: marketplaces, como Tradesy, que facilitan la venta entre particulares.

- Servicios bajo demanda: en esta categoría se incluyen distintos servicios, como los trayectos compartidos (por ejemplo, Lyft o Uber), la entrega de comida a domicilio (por ejemplo, Deliveroo o DoorDash) y los servicios profesionales (por ejemplo, Handy).

- Otros: constantemente surgen nuevas plataformas con servicios híbridos o completamente nuevos, como la atenciónsanitaria en línea, la entrega de medicamentos e incluso el alquiler de mascotas.

Aunque cada tipo de plataforma o marketplace es diferente, muchos han hecho de los pagos una parte fundamental de la experiencia del cliente. Cada vez está más extendido el uso de funciones de pago para diferenciar la oferta y la marca, fortalecer la relación con los clientes y monetizar las transacciones en las plataformas.

A continuación, analizaremos dos modelos que permiten incorporar pagos en la oferta:

- Soluciones de facilitación de pago tradicionales, que permiten a las plataformas integrar los pagos con tarjeta en su software.

- Solución de facilitación de pago de Stripe, que permite integrar y monetizar los pagos con mayor rapidez y ofrecer otros servicios financieros (como la emisión de tarjetas y los préstamos) adaptados a la marca de la plataforma o marketplace.

Historia de los facilitadores de pago

Las soluciones de facilitación de pagos tradicionales se popularizaron a finales de los 90 como método que ayudaba a las pymes a aceptar pagos por Internet con mayor facilidad. Antiguamente, los requisitos que exigían los bancos estaban pensados para grandes empresas que podían gestionar los antiguos (y excepcionalmente complejos) procesos de configuración y debían convertirse en expertos en pagos al tiempo que desarrollaban su actividad e intentaban hacer crecer su negocio.

El modelo de facilitación de pagos surgió con el fin de que empresas especializadas en pagos pudieran simplificar el proceso de aceptar pagos por Internet. De este modo, más empresas podrían utilizar sus servicios sin, por ello, tener que derivar tantos recursos de su negocio.

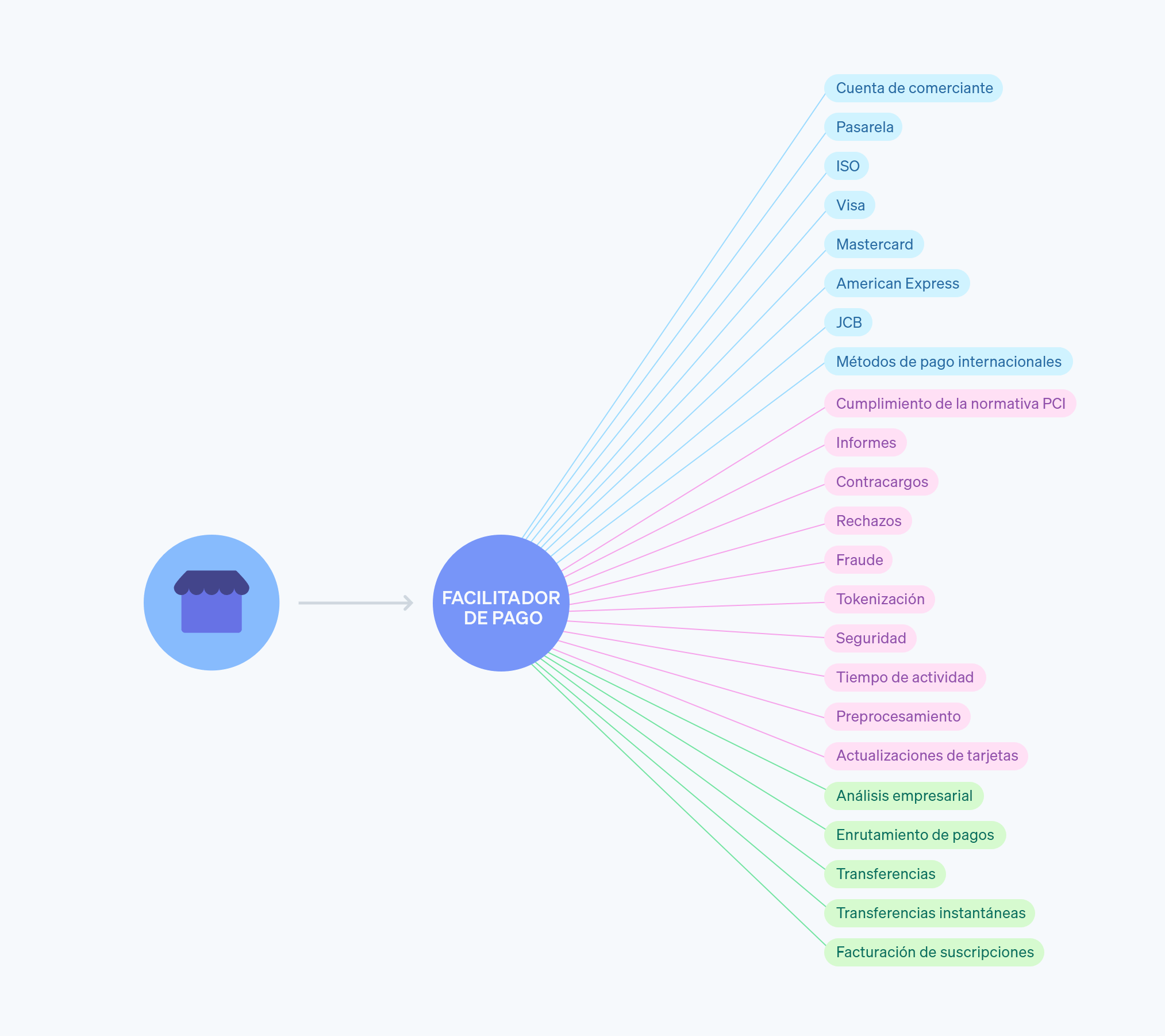

El facilitador de pagos se encarga de configurar y gestionar distintas relaciones y sistemas que, de lo contrario, el comerciante tendría que establecer y mantener con cada una de las partes.

Cómo incorporar pagos de forma interna

Existen dos tipos de soluciones de facilitación de pagos. El primer tipo es una solución de facilitación de pagos que implica colaborar con un banco adquiriente (o bien un adquiriente y un proveedor de servicios de facilitación de pagos) y crear sistemas para el procesamiento, la activación y los riesgos, entre otros aspectos. Este proceso, por lo general, debe realizarse país por país y permite a tu plataforma ofrecer a los comerciantes pagos online con tarjeta.

El segundo tipo es una solución de facilitación de pago más moderna y centrada en la tecnología de la mano de un proveedor de comercio como Stripe. Stripe te permite integrar pagos y servicios financieros en tu software y adaptarlos a tu marca. Tu negocio tiene el control sobre la experiencia de pago y es el responsable de crear la experiencia para los comerciantes.

Debes hacerte las siguientes preguntas antes de decidir cómo incorporar los pagos de forma interna:

- ¿Cuál es mi objetivo al incorporar los pagos de forma interna? ¿Quiero mejorar la experiencia del usuario o crear relaciones más estrechas con los clientes (añadiendo valor al software)? ¿Quiero introducir nuevas líneas de ingresos y aumentar el valor de mi empresa? ¿Quiero facilitar la expansión a nuevos mercados y segmentos de público?

- ¿Cómo es la solución de pagos ideal para mí? ¿Incluye pagos online con tarjeta, pagos presenciales en un punto de venta, pagos internacionales (como iDEAL, Alipay o el adeudo directo BECS, entre otros) u otros métodos que no utilizan tarjetas como las transferencias ACH y Apple Pay? ¿Quiero añadir también servicios financieros para mis clientes, como préstamos, servicios de prevención de fraude y programas de tarjetas?

- ¿Cuáles son mis plazos? ¿Cuánto estoy dispuesto a invertir en los pagos? ¿Hasta qué punto quiero dedicar mis recursos (como los desarrolladores, el equipo legal o el equipo de operaciones) a los pagos en lugar de a mi actividad principal? ¿Estoy listo para crear nuevos equipos que gestionen los sistemas de pagos y transferencias, los procesos de onboarding de comerciantes y los sistemas que garanticen el cumplimiento de la normativa?

- ¿Dónde opera mi empresa? ¿Dónde quiero ofrecer pagos y otros servicios financieros actualmente? ¿A qué ubicaciones tengo planeado expandirme en el futuro?

Soluciones tradicionales de facilitación de pago

Las plataformas que utilizan una solución de facilitación de pagos tradicional abren una cuenta bancaria de comerciante y reciben un ID de comerciante (MID) para adquirir y acumular pagos para un grupo de comerciantes de menor tamaño, habitualmente denominados subcomerciantes. Los facilitadores de pagos tradicionales cuentan con sistemas de pago incorporados y registran su MID maestro en un banco adquiriente. Por su parte, los subcomerciantes no necesitan registrar sus MID exclusivos, sino que las transacciones se acumulan bajo el MID maestro del facilitador de pagos. Este sistema pretende reducir la complejidad a la que se enfrentarían los subcomerciantes al configurar los pagos en línea por su cuenta, ya que elimina la necesidad de que estos establezcan y mantengan relaciones con un banco adquirente, una pasarela de pagos y otros proveedores de servicios.

La plataforma se responsabiliza de lo siguiente:

- Controlar quién forma parte de la plataforma: Establecer los procesos de onboarding correctos y generar confianza en dichos procesos.

- Cumplir los requisitos normativos de KYC, AML y OFAC: Analizar y verificar el cumplimiento por parte de los subcomerciantes de los requisitos de conocimiento del cliente (KYC) y de la Oficina de control de activos extranjeros (OFAC) de EE. UU. Supervisar la actividad de los subcomerciantes para detectar el blanqueo de capitales y la financiación del terrorismo. Si se llevan a cabo operaciones fuera de EE. UU., se deben tener en cuenta muchas otras normas y requisitos de cumplimiento normativo.

- Auditar la actividad de la cuenta en la plataforma: Establecer mecanismos de control para rastrear y mitigar constantemente la actividad financiera de alto riesgo.

- Preservar el cumplimiento de la normativa PCI: Asegurarse de que la plataforma cumple la normativa del sector de pagos con tarjeta (PCI) y que todos los subcomerciantes cumplen la normativa al aceptar pagos de los clientes. Para obtener más información, consulta la guía para cumplir con la normativa PCI.

Aunque estas cuatro categorías están claras, es difícil encontrar una descripción consensuada sobre las responsabilidades específicas del facilitador de pago. Cada banco adquiriente cuenta con normas diferentes para los facilitadores de pago registrados, con lo que se forma una trama compleja de requisitos entre las redes de tarjetas y los bancos. Un facilitador de pago registrado puede entenderse como una entidad que gestiona la relación con las redes de tarjetas, el onboarding de los subcomerciantes y los servicios de pago en nombre de los comerciantes. El facilitador de pago gestiona de forma directa el pago de fondos a los subcomerciantes.

La mayoría de los requisitos para los facilitadores de pago los imponen las redes de tarjetas y los bancos adquirientes. No obstante, las diferencias regionales hacen que las redes de tarjetas y los bancos impongan requisitos más o menos estrictos en América, Europa y Asia. Por ejemplo, Visa y Visa Europe son dos entidades diferentes con normas distintas.

Según las normas de las redes de tarjetas, un facilitador de pago debe hacer lo siguiente:

- Llevar a cabo los procesos de diligencia debida con cada subcomerciante.

- Firmar un acuerdo de aceptación del comerciante en nombre del adquiriente.

- Supervisar toda la actividad del subcomerciante para garantizar el cumplimiento de los estándares de la red.

- Preservar el cumplimiento de la normativa PCI.

- Utilizar solo fondos de cobro para pagar a los subcomerciantes.

Si un subcomerciante supera un umbral determinado en su volumen de transacciones, debe formalizar un acuerdo de comerciante directo con el banco adquiriente.

Cómo empezar

Las soluciones de facilitación de pagos tradicionales requieren la creación y la inversión en múltiples sistemas para el procesamiento de pagos, el onboarding de subcomerciantes, el cumplimiento de la normativa, la gestión de riesgos, las transferencias y otros aspectos. Las plataformas también deben cumplir en todo momento los requisitos de solvencia y crédito con los bancos adquirientes y las redes de tarjetas.

La Asociación de Transacciones Electrónicas (una organización asesora con miembros de bancos, redes de tarjetas y procesadores de pagos, también conocida como ETA) recomienda encarecidamente contar con expertos del sector y asesoramiento legal para garantizar el cumplimiento de las leyes y obtener orientación en cuanto a las redes de tarjetas, los bancos adquirientes, las administraciones estatales y federales, y las organizaciones normativas globales (por ejemplo, OFAC).

Configuración de sistemas de pagos

- Encontrar un banco adquiriente: Las plataformas deben acudir a los adquirientes con un plan de empresa con el fin de establecer una colaboración y obtener un patrocinio que les permita ofrecer servicios de pagos a los subcomerciantes.

- Integrar pasarelas de pagos: Las pasarelas de pagos proporcionan funciones para que los comerciantes procesen los pagos por Internet.

- Obtener la certificación PCI DSS de nivel 1: Con el fin de garantizar la seguridad de los datos confidenciales, la plataforma debe estar certificada con el Estándar de seguridad de datos del sector de pagos con tarjeta (conocido como PCI DSS), que puede incluir también la certificación de Europay, Mastercard y Visa (EMV o chip) si la plataforma también admite transacciones presenciales.

- Implementar la gestión de comerciantes: Esto incluye los paneles de control de los comerciantes, los sistemas de pagos y los sistemas de gestión de disputas para gestionar los contracargos.

Configuración de los sistemas de onboarding de comerciantes y de cumplimiento de la normativa

Crea políticas y sistemas de evaluación de riesgos para asegurarte de que solo hacen el onboarding negocios lícitos que cumplen las normas de la red de tarjetas y el adquiriente. El sistema y los empleados de la plataforma deben hacer lo siguiente:

- Verificar las identidades de los subcomerciantes, sin olvidar las comprobaciones de KYC, la estructura de propiedad y los datos de la empresa.

- Buscar en las listas de OFAC y MATCH a los subcomerciantes antes de hacer el onboarding; Mastercard gestiona la lista de alerta de miembros para controlar a los comerciantes de alto riesgo (MATCH).

- Valorar el estado financiero y el riesgo de los subcomerciantes, como el riesgo de fraude, si situación de crédito, las finanzas, el cumplimiento de la normativa, los aspectos legales o los riesgos de reputación.

Con el fin de gestionar y mitigar el riesgo, crea sistemas y políticas internas para llevar a cabo la diligencia debida. El sistema y los empleados de la plataforma deben hacer lo siguiente:

- Cumplir las leyes para la prevención del blanqueo de capitales aplicando las normas y requisitos de las redes de tarjetas y las organizaciones reguladoras.

- Identificar las actividades sospechosas (incluidos los indicios de financiación del terrorismo).

- Entregar informes de actividades sospechosas (conocidos como SAR) a la Red de control de delitos financieros (FinCEN) o al adquiriente cuando sea necesario.

Envía los registros y solicita las licencias adicionales necesarias:

- Regístrate como facilitador de pago en las redes de tarjetas de cada país.

- Solicita licencias de transferencia de dinero (MTL) en cada uno de los estados en los que opere el facilitador de pago en caso de que sea necesario para poder realizar ciertos flujos de fondos.

- Solicita licencias regionales si es necesario. (Brasil, Malasia y la UE, entre otros, requieren licencias independientes).

Gestión de los procesos y sistemas de onboarding

- Hacer el onboarding y la evaluación de riesgos de cada subcomerciante: Verifica la identidad, el modelo de negocio y la información del propietario de cada subcomerciante. Configura el procesamiento de pagos para los subcomerciantes.

- Supervisar el riesgo y actualizar los sistemas de riesgo: Lleva a cabo la diligencia debida, supervisa la actividad de los subcomerciantes de forma continua y mitiga el riesgo según sea necesario (por ejemplo, aplicar topes de procesamiento, transferencia diferida de fondos o reservas).

- Prevenir y bloquear el fraude: Prevén de forma proactiva el fraude en la plataforma y bloquea o revisa las transacciones sospechosas. Entre las mejores prácticas, se incluye el uso de <em>machine learning</em> adaptativo para la detección del fraude. Envía pruebas sobre los contracargos a las redes de tarjetas en nombre de los subcomerciantes cuando sea necesario.

- Transferir fondos a los subcomerciantes: Asegúrate de que los comerciantes reciben sus ganancias a tiempo.

- Elaboración de informes y conciliación: Genera y distribuye formularios de impuestos como el 1099 según sea necesario cada año.

- Preservar el cumplimiento de la normativa PCI DSS: Asegúrate de que la plataforma sigue cumpliendo la normativa a medida que los flujos de datos y las experiencias de cliente evolucionan. Ten en cuenta que algunas redes de tarjetas pueden exigir a los facilitadores de pago que envíen informes trimestrales o anuales o que lleven a cabo una evaluación anual in situ para validar el cumplimiento normativo constante.

- Renovar el registro y las licencias de facilitador de pagos: Renueva anualmente el registro de facilitador de pago en las redes de tarjetas y actualiza o renueva las MTL en los periodos correspondientes.

Expansión mundial

Si tu plataforma necesita operar internacionalmente y dar cabida a subcomerciantes de otras regiones, puede que sea necesario colaborar con adquirientes, pasarelas y otros proveedores de servicios locales. Por lo general, las plataformas crean sistemas locales desde cero con el fin de adaptarse a los requisitos locales u ofrecer sus servicios en varias regiones.

Los gobiernos y los órganos reguladores también pueden establecer requisitos diferentes en función de la ubicación geográfica. La ley europea de pagos, conocida como la segunda Directiva de servicios de pago o PSD2, introdujo cambios importantes que afectan significativamente a las plataformas multilaterales, o empresas de marketplace, de Europa. Muchas de estas empresas ya no pueden apoyarse en la exención de licencia que anteriormente podían emplear. Las plataformas que controlan el flujo de fondos deben adquirir una licencia de dinero electrónico que puede tardar meses en llegar y costar millones de euros.

Adaptación a panoramas cambiantes

La definición del facilitador de pago, así como su función, sigue evolucionando. Por ejemplo, la Asociación de Transacciones Electrónicas publicó un informe de 73 páginas con nuevas directrices en septiembre de 2018. Las inversiones que se realicen ahora precisarán actualizaciones en el futuro para ajustarse a las nuevas normas y requisitos.

El panorama tecnológico también está evolucionando: ten en cuenta que se pueden precisar diferentes proveedores que ofrezcan soluciones para métodos de pago locales (como SEPA, Alipay o iDEAL), divisas múltiples, pagos móviles, transacciones en persona, sistemas de facturación para gestionar facturas o pagos de suscripciones y otros servicios.

Cronogramas y costes

Configurar sistemas de pago

|

|

Descripción

|

Tiempo mínimo necesario (en meses)

|

Coste mínimo aproximado

|

|---|---|---|---|

| Patrocinio del adquirente |

Poner en marcha un plan de negocio sólido y, posiblemente, contratar a un consultor para que ayude Contratar un abogado especializado en pagos |

3-6 | Varía según el adquirente |

| Pasarelas de pago | Negociar, contratar e integrar pasarelas de pagos | 1-4 | Varía según la pasarela, pero, normalmente, es una combinación de comisiones fijas y por transacción |

| Cumplimiento de la normativa del sector de pagos con tarjeta (y certificación EMV, si es necesaria) | Validar el cumplimiento de la normativa PCI DSS de nivel 1 (incluye la visita en persona del auditor) | 3-5 | 50.000 US$–500.000 US$ |

| Sistema de gestión de comerciantes |

Crear los dashboards de los comerciantes Crear sistemas de transferencia a los comerciantes Crear sistemas de gestión de disputas para diferentes redes de tarjetas |

6-12+ | Desde 600.000 US$ (mínimo 4 ETC por 150.000 US$ al año) |

Configuración de los sistemas de onboarding de comerciantes y de cumplimiento de la normativa

|

|

Descripción

|

Tiempo mínimo necesario (en meses)

|

Coste mínimo aproximado

|

|---|---|---|---|

| Programa de cumplimiento de la normativa |

Codificar los requisitos de las redes de tarjetas Crear sistemas para la privacidad y retención de datos |

2-8 | Desde 300.000 US$ (mínimo 2 ETC por 150.000 US$ al año) |

| Políticas de evaluación de riesgos |

Integración con proveedores de verificación de la identidad Crear sistemas de clasificación de riesgos |

3-12 | Desde 500.000 US$ |

| Proveedores de servicios externos (opcional) | Seleccionar, contratar e integrar sistemas de proveedores de servicios externos | 3-6 | 50.000 US$–500.000 US$ |

Registros y obtención de licencias

|

|

Descripción

|

Tiempo mínimo necesario (en meses)

|

Coste mínimo aproximado

|

|---|---|---|---|

| Tasas de licencias y registros normativos |

Comisiones iniciales para Visa (5.000 US$) y Mastercard (5.000 US$) Las MTL exigidas cuando el facilitador de pago controla los flujos de fondos (150.000 US$/año durante aproximadamente 3 años para 50 estados = mínimo de 450.000 US$) Licencias internacionales (p. ej., licencia para dinero electrónico de la UE), si son necesarias |

6-18 |

Comisiones de redes: 10.000 US$ Licencias de EE. UU e internacionales: desde 1.000.000 US$ |

Gastos corrientes

|

|

Descripción

|

Coste mínimo aproximado

|

|---|---|---|

| Onboarding y supervisión de comerciantes |

Las tarifas únicas incluyen 1 US$-2 US$ para el onboarding y la revisión inicial de riesgos y 2 US$-3 US$ para la verificación de la identidad Sistema de supervisión constante |

5 US$ por mes y cuenta |

| Supervisión y mitigación de riesgos |

Llevar a cabo la diligencias debida y la gestión de riesgos para garantizar que todos los comerciantes cumplen la normativa Actualizar periódicamente los sistemas de riesgo Mantener saldos o reservas a nivel de plataforma para proteger a los subcomerciantes del riesgo de crédito |

Desde 250.000 US$ al año (1 ETC por 150.000 US$ al año y un 1 analista de riesgo por 100.000 US$ al año) |

| Prevención de fraude | Trabajar o integrarse con sistemas de terceros para prevenir y evitar fraudes | 0,04 US$–0,10 US$ por transacción |

| Gestión de contracargos | Gestionar contracargos y enviar pruebas | 15 US$ por disputa |

| Dirección de fondos y transferencias | Garantizar que los comerciantes reciban los pagos en el momento adecuado | 0,25 US$ por transacción |

| Elaboración de informes y conciliación |

Generar y distribuir los formularios de declaración de impuestos, como el 1099, según sea necesario (la generación de los 1099 cuesta solo 5 US$ por cada formulario, pero se puede incurrir en unas comisiones de hasta 250 US$ si se presentan incorrectamente) Realizar los procesos de cierre financiero a nivel de plataforma y las auditorías financieras que sean necesarias |

5 US$–255 US$ por formulario 100.000 US$ anuales (1 ETC de finanzas) |

| Validación anual de PCI | Validar el cumplimiento de la normativa PCI DSS de nivel 1 cada año y volverlo a validar siempre que se realicen cambios en los flujos de pago durante el año | Desde 200.000 US$ anuales |

| Renovar el registro como facilitador de pago (y otras licencias si es necesario) |

Volver a registrarse como facilitador de pago con Visa y Mastercard (5.000 US$ anuales por cada una) Renovar las licencias de transferencia de dinero cada 2 años |

Desde 10.000 US$ anuales |

Solución de facilitación de pagos de Stripe

Las soluciones de facilitación de pagos tradicionales requieren mucho tiempo e inversión financiera y limitan las oportunidades de ingresos de las plataformas a los pagos con tarjeta por Internet.

La solución de facilitación de pagos de Stripe aprovecha la última tecnología y está pensada para ayudar a las plataformas a integrar por completo los pagos y añadir servicios financieros adicionales en su software. Además, ayuda a las plataformas a expandirse a nuevos mercados con rapidez, mantener los costes iniciales al mínimo y conseguir nuevas vías de ingresos.

Plataformas como Lightspeed y Shopify utilizan Stripe para integrar pagos en su servicio (adaptados siempre a su identidad de marca) y ofrecen un valor añadido a los clientes con pagos presenciales, programas de emisión de tarjetas, soluciones antifraude, suscripciones y oportunidades de financiación. Al trabajar con Stripe, las plataformas pueden proporcionar experiencias de pagos personalizadas a sus clientes y monetizar distintos productos y servicios financieros asociados.

Las soluciones de Stripe siempre giran en torno a una API que permite a cada plataforma diseñar la mejor experiencia para sus clientes. Gracias a las API de Stripe, las plataformas pueden hacer suyos todos los servicios financieros que decidan ofrecer:

- Personalizar por completo la experiencia del usuario o utilizar componentes prediseñados para la interfaz de usuario

- Establecer los plazos de transferencias

- Definir las tarifas y comisiones

- Gestionar movimientos complejos de dinero

- Integrar y unificar los informes financieros

- Expandir el negocio internacionalmente sin tener que establecer cuentas bancarias locales y entidades empresariales en cada país

- Ofrecer nuevos servicios a los clientes, como pagos presenciales, facturación, emisión de tarjetas de pago, suscripciones y préstamos

Comparación

Vuelve a plantearte las preguntas sobre cómo quieres incorporar los pagos de forma interna.

- ¿Cuáles son tus objetivos al incorporar los pagos de forma interna? ¿Añadir valor al software, obtener nuevas líneas de ingresos o acelerar la expansión?

- ¿Cómo es tu solución ideal? ¿Incluye solo pagos por Internet o también otros servicios financieros y métodos de pago?

- ¿Cuál es tu cronograma y tu disposición a invertir recursos en los pagos en comparación con el negocio principal?

- ¿Dónde opera tu empresa actualmente y en el futuro?

Con las respuestas en mente, piensa en las diferencias entre la solución de facilitación de pago de Stripe y una solución tradicional:

- Stripe permite a las plataformas comenzar a monetizar los pagos con mayor rapidez y a escala mundial. Las soluciones de facilitación de pagos tradicionales requieren meses para ponerse en marcha y normalmente solo funcionan en un país, por lo que tendrías que invertir en varias soluciones para expandirte a nuevos mercados.

- La solución de facilitación de pagos de Stripe conlleva unos costes de configuración y mantenimiento más bajos que las soluciones tradicionales.

- Stripe permite a las plataformas reforzar sus productos y obtener ingresos a partir de otros servicios financieros como préstamos, programas de emisión de tarjetas, pagos en punto de venta y transferencias más rápidas. La incorporación de servicios financieros puede generar unos ingresos por cliente entre dos y cinco veces más altos que con el modelo tradicional. Las soluciones de facilitación de pago tradicionales están limitadas a los pagos con tarjeta por Internet.

Existen muchas ventajas asociadas a la incorporación de pagos y servicios financieros a una plataforma o marketplace. La solución de facilitación de pago de Stripe puede ayudar a tu plataforma a diferenciarse en mercados competitivos, mejorar la experiencia de los subcomerciantes e impulsar los ingresos.

Si quieres obtener más información sobre nuestra solución, visita nuestro sitio web. Si quieres hablar con nuestro equipo sobre tu caso de uso específico para buscar el enfoque adecuado, contáctanos.