Steuermanagement und steuerliche Compliance sind komplexe Themenfelder, insbesondere wenn Ihr Unternehmen wächst. Man muss genau wissen, wo das eigene Unternehmen steuerpflichtig ist, welche Steuerbeträge einzuziehen sind und was dann mit diesem Geld zu tun ist. In diesem Gesamtprozess entsteht ein ganz beträchtlicher Kosten- und Zeitaufwand, den viele Unternehmen oft durch monatelange Arbeit rund um die Integration von Steuermodulen zu verringern versuchen.

Je mehr Produkte oder Services ein Unternehmen anbietet und je mehr Märkte es bedient, desto schwieriger gestalten sich automatisch auch Steuerfragen. Für Online-Unternehmen, die nicht selten Kund/innen in verschiedensten Ländern haben, ist das Steuermanagement besonders kompliziert. Sie sollten sich also exakt mit den Steuervorschriften auf den einzelnen Märkten auskennen, um Steuernachzahlungen, Bußgelder und Verzugszinsen zu vermeiden.

Doch damit nicht genug – denn Steuersätze ändern sich auch immer wieder. Allein im Jahr 2021 haben die USA insgesamt etwa 600 Steuersatzänderungen verabschiedet. Auch viele Länder in Europa haben ihren Umsatzsteuersatz 2020 und 2021 angepasst, um die Folgen der Corona-Pandemie für ihre Wirtschaft abzufedern.

In diesem Leitfaden werden die Grundlagen indirekter Steuern wie der Umsatzsteuer (USt.), der Steuer auf Waren und Dienstleistungen (GST) und der Verkaufssteuer (eine etwa in den USA sehr relevante Steuerart) behandelt. Außerdem erfahren Sie, wie Stripe Tax Sie bei der Umsetzung geltender Steuervorschriften unterstützt.

Was sind indirekte Steuern?

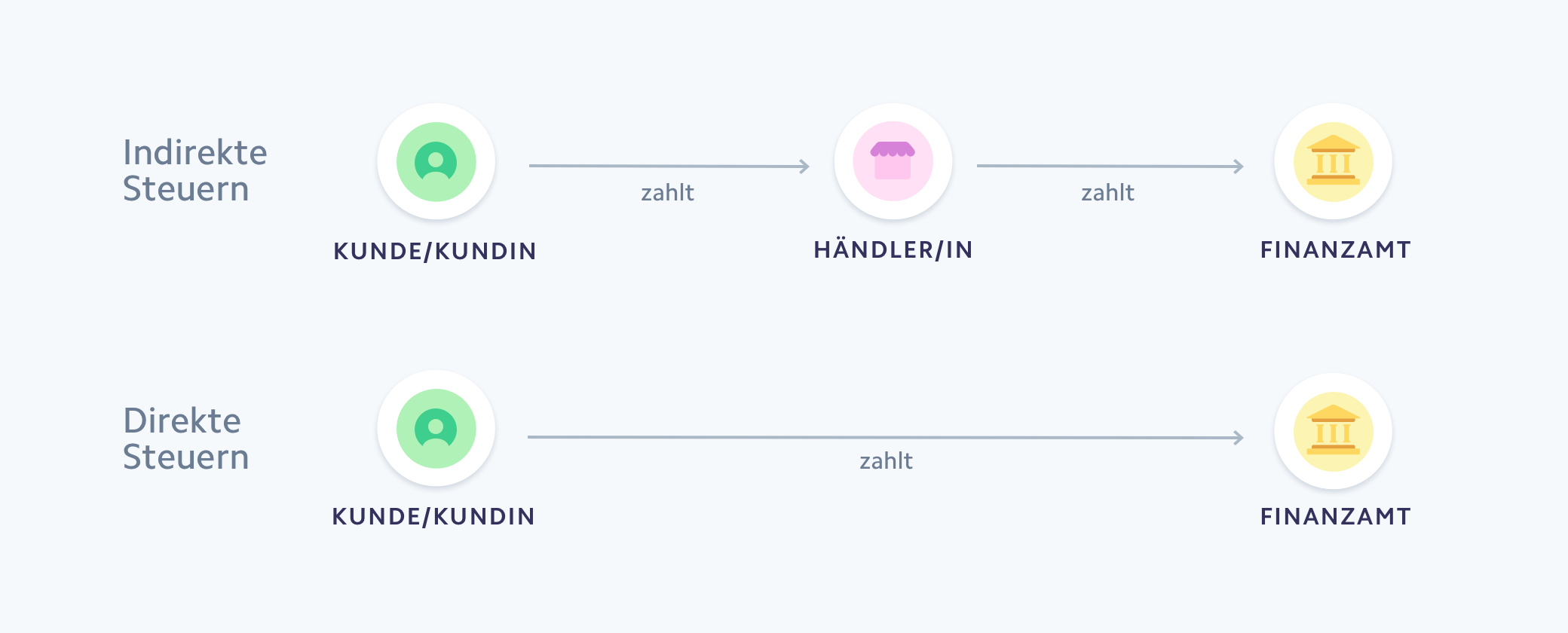

Unternehmen erheben indirekte Steuern im Auftrag von Kommunen bzw. Staaten. Die Vorschriften unterscheiden sich dabei mitunter deutlich von Land zu Land und teils auch innerhalb der einzelnen Länder. Sie beziehen sich auf materielle Güter, digitale Produkte und Dienstleistungen.

Indirekte Steuern sind etwas anderes als direkte Steuern wie etwa die Einkommenssteuer. Letztere wird von Einzelpersonen oder Unternehmen direkt an den Staat entrichtet und basiert dabei auf Umsatz oder Gewinn. Indirekte Steuern hingegen werden auf den Verkauf von Gütern oder Dienstleistungen berechnet und für die Kund/innen vom verkaufenden Unternehmen abgeführt.

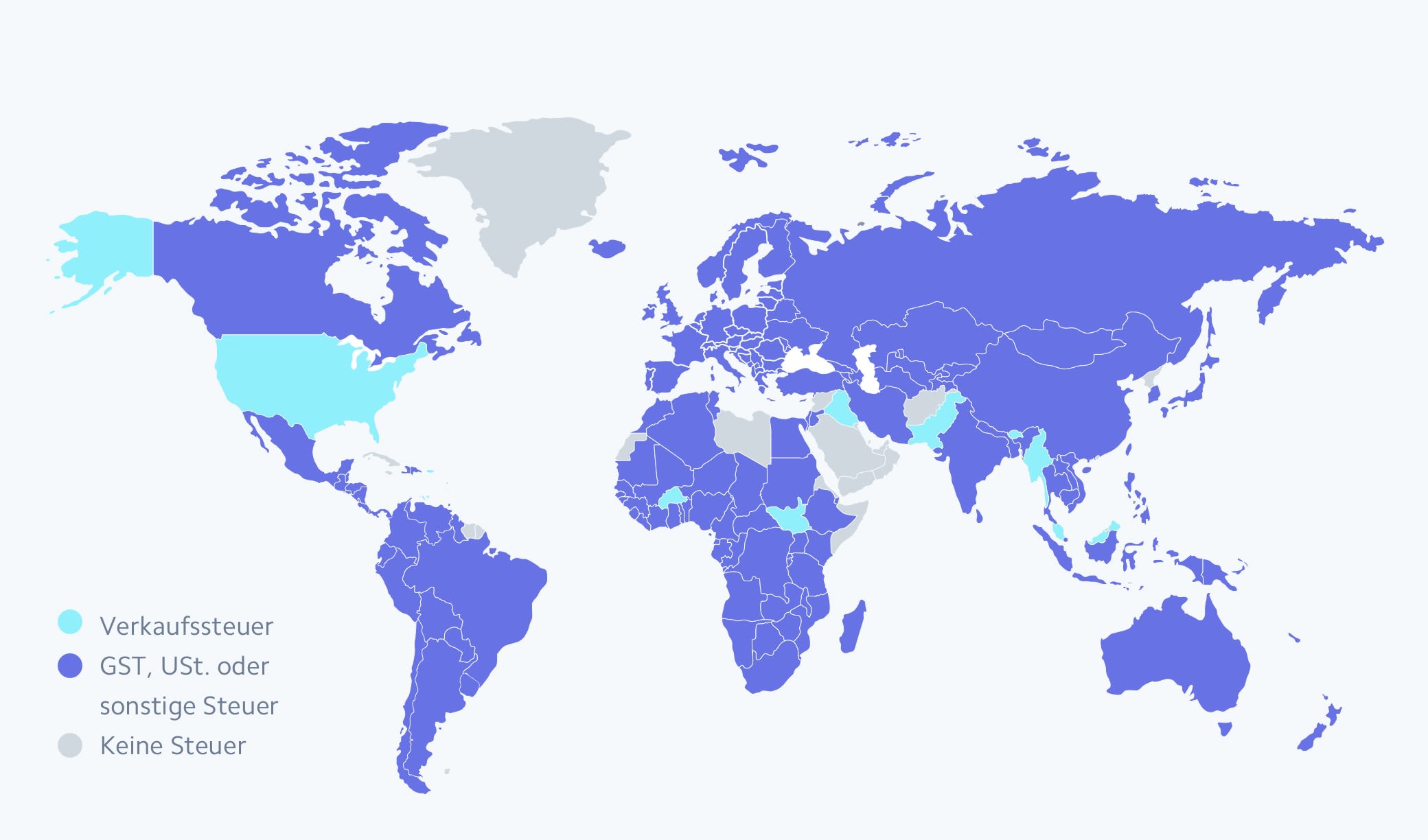

Für indirekte Steuern sind weltweit unterschiedliche Bezeichnungen gebräuchlich. In den USA werden sie als „sales tax“ bezeichnet. In Europa heißen sie „Umsatzsteuer“ (USt.), in Australien „goods and services tax“ (GST) und in Japan „Verbrauchssteuer“. Die Verfahren der Steuererhebung unterscheiden sich ebenfalls, dienen aber stets demselben Zweck: Der Endkunde bzw. die Endkundin bezahlt die Steuer.

In den meisten Ländern sind Unternehmen zur Steuererhebung verpflichtet

Indirekte Steuern auf physische Produkte

Die Steuerbehandlung physischer Produkte hängt vom Ursprungs- und Bestimmungsort und der Produkteinordnung durch die zuständigen Steuerbehörden ab. Diese unterscheidet sich von Stadt zu Stadt, Bundesstaat zu Bundesstaat und Land zu Land.

Kauft beispielsweise jemand im Stadtzentrum von Los Angeles einen Pullover, fallen dafür 9,5 % Verkaufssteuer an. Im benachbarten Culver City, das zum selben Landkreis gehört, muss man für denselben Pullover hingegen 10,2 % Verkaufssteuer zahlen.

Doch nicht nur der Verkaufsort entscheidet über den Steuersatz, sondern auch der Produkttyp. So sind in Texas zwar Cowboystiefel von der Steuer befreit, nicht aber Wanderstiefel. Und in Irland sind Kinderschuhe steuerfrei, Schuhe für Erwachsene dagegen nicht.

Indirekte Steuern auf digitale Produkte

Die einzelnen Steuergebiete definieren den Begriff „digitales Produkt“ ganz unterschiedlich. Grundsätzlich gilt, dass digitale Produkte und Dienstleistungen nicht physisch greifbar sind, man kann sie nicht in die Hand nehmen. Stattdessen lädt man sie meist aus dem Internet herunter oder greift über eine App oder eine Website auf sie zu. Beispiele für digitale Produkte und Dienstleistungen sind E-Books, Onlinekurse, Musikdateien und Website-Mitgliedschaften.

In der EU sind digitale Produkte steuerpflichtig, wenn sie vier Anforderungen erfüllen:

- Sie sind kein physisches Produkt.

- Sie werden über das Internet bereitgestellt.

- Sie sind im Wesentlichen automatisiert und erfordern kaum menschliche Interaktion.

- Sie basieren auf Technologie.

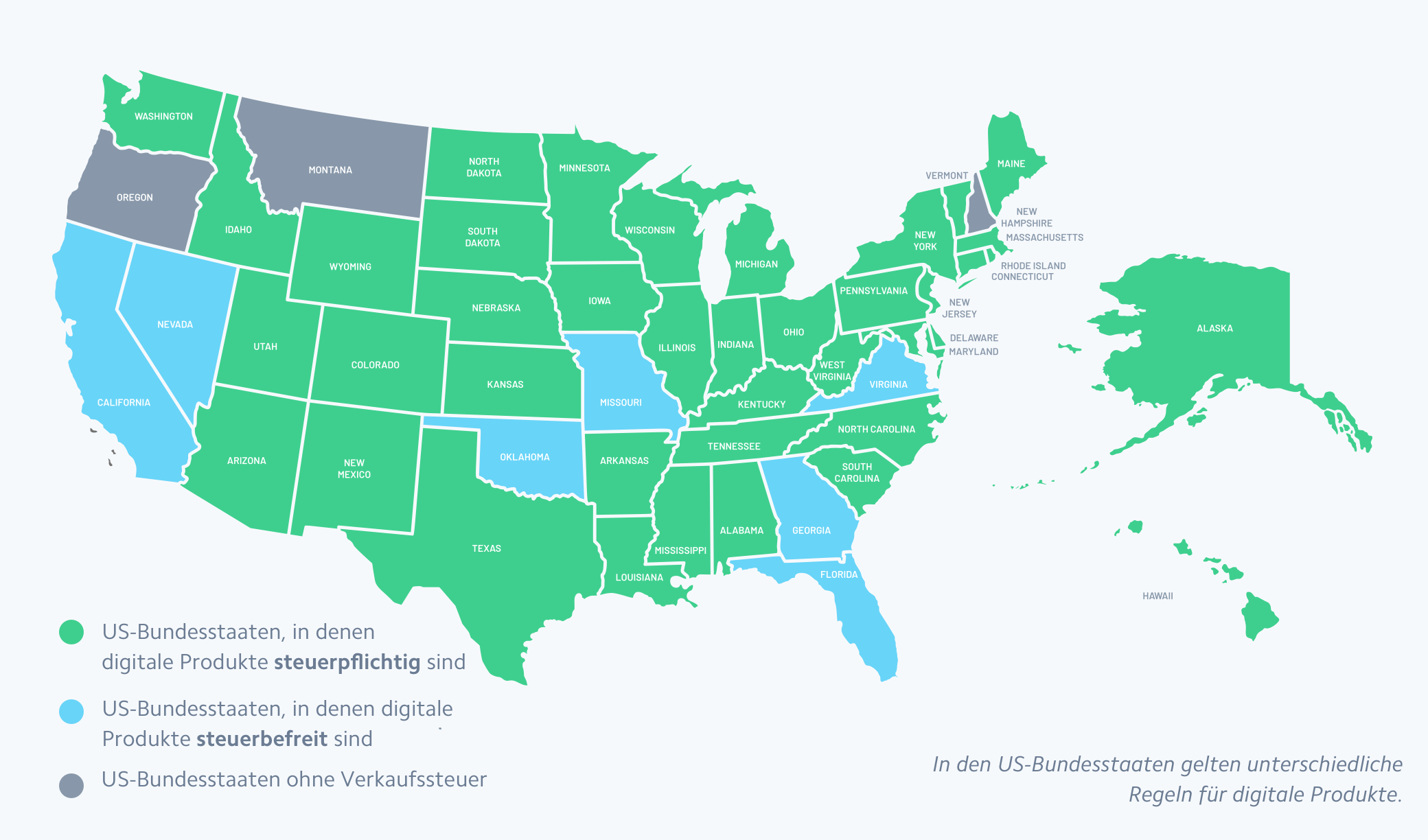

In den USA besteuern die einzelnen Bundesstaaten digitale Produkte unterschiedlich. 2021 waren Händler/innen in den meisten US-Bundesstaaten verpflichtet, Verkaufssteuern auf digitale Produkte zu berechnen. Mit diesen Unterschieden – in einigen Fällen wie beschrieben auch von Stadt zu Stadt – sollte man sich natürlich genau auskennen.

Jedes Land beschreitet bei der Besteuerung von Digitalprodukten seinen ganz eigenen Weg. Da digitale Produkte – und die zugehörigen Steuervorschriften – in der Weltwirtschaft ein relativ junges Phänomen sind, entwickeln sich Compliance-Standards und nationale Rechtsvorschriften ständig weiter. Für die Unternehmen bedeutet das wiederum, dass sie in Bezug auf regulatorische Änderungen immer auf dem Laufenden sein müssen.

Wie funktioniert die Compliance bei indirekten Steuern?

Wo auch immer sich Ihre Kundschaft befindet, diese Fragen sollten Sie sich in Bezug auf die Compliance bei indirekten Steuern stellen:

- Wo und zu welchem Zeitpunkt bin ich zur Steuererhebung verpflichtet?

- Wo melde ich den Steuereinzug an?

- Welcher Steuersatz gilt für die einzelnen Produkte und Dienstleistungen?

- Wie laufen Steuererklärung und -abführung ab?

Schritt 1: Ermittlung der eigenen Steuerpflicht

Zunächst ist die eigene Steuerschuld zu ermitteln. Meist erfolgt der Steuereinzug am Kundenstandort. Dies gilt auch dann, wenn Ihr Unternehmen selbst überhaupt nicht dort niedergelassen ist. In einigen Steuergebieten müssen Unternehmen erst ab einer bestimmten Umsatzschwelle Steuern einziehen. Dieser Grenzwert ergibt sich aus einer bestimmten Höhe an Umsätzen oder Transaktionen in einem bestimmten Zeitraum und Land.

In den USA gelten in den einzelnen Bundesstaaten unterschiedliche Schwellenwerte für die Verkaufssteuer. Sie richten sich beispielsweise nach dem Jahresumsatz oder der Anzahl an Transaktionen. Auch in der EU schwankt die Meldeschwelle von Land zu Land. Unternehmen aus Drittstaaten, die digitale Produkte an EU-Kund/innen verkaufen, sind jedoch schon ab der ersten Transaktion dazu verpflichtet, Steuern einzuziehen.

Schritt 2: Anmeldung zum Steuereinzug

Bevor Sie Steuern von Ihren Kund/innen einziehen können, müssen Sie sich in dem Staat oder Land anmelden, in dem Sie die geltende Meldeschwelle überschreiten.

Meldevorschriften in den USA

In allen US-Bundesstaaten, in denen Sie die Meldeschwelle überschreiten, finden Sie Einzelheiten zum Meldeverfahren auf der Internetseite der zuständigen Steuerbehörde. Die Anmeldefristen nach dem Erreichen der Meldeschwelle unterscheiden sich dabei von Bundesstaat zu Bundesstaat. So müssen sich in Texas Unternehmen aus anderen Bundesstaaten am ersten Tag des vierten Monats nach Überschreiten der Meldeschwelle registrieren. In den USA wird dies als steuerlicher Anknüpfungspunkt („economic nexus“) bezeichnet. In Rhode Island haben Unternehmen dagegen Zeit bis zum 1. Januar des Jahres, das auf die Überschreitung des Schwellenwerts für den steuerlichen Anknüpfungspunkt folgt, um sich anzumelden und Verkaufssteuern einzuziehen und abzuführen.

Meldevorschriften in Europa

Europa hat die „zentrale USt.-Anlaufstelle“ (VAT OSS) eingeführt, um das Meldeverfahren in den EU-Ländern zu vereinfachen. Eine Anmeldung im VAT OSS ersetzt dabei die Registrierung in den einzelnen EU-Staaten, in die man Waren bzw. Dienstleistungen verkauft. Wer in einem EU-Land ansässig ist, kann die Anmeldung über das OSS-Portal seines Heimatlandes erledigen. Unternehmen mit Sitz außerhalb der EU können für die OSS-Registrierung ein beliebiges EU-Land wählen. Grundsätzlich müssen sich aber alle Unternehmen mit Sitz in einem Drittstaat per OSS anmelden. Mit dem Brexit ist Großbritannien auch aus dem VAT OSS ausgeschieden und hat inzwischen ein neues Meldeverfahren eingerichtet.

Schritt 3: Ermittlung des Steuersatzes und der steuerlichen Behandlung

Je nach Steuergebiet und Produkt bzw. Dienstleistung gelten unterschiedliche Steuersätze. Diese gilt es zu beachten.

Steuersätze in den USA

In den USA sind Verkaufssteuern Angelegenheit der Bundesstaaten. 45 von ihnen und der District of Columbia erheben in ihrem gesamten geografischen Verantwortungsbereich eine Verkaufssteuer in Höhe von 2,9 % bis 7,25 %. In 38 Bundesstaaten existieren zudem lokale Verkaufssteuern, die teils mehr als 5,0 % betragen. Je mehr Steuergebiete (Städte, Landkreise, US-Bundesstaaten) man bedient, desto komplexer gestaltet sich also auch die Steuerfrage.

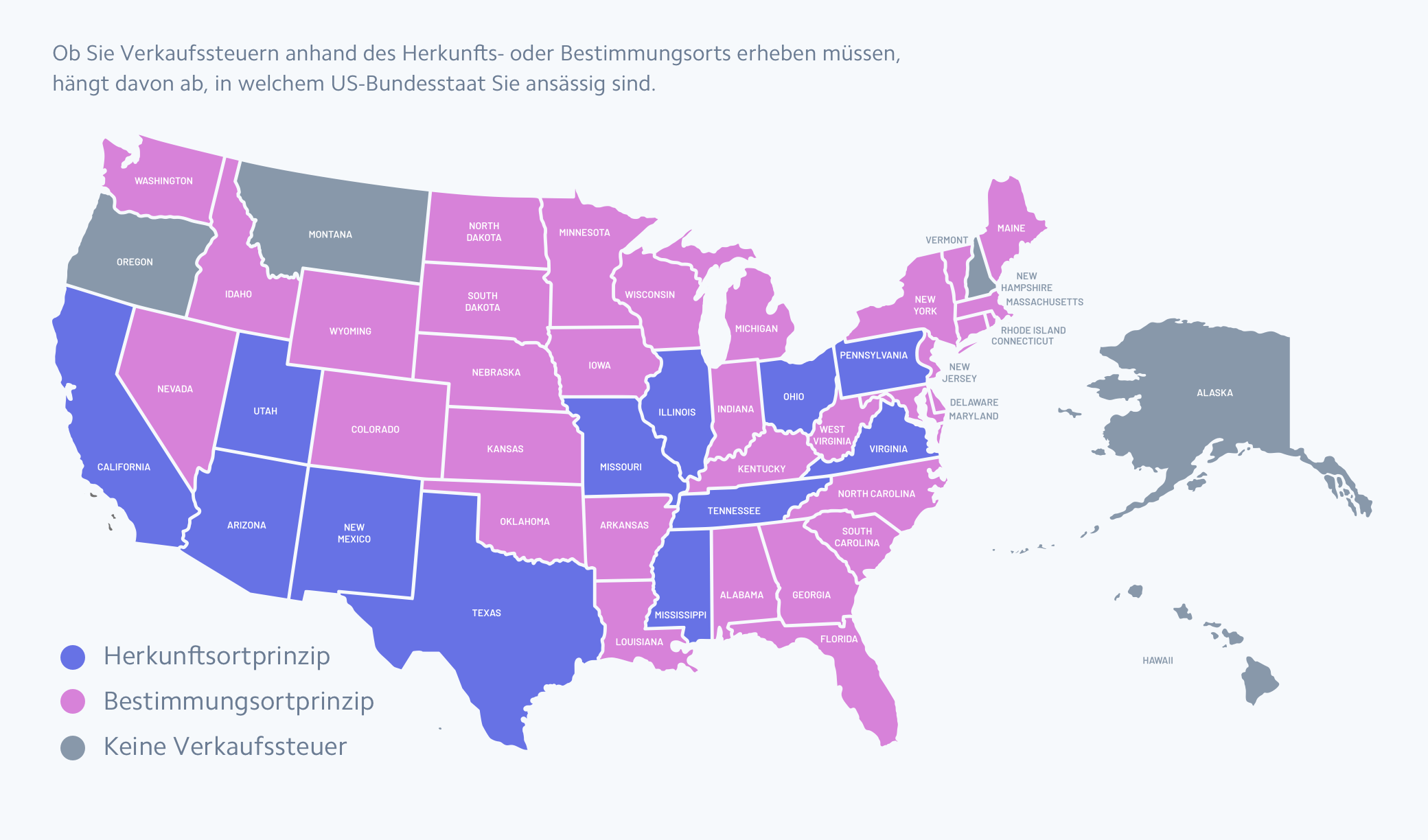

In vielen US-Bundesstaaten gibt es mehrere hundert verschiedene Steuergebiete. Die Frage, welcher Steuersatz im Einzelfall anwendbar ist, kann sich also äußerst schwierig gestalten. Ist man beispielsweise in einem Bundesstaat ansässig, der nach dem Ursprungsprinzip verfährt, so richtet sich die Verkaufssteuer nach dem Sitz des Verkäufers bzw. der Verkäuferin. Wer seinen Unternehmenssitz in einem Bundesstaat hat, der nach dem Bestimmungsprinzip besteuert, für den richtet sich die Höhe der Verkaufssteuer hingegen nach dem Standort der Kunden und Kundinnen.

Die Grafik informiert darüber, in welchen Staaten Sie je nach Ihrem Standort oder dem Standort Ihres Käufers/Ihrer Käuferin Umsatzsteuer erheben sollten

Steuersätze in Europa

Wie in den USA gelten auch innerhalb der EU ganz unterschiedliche Umsatzsteuersätze. Ungarn hat dabei in der EU mit 27 % den höchsten Umsatzsteuersatz, während die Umsatzsteuer in Luxemburg mit 17 % am niedrigsten ist. Bei grenzüberschreitenden Geschäftsvorgängen innerhalb der EU ist also zu ermitteln, welches Land die Umsatzsteuer berechnet und wer umsatzsteuerpflichtig ist (Sie als Unternehmen oder der Kunde/die Kundin).

Die Grafik zeigt Unterschiede bei Mehrwertsteuersätzen innerhalb Europas

Schritt 4: Steuererklärung und -abführung

Ihre Steuererklärungen müssen Sie den zuständigen Steuerbehörden vorlegen. Zuständig sind dabei meist die Staaten bzw. Länder, in denen Sie gemeldet sind und Steuern eingezogen haben. In einigen US-Bundesstaaten sind zudem kommunale Steuererklärungen erforderlich, wenn die Verkaufssteuer nicht auf Ebene des Bundesstaats gehandhabt wird. Auch die Einreichungsfristen unterscheiden sich je nach Bundesstaat bzw. Land und können sich basierend auf dem Jahresumsatz und anderen Faktoren ändern. So sind Sie unter Umständen verpflichtet, Steuern wöchentlich, monatlich oder jährlich abzuführen. Und selbst wenn Sie in einem Bundesstaat, in dem Sie registriert sind, keinerlei Verkäufe getätigt haben, sind sie möglicherweise dennoch zur Abgabe einer Steuererklärung verpflichtet.

So kann Stripe Sie unterstützen

Stripe Tax vereinfacht Ihre globale Steuer-Compliance, damit Sie sich ganz auf Ihr Unternehmenswachstum konzentrieren können. Denn Stripe Tax berechnet und erhebt automatisch die auf physische und digitale Produkte und Dienstleistungen anfallende Verkaufssteuer, Umsatzsteuer und GST – in sämtlichen US-Bundesstaaten und in über 30 Ländern. Stripe Tax ist nativ in Stripe integriert – Erweiterungen um zusätzliche externe Lösungen oder Plugins sind also nicht nötig.

Und dabei unterstützt Sie Stripe Tax:

- Ermittlung steuerlicher Melde- und Erhebungspflichten: Anhand Ihrer Stripe-Transaktionen wird ermittelt, wo Sie zur Abführung von Steuern verpflichtet sind. Nach Ihrer Anmeldung können Sie ganz unkompliziert weitere Bundesstaaten und Länder hinzufügen. Hierzu müssen Sie Ihre bestehende Stripe-Integration lediglich um eine Codezeile ergänzen. Alternativ können Sie die No-Code-Produkte von Stripe – wie beispielweise Invoicing – mit nur einem Klick um Steuerfunktionen erweitern.

- Steuerliche Anmeldung: Stripe Tax enthält Links zu Websites, auf denen Sie sich registrieren können, sobald Sie die geltende Meldeschwelle überschritten haben.

- Automatischer Steuereinzug: Stripe Tax berechnet und erhebt automatisch den korrekten Steuerbetrag – unabhängig von Ihrem Produkt, Service oder wo Sie tätig sind. Stripe Tax unterstützt unzählige Produkte und Services und prüft konstant, ob neue Steuervorschriften oder Anpassungen bei Steuersätzen vorliegen.

- Vereinfachte Steuererklärung und -abführung: Stripe erstellt detaillierte Bilanz- und Steuerübersichten für alle Ihre Standorte. So können Sie Steuern entweder direkt selbst, über Ihren Steuerberater oder einen Stripe-Partner anmelden und abführen.

Weitere Informationen zu Stripe Tax finden Sie hier.